ETC Warum mit Invesco in Gold investieren?

Setzen Sie sich mit Invesco in Verbindung, um herauszufinden, wie Anleger in Gold von den Diversifizierungsvorteilen profitieren können und erfahren Sie mehr über Goldanlagen.

Gold wird seit Jahrtausenden von den Menschen geschätzt, sei es als Tauschmittel oder als Symbol für Reichtum. Über seine Anlageeigenschaften herrscht aber immer noch viel Unklarheit. Kann Gold als Inflationsschutz dienen? Ist es für ESG-Investoren geeignet? Und welche Rolle spielt es für ein diversifiziertes Portfolio?

Heutzutage investieren viele Anleger aus unterschiedlichen Gründen in Gold – von Zentralbanken, die ihre Reserven diversifizieren wollen, bis zu Privatanlegern, die physische Vermögenswerte als Wertanlage möchten. Goldanlagen privater und institutioneller Anleger sind in den letzten 20 Jahren erheblich gestiegen. Das ist hauptsächlich auf börsengehandelte Produkte mit Goldbesicherung zurückzuführen, die ein Investment erleichtern.

Quelle: Bloomberg, Stand: 30. Juni 2022.

Anleger, die ihr Portfolio um Gold ergänzen, wollen natürlich mehr über dieses Investment wissen. Wir beantworten fünf der häufigsten Fragen zu Goldanlagen. Erfahren Sie mehr.

Gold kann bei hoher und steigender Inflation eine nützliche Anlage sein – besonders, wenn auch andere Faktoren wie eine Konjunkturabschwächung oder Unsicherheit für risikoarme Anlagen sprechen.

Seit 1971 hat Gold im Durchschnitt eine jährliche Rendite von 15 % erzielt, wenn die Inflation über 3 % lag, im Vergleich zu 6 % jährlich bei einer Inflation unter 3 %.1 Doch ganz so einfach ist die Antwort natürlich nicht. Wenn der Inflationsdruck aus steigender Nachfrage resultiert („Demand Pull“-Inflation), ist Gold für Anleger nicht so attraktiv. In diesem Fall preist der Markt nämlich die Erwartung ein, dass Zentralbanken – vor allem die US-Fed – durch konventionelle Geldpolitik auf die steigenden Kosten Einfluss nehmen werden. Auch ein starker US-Dollar und steigende Anleiherenditen, die beide oft mit steigenden Zinsen einhergehen, gelten üblicherweise als abträglich für Gold – einerseits, weil das Edelmetall für Nicht-US-Käufer teurer wird und andererseits aufgrund steigender Opportunitätskosten für das Halten von Vermögenswerten wie Gold, das keine Erträge abwirft.

Wenn die Inflation jedoch aufgrund plötzlicher, unerwarteter Ereignisse oder einer Krise kosteninduziert ist („Cost Push“-Inflation), eignet sich Gold meist als wirksamerer Schutz. Das war in den 70er-Jahren zu beobachten, als sich angesichts steigender Ölpreise, Löhne und anderer Inflationstreiber zeigte, dass Zinserhöhungen allein weniger bewirkten. In den letzten 50 Jahren war die Inflation nur in den 70er-Jahren und erneut in den frühen 80er-Jahren auf einem vergleichbaren Niveau wie heute. Zweistellige Inflationsraten haben wir bislang jedoch noch nicht erreicht.

Gold erzielte in den letzten 50 Jahren zu Zeiten hoher Inflation sowie bei einer Stagflation und Rezession ein positives reales und nominales Wachstum. In ausgewogeneren Wachstumsphasen wurden geringe positive Erträge verzeichnet.

Quelle: Invesco, Bloomberg. Daten von 1970 bis 2020. Die frühere Wertentwicklung lässt nicht auf zukünftige Renditen schließen.

Bei dieser Analyse ist hervorzuheben, dass Gold die höchsten Realrenditen zu Zeiten einer Stagflation erzielte. Ein solches Konjunkturszenario bereitet den meisten Anlegern im aktuellen Marktumfeld die größte Sorge. Der Ausblick für Gold im Jahr 2022 wird vor allem von den Folgen der geldpolitischen Straffung durch die US-Notenbank Fed abhängen. Zurzeit geht man davon aus, dass sie die Fed Funds Rate bis Jahresende auf über 3,5 % anheben wird2, um Inflation, Arbeitslosigkeit und Wirtschaftswachstum in den Griff zu bekommen. Rezessions- und Stagflationsrisiken sind besorgniserregend.

Es stellt sich die Frage, ob ethische Prinzipien über die gesamte Lieferkette für Gold gewahrt werden können – von der Goldmine bis zum Tresor, wo Barren als physische Besicherung für börsengehandelte Goldprodukte gelagert werden.

Goldförderer und -verarbeiter treten für mehr Nachhaltigkeit, Rechenschaftspflicht und Transparenz ein. Die Investoren und Verbraucher sollen Klarheit und Vertrauen haben, dass das Gold, das sie kaufen, nach hohen Standards gefördert und verarbeitet wurde. Da wir europaweit eines das volumensstärksten börsengehandelten Zertifikate (ETC) bieten, das mit physischem Gold unterlegt ist3, wollen wir sicherstellen, dass alle Barren, die im Tresor der Verwahrstelle gehalten werden, diese Branchenstandards erfüllen. Bis vor etwa einem Jahrzehnt war es für die meisten Investoren vor allem ein Anliegen, dass Gold nicht zur Finanzierung oder Unterstützung unrechtmäßiger bewaffneter Konflikte beitragen soll, besonders von autoritären Regimen in Frontier-Märkten. Der Weltgoldrat (World Gold Council) hat 2012 den Conflict-Free Gold Standard (CFGS) eingeführt – Prozesse für Bergbauunternehmen, um diesem Risiko vorzubeugen. Mittlerweile wurde der CFGS in die umfassenderen Prinzipien für verantwortlichen Goldbergbau (Responsible Gold Mining Principles) des World Gold Council einbezogen. Sie wurden 2019 veröffentlicht und gelten für seine 32 Mitglieder (Bergbauunternehmen). Dieses Regelwerk legt fest, wie verantwortlicher Goldbergbau erfolgt.

Auch die London Bullion Market Association (LBMA) hat für alle Verarbeiter, die am London Bullion Market handeln wollen, 2012 eine verpflichtende Richtlinie zur verantwortlichen Beschaffung von Gold eingeführt (Responsible Gold Guidance). Sie wurde in der Zwischenzeit mehrmals aktualisiert, um Verbesserungen anderer Leitlinien einzuarbeiten und Orientierungshilfe zu Prüfungen relevanter Themen zu geben. Die LBMA arbeitet weiter mit Bergbauunternehmen zusammen, um höchste Standards für die Branche zu entwickeln.

Neben den separaten Empfehlungen, die der World Gold Council und die LBMA seit 2012 für ihre Mitglieder herausgeben, arbeiten die beiden auch gemeinsam an einem kombinierten Rahmen und testen eine Blockchain-Lösung, um Gold in der gesamten Lieferkette ab der Mine nachverfolgbar zu machen. Sobald Einzelheiten verfügbar sind, werden wir darüber berichten. Zudem werden wir auf weitere wichtige Themen wie Recyclinggold und handwerklich betriebenen Kleinbergbau eingehen.

Bergbau ist ein energieintensiver Prozess, der sich oft auf die lokale Ökologie auswirkt. Völlig umweltneutral werden diese Aktivitäten wohl nie werden. Man kann aber Verbesserungen anstoßen, um negativen Folgen zu verringern.

Für die ökologische Wirkung einer Mine ist es überaus relevant, aus welchem Energieträger Strom erzeugt wird. Wenn Wasserkraft verfügbar ist, sind die Umweltfolgen gering. Stammt der Strom aus einem Kohlekraftwerk, ist die ökologische Wirkung erheblich. Wenn die Länder auf nachhaltigere Energiequellen umsteigen, dürfte sich im Laufe der Zeit auch die Gesamtwirkung der Bergbaubranche verbessern. Darüber hinaus müssen verantwortlich agierende Bergbauunternehmen ihr Management von Absetzeinrichtungen überwachen und darüber berichten – mit dem Ziel, die Natur vor Ort nicht zu beeinträchtigen.

Wenn sich Invesco bei leitenden Führungskräften von Bergbauunternehmen einbringt, die wir in Portfolios halten, haben solche Umweltthemen üblicherweise höchste Priorität für uns. Wir wollen besser verstehen, wie die Unternehmen die Lage beurteilen und wie sie vorgehen, um ihre Risiken und ihren CO2-Fußabdruck zu senken.

Zudem müssen Bergbauunternehmen Pläne zur Renaturierung der Ökologie nach Ende der Nutzungsdauer der Mine vorlegen. Ethische Aspekte gehen jedoch natürlich über die Umwelt hinaus. Bergbauunternehmen können für positive Wirkung sorgen, indem sie sozioökonomische Themen angehen. Da eine Mine viele Jahrzehnte in Betrieb sein kann, tragen Bergbauunternehmen oft zu lokalen Wohn- und Transportmöglichkeiten, Schulen und medizinischer Infrastruktur bei. In Schwellenländern kann das langfristigen Nutzen stiften.

Erfahren Sie, wie wir für nachhaltigeres Gold aus verantwortlicher Beschaffung eintreten.

Gold hat einen greifbaren Wert. Dennoch weisen viele Investoren darauf hin, dass es ein Vermögenswert ist, der keinen Ertrag abwirft. Deshalb ist es schwierig, dem Edelmetall mit konventionellen Methoden einen fairen Wert beizumessen.

Viel vom Glanz des Goldes beruht auf seinen Anlageeigenschaften und seiner kultureller Bedeutung in großen Schmuckmärkten wie Indien und China. Doch seine physikalischen Eigenschaften machen das Edelmetall auch für Anwendungen in der Spitzentechnologie wertvoll, etwa in der Medizin sowie in der Luft- und Raumfahrt.

Die Gesamtnachfrage aus diesem Sektor macht nur knapp 10 % der jährlichen Goldnachfrage aus. Daten des World Gold Council zufolge ist die verwendete Menge seit einem Jahrzehnt jedoch recht stabil. Auf den Elektroniksektor entfallen etwa 80 % dieser Nachfrage, da Gold ein wichtiger Bestandteil von Halbleiterchips ist. Im Gesundheitswesen werden Gold-Nanopartikel oft in der Testdiagnostik verwendet, beispielsweise für Testkits im Rahmen der Covid-19-Pandemie.

Quellen: World Gold Council, Metals Focus, Refinitiv GFMS.

Gold korreliert nur schwach mit vielen riskanteren Vermögenswerten, die Sie wahrscheinlich in Ihrem Portfolio halten. Deshalb könnte es Diversifikationsvorteile bieten.

Einige Anleger sehen Gold wie eine Versicherung. Es bietet zwar keine Garantie und kann sogar sinken, wenn man gar nicht damit rechnet. Dennoch hat sich Gold historisch gesehen bei Einbrüchen der Aktienmärkte gut gehalten.

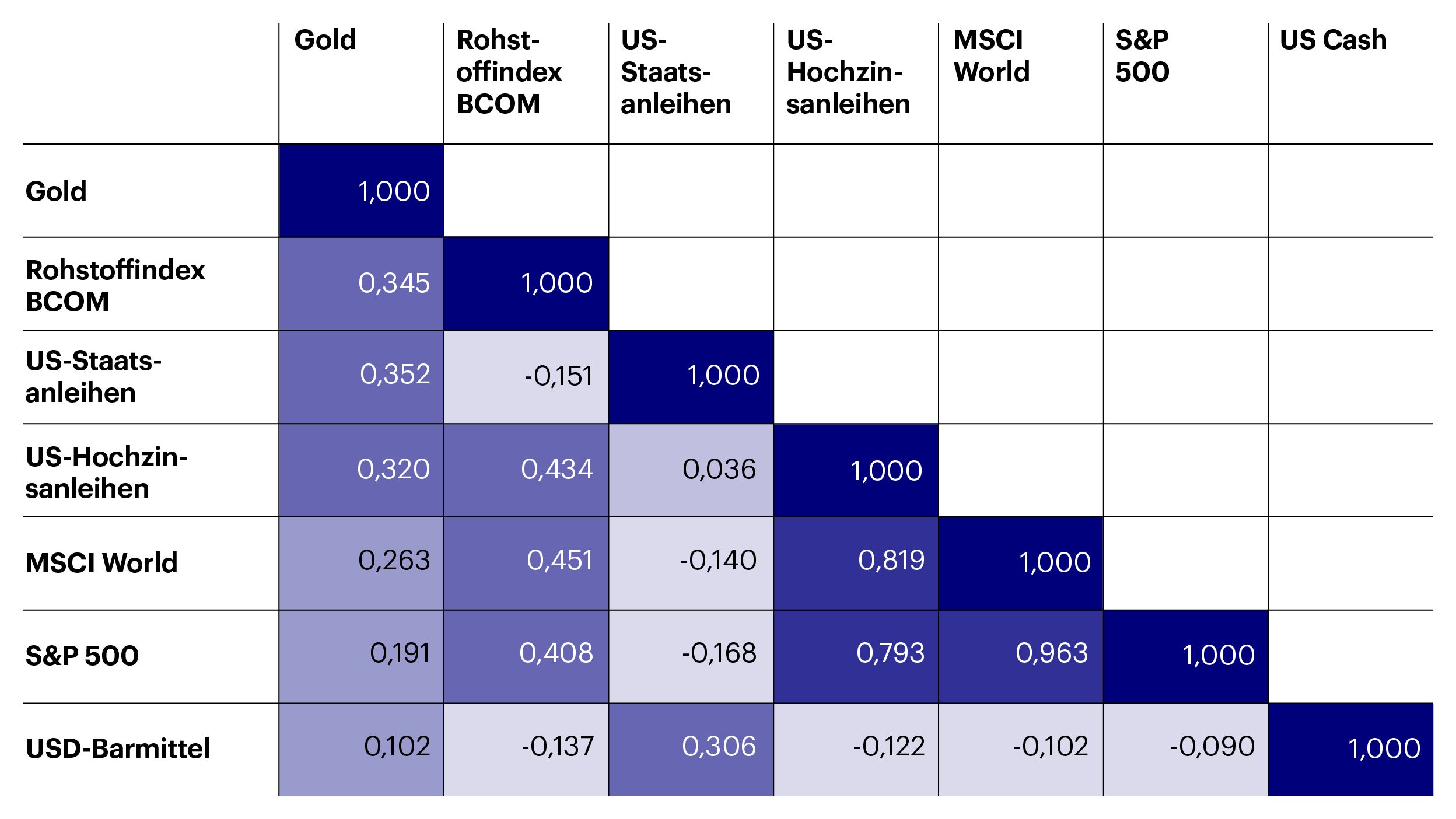

Wie die Korrelationsmatrix zeigt, entwickelt sich der Goldpreis eher im Einklang mit anderen defensiven Anlagen, vor allem US-Staatsanleihen. Durch die schwache Korrelation mit risikobehafteten Anlagen ist es jedoch eine nützlichere Beimischung für Portfolios mit hohem Aktienanteil. Anleger investieren typischerweise bis zu 5 % in Gold – oft als „Polster“ für das restliche Portfolio.

Quellen: World Gold Council, Bloomberg, COMEX. Korrelationen auf Basis wöchentlicher Erträge über sechs Jahre bis zum 25. Juli 2022. Alle Benchmarks in USD.

1Quelle: World Gold Council

2Quelle: Bloomberg, auf Basis von Fed Fund Futures, Stand: 29. Juli 2022.

3Invesco Physical Gold ETC, verwaltetes Vermögen: 14,8 Mrd. USD, Stand: 29. Juli 2022.

Die vollständigen Informationen zu den Risiken erhalten Sie in den Verkaufsunterlagen. Der Wert von Anlagen und die Erträge hieraus unterliegen Schwankungen. Dies kann teilweise auf Wechselkursänderungen zurückzuführen sein. Es ist möglich, dass Anleger bei der Rückgabe ihrer Anteile nicht den vollen investierten Betrag zurückerhalten. Kann der Emittent die festgelegte Rendite nicht zahlen, wird das Edelmetall verwendet, um die Anleger auszuzahlen. Anleger haben keinen Anspruch auf andere Vermögenswerte des Emittenten. Eine Anlage in Instrumenten, die mit einem Engagement in Rohstoffen verbunden sind, wird generell als hochriskant angesehen, d. h. es besteht ein höheres Risiko starker Wertschwankungen des Instruments.

Stand der Daten: 25 Juli 2022, sofern nicht anders angegeben.

Dieses Marketingdokument stellt keine Empfehlung dar, eine bestimmte Anlageklasse, Finanzinstrument oder Strategie, zu kaufen oder verkaufen. Das Dokument unterliegt nicht den regulatorischen Anforderungen, welche die Unvoreingenommenheit von Anlageempfehlungen/Anlagestrategieempfehlungen sowie das Verbot des Handels vor der Veröffentlichung der Anlageempfehlung/Anlagestrategieempfehlung vorschreiben. Dieses Dokument stellt keinen Anlagerat dar. Vor dem Erwerb sollten sich Anleger über (i) die rechtlichen Vorschriften in ihrem Herkunftsland oder im Land, in dem sich ihr regelmäßiger Wohnsitz befindet, (ii) eventuelle Devisenkontrollen sowie (iii) eventuelle steuerliche Auswirkungen informieren. Die in diesem Material dargestellten Prognosen und Meinungen sind subjektive Einschätzungen und Annahmen des Fondsmanagements oder deren Vertreter. Diese können sich jederzeit und ohne vorherige Ankündigung ändern. Es kann keine Zusicherung gegeben werden, dass die Prognosen wie vorhergesagt eintreten werden. Hinweise auf Rankings, Ratings oder Auszeichnungen bieten keine Garantie für künftige Wertentwicklungen. Eine Anlageentscheidung muss auf den jeweils gültigen Verkaufsunterlagen basieren. Das Basisinformationsblatt, den aktuellen Emissionsprospekt sowie den aktuellen Jahres- und Halbjahresbericht erhalten Sie beim Herausgeber dieser Information kostenlos als Druckstücke sowie unter etf.invesco.com. Alle hier dargestellten Berechnungen und Grafiken sind rein indikativ und basieren auf bestimmten Annahmen. Frühere Wertentwicklungen, Simulationen oder Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung. Nähere Angaben zu den Gebühren und sonstigen Kosten finden Sie im Emissionsprospekt und den Wesentlichen Informationen für Anleger zu den einzelnen Produkten.

RO2527467

Diese Marketing-Information ist nur zur Illustration und stellt keine Empfehlung dar, in eine bestimmte Anlageklasse, Finanzinstrument oder Strategie zu investieren. Das Dokument unterliegt nicht den regulatorischen Anforderungen, welche die Unvoreingenommenheit von Anlageempfehlungen/Anlagestrategieempfehlungen sowie das Verbot des Handels vor der Veröffentlichung der Anlageempfehlung/Anlagestrategieempfehlung vorschreiben.

Die in diesem Material dargestellten Prognosen und Meinungen sind subjektive Einschätzungen und Annahmen des Fondsmanagements oder deren Vertreter. Diese können sich jederzeit und ohne vorherige Ankündigung ändern. Es kann keine Zusicherung gegeben werden, dass die Prognosen wie vorhergesagt eintreten werden.

EMEA 2593931/2022