Capital Market Assumptions (CMAs)

Invesco Investment Solutions erstellt Kapitalmarktprognosen (CMAs), die langfristige Einschätzungen zum Verhalten der wichtigsten Anlageklassen weltweit liefern.

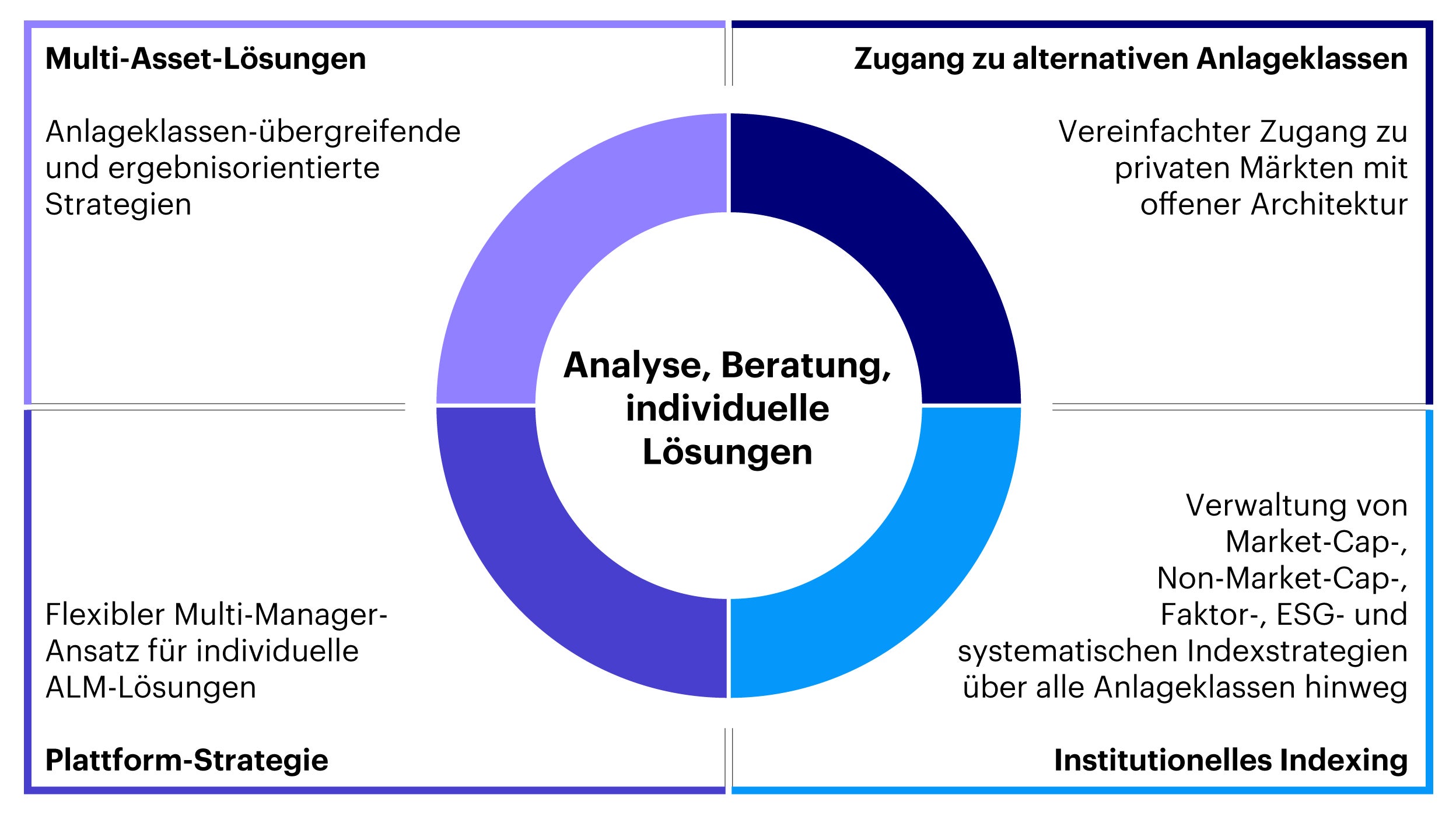

Wir bieten ein breites Spektrum an Dienstleistungen, von der Optimierung der strategischen und taktischen Asset-Allokation bis hin zur Konstruktion von Multi-Asset-Portfolios mit alternativen Investments.

Die Aufgabe des Solutions-Teams besteht darin, Kunden bei der Lösung einfacher und komplexer Herausforderungen zu unterstützen und dabei das breite Spektrum der bei Invesco verfügbaren Dienstleistungen und Lösungen zu nutzen. Häufig verlassen sich unsere Kunden auf die Erkenntnisse unseres firmeneigenen Analyse-Programms Invesco Vision und auf Kapitalmarktannahmen, die über 180 Anlageklassen abdecken. Oder sie wenden sich an uns, damit wir mit ihnen gemeinsam maßgeschneiderte Lösungen zusammenzustellen.

Erfahren Sie mehr über unsere Expertise:

Wir arbeiten mit Ihrem Team zusammen und entwickeln speziell auf Ihre Anforderungen zugeschnittene Multi-Asset-Lösungen, zum Beispiel:

Das Portfoliomanagement wird immer herausfordernder. Die Märkte werden komplexer, die Technologie schreitet voran, und die Fülle täglicher Nachrichten schafft mitunter mehr Verwirrung als Klarheit. Zudem erwägen immer mehr Anleger ein Investment in alternative Anlageklassen, um ihre Verbindlichkeiten zu decken und die Volatilität zu verringern.

Genau dafür haben wir eine hochmoderne, firmeneigene Technologielösung entwickelt: Invesco Vision. Dabei handelt es sich um eine Plattform für Portfolio-Research und -Analysen. Durch die Identifizierung von Risiko- und Renditetreibern sowie dem Engagement in einer Reihe von Faktoren ermittelt Vision optimale Anlagestrategien. Vision kann Portfolios einem Stresstest unterziehen und Was-wäre-wenn-Szenarien durchspielen, um zu erfahren, wie sich verschiedene Variablen auf die Anlageergebnisse auswirken, und ermöglicht so eine interaktive Portfolioanalyse vor Ort.

Unsere erfahrenen Anlageexperten arbeiten als verlängerter Arm der Mitarbeiter, um maßgeschneiderte Lösungen zu entwickeln, die den Anlegern helfen, ihre gewünschten Anlageergebnisse zu erreichen. Wir kombinieren einen ergebnisorientierten Fokus mit Vision-Analysen, um ein breites Spektrum an maßgeschneiderten Lösungen zu entwickeln, die auf die Ziele der Anleger abgestimmt sind.

Zu den Praxisbeispielen gehören die Beratung bei der strategischen und taktischen Asset Allokation, die Auswahl von Managern für öffentliche und private Märkte, Indexlösungen, das Management von Verbindlichkeiten, aufsichtsrechtliche Überlegungen und das Eingehen strategischer Partnerschaften.

Bei der Portfoliokonstruktion und -optimierung berücksichtigt Invesco Vision Folgendes:

In unseren Kapitalmarktausblicken prognostizieren wir die langfristige Entwicklung von mehr als 180 unterschiedlichen Anlageklassen. Die Einschätzungen beruhen auf einem zehnjährigen Anlagehorizont und können Ihre strategische Asset Allokation erleichtern.

Wir konzentrieren uns dabei auf die erwartete Rendite, Volatilität und Korrelation mit anderen Anlageklassen.

Da Anleger versuchen, Wachstum, Erträge und Diversifizierung zu steigern, sind alternative Anlagen mittlerweile zu einem wichtigen Bestandteil institutioneller Portfolios geworden.

Unsere Alternatives-Plattform vereinfacht den Prozess der Investition in alternative Anlagen - sie bietet Zugang zu unseren eigenen Invesco-Strategien sowie zu spezialisierten Managern, die ergänzende Expertise in den Bereichen Private Credit, Private Equity und Sachwerte anbieten.

Invescos Plattform für alternative Anlagen

CDI-Lösungen legen den Fokus auf die Identifizierung und die Erwirtschaftung von Einnahmen, um Verbindlichkeiten bei Fälligkeit zu erfüllen. Erreicht werden kann dies durch eine Kombination aus börsennotierten und außerbörslichen Investments, die sowohl stabile Einnahmen als auch langfristige Cashflows liefern. Wir legen den Fokus auf drei Arten von Strategien:

Wenn Sie weitere Informationen über unsere Strategien wünschen, geben Sie bitte unten Ihre Daten ein, und wir werden uns bei Ihnen melden.

Alternativ können Sie sich auch anmelden, um unsere neuesten Updates, Insights und Artikel per E-Mail zu erhalten.

Wählen Sie die Anlageklassen aus, über die Sie Informationen per E-Mail, bzw. den Newsletter erhalten möchten.

Sie können Ihre Auswahl jederzeit ändern oder sich abmelden.

Füllen Sie das Formular aus und einer unserer Spezialisten wird sich umgehend mit Ihnen in Verbindung setzen.

Als globales Team betreuen wir ein breites Kunden-Spektrum, von Pensionsfonds bis zu Versichererungen. Wir stimmen uns eng mit Ihnen ab, um Ihre spezifischen Ziele vollständig zu verstehen und die für Sie beste Lösung aus den aktiven, passiven, faktorbasierten und alternativen Investmentstrategien von Invesco zu nutzen.

Mit fundiertem Research und Analysen bis zu individuellen Anlagelösungen bringt unser Team seine Einblicke und Innovationen in Ihren Portfoliokonstruktionsprozess ein. Ausgangspunkt unseres Ansatzes ist ein umfassendes Verständnis Ihrer Bedürfnisse.

Investmentexperten

Beratenes Vermögen

Doktor-/ Master-Titel und Investmentzertifikate

Capital Market Assumptions (CMAs)

Invesco Investment Solutions erstellt Kapitalmarktprognosen (CMAs), die langfristige Einschätzungen zum Verhalten der wichtigsten Anlageklassen weltweit liefern.

Die Chancen alternativer Anlagen: Ausblick für Private Credit, Private Equity und Real Assets

In jeder neuen Ausgabe dieser quartalsweise erscheinenden Publikation geben wir einen Ausblick für Private Markets-Anlagen. Dabei legen wir den Fokus auf Private Credit, Private Equity, Immobilien, Infrastruktur und Rohstoffe.

Marktausblick für Versicherer 2024

Das Jahr 2024 sollte den Anfang des Endes der Solvency II-Reformen markieren. Fast vier Jahre nach dem Startschuss im Februar 2019 verhandeln EU-Kommission, Europäisches Parlament und Europäischer Rat über die endgültige Ausgestaltung des Reformpakets.

Wie sind die Aussichten für Private Credit, Private Equity und Real Assets?

Das Invesco Investment Solutions Team präsentiert seine Analysen zu einer Reihe von Private Market-Anlageklassen.

Wie können sich Versicherer gegen die verheerenden Folgen der Inflation schützen?

Anleger aller Art müssen ihre Portfolios vor den negativen kurz- und langfristigen Folgen der Inflation schützen. Das gilt auch für Versicherer. Könnten Versicherer jetzt von Anlagen außerhalb ihrer traditionellen Asset Allokation profitieren?

Invesco Solutions ist ein globales, unabhängiges Multi Asset-Team mit über 70 Experten in Europa, den USA und Asien. Das von uns beratene Vermögen beläuft sich aktuell auf 76 Mrd. US-Dollar.¹

Unser Ziel ist es, Kunden dabei zu unterstützen, Unsicherheiten zu reduzieren und ihre Anlageziele zu erreichen. Wir setzen auf die Kombination von strategischer und taktischer Asset Allokation mit der Auswahl des geeigneten Managers, um ergebnisorientierte Lösungen anzubieten.

In enger Abstimmung mit Ihnen entwickeln wir ein fundiertes Verständnis Ihrer Anlageziele und Bedürfnisse. Im Anschluss greifen wir auf die Strategien aus dem globalen Angebot an aktiven, passiven, faktorbasierten und alternativen Anlagelösungen von Invesco zurück, die am besten auf Ihre individuellen Ziele und Bedürfnisse zugeschnitten sind.

Unser Team erstellt fundierte Analysen und entwickelt individuelle Anlagelösungen, um Ihre Portfoliokonstruktion um zusätzliche Aspekte und Innovationen zu ergänzen.

Wir bieten Beratung und Lösungen für ein breites Spektrum von Anlageklassen und Strategien. Unsere Kunden sollen das Beste von Invesco bekommen – einem globalen Unternehmen mit einem Vermögen von über 1,4 Bio. US-Dollar in Aktien, Anleihen und alternativen Investments.²

Wir bieten Expertise auf vielen Ebenen, von Investmentanalyse und Beratung zur Portfoliooptimierung bis hin zur gemeinsamen Entwicklung individueller Lösungen. Dazu zählen:

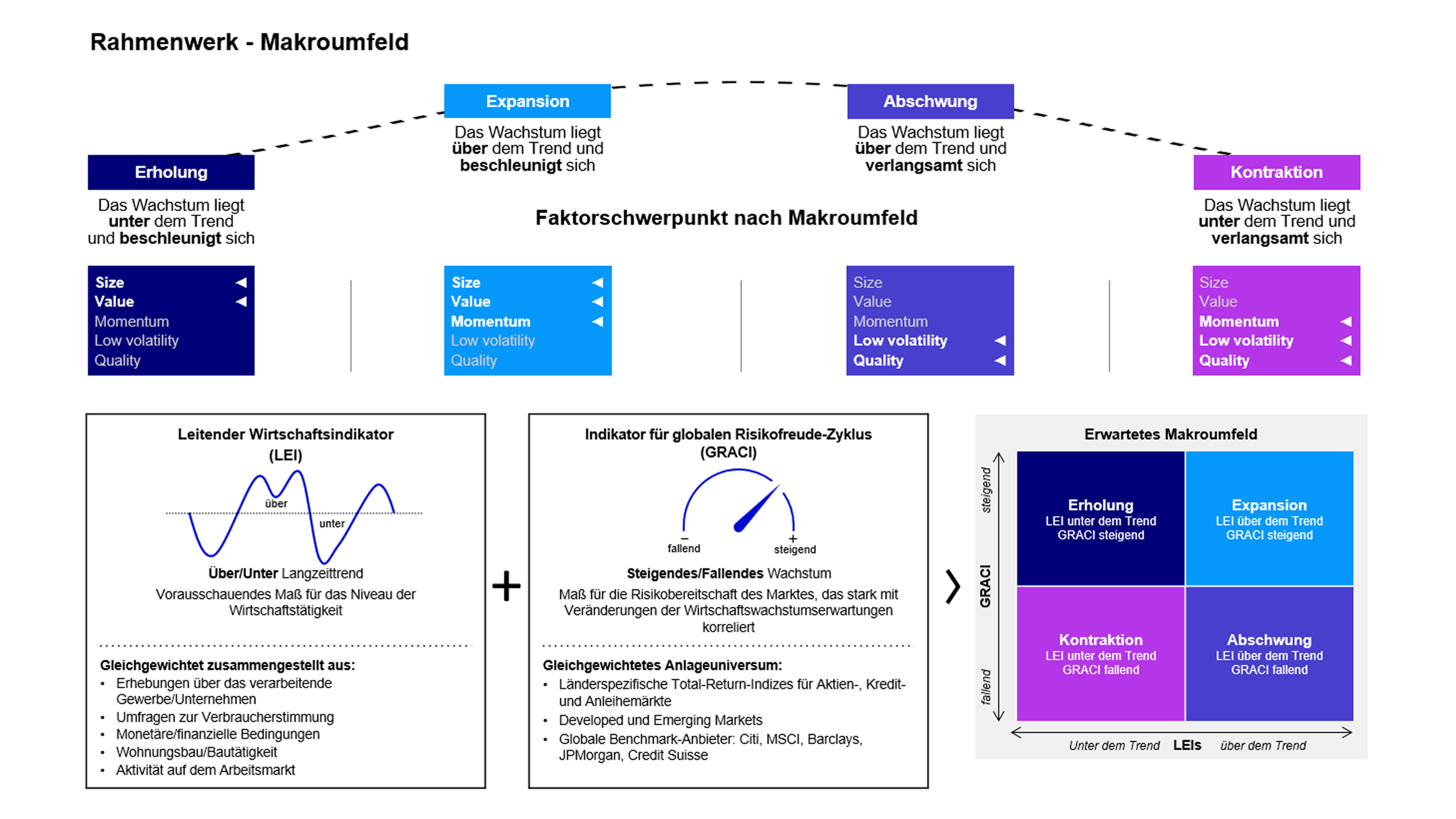

Wir erstellen Kapitalmarktausblicke (CMAs), die langfristige Einschätzungen zum Verhalten der wichtigsten Anlageklassen weltweit liefern. Die CMAs basieren auf einem zehnjährigen Anlagehorizont und dienen als Orientierungshilfe bei der strategischen Asset Allokation.

Dabei entwickeln wir für jede ausgewählte Anlageklasse Annahmen zur erwarteten Rendite, zur Standardabweichung der Rendite (Volatilität) und zur Korrelation mit anderen Anlageklassen.

Unsere Kapitalmarktausblicke bilden die Grundlage für unsere Analysen und Empfehlungen. Sie leiten uns bei unseren Entscheidungen zur langfristigen strategischen Asset Allokation. Zudem können wir auf der Grundlage umfassender Regime- und Makroanalysen eine taktische Asset Allokation vornehmen, die darauf abzielt, zyklische Chancen im aktuellen Umfeld zu nutzen.

Wir nutzen Invesco Vision, unsere fortschrittliche Research- und Analyseplattform für das Portfoliomanagement, um Kunden fundiertere Entscheidungen zu ermöglichen, die auf ihre Ziele ausgerichtet sind.

Alternative Anlageklassen wie Private Equity, Private Debt und Immobilien-Direktinvestitionen können aufgrund ihrer einzigartigen Merkmale zu einer besseren Portfoliodiversifikation beitragen. Außerdem können alternative Investments potenziell attraktivere risikobereinigte Renditen bieten als börsennotierte Anlageklassen.

Der Trend zu alternativen Investments hat sich in den letzten Jahren beschleunigt. Ein Grund dafür ist die Tatsache, dass sich die Anleger auf niedrigere Renditen aus Aktien und Anleihen eingestellt haben. Dies zeigt sich auch in den Kapitalmarktausblicken (CMAs) von Invesco, die langfristige Einschätzungen zum Verhalten wichtiger Anlageklassen weltweit liefern.

Der Markt für alternative Anlagen ist breit, komplex und dynamisch. Er erfordert umfassende Analysen, Due Diligence und permanente Beobachtung. Hinzu kommen praktische Erwägungen wie die Illiquidität von Investments. Für Anleger, die keine große Institution hinter sich haben, kann es schwierig sein, Zugang zu bestimmten Managern zu erhalten.

Invesco hat seine Alternatives-Plattform entwickelt, um diese Herausforderungen zu überwinden, den Investmentprozess für alternative Anlagen zu vereinfachen und die Lücke zwischen Ihrer Anlagestrategie und der Ausführung zu schließen. Neben den hauseigenen Lösungen von Invesco nutzen wir Angebote hochklassiger externer Manager mit der nötigen Größe, globalen Präsenz und komplementären Expertise in Private-Markets-Anlagen.

Gehen Sie gemeinsam mit unseren Immobilien-, Private Credit-Teams und Invesco Solutions die großen Herausforderungen unserer Zeit an.

1 Quelle: Invesco, Stand 30. Juni 2023.

2 Quelle: Invesco, Stand 31. März 2023.

Der Wert von Anlagen und die Erträge hieraus unterliegen Schwankungen. Dies kann teilweise auf Wechselkursänderungen zurückzuführen sein. Es ist möglich, dass Anleger bei der Rückgabe ihrer Anteile nicht den vollen investierten Betrag zurückerhalten.

Alternative Anlageprodukte können mit hohen Risiken verbunden sein, gehebelte Investments tätigen und andere spekulative Anlagepraktiken verfolgen, die das Verlustrisiko erhöhen können. Sie können hochgradig illiquide sein, müssen Investoren möglicherweise keine regelmäßigen Preis- oder Bewertungsinformationen zur Verfügung stellen, können komplexe steuerliche Strukturen und Verzögerungen bei der Weitergabe wichtiger Steuerinformationen mit sich bringen. Sie unterliegen nicht den gleichen regulatorischen Anforderungen wie Investmentfonds und erheben häufig höhere Gebühren, die etwaige Handelsgewinne aufzehren können. In vielen Fällen sind die zugrunde liegenden Investments zudem nicht transparent und nur dem Investmentmanager bekannt. Häufig gibt es keinen Sekundärmarkt für Private-Equity-Beteiligungen, und es ist auch nicht zu erwarten, dass sich ein solcher entwickelt. Für die Übertragung von Anteilen an solchen Anlagen können Beschränkungen gelten.

Die in diesem Material dargestellten Prognosen und Meinungen sind subjektive Einschätzungen und Annahmen des Fondsmanagements oder deren Vertreter. Diese können sich jederzeit und ohne vorherige Ankündigung ändern. Es kann keine Zusicherung gegeben werden, dass die Prognosen wie vorhergesagt eintreten werden.

EMEA2977300/2023