Chaos eröffnet neue Chancen

Die Phase der Bodenbildung hat begonnen, allerdings nimmt die Positionierung in risikolosen Anlagen extreme Formen an.

Anfang 2020 waren Signale für eine Stabilisierung der Weltwirtschaft erkennbar, riskante Anlagen profitierten von der Konjunkturerholung.

In den letzten Monaten hat das Coronavirus einen externen Schock für die chinesische und globale Wirtschaftsaktivität ausgelöst – in einer heiklen Phase des Konjunkturzyklus.

Gleichzeitig reagierten die Märkte auf die Ausbreitung des Virus und die Produktionsausfälle mit einer dramatischen Neubewertung der Risiken zahlreicher Anlagen.

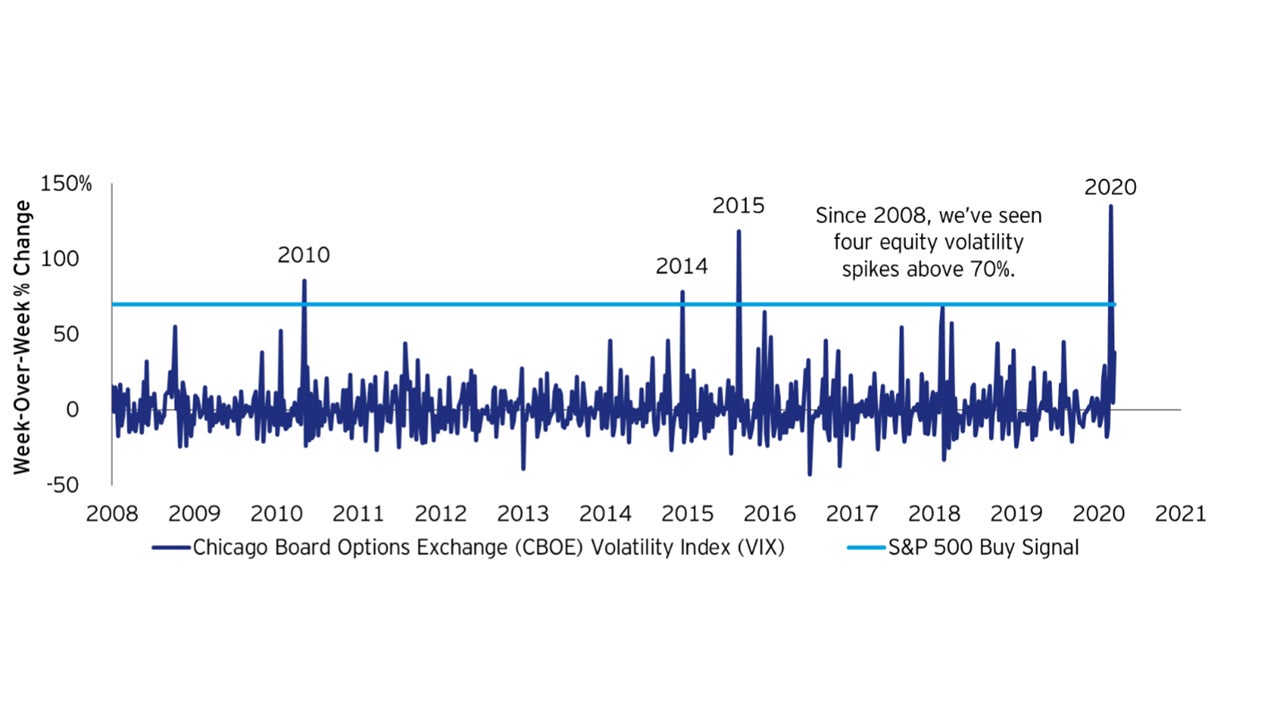

Der S&P 500-Index hat seit seinem Allzeithoch im Februar1 fast 30% verloren. Dies entspricht der höchsten prozentualen Wertschwankung von Aktien des Zyklus und in der Geschichte des Chicago Board of Options Exchange (CBOE) Volatility-Index (VIX).

Der stärkste prozentuale Anstieg der Wertschwankung von Aktien aller Zeiten!

Wertschwankungen von US-Aktien und wöchentlicher prozentualer Anstieg über 70% seit 2008

Die Preise für die Rohölsorte West Texas Intermediate (WTI) und des S&P 500 Energy (Sector)-Index sind seit ihren Jahreshöchstständen im Januar2 um über 60% eingebrochen – ein weiterer massiver exogener Schock für die Wirtschaft in einer empfindlichen Konjunkturphase. Dies wirft gravierende Fragen hinsichtlich der fundamentalen Solidität der Energieproduzenten auf.

Die Spreads3 von High Yield4-Unternehmensanleihen liegen über denen von Staatsanleihen und haben sich auf Niveaus erweitert, die seit 2015-2016 – den letzten massiven Verwerfungen von Ölpreisen und Energieaktien – nicht mehr verzeichnet wurden.

Steuern wir auf eine Rezession zu? Wird dies zu einer sich selbst erfüllenden Prophezeiung?

Gravierende Fragen für Wirtschaftsexperten, die Antworten suchen. Nimmt man die Erfahrungen der Jahre 2015/2016 als Massstab, könnte ein energieinduzierter Rückgang der Unternehmensinvestitionen und -gewinne drohen.

Sind angesichts fehlender Behandlungen oder Impfstoffe gegen den Virus andere Gegenkräfte vorhanden, die den Schock abschwächen könnten

Erstens: Was von Nachteil für US-Energieproduzenten ist, die einen deutlich geringeren Anteil am Bruttoinlandsprodukt (BIP) repräsentieren, kommt den US-Energieverbrauchern zugute, die einen erheblich höheren Anteil am BIP ausmachen. Eine Folge der rückläufigen Ölpreise sind niedrigere Benzinpreise, so dass Verbrauchern mehr Geld für Konsum, zum Sparen und für die Rückzahlung von Schulden zur Verfügung steht.

Zweitens verharrt die Rendite 10-jähriger US-Staatsanleihen, die sich von ihrem annähernden Tiefststand erholt hat, deutlich unter ihrem Jahreshöchststand.3 Der damit einhergehende Rückgang der Hypothekenzinsen löste einen starken Anstieg der Refinanzierungsaktivitäten aus, was die privaten Haushalte ebenfalls in ihrer Kasse spüren dürften.

Drittens haben die geld- und haushaltspolitischen Entscheidungsträger rund um den Erdball umgehend auf die Verschlechterung der Finanzierungsbedingungen reagiert und sind mit Zinssenkungen, der Ausweitung ihrer Anleihenkäufe, Liquiditätsspritzen und der Bereitstellung von Finanzhilfen zur Bekämpfung des Virus ihrerseits in die Bresche gesprungen. So hat der US-Kongress eine weitere Runde massiver fiskalischer Anreize abgesegnet.

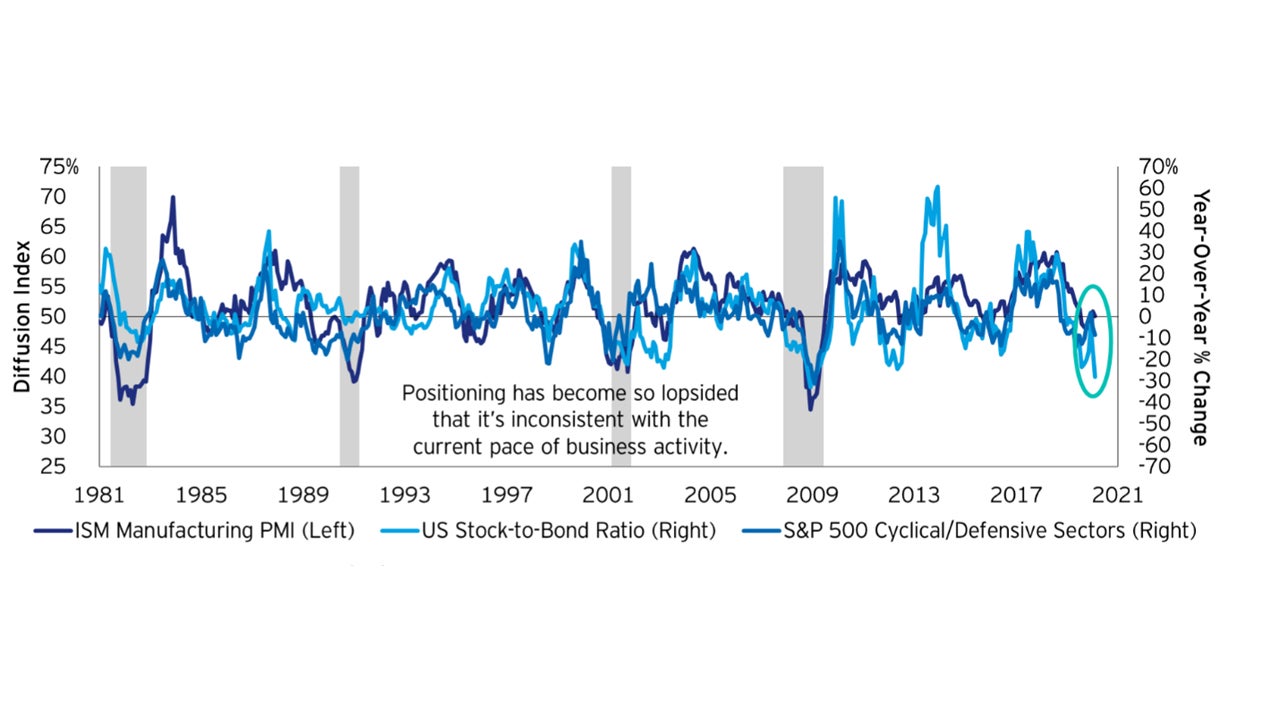

Für Finanzmarktstrategen ist die Frage, ob eine Rezession droht oder nicht, eine akademische Übung. Bestimmte Segmente des Marktes wie Anleihen und defensive Aktien verhalten sich so, als ob die Schrumpfung der Wirtschaft bereits ein Fakt wäre.

Angesichts dieser Gemengelage ist die Positionierung in risikolosen Anlagen durchaus nachvollziehbar. Meines Erachtens ist die Positionierung so einseitig, dass sie der aktuellen Konjunkturdynamik in den USA keine Rechnung trägt.

Aus Sicht eines Contrarian-Investors5 sind Aktien und zyklische Sektoren des Marktes so massiv abgestraft worden, dass sie schon wieder attraktiv werden. Umgekehrt erscheinen die Bewertungen von Anleihen und defensiven Aktien ausgereizt.

1 SPX = S&P 500

2 Kaufoption (Optionen = Finanzinstrument, welches einen Vermögenswert zu kaufen oder zu verkaufen bietet), deren Basispreis über dem aktuellen Preis des Basisobjekts (Underlyings), bzw. Verkaufsoption, deren Basispreis unter dem aktuellen Preis des zugrundeliegenden Basisobjekts (Underlyings) notiert.

3 Begriff Spread ist die Differenz zwischen dem Kauf- und Verkaufskurs eines Vermögenswertes. Der Spread ist ein wichtiger Faktor beim Derivatehandel (Finanzinstrumente, deren Preis bzw. Kurs von einem jeweilig zugrunde liegenden Marktgegenstand als Basiswert abgeleitet wird) und bestimmt, wie Derivate werden.

4 Hochzinsanleihen

5 Investoren, die antizyklisch (entgegen der breiten Masse) investieren

Extreme Risk-Off-Positionierung der Anleger6 |

Aktivität im verarbeitenden Gewerbe (linke Achse), Renditen von US-Aktien vs. Staatsanleihen sowie Renditen zyklischer vs. Defensiver Sektoren (rechte Achse) seit 1981

6 Anleger sind risikoavers (risikoscheu) und der Kapitalerhalt steht im Fokus

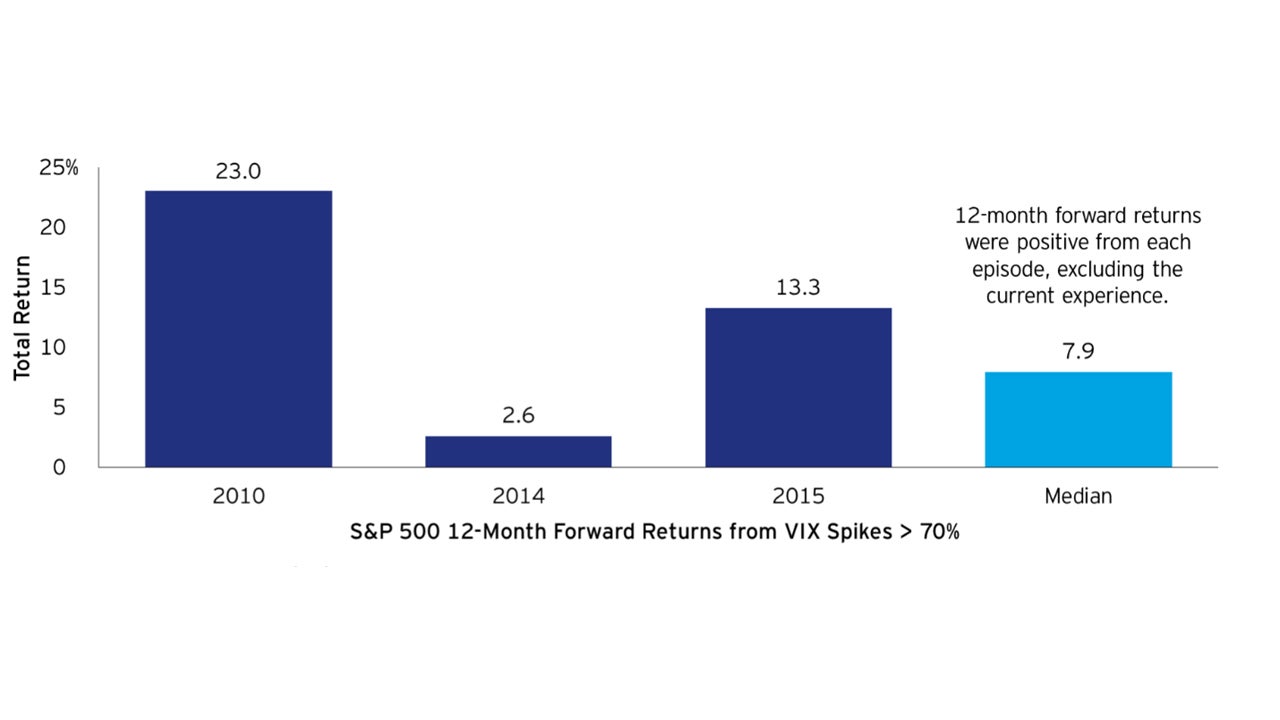

Wie wirken sich die zunehmenden Turbulenzen auf die künftigen Aktienrenditen aus?

Seit 2008 wurden vier Wertschwankungsspitzen von über 70% an den Aktienmärkten verzeichnet. Erfreulicherweise fielen die erwarteten Renditen für die kommenden 12 Monate (ohne die derzeitige Krise) mit einem Durchschnittswert von 8% stets positiv aus.4

Ich glaube deshalb, dass im kurzfristigen Chaos für geduldige Investoren langfristige Anlagechancen entstehen können.

Chaos eröffnet neue Chancen

12-Monats-Forward7-Renditen von US-Aktien nach Wertschwankungsspitzen von über 70% seit 2008 |

7 Forward ist eine Vereinbarung, einen Vermögenswert zu einem bestimmten Preis und zu einem bestimmten Zeitpunkt in der Zukunft zu kaufen bzw. zu verkaufen.

8 Aktiengesellschaften mit grosser Börsenkapitalisierung

Fest steht, dass die Bodenbildung im Gange ist und dass die durch die Virus-Pandemie bedingte Unsicherheit die Märkte noch solange weiter belasten könnte, bis die Zahl der Neuerkrankungen ausserhalb Chinas ihren Höhepunkt erreicht hat und/oder konzertierte fiskalische Massnahmen greifen.

Auf Grund der derzeit übertriebenen Vorsicht der Marktteilnehmer können jedoch kluge, antizyklisch agierende Investoren nach Anlagechancen Ausschau halten, solange andere in Angststarre verharren.

1 Quelle: Bloomberg, L.P., Stand: 18. März 2020

2 Quelle: Bloomberg, L.P., Stand: 18. März 2020

3 Quelle: Bloomberg, L.P., Stand: 18. März 2020

4 Quelle: Bloomberg, L.P., Invesco, Stand: 18. März 2020

Risikohinweis

-

Der Wert von Anteilen kann schwanken. Dies kann teilweise auf Wechselkursänderungen zurückzuführen sein. Es ist möglich, dass Anleger bei der Rückgabe ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten.

Wichtige Informationen

-

Dieses Marketingdokument stellt keine Empfehlung dar, in eine bestimmte Anlageklasse, Finanzinstrument oder Strategie, zu investieren. Das Dokument unterliegt nicht den regulatorischen Anforderungen, welche die Unvoreingenommenheit von Anlageempfehlungen/Anlagestrategieempfehlungen sowie das Verbot des Handels vor der Veröffentlichung der Anlageempfehlung/Anlagestrategieempfehlung vorschreiben. Diese Information dient ausschliesslich der Veranschaulichung und ist keine Empfehlung zum Kauf, Halten oder Verkauf von Finanzinstrumenten. Die in diesem Material dargestellten Prognosen und Marktaussichten sind subjektive Einschätzungen und Annahmen des Fondsmanagements oder deren Vertreter. Diese können sich jederzeit und ohne vorherige Ankündigung ändern. Diese Publikation ist nicht Bestandteil eines Verkaufsprospektes. Sie enthält lediglich allgemeine Informationen und berücksichtigt keine individuellen Erwartungen, steuerliche oder finanzielle Interessen.