Aktien Binnenwirtschaftliche Ungleichgewichte

Im Allgemeinen haben nur Schwellenländer unter außenwirtschaftlichen Ungleichgewichten zu leiden, da sie nicht über denselben Luxus verfügen wie die Industrieländer.

Die Covid-19-Krise bewirkte eine Trendwende: Was zunächst nach dem Beginn einer langen, positiven Konjunkturentwicklung in den Schwellenländern aussah, entwickelte sich zu einer von Unsicherheit gekennzeichneten Zeit mit weitreichenden Konsequenzen, die höchstwahrscheinlich noch viele Jahre lang alle Volkswirtschaften weltweit belasten werden, darunter auch zahlreiche Schwellenländer.

Durch die Untersuchung binnenwirtschaftlicher (Haushalts- und Geldpolitik) und außenwirtschaftlicher Schwachstellen (Zahlungsbilanz und Verschuldung) möchten wir die potenziellen Gewinner und Verlierer sowie die unserer Meinung nach vielversprechendsten längerfristigen Investment-Gelegenheiten identifizieren.

Unsere langjährige Überzeugung, dass China unter den Schwellenländern die wichtigste Rolle spielt, dürfte gültig bleiben.

Der langfristige Beitrag Chinas zum weltweiten Wachstum wird unserer Meinung nach durch die Pandemie noch deutlicher werden und wir sind davon überzeugt, dass das Land in den nächsten Jahren rund 50 % des weltweiten Wachstums generieren könnte.

An unserer Meinung, dass China Investoren im nächsten Jahrzehnt die interessanteste Investment-Gelegenheit bieten wird, halten wir fest.

Des Weiteren dürften auch andere asiatische Volkswirtschaften, besonders Taiwan, Südkorea und Südostasien, gut aufgestellt sein.

In Indien dürfte die Pandemie dagegen bestimmte Schwächen deutlich machen, da das strukturelle Wachstum beeinträchtigt sein könnte und sogar auf die gut geführten Banken des privaten Sektors möglicherweise eine enorme Welle an notleidenden Krediten zukommen wird.¹

Außerhalb Asiens sind wir davon überzeugt, dass Russland aufgrund der Bemühungen der letzten Jahre um die Stärkung seiner Volkswirtschaft wahrscheinlich in der Lage sein wird, dem Sturm standzuhalten, selbst vor dem Hintergrund des Einbruchs der Energiepreise.

Neben Russland gibt es für uns bei den nicht-asiatischen Schwellenländern kaum Gründe für Optimismus.

Die größten Volkswirtschaften in Lateinamerika und Europa, im Nahen Osten und Afrika (EMEA), also Brasilien, Mexiko, Saudi-Arabien, die Türkei und Südafrika, sehen sich verschiedenen Problemen – von Auslandsverschuldung und unhaltbaren Defiziten bis hin u. a. zur Beeinträchtigung der Qualität der Vermögenswerte – gegenüber.

Das Verständnis der makroökonomischen Probleme, mit denen die Schwellenländer zu kämpfen haben, hilft uns eindeutig, gut informierte Investment-Entscheidungen zu treffen. Unser Ansatz bleibt trotz allem unverändert.

Als Bottom-up-Investoren wählen wir einzelne Unternehmen aus, die sich durch nachhaltiges, langfristiges Wachstum, nachhaltige Vorteile und eingebettete Realoptionen auszeichnen, die im Laufe der Zeit realisiert werden können.

Wir sind ganz klar davon überzeugt, dass sich Investoren in China wahrscheinlich zahlreiche Gelegenheiten bieten werden.

Europa sieht sich vielen Herausforderungen gegenüber, und der Euro ist eindeutig existenzfähig, während die Bewertungen am US-Markt derzeit offensichtlich die vor uns liegenden Schwierigkeiten ignorieren

Die Bewertungen in den Schwellenländern sind unserer Meinung nach allerdings unglaublich billig geworden und wir freuen uns darauf, selbst in den Volkswirtschaften mit den größten Problemen gut geführte Unternehmen zu entdecken.

Wir sind davon überzeugt, dass sich die potenziellen Vorteile für die Unternehmen, von denen wir bereits Aktien halten – z. B. Novatek² in Russland und Femsa² in Mexiko – deutlicher abzeichnen werden, wenn die ursprünglich von der Coronavirus-Krise hervorgerufenen Turbulenzen für Konjunktur und Märkte abflauen.

„Die schwersten Störungen werden durch das Unvorhergesehene hervorgerufen, nicht durch das Erwartete.“

Niall Ferguson, Krieg der Welt

Wir dachten, dass 2020 nach jahrelanger Enttäuschung das Versprechen einer synchronisierten Konjunkturerholung in den Schwellenländern halten könnte. Wie viele andere sahen wir die Gewinne der Schwellenländer und die Renditen der Aktienmärkte zu Beginn des neuen Jahrzehnts zuversichtlich.

Leider lagen wir damit falsch.

Das Unvorhergesehene kam in Form der Pandemie und führte zu schweren Störungen.

Die damit einhergehende, große Unsicherheit brachte enorme Volatilität mit sich, die erfahrungsgemäß für Investoren an den Schwellenmärkten nicht von Vorteil ist.

Bedauerlicherweise ist so bald auch kein Ende dieser erhöhten Unsicherheit in den Schwellenländern abzusehen und wir werden gezwungen sein, mit ihr vorlieb zu nehmen.

Wir befinden uns in einer Zeit, in der es für Investoren schwierig sein könnte, aus den aktuellen Rahmenbedingungen zuverlässige Prognosen für Finanzmodelle abzuleiten.

Um es in einfachen Worten zu sagen: Die Welt ist aus den Fugen geraten.

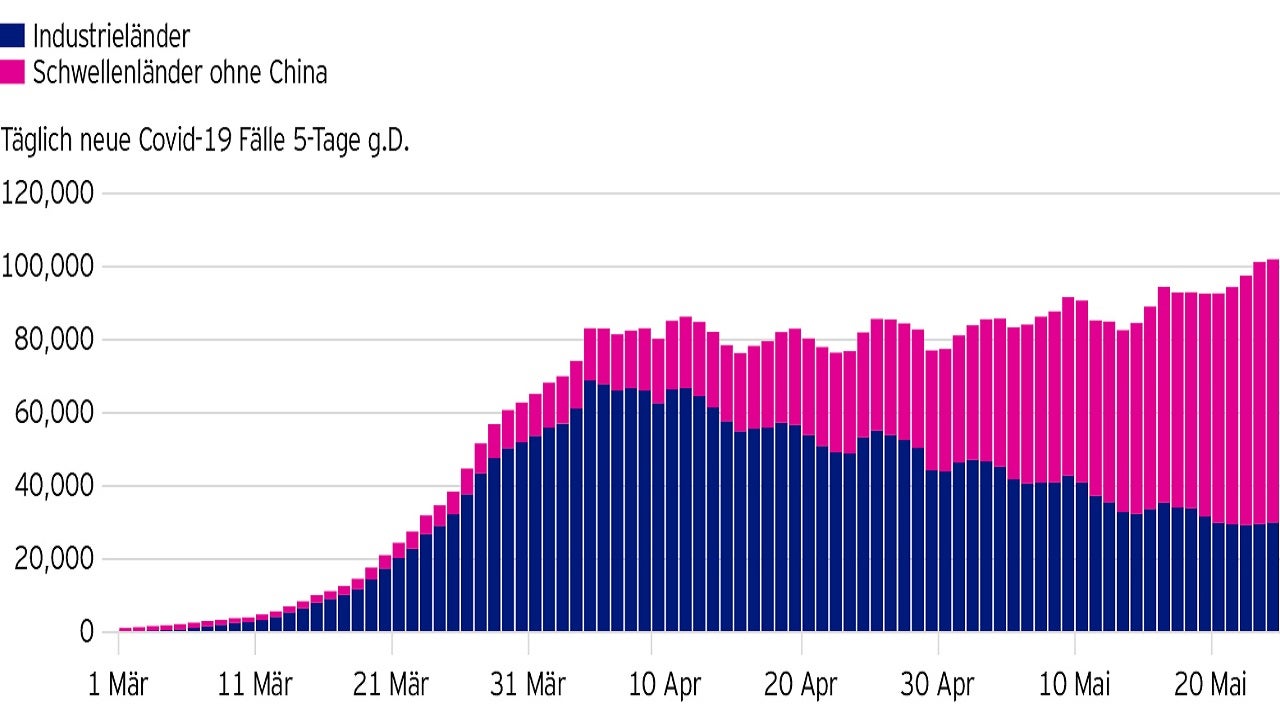

Offensichtlich hat sich die Pandemie abrupt von den Industrieländern in die Schwellenländer verlagert.

Während die westliche Welt über den Höhepunkt der täglichen Neuinfektionen hinweg ist, steigt dieser Wert in den Schwellenländern ohne China weiterhin unaufhaltsam.

Noch schlimmer wird die Situation, weil die Gesundheitssysteme der meisten Schwellenländer unserer Meinung nach unzureichend ausgestattet sind, um mit dieser Herausforderung fertig zu werden.

In Lateinamerika, Subsahara-Afrika und auf dem indischen Subkontinent wird es wahrscheinlich viel Leid und zahlreiche Todesopfer geben.

Für uns ist diese Zeit günstig für eine existenzielle Betrachtung: Wir sollten die makroökonomischen Unsicherheitsfaktoren in den Schwellenländern sehr sorgfältig untersuchen.

Unserer Ansicht nach gibt es zwei Arten von Risiken:

Die Dynamik zwischen diesen beiden könnte einen wesentlichen Einfluss auf die Wachstumsaussichten der Schwellenländer haben.

Wir gehen davon aus, dass diese Faktoren mittelfristig eine starke Polarisierung der Performance der Schwellenländer-Aktienmärkte hervorrufen werden.

Zu den inländischen/binnenwirtschaftlichen Schwachstellen zählen Folgende:

Folgende außenwirtschaftliche Schwachstellen sind festzustellen:

Für eine genauere Betrachtung dieser Schwachstellen lesen Sie den nächsten Artikel.

Im Allgemeinen haben nur Schwellenländer unter außenwirtschaftlichen Ungleichgewichten zu leiden, da sie nicht über denselben Luxus verfügen wie die Industrieländer.

Wir rechnen in den nächsten Jahren mit einer deutlichen Abkoppelung Chinas von den anderen Schwellenländern, da wir davon überzeugt sind, dass China sich im kommenden Jahrzehnt in der Welt als dominanter Wachstumstreiber erweisen dürfte.

1 Ein notleidender Kredit ist ein Kredit, der vom Kreditnehmer nicht mehr oder nur unzureichend bedient wird. Viele Kredite werden als notleidend eingestuft, wenn sie 90 Tage lang nicht mehr bedient wurden, was allerdings von den Vertragsbedingungen abhängen kann.

Der Wert von Anteilen kann schwanken. Dies kann teilweise auf Wechselkursänderungen zurückzuführen sein. Es ist möglich, dass Anleger bei der Rückgabe ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Da ein großer Teil der Strategie in Schwellenländer investiert wird, sollten Sie bereit sein, erheblich große Wertschwankungen der Strategie in Kauf zu nehmen. Die Strategie kann in bestimmte Wertpapiere investieren, die in China notiert sind, was erhebliche regulatorische Beschränkungen mit sich bringen kann, die sich auf die Liquidität und/oder die Anlageleistung der Strategie auswirken können. Die Strategie investiert in eine begrenzte Anzahl von Beteiligungen und ist weniger diversifiziert. Dies kann zu großen Schwankungen im Wert der Strategie führen.

Dieses Marketingdokument richtet sich ausschliesslich an professionelle Anleger und Finanzberater. Eine Weitergabe an Dritte, insbesondere an Endanleger, ist nicht gestattet.

Die hier dargestellte Meinung ist die des jeweiligen Autors. Diese kann sich jederzeit und ohne vorherige Ankündigung ändern, z. B. wenn zugrundeliegende Faktoren sich ändern. Die Meinung deckt sich nicht notwendigerweise mit der Meinung von Invesco insgesamt, sowie der anderer Fondsmanager von Invesco.

Diese Publikation ist nicht Bestandteil eines Verkaufsprospektes. Sie enthält lediglich allgemeine Informationen und berücksichtigt keine individuellen Erwartungen, steuerliche oder finanzielle Interessen. Anleger werden darauf aufmerksam gemacht, dass der Wert einer Anlage und die Erträge hieraus sowohl steigen als auch fallen können und es möglich ist, dass Anleger den ursprünglich angelegten Betrag nicht zurückerhalten.

EMEA4854/2020