「如何跑贏現金」系列(第一部分) – 固定收益及另類投資機會

美國債券市場近期相當波動 – 美國孳息率曲線內所有年期的債券孳息率均曾觸及5%。

這一發展帶來了部分具吸引力的投資機會。

儘管長期美國政府債券及美元現金存款均可產生穩健的收益,但投資者可考慮其他固定收益資產,如新興市場政府債券、美國銀行貸款及私募信貸,由此提升中性資產配置組合的多元化及潛在回報。

這在很大程度上將取決於未來數月乃至2024年美國經濟及利率的走向。

國債孳息率展望

整體而言,由於未來數月核心通脹及增長可能下降,我預期10年期美國國債孳息率不太可能大幅上升,因此我傾向於延長存續期。

考慮到1%的實質短期利率(r*)及1%的期限溢價以及2024年2.5%的預期平均通脹,未來一年,10年期美國國債公允價值孳息率或達4.5%左右。

有關10年期債券孳息率可能超逾+6%的悲觀假設是因為市場預期通脹、中性利率及期限溢價均有上漲,不過,不論是從歷史或是未來一年的經濟展望來看,這都不太可能。

4.5%的孳息率情境假設的宏觀環境是,2024年上半年經濟經歷幾經波折的著陸或溫和衰退,進而推動聯儲局於明年年中的某一時間點開始減息。

我認為孳息率不太可能會顯著上升的另一個原因是,美國10年期國債的實質孳息率在算入通脹後已於近期達致2.5%,與過去200年的歷史平均值持平。

投資啟示

由於全球經濟持續放緩,繼續保持全面的防禦性部署不失為一個明智之舉。

週期性資產可能進入整合階段,長期利率上行或令股票承壓。

現金利率高於正常水平,於景順的模型資產配置組合內,我們以最高10%的比重超配現金。

銀行貸款

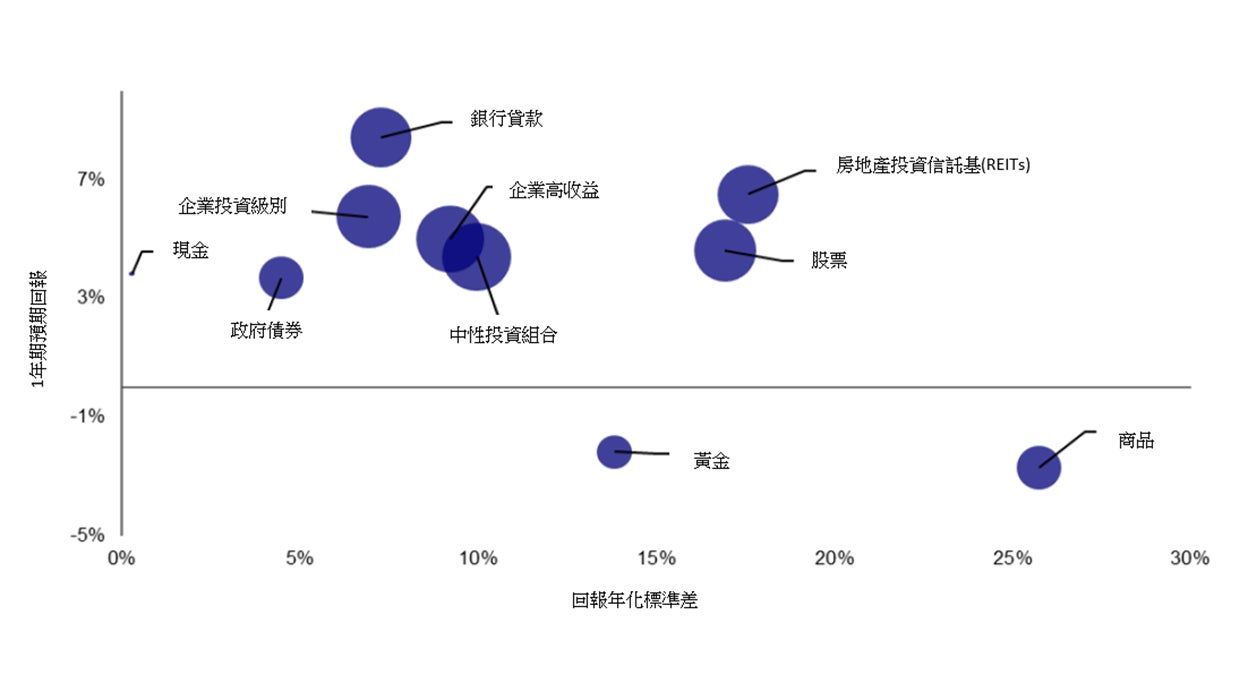

近期利率上升推高銀行貸款孳息率,相對於高收益債券,我們傾向於提供更好價值的銀行貸款(如圖)。

銀行貸款這一資產類別因違約風險而具有週期性因素,我們的預測顯示,較高的即期收益率可充分補償預期違約風險。一旦各國央行開始減息,高收益債券就會變得更具吸引力。

新興市場軟通貨政府債券

我亦看好孳息率高企的新興市場軟通貨政府債券,我相信,隨著聯儲局於明年年中前後下調政策利率,未來一年美元或會貶值。

我曾於近期提到印度政府債券具吸引力,其孳息率超逾+7%且已於近日被納入到一項主要的新興市場債券指數當中。

私募信貸

於高息環境下,私募信貸等另類投資亦十分吸引。

從歷史角度來看,按無槓桿基準計算,此類資產的收益率介乎7.5至8.0%1,但過去18個月,隨著利率持續上升,如今直接貸款的無槓桿收益率普遍介乎12-13%2。

美國直接貸款的機會組合依然龐大。供給方面,美國逾200,000間中型企業佔私營行業國內生產總值(GDP)的三分之一,提供近5,000萬個就業崗位3。

按當地貨幣計算的年率化回報。回報為預測性,但回報的標準差基於5年期歷史數據計算。泡泡大小代表與其他資產的平均5年期相關性(空心泡泡代表負相關性)。現金為美元、歐元、英鎊及日圓的等權組合。中性投資組合權重如圖所示。截至2023年8月31日。無法保證該等觀點均會獲得通過。定義、計算方法及免責聲明見附錄。資料來源:瑞士信貸、ICE BofA、MSCI、S&P GSCI、FTSE Russell、Refinitiv Datastream及景順環球市場策略部

附錄

資產類別描述及資料來源(除非另有指明,我們的數據均來源於Datastream)

現金:回報按利用Intercontinental Exchange Benchmark Administration隔夜LIBOR(倫敦銀行間同業拆借利率)計算的專有指數。自2022年1月1日,我們開始使用Refinitiv的歐元、英鎊及日圓隔夜存款利率。全球利率為歐元、英鎊、美元及日圓利率的均值。該系列起始日期為2001年1月1日,起始值為100。歷史比較的構建採用相同數據(即歷史範圍內的收益率)。

黃金:倫敦金銀市場現貨價格(美元/金衡盎司)。

政府債券:歷史及預期收益率及回報基於ICE BofA政府債券指數全球、歐洲(英國除外)、英國及日本指數(自1985年12月31日起)、美國指數(自1978年1月30日起)及中國指數(自2004年12月31日起)的歷史表現。新興市場收益率及回報基於彭博新興市場主權美元債券指數自2003年2月28日以來的歷史表現。歷史比較的構建採用相同數據(即歷史範圍內的收益率)。

企業投資級別債券:ICE BofA投資級別企業債券指數全球(自1996年12月31日起)、美元(自1973年1月31日起)、歐元(自1996年1月1日起)、英鎊(自1996年12月31日起)、日圓(自2001年9月6日起)及人民幣(自2004年12月31日起)債券指數的歷史表現。新興市場收益率及回報基於彭博新興市場企業美元債券指數自2003年2月28日以來的歷史表現。歷史比較的構建採用相同數據(即歷史範圍內的收益率)。

企業高收益債券:美銀美林高收益指數美元(自1986年8月29日起)及全球(自1997年12月31日起)以及歐元指數的歷史表現。歷史比較的構建採用相同數據(即歷史範圍內的收益率)。

銀行貸款:我們利用瑞信槓桿貸款指數美國指數(自1992年1月31日起)、西歐指數(自1998年1月31日起)及全球指數(自1998年1月31日起)的歷史表現(全球指數由景順環球市場策略部構建,為透過市值作為加權因子計算的美國及西歐指數的加權平均數)。歷史比較的構建採用相同數據(即歷史範圍內的收益率)。

股票:我們利用MSCI基準指數計算預期回報,並利用全球、美國、歐洲(英國除外)、英國及日本指數(自1969年12月31日起)、新興市場指數(自1987年12月31日起)以及中國指數(自1992年12月31日起)的歷史表現計算長期總回報。股票指數估值(例如歷史範圍內的收益率)使用根據Datastream基準指數全球、美國、歐洲(英國除外)及日本指數(自1973年1月1日起)、英國指數(自1969年12月31日起)、新興市場指數(自1995年1月2日起)及中國指數(自1991年8月26日起)的歷史表現計算的股息率。歷史比較的構建採用相同數據(即歷史範圍內的收益率)。

房地產:我們使用FTSE EPRA/NAREIT指數美國、歐洲(英國除外)、英國及日本指數(自1989年12月29日起)、全球指數(自2005年2月18日起)及新興市場指數(自2008年10月31日起)的歷史表現。歷史比較的構建採用相同數據(即歷史範圍內的收益率)。

商品:標準普爾高盛商品總回報指數所有商品及農業指數(自1969年12月31日起)、能源指數(自1982年12月31日起)、工業金屬指數(自1977年1月3日起)及貴金屬指數(自1973年1月2日起)的歷史表現。我們將油氣及工業金屬作為工業商品