聯儲局推遲減息的投資啟示

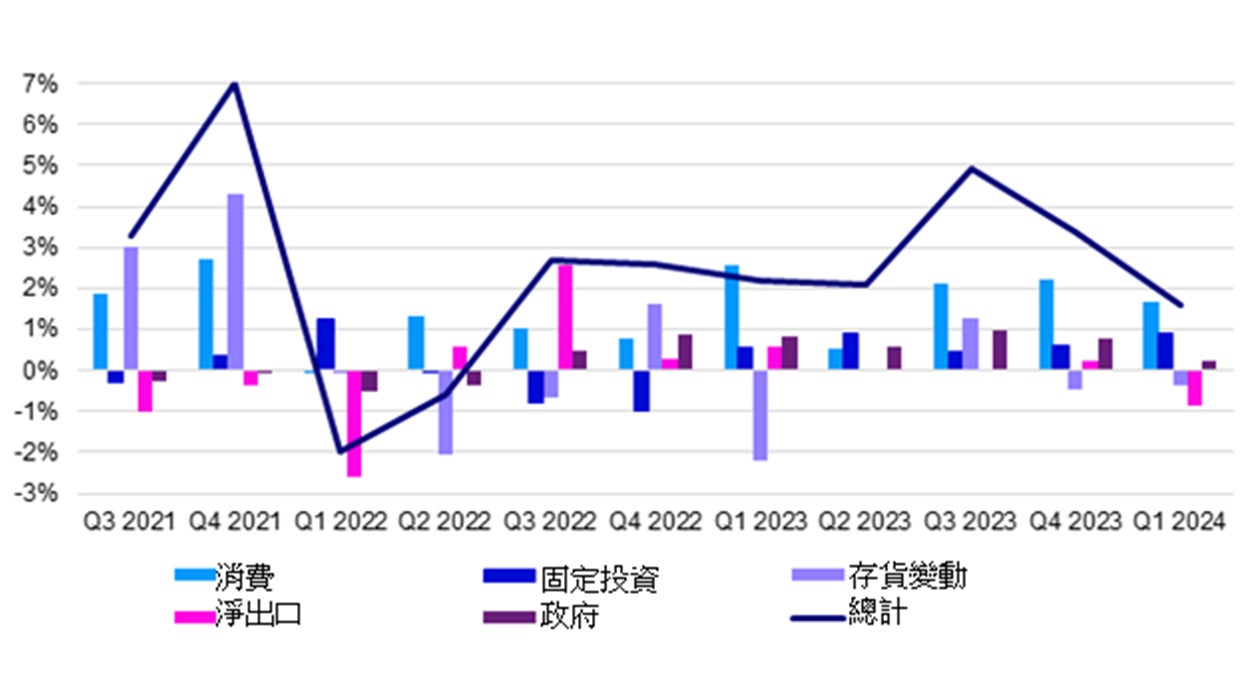

美國第一季度國內生產總值(GDP)年化增長率為1.6%,低於2.5%的一致預期,但市場或聚焦3月份的核心個人消費支出(PCE)通脹數據,該指數年化增長率達3.7%,超出3.4%的一致預期。1

資料來源:美國經濟分析局(Bureau of Economic Analysis)。數據截至2024年4月26日。

儘管第一季度GDP數據放緩,但由於3月份的消費者物價指數(CPI)、PCE指數及零售額數據反映通脹再次加速,我們對聯儲局6月份減息的預期有所減弱。

然而,我們預期聯儲局仍將於第三季度期間首次減息,年內總計將減息2至3次。

我們預料聯儲局不會再加息,但我們一直認為,美國抗通脹之路將時有顛簸。

現時,此等顛簸無疑會推遲首次減息的時間,但這並不意味著一切都失去了。

最終,我們相信對於全球風險資產而言,只要美國保持強勁的增長,即使不減息亦總好過因增長低迷及通脹放緩而減息。

近期經濟數據詳解

仔細觀察近期的經濟數據,由於出口走弱及政府開支下滑,導致第一季度經濟增長令人失望,但家庭消費及私營企業開支強勁。

隨著美國若干經濟部門繼續超預期增長,近期的CPI通脹數據隨之上行。

這未必代表抗通脹進程中止,只是未如我們預期般順利。

鑑於勞動力市場穩健推高通脹壓力及消費,近期部分市場參與人士預期聯儲局會進一步加息。

要知道,當前利率環境仍處於「限制性領域」,我們相信加息的概率極小,不過所有目光都將聚焦於下一份勞動力市場及CPI月數據。

總體而言,美國經濟的抗通脹進程仍在廣泛持續,例如,大量移民已為勞動力市場的帶來平衡。

毫無疑問,美國經濟依然相當堅韌,但部分數據表明,消費者開始遭遇部分不利因素。

例如,第四季度美國信用卡拖欠率創費城聯儲自2012年開始紀錄以來的新高。

對於環境放寬的迫切性或已消失

聯邦公開市場委員會成員似乎普遍認為,當前貨幣政策的確處於「限制性領域」,但對於環境放寬的迫切性或已消失。

聯儲局主席鮑威爾(Powell)提到,聯儲局可根據即將發佈的數據靈活地「按需要保持當前的限制性水平」。

投資啟示 – 美國股票及風險資產

倘若聯儲局推遲減息,我們相信這對風險資產的影響將相當有限。

回顧2024年年初之際,市場當時預期聯儲局會減息6次或7次。

現時,有關預期已下調至聯儲局點陣圖附近,儘管如此,風險資產仍表現理想。

第一季度期間,美國股市屢創新高,信貸息差相當緊縮。由於年內市場情緒持續上揚,這並非完全是意外。

顯然,強勁的增長已抵銷利率於更長時間內保持高企的預期。

但鑑於估值有所上升,市場仍可能存在戰術性回撤。

投資啟示 – 亞洲股票及貨幣

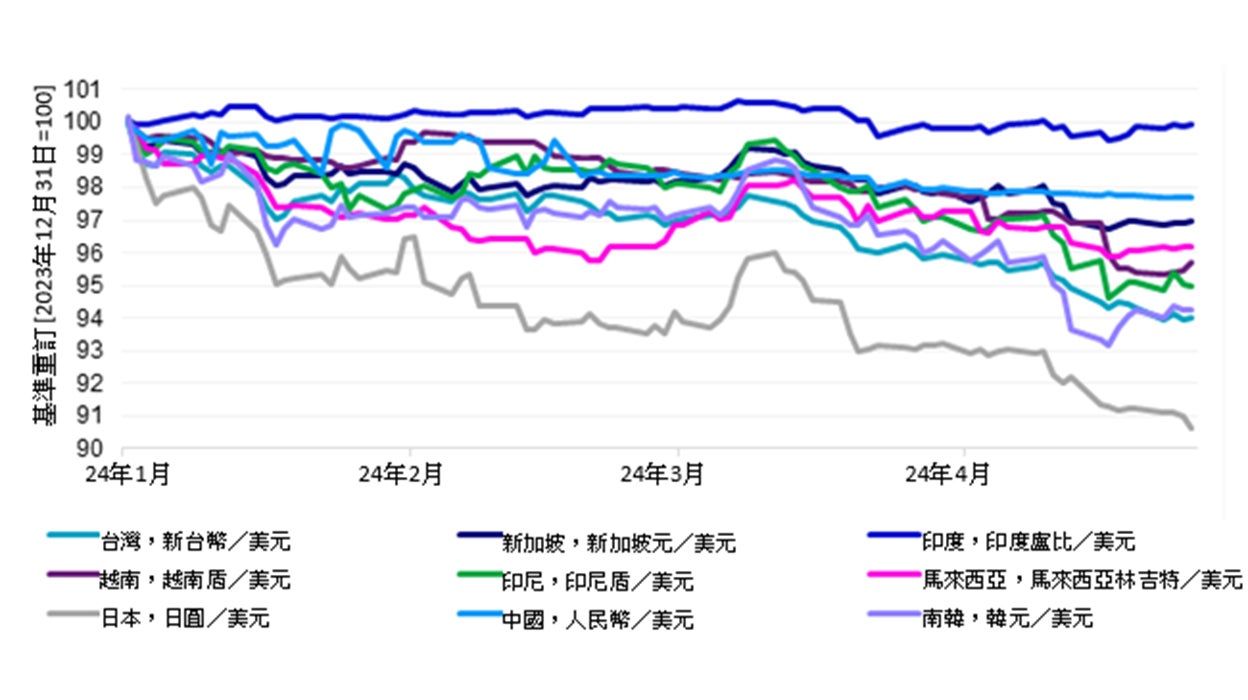

對亞洲的影響略為明顯。國內基本因素加上更樂觀的通脹狀況表明亞洲各國央行有可能更快減息。但為了維護本國貨幣,這些國家或將追隨美國聯儲局的政策路線。

即使如此,全球貿易週期走強加上美國消費穩健已惠及部分出口國家及地區如台灣、日本及南韓。

亞洲股票近期的表現亦說明,國內因素將對回報產生更大的影響。

從貨幣角度來看,短期之內美元或將保持強勢,而且可能影響日本央行及中國人民銀行,兩間央行正全力限制美元對本國貨幣匯率走強。我們預期,日本央行將於6月份或7月份的會議上加息。

資料來源:Macrobond及景順。數據截至2024年4月26日。

投資啟示 – 新興市場債務

此外,我們對新興市場債務的卓越表現頗感意外,相比已發展市場債務,我們繼續傾向於新興市場債務。

儘管聯儲局政策進取、美元走強、中國經濟疲軟及地緣政治風險,但巴西、墨西哥及印尼債券表現仍優於已發展市場同組別債券。

這主要是由於新興市場國家於新冠疫情期間保持財政審慎,可透過中國以人民幣從俄羅斯購買商品,而且經常帳狀況遠好過十年前。

我相信,即使聯儲局將減息推遲至今年稍後時間,新興市場政府債務的前景依然光明。

結論

整體而言,我們相信聯儲局未來的路線不甚明朗,但似乎沒有理由會過分推遲減息。

這將主要取決於即將發佈的數據。勞動力市場緊縮可能是一個主要風險,但工資增長穩步放緩令我們感到鼓舞。

投資風險

投資價值和任何收入都會波動(這可能部分是匯率波動的結果),投資者可能無法收回全部投資金額。