第二部分:聯儲局首次減息前,投資者可怎樣部署?

在第一部分中,我寫到由於預期的經風險調整後回報及當前估值,在本輪減息週期中,我偏向防禦取態,並超配固定收益而非股票。

在第二部分,我透過觀察過往的減息週期,研究其他可能在聯儲局減息週期中表現良好的資產。在股票方面,我認為價值型和防禦型資產,如醫療保健和消費必需品,可能會表現良好,這與之前的減息週期類似。

我認為科技股的熊市可能會持續,直到所有人工智能所帶來的生產力提升得到進一步證明。

美國和中國近期的經濟數據顯示,兩國經濟都將邁向疲弱—因此應該提高防禦性,減持週期性資產。

儘管全球最大經濟體的增長疲弱,可能抵銷寬鬆政策所帶來的好處,但表面上來看,新興市場及國際資產傾向受惠於聯儲局的減息週期。也就是說,在股票方面,我認為與以前的減息週期相若,價值股以及健康護理及消費必需品等防禦股很大可能表現良好。

在有進一步證據清楚表明人工智能可提升生產力之前,我認為科技熊市很可能持續。

最近美國及中國的經濟數據表明,兩個經濟體的經濟均走向更疲軟的狀態—提高防禦性及低配週期股屬合乎情理。

新興市場及國際資產往往受益於聯儲局的減息週期,然而環球最大經濟體的增長疲軟可能抹殺寬鬆政策帶來的好處。

聯儲局對抗持續通脹的鬥爭正在結束,不過當局正面臨防止經濟陷入衰退的新考驗。

最近的7月份JOLTS(職位空缺及勞動力流動調查)就業數據、8月份ADP就業人口以及美國勞工統計局的每月非農就業人口低於預期,令人深思。

隨著勞動力市場在3年表現強勁後出現衰退,美國股市亦是如此,上週標準普爾500指數跌逾4%,同時美國10年期國庫券孳息率下跌19點子至3.72%,錄得2023年6月份以來的最低水平。1

美國或可避免經濟衰退

最近的市場波動反映了投資者擔憂為了防止經濟衰退,聯儲局首次下調利率的力度會否太小,時間會否太遲。

雖然我認為下週聯儲局將下調基準利率已成定局,但不斷惡化的勞動力市場數據可能讓聯儲局有機會於下週減息逾25點子。

儘管如此,我認為下週減息逾25點子的可能性不大,原因是倘若在目前到美國大選期間大幅減息,會導致市場人士指責聯儲局企圖影響選舉結果,以及減息落後,聯儲局本應更早減息。

我仍相信,儘管經歷激進的緊縮週期,美國將能夠避免經濟衰退。

參考1995至1996年的減息週期

上次聯儲局能夠加息並避免經濟衰退是在1995年的緊縮週期。

雖然歷史通常不會重複,但總在押韻,因此我希望透過研究於1996年聯儲局減息時市場發生了甚麼,從中汲取教訓。

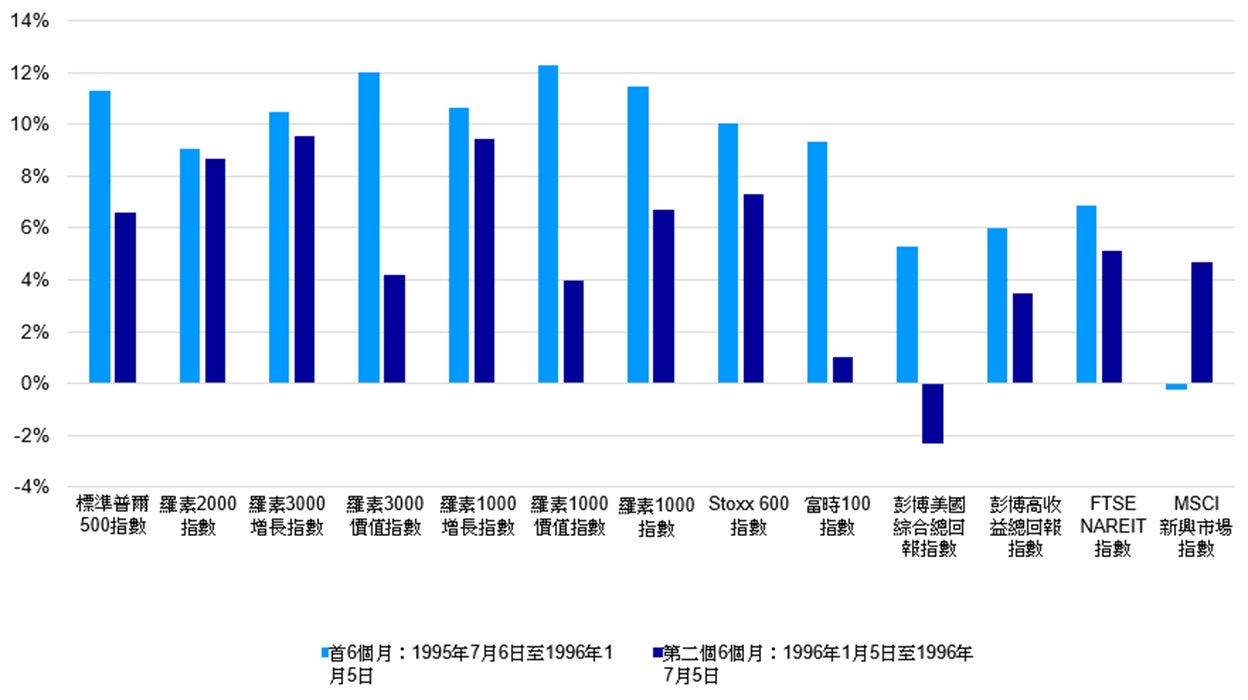

於1995年7月6日聯儲局開始減息後的六個月,標準普爾500指數上漲11.32%(圖表)。價值股表現略優於增長股。健康護理行業表現最好。2

於聯儲局開始減息後的六個月,國際股市表現略遜於美國股市,債券錄得穩健漲幅。

整體而言,隨後六個月期間的回報更為溫和。這可能歸因於寬鬆週期非常短暫,利率降幅小,只下調了75點子。

資料來源:彭博,截至2024年9月3日。

展望—在本輪寬鬆週期中,防禦股及價值股可能表現優於增長股

現時美國股市的交易價格高於其歷史估值平均水平,或許是消化了即將到來的減息週期,因此我認為股市不會出現類似於1996年減息週期的大幅上漲。

對於股票投資者而言,採取更具防禦性的股票部署亦是明智的做法。與1995年週期相似,在本輪寬鬆週期中,預期健康護理等防禦股及價值股將表現優於增長股。

儘管最大人工智能晶片製造商取得的強勁盈利未能提振市場,但人工智能狂熱似乎停滯了。

市場很可能對人工智能持觀望的態度,特別是能否實現生產力突破。

雖然聯儲局下調政策利率有助於紓緩市場的緊張情緒,理應會提振新興市場當地貨幣及風險資產,但利好作用可能會由中美經濟增長疲軟所抵銷。

總體上,雖然保持樂觀看法,我們預計未來幾個季度美國經濟放緩。儘管美國經濟降溫,其他主要經濟體卻並無接過增長接力棒。

美國是次即將到來的減息週期很可能因反通脹力量及增長疲軟而中斷。

連續減息、能源價格溫和及美元走軟,應可防止美國經濟陷入衰退。

儘管如此,政策不明朗性很可能加劇,尤其是在美國總統大選之前,這可能意味著企業延遲資本支出及投資。

在此環境下,我繼續認為採取防禦性部署乃明智之舉。

本文觀點來自Kristina Hooper