La semaine dernière a été riche en rebondissements pour les marchés et l’économie aux États-Unis et dans le monde. Aux États-Unis, les conditions de crédit se sont resserrées et la croissance de l’emploi a ralenti. Par contre, la croissance des salaires ne ralentit pas, ce qui pourrait inquiéter la Réserve fédérale américaine (Fed). Dans le monde, le secteur tertiaire de la zone euro a montré des signes de ralentissement et l’activité manufacturière mondiale se détériore à mesure que la croissance économique ralentit.

Voici quelques éléments clés que les investisseurs doivent garder à l'esprit.

1. Des nuages dans le secteur des prêts aux États-Unis

Le Senior Loan Officer Opinion Survey (SLOOS) de juillet (enquête menée par la Fed auprès des responsables du crédit) a révélé un resserrement des conditions de crédit et une diminution de la demande de prêts commerciaux et industriels aux entreprises de toutes tailles au dernier trimestre.1 L’enquête renfermait des questions spéciales, dont l’une portait sur les conditions de crédit actuelles par rapport aux deux dernières décennies. En réponse à cette question, les banques ont indiqué que les conditions de crédit actuelles se situent à l’extrémité la plus stricte de la fourchette dans toutes les catégories de prêts pour la période allant de 2005 à aujourd'hui.

Cela aura certainement des répercussions négatives sur la croissance économique. Malgré ces nuages, le soleil pourrait se pointer puisque, par le passé, la Fed a généralement mis fin au resserrement de sa politique monétaire lorsqu’elle jugeait que les conditions de crédit devenaient trop strictes. Cela nous porte à croire que la forte hausse de taux de la Fed récemment est peut-être une des dernières. Un virage vers une politique monétaire plus accommodante de la Fed a tendance à favoriser les actifs à risque.

2. L’emploi : Une raison qui explique le penchant belliciste de la Fed

La croissance des salaires aux États-Unis se maintient. Le rapport de juillet sur l’emploi aux États-Unis signale un ralentissement de la croissance de l’emploi, situation qui devrait plaire à la Fed qui tente de ralentir l’économie américaine.2 Par contre, le salaire horaire moyen sera probablement une préoccupation pour la Fed, puisque la croissance des salaires demeure obstinément élevée. Le salaire horaire moyen a augmenté de 0,4 % sur un mois et de 4,4 % en glissement annuel, ce qui est supérieur aux prévisions.2 L’absence de modération de la croissance des salaires ces derniers mois pourrait inciter la Fed à adopter une attitude plus belliciste pour juguler l’inflation. Même si nous constatons des progrès dans l’assouplissement du marché du travail américain, cela n’est peut-être tout simplement pas suffisant pour la Fed, compte tenu de l'évolution des salaires.

3. Décote de la dette américaine

La semaine dernière, l’agence Fitch a abaissé la note de crédit des États-Unis de AAA à AA+.3 Les trois principales raisons qui ont été invoquées sont : l’augmentation de la dette publique, la détérioration de la situation budgétaire et la détérioration des normes de gouvernance. Tout cela est bien connu (le raisonnement de Fitch n’a rien d’étonnant), mais c’est le moment choisi qui a causé une surprise. Comme je m’y attendais, la réaction immédiate du marché a été plus discrète que lors de la décote des États-Unis par l’agence d’évaluation du crédit S&P en 2011. J’espère que cette décote servira de signal d’alarme pour les autorités monétaires, étant donné que l'augmentation du taux d'endettement est exacerbée par la hausse des taux d'intérêt, l'augmentation significative du coût du service de la dette et la possibilité que le dysfonctionnement indésirable de l’appareil politique refasse surface cet automne et provoque un autre arrêt des activités de l’État.

4. Les consommateurs américains ont stimulé l’économie, comme en témoigne la période de déclaration des bénéfices

La présente période de déclaration des bénéfices est marquée par de grandes divergences. On note des écarts considérables entre les secteurs d’activité et même entre les entreprises d’un même secteur. Parmi les sociétés du S&P 500, les sociétés de consommation discrétionnaire ont été parmi les plus dynamiques et certaines entreprises de ce secteur ont causé d'impressionnantes surprises en matière de bénéfices. Cela témoigne de la résilience des consommateurs américains, aidée par un marché du travail tendu.

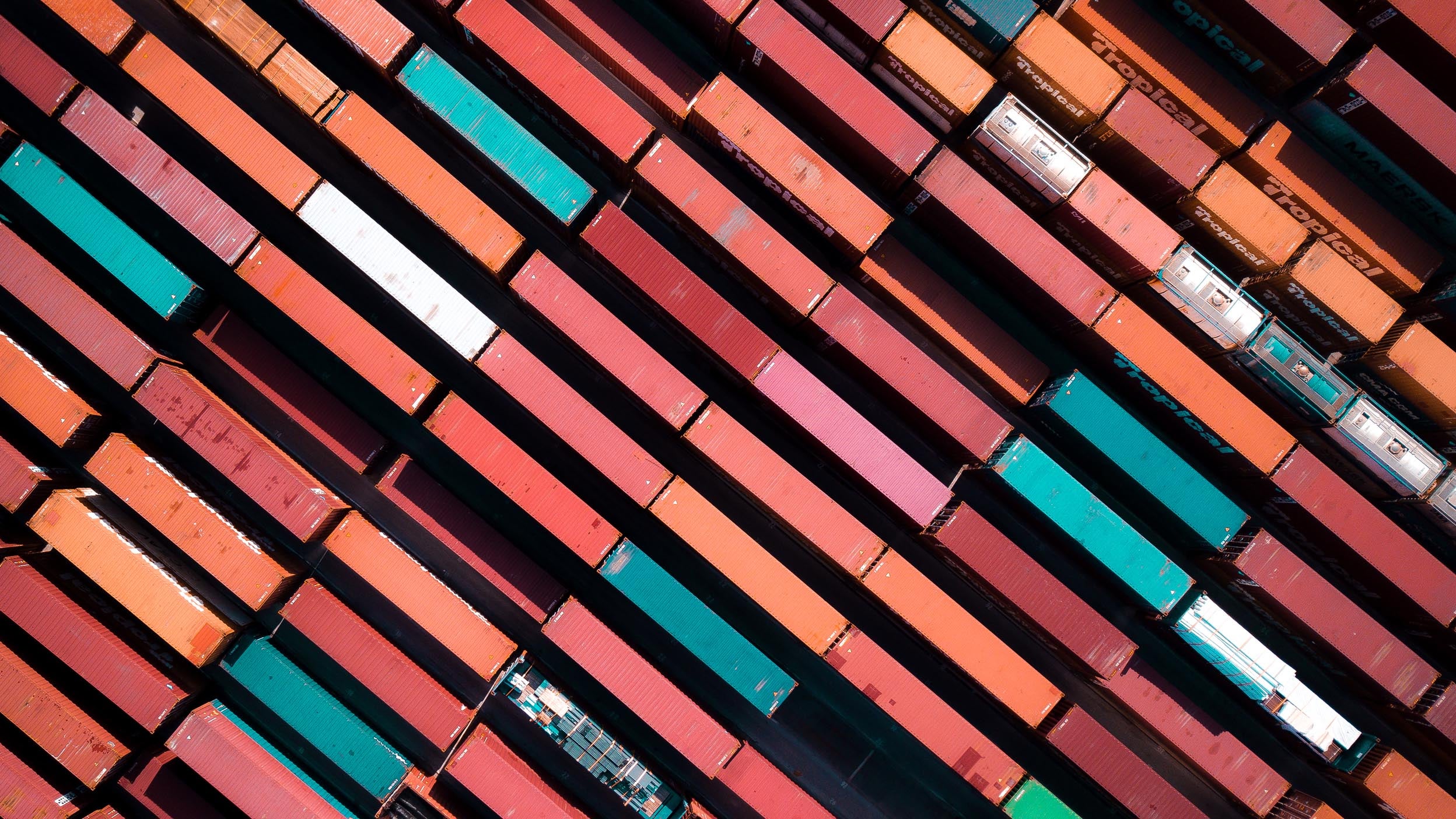

5. Autres signes de faiblesse dans le secteur manufacturier mondial

Une compagnie de transport d’envergure mondiale a laissé entendre qu’il faut s’attendre à une baisse plus marquée de la demande mondiale de conteneurs cette année en raison du ralentissement de la croissance économique et d’une réduction des stocks des clients. Cela met en évidence la détérioration de la situation dans le secteur manufacturier mondial, provoquée par les banques centrales qui cherchent à calmer la demande dans une économie forte. Elle découle aussi d’un virage marqué du fait que de nombreux consommateurs du monde entier achètent moins de biens et davantage de services, dans la foulée de la réouverture des économies après la pandémie.

6. Défis - et points positifs - en dehors des États-Unis

Le secteur manufacturier de la zone euro continue de s’affaiblir, mais cela n’a rien de surprenant. L’indice PMI HCOB du secteur manufacturier de la zone euro, compilé par S&P Global, a chuté à son plus bas niveau en trois ans.4 Cependant, ce qui est plus inquiétant, c’est que le secteur tertiaire, qui avait été un maillon fort de l’économie de la zone euro, commence lui aussi à éprouver des difficultés. L’indice PMI HCOB du secteur tertiaire de la zone euro, compilé par S&P Global, pour le mois de juillet a été révisé à la baisse à son plus bas niveau en six mois.5 De plus, la détérioration des nouvelles commandes du secteur tertiaire est préoccupante et laisse présager des difficultés encore plus grandes dans les mois à venir.

La Banque d’Angleterre a renforcé la pression sur l’économie britannique en augmentant son taux directeur de 25 points de base à 5,25 %. Elle a toutefois adopté un ton accommodant et déclaré que les taux « pourraient » augmenter, plutôt que de dire qu’elle est convaincue qu’il y aura d’autres hausses de taux dans un proche avenir. Bien que l'on soit heureux que la Banque d'Angleterre semble adopter une attitude plus prudente dans le resserrement de sa politique monétaire, elle doit tenir compte des risques des effets décalés de la politique monétaire. L’indice GfK de confiance des consommateurs britanniques a enregistré sa première baisse en six mois, parce que la hausse des taux d’intérêt et la persistance de l’inflation semblent refroidir l’ardeur des consommateurs.6

Il faut savoir qu’il existe un scénario dans lequel l’inflation pourrait chuter encore plus rapidement que ne le prévoit la Banque d’Angleterre. L’inflation mondiale diminue rapidement et les pressions inflationnistes nationales s’améliorent également : le taux de chômage au Royaume-Uni a récemment augmenté et le taux de participation de la population active, qui est anormalement bas par rapport aux autres marchés développés, a commencé à baisser. Il s’agit là d’une bonne nouvelle, d’autant plus que le marché du travail tendu est l’une des principales raisons de la persistance de l’inflation de base. Si l’inflation diminuait plus rapidement, cela prouverait que la Banque d’Angleterre a été trop lente à réagir quand l’inflation a commencé à augmenter et qu’elle a adopté un positionnement trop restrictif inutilement alors qu’elle est en baisse.

Le secteur tertiaire japonais reste vigoureux. L’indice PMI manufacturier s’est légèrement contracté en juillet, ce qui n’est pas étonnant compte tenu de la situation mondiale du secteur manufacturier, mais l’indice PMI du secteur tertiaire se porte toujours bien.7 L’économie japonaise pourrait maintenir sa vigueur, même si le spectre d’un resserrement de la politique monétaire pourrait planer sur son marché boursier.

La Chine a donné d’autres signes d’éventuelles mesures de soutien. La Banque populaire de Chine a déclaré qu’elle augmenterait le soutien financier au secteur privé après avoir rencontré les dirigeants du secteur de l’immobilier, ce qui devrait rassurer les marchés.8 De plus, on s’attend à ce que la Chine déploie un plan visant à gérer les risques liés à la dette des gouvernements locaux.9 Aussi, bien que la réouverture de l’économie ait été en dents de scie, les mesures de relance qui se profilent à l'horizon pourraient soutenir les marchés boursiers chinois à court terme.

7. Hausse des taux à long terme aux États-Unis

Le taux des bons du Trésor américain à 10 ans s’est emballé la semaine dernière, atteignant un sommet intrajournalier jamais vu depuis novembre; il a clôturé en baisse, mais reste au-dessus du seuil des 4 %. Une confluence de facteurs est probablement en partie responsable de la hausse des taux des bons du Trésor américain à 10 ans : la décote de la dette américaine par l’agence Fitch, l’émission de davantage de titres de créance aux États-Unis (maintenant que l’impasse sur le plafond de la dette a été résolue), le fait que le président du conseil de la Fed, Jay Powell, a signalé que le resserrement quantitatif (RQ) pourrait se poursuivre pendant un certain temps et que la Banque du Japon a apporté des modifications à sa politique de contrôle de la courbe des taux. Nous devons être conscients que des taux obligataires plus élevés pourraient exercer une pression à la baisse sur les actions, en particulier sur les valeurs technologiques, qui sont généralement plus sensibles à la hausse des taux.

8. Un nouveau mot de vocabulaire : sourire de l’inflation

Il s’agit du concept selon lequel l’inflation pourrait connaître une résurgence si elle n’est pas correctement maîtrisée et prendrait la forme d’un sourire dans un graphique. Tout d'abord, je refuse d’employer l’expression « sourire d’inflation », car nous ne sourirons pas si cela se concrétise. (Je préfère parler de froncement de sourcil inversé de l’inflation.) D’autant plus, comme je l’ai déjà dit, que je ce scénario m’apparaît très peu probable. Les économies développées, en particulier les États-Unis, sont dans une forte tendance désinflationniste, mais certains types d’inflation sont plus tenaces que d’autres.

À surveiller

Le président du conseil de la Fed, Jay Powell, a clairement indiqué que les semaines qui vont précéder la prochaine réunion de la Fed à la fin de septembre seront cruciales, puisque les décisions de la Fed vont reposer sur les données. La Fed va évaluer les données qui lui parviendront avant de prendre une décision sur d’éventuelles hausses de taux. De nouveaux signes d’inflation persistante pourraient contraindre la Fed à relever davantage ses taux, de sorte que chaque donnée relative à l’inflation sera importante, y compris l’indice des prix à la consommation (IPC) de juillet. Il va sans dire que j’y porterai une attention particulière.

Les résultats préliminaires du sondage de l’Université du Michigan sur les attentes des consommateurs seront également publiés cette semaine. Je suis bien sûr très intéressée par les anticipations d’inflation des consommateurs américains, qui sont prises en considération dans le calcul de la Fed. En réalité, la plupart des banques centrales se fient beaucoup aux données lorsqu’elles arrivent à la fin de leur cycle de hausse des taux, ce qui signifie que les statistiques économiques, comme l’IPC de l’Allemagne et le produit intérieur brut (PIB) du Royaume-Uni, revêtiront encore plus d’importance.

Rédigé en collaboration avec Brian Levitt et Emma McHugh.