ETC Waarom beleggen in goud met Invesco?

Neem contact op met Invesco om te zien hoe beleggers in goud kunnen profiteren van diversificatievoordelen en meer informatie kunnen krijgen over beleggen in goud.

Goud wordt al duizenden jaar door mensen gewaardeerd, als ruilmiddel en als een symbool van rijkdom. Er worden echter nog steeds vragen gesteld, vooral als het gaat om beleggen. Biedt goud afdekking tegen inflatie? Is het geschikt voor ESG-beleggers? En waar past het in een gediversifieerde portefeuille?

Tegenwoordig wordt goud door diverse beleggers aangehouden om vele redenen: centrale banken willen hun reserves diversifiëren, terwijl particulieren fysieke assets willen hebben waarvan de waarde in de loop der tijd behouden kan blijven. De hoeveelheid goud die wordt aangehouden door kleine en institutionele beleggers is de afgelopen 20 jaar flink gestegen. Dit is vooral te danken aan met goud gedekte beursgenoteerde producten (ETP's), waardoor de blootstelling wordt vergemakkelijkt.

Bron: Bloomberg, per 30 juni 2022.

Nu beleggers goud aan hun portefeuilles toevoegen, willen ze natuurlijk meer daarover weten. Hier beantwoorden we de vijf meest gestelde vragen en geven inzicht om de waarheid beter te begrijpen.

Goud kan nuttig zijn in perioden van hoge en stijgende inflatie, vooral wanneer men vanwege andere factoren zoals economische vertraging of onzekerheid kiest voor minder risicovolle assets.

Sinds 1971 heeft goud een rendement opgeleverd van gemiddeld 15% per jaar, toen de inflatie hoger was dan 3%. Bij een inflatie van minder dan 3% was het jaarlijks rendement 6%1. Natuurlijk is het antwoord niet zo simpel. Goud is minder gewenst door beleggers wanneer de inflatiedruk ontstaat doordat de vraag prijzen omhoog ‘trekt’. Daarbij gaat de markt ervan uit dat centrale banken, vooral de Federal Reserve, de stijgende kosten zullen beheersen met conventioneel monetair beleid. Een sterke Amerikaanse dollar en stijgende obligatierendementen - beide vaak in combinatie met stijgende rentetarieven - worden meestal beschouwd als tegenwind voor goud. Door de eerste factor wordt alles duurder voor niet-Amerikaanse kopers, terwijl de tweede factor de opportuniteitskosten verhoogt van het aanhouden van niet-renderende assets zoals goud.

Wanner inflatie echter ‘omhoog ‘wordt geduwd, bijvoorbeeld door een onverwachte gebeurtenis of crisis, vormt goud meestal een effectievere afdekking. Dat zagen we in de jaren 70 toen de olieprijzen piekten. Loonstijging en andere soorten inflatiedruk betekenden gewoon dat een verhoging van de rentetarieven minder effectief was. Dit - en wederom aan het begin van de jaren 80 - waren de enige perioden in de afgelopen 50 jaar waarin de inflatie bijna net zo hoog was als momenteel, hoewel we nu nog niet in de dubbele cijfers zijn geland.

De afgelopen 50 jaar heeft goud een positieve echte en nominale groei bereikt in perioden met hoge inflatie, stagflatie en recessie. In meer evenwichtige groeifasen heeft goud kleine positieve rendementen opgeleverd.

Bron: Invesco, Bloomberg, van 1970 tot 2020. Prestaties uit het verleden zijn geen betrouwbare indicatie van toekomstige rendementen.

Het is opvallend bij deze analyse dat de grootste echte rendementen voor goud ontstonden tijdens stagflatie, wat het meest zorgwekkende economische scenario voor de meeste beleggers in het huidige marktklimaat. De vooruitzichten voor goud in 2022 zijn grotendeels afhankelijk van de beleidsaanscherping door de Amerikaanse centrale bank. Deze zal het Fed Funds rate waarschijnlijk verhogen tot meer dan 3,5% tegen het eind van het jaar2. Andere invloedsfactoren zijn inflatie, werkloosheid en economische groei. Recessie en stagflatierisico's zijn echte zorgen

De vraag is of ethiek kan worden gewaarborgd in de hele toeleveringsketen van goud: van mijn tot kluis bij ongemunt goud dat wordt aangehouden namens op fysiek goud gebaseerde beursgenoteerde producten.

Bedrijven in de goudwinning en -raffinage streven naar meer duurzaamheid, verantwoordelijkheid en transparantie. Het doel is beleggers en consumenten meer duidelijkheid en vertrouwen te geven dat het goud dat ze kopen volgens een reeks strenge normen is gewonnen en verwerkt. Als beheerder van een van de grootste fysieke goud-ETC’s in Europa3 streven we ernaar dat al het ongemunt goud dat namens het ETC in de kluis van de bewaarder ligt, aan die bedrijfstakspecifiek normen voldoet. De grootste zorg voor de meeste beleggers tot ongeveer 10 jaar geleden, was het stoppen van de hoeveelheid goud die werd gebruikt voor de financiering of ondersteuning van onwettige gewapende conflicten, vooral van tirannieke regimes in grenseconomieën. In 2012 introduceerde de World Gold Council de Conflict-Free Gold Standard (SFGS), waarin processen werden vastgesteld voor mijnbouwbedrijven als bescherming tegen dit risico. De CFGS is nu opgenomen in de meer uitgebreide Responsible Gold Mining Principles van de Council. Deze principes werden in 2019 gepubliceerd voor haar 32 leden (mijnbouwbedrijven). Dit kader definieert wat verantwoorde goudwinning is.

Ook de London Bullion Market Association (LBMA) heeft een verplicht Responsible Sourcing-programma voor elk montagebedrijf dat met de London Bullion Market wil handelen. De LBMA publiceerde haar Responsible Gold Guidance in 2012 en heeft het document sindsdien meerdere keren geactualiseerd. Zo zijn de richtlijnen stapsgewijs verbeterd en is er meer controle over relevante problemen. De vereniging werkt constant samen met mijnbouwbedrijven om de beste praktijken in de sector te ontwikkelen.

Sinds 2012 hebben de World Gold Council en LBMA aparte leidraden verstrekt aan hun leden. Ze werken nu samen aan een gecombineerd kader, waarbij ze een blockchain-oplossing testen voor het traceren van goud van de mijn tot aan het eind van de toeleveringsketen. We zullen dit nader bespreken wanneer meer informatie beschikbaar komt, net zoals andere belangrijke onderwerpen waaronder gerecycled goud en ambachtelijke en kleinschalige mijnbouw (ASM).

Mijnbouw is een energie-intensief proces dat vaak gevolgen heeft voor de lokale ecologie. Hoewel het nooit volledig miilieuneutraal is, kunnen verbeteringen worden aangebracht om de negatieve impact te verminderen.

De energieopwekkingsbron maakt een enorm verschil voor de milieueffecten van een bepaalde mijn. Deze zijn laag wanneer waterkacht beschikbaar is, en hoog wanneer de mijn afhankelijk is van een steenkoolcentrale. De algehele impact van de mijnbouwindustrie zou in de loop der tijd moeten verbeteren nu landen overschakelen op meer duurzame energiebronnen. Verantwoorde mijnbouwbedrijven moeten nu ook het beheer van mijnafval monitoren en daarover rapporteren om ervoor te zorgen dat de lokale ecologie niet wordt aangetast.

Bij Invesco staan deze milieuproblemen vaak boven aan de agenda wanneer we spreken met het senior management van de mijnbouwbedrijven waarin we aandelenparticipaties hebben. Daardoor krijgen we meer inzicht in hun standpunten en maatregelen die ze nemen om risico's te beheersen en de CO2-voetafdruk te verminderen.

Mijnbouwbedrijven moeten ook beschikken over plannen voor het herstel van de ecologie na de sluiting van de mijn. Ethiek gaat natuurlijk verder dan alleen het milieu en mijnbouwbedrijven kunnen een positieve bijdrage leveren aan het oplossen van sociaal-economische problemen. Gezien het feit dat een productieve mijn vele decennia zal worden gebruikt, zullen mijnbouwbedrijven vaak helpen bij de ontwikkeling van lokale huisvesting, transport, scholen en de medische infrastructuur. Opkomende economieën kunnen zo profiteren van wezenlijke voordelen op de lange termijn.

Krijg meer informatie over wat we doen om goud meer duurzaam en verantwoord te maken.

Goud heeft tastbare waarde, hoewel vele beleggers erop wijzen dat het een niet-renderende asset is. Daarom is het moeilijk om met conventionele methoden een reële waarde toe te kennen.

De waarde van goud is grotendeels gekoppeld aan zijn beleggingskenmerken en het culturele belang op belangrijke sieradenmarkten zoals India en China. Dankzij de fysieke eigenschappen van goud is het echter ook een waardevol metaal voor diverse high-end technologische toepassingen, waaronder in de medische sector en de ruimtevaart.

De totale vraag van deze sector ligt net onder 10% van de jaarlijkse goudvraag, maar de gebruikte hoeveelheid is het afgelopen decennium redelijk stabiel geweest, volgens door de World Gold Council gepubliceerde gegevens. De elektronicasector is goed voor ca. 80% van deze vraag, omdat goud een kritisch element bij de productie van halfgeleiderchips is. In de gezondheidszorg worden gouden nanodeeltjes gebruikt in vele diagnosetestkits, waaronder de kits die tijdens de Covid-pandemie werden gebruikt.

Bronnen: World Gold Council, Metals Focus, Refinitiv GFMS.

Goud heeft een lage correlatie met vele meer risicovolle assets die u waarschijnlijk in uw portefeuille hebt. Dit betekent dat het een handig diversificatie-instrument kan zijn.

Sommige beleggers beschouwen goud als een verzekeringspolis. Hoewel het geen garanties biedt en de waarde zelfs kan dalen wanneer u verwacht dat het zich anders gedraagt, heeft goud historisch gezien zijn waarde behouden tijdens scherpe dalingen van de aandelenmarkt.

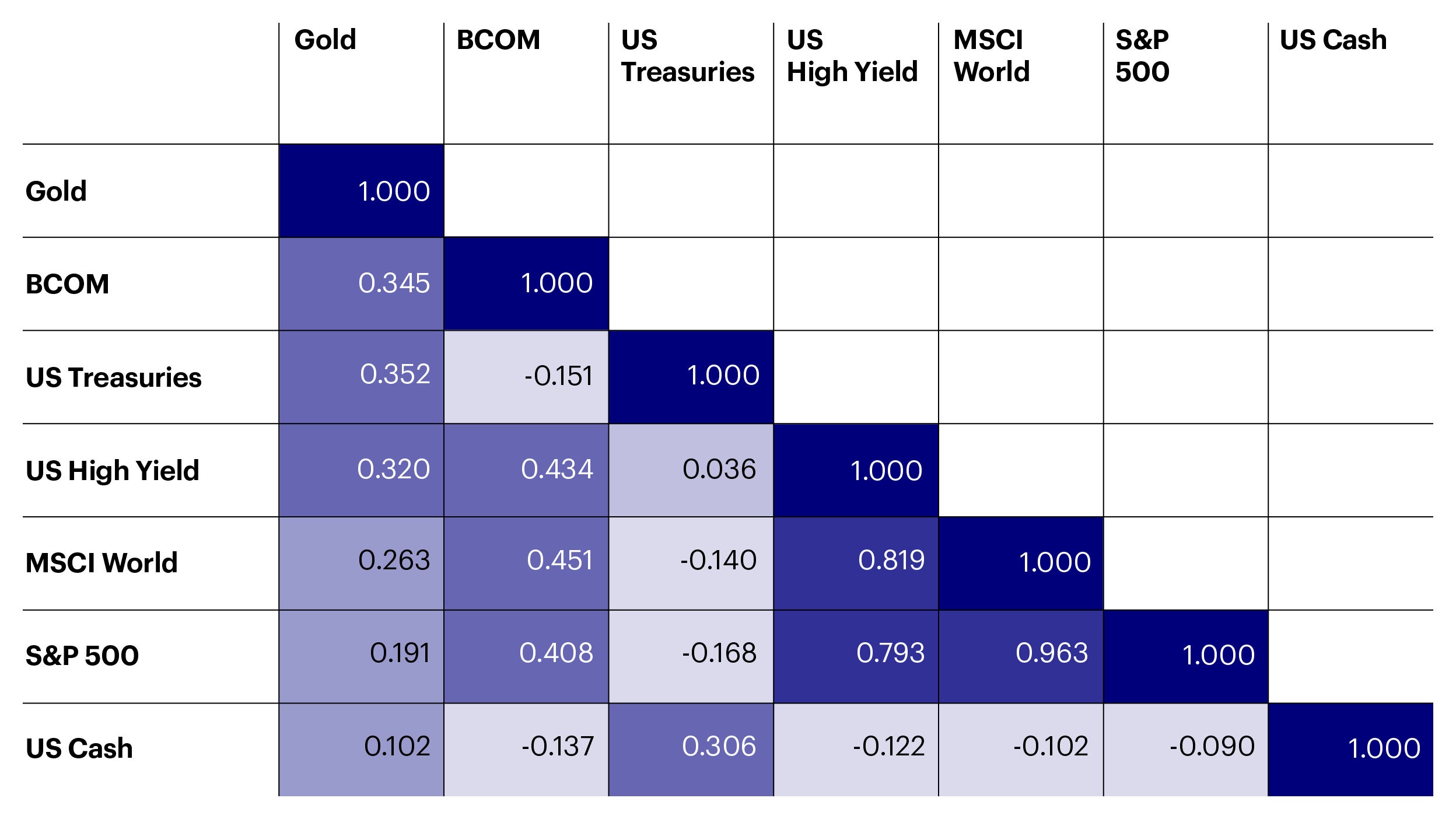

Zoals weergegeven in de correlatiematrix beweegt de goudprijs zich gelijk aan andere defensieve assets, met name Amerikaanse staatsobligaties. Vanwege de lage correlatie met risicovolle assets is het een handiger instrument in portefeuilles met aanzienlijke aandelenblootstelling. Beleggers kunnen meestal tot 5% toewijzen aan goud, vaak als een ‘kussen’ voor de rest van de portefeuille.

Bronnen: World Gold Council, Bloomberg, COMEX. Correlaties zijn gebaseerd op wekelijks rendementen gedurende zes jaar tot 25 juli 2022. Alle benchmarks luiden in USD.