Anleihen Warum Aktien in unseren ertragsorientierten Strategien eine wichtige Rolle spielen

Lewis Aubrey-Johnson erläutert, wie der Invesco Pan European High Income Fund von seinen Aktienpositionen profitiert.

Unsere Mischfonds sind in erster Linie auf die Generierung regelmäßiger Erträge ausgerichtet. Daher liegt der Fokus bei der Anleihenallokation auf Unternehmensanleihen, vor allem Hochzinsanleihen und höher verzinslichen Investment-Grade-Anleihen.

Ein Kernbestandteil des Investmentansatzes ist ein Verständnis des zugrunde liegenden Kreditrisikos der Emittenten. Bei der Entwicklung dieses Verständnisses profitieren die Fondsmanager von der Expertise eines Teams äußerst erfahrener Kreditanalysten.

Die Analysten bringen aktiv eigene Anlageideen ein. Sie stellen den Fondsmanagern ihre Ideen vor. Nach eingehender Diskussion wird entschieden, ob die betreffende Anleihe in das Portfolio aufgenommen werden sollte oder nicht.

Neben der Vorstellung neuer Ideen beobachten die Analysten auch die bestehenden Positionen in ihrem Sektor, um sicherzustellen, dass die Anleihen weiterhin ein angemessenes Risiko-Ertrags-Profil aufweisen. Wenn sie der Ansicht sind, dass eine Anpassung einer Position in Betracht gezogen werden sollte, besprechen sie dies mit den Fondsmanagern, die dann über die geeignete Vorgehensweise entscheiden.

Die Kreditanalysten führen Gespräche mit dem Management der Unternehmen, berücksichtigen die Einschätzungen von Ratingagenturen und führen eigene detaillierte Fundamentalanalysen zu einzelnen Emittenten und Titeln durch. Berücksichtigt werden Faktoren wie operative Erwägungen, Bilanzkennzahlen, Cashflows, Gläubigerschutzklauseln und die Positionierung der Anleihe in der Kapitalstruktur des Emittenten. Außerdem äußern die Analysten eine Einschätzung zur relativen Bewertung von Emittenten.

Eine gute Kreditanalyse setzt ein ganzheitliches Verständnis des analysierten Unternehmens und Titels voraus. Ziel der Kreditanalyse ist es zu bestimmen, ob die potenzielle Rendite aus einer Anleihenposition eine angemessene Vergütung des eingegangenen Risikos darstellt. Bei unseren Kreditanalysen spielten Umwelt-, Sozial- und Governance-Faktoren daher schon lange, bevor der Begriff ESG in den allgemeinen Sprachgebrauch einging, eine wichtige Rolle.

In der Praxis bedeutet dies, dass wir Anleihen meiden, wenn wir Hinweise auf abträgliche Umwelt-, Sozial- oder Governance-Praktiken sehen.*

Genauso kann es passieren, dass ein negatives Sentiment gegenüber einer Branche auf den Kurs einer Anleihe drückt. Wenn wir jedoch Vertrauen in das Unternehmen haben und der Meinung sind, dass der Markt überreagiert hat, kann dies eine potenzielle Anlagechance darstellen.

Wir legen das Geld unserer Kunden nur dort an, wo wir meinen, angemessen entlohnt zu werden. Aus eigener Erfahrung wissen wir, dass Rendite und Risiko an den Anleihemärkten mitunter im Ungleichgewicht sind. Als aktiver Investmentmanager können wir von diesen Ungleichgewichten profitieren,

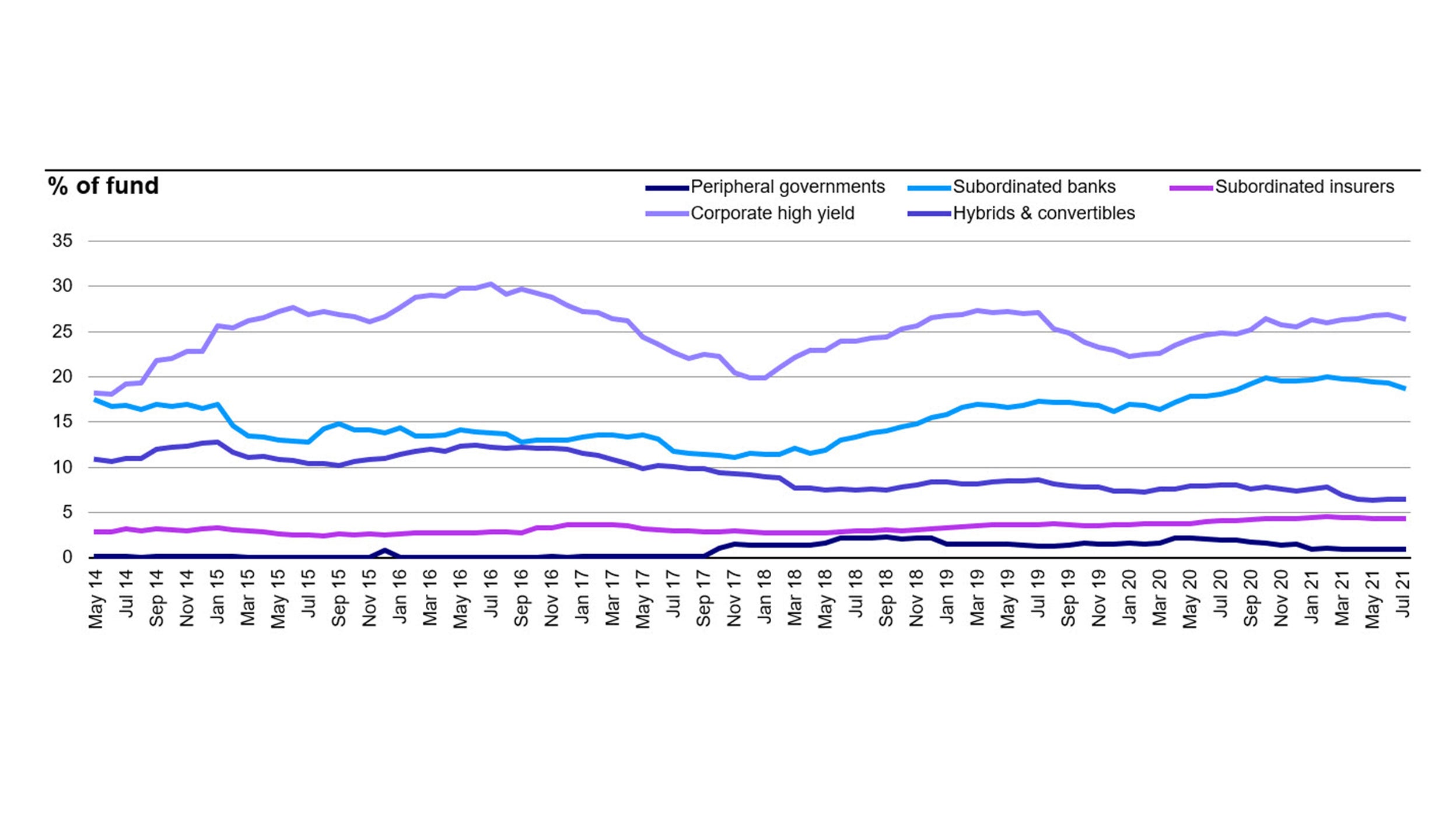

die es in allen Teilen der Finanzmärkte gibt. Zu den wichtigen Ertragsquellen und Bausteinen der langfristigen Erfolgsbilanz des Fonds gehören Finanzanleihen, Staatsanleihen der Euro-Peripherieländer, Hochzinsanleihen, Hybridanleihen und Aktien.

Wie Abbildung 1 zeigt, sind nachrangige Bankanleihen ein wichtiger Sektor für den Fonds.

In bestimmten Szenarien können diese Schuldinstrumente zur Verlustabsorption herangezogen werden. Der Mechanismus der Verlustabsorption variiert von Emission zu Emission und reicht von der Aussetzung des Coupons über die Umwandlung in Eigenkapital oder eine vorübergehende Abschreibung bis hin zur vollständigen und dauerhaften Abschreibung (d. h. Verlust).

Aufgrund dieser Eigenschaften sind AT1-Anleihen risikoreichere Instrumente und gehören derzeit zu den höher rentierlichen Segmenten der Anleihemärkte. Ziel unseres disziplinierten Kreditanalyseprozesses ist die Entwicklung eines fundierten Verständnisses der Eigenheiten der einzelnen Wertpapiere, um uns ein Urteil über ihre Eignung für unsere Anlagestrategie bilden zu können.

In der Regel bevorzugen wir große, systemrelevante Emittenten sowie Emittenten mit einem bedeutenden Privatkundengeschäft, die eine unserer Ansicht nach wertvolle Erlösdiversifikation bieten und so die Volatilität reduzieren. Wir bevorzugen AT1-Anleihen, die in Eigenkapital umgewandelt werden, gegenüber solchen, die zu einer Abschreibung führen. Unserer Ansicht nach sind die Interessen von Banken und Aufsichtsbehörden dadurch besser aufeinander abgestimmt.

Wir bevorzugen Instrumente, bei denen der Auslöser (Trigger) für eine Umwandlung in Eigenkapital näher an der aufsichtsrechtlichen Mindesteigenkapitalquote liegt, da dies das Umwandlungsrisiko mindert. Außerdem bevorzugen wir Anleihen, deren Coupons vierteljährlich und nicht jährlich ausbezahlt werden, da dies die Wahrscheinlichkeit einer früheren Wiederaufnahme von Couponzahlungen nach einer Couponaussetzung erhöht.

Außerhalb des Finanzsektors konzentrieren sich die Fondspositionen in höher verzinslichen Anleihen auf Hochzins-Unternehmensanleihen. Zum Teil sind dies hochwertige Positionen mit verlässlichen Gewinnen und hohen Cashflows wie Versorger, Kabelanbieter und Basiskonsumgüterunternehmen.

Neben diesen hochwertigen Hochzinsemittenten investiert der Fonds auch in spekulativere Positionen. Häufig wird die Performance dieser Anleihen von unternehmensspezifischen Faktoren bestimmt und ist damit unabhängig von der Kursentwicklung am breiteren Markt für Hochzinsanleihen.

Ein Beispiel für eine derartige spekulative Position wäre ein Unternehmen, das restrukturiert wurde und unserer Ansicht nach dadurch künftig höhere Cashflows erwirtschaften können sollte. Aufgrund der schwierigen Lage, in der sich diese Unternehmen befanden, bieten diese Anleihen häufig eine viel höhere Verzinsung als der Rest des Marktes – manchmal sogar zweistellige Renditen.

Entscheidend für den Erfolg dieses Ansatzes ist die Fähigkeit, zwischen echten Turnaround-Titeln und Anleihen, die nichts anderes als schlechte Kreditpapiere sind, zu unterscheiden. Bei dieser Herausforderung werden die Fondsmanager von einem Team herausragender Kreditanalysten unterstützt. Ihre Aufgabe ist es, die Finanzlage des Unternehmens zu prüfen, um zu verstehen, wie das Unternehmen tickt und ob die aktuelle Bewertung seine Fähigkeit, seinen finanziellen Verpflichtungen nachzukommen, richtig widerspiegelt.

Ein Teil der Fondsallokation in hochverzinsliche Unternehmensanleihen, insbesondere aus dem Telekommunikations- und Versorgungssektor, erfolgt über Hybridanleihen. Aufgrund ihrer Nachrangigkeit, des Kündigungsrisikos und des Risikos einer Couponaussetzung können diese Papiere höhere Erträge bei oftmals hochwertigen Emittenten bieten.

Durch die höhere Verzinsung in Verbindung mit der Kündigungsoption dieser Anleihen weist ein typisches hybrides Wertpapier eine geringere Duration (Zinssensitivität) auf als eine vorrangige Anleihe.

Als Investoren müssen wir uns über die Gründe im Klaren sein, warum die Erträge höher sind als bei einer herkömmlichen Anleihe, und uns vergewissern, dass die höheren Risiken durch die zusätzlichen Erträge ausreichend kompensiert werden. Aufgrund ihrer zusätzlichen Risiken weisen Hybridanleihen im Allgemeinen eine höhere Sensitivität gegenüber der Marktentwicklung auf als vorrangige Anleihen.

Wenn wir die Due Diligence durchgeführt haben und zu einer positiven Einschätzung des Unternehmens und der zusätzlichen Konditionen gelangt sind, können Hybridanleihen jedoch eine attraktive Quelle zusätzlicher Erträge darstellen.