Perspectives de placement pour 2023

Nous nous attendons à ce que l’inflation ralentisse et à ce que les banques centrales suspendent leur resserrement au cours de la première moitié de 2023, ce qui devrait aider à faire passer l’économie mondiale de son actuelle phase de contraction à une reprise, et préparer le terrain pour le prochain cycle de marché.

Sommaire

En 2022, les banques centrales du monde entier ont relevé les taux d’intérêt « avec un degré de synchronisation jamais vu au cours des cinq dernières décennies », a indiqué la Banque mondiale en septembre. Lèveront-elles le pied en 2023? C’est en grande partie la trajectoire de l’inflation qui le décidera. Nos perspectives annuelles tiennent compte de l’étendue des possibilités qui se présenteront au cours de la nouvelle année.

Transcript

Brian Levitt :

Bonjour, ici Brian Levitt, stratège en placements mondiaux à Invesco. Une année 2022 difficile fera-t-elle place à une année 2023 moins volatile et plus productive? C’est ce que nous croyons, et c’est pourquoi nous nous préparons à un redressement dès le début de 2023. Mais commençons par voir où nous en sommes.

L’économie mondiale est actuellement en contraction, ce qui signifie que la croissance est inférieure à la tendance et ralentit. Cette situation est en grande partie attribuable au resserrement des politiques monétaires. Maintenant, la direction dans laquelle nous nous dirigerons dépendra en grande partie de l’inflation et des taux d’intérêt. Heureusement, l’inflation semble ralentir à mesure que l’activité économique faiblit. Un affaiblissement de l’activité économique n’est peut-être pas une bonne chose pour les commerçants et pourrait entraîner des pertes d’emplois et même une récession. Toutefois, ironiquement, cela prépare le terrain à une reprise du marché. L’attention du marché sera portée sur l’amélioration de l’inflation par rapport aux attentes. Pas nécessairement une inflation saine, mais meilleure par rapport aux attentes.

Au fur et à mesure que ce processus se déroulera, le marché réorientera ses attentes vers une « pause de la Fed », soit le moment où la Réserve fédérale américaine cessera de resserrer sa politique. Nous prévoyons que le marché commencera à se redresser même avant que la Fed ne signale un adoucissement de ton. Comme c’est souvent le cas, le marché sera au-devant de l’économie et commencera à intégrer la reprise dans ses évaluations. Ce contexte tend à favoriser les obligations à rendement élevé, comme les obligations de sociétés à rendement élevé et les prêts bancaires, ainsi que les actions habituellement plus cycliques, axées sur la valeur et à petite capitalisation, notamment celles hors des États-Unis. Le marché entièrement baissier de 2022 ouvrira probablement la voie à des occasions en 2023 et au-delà. Merci.

Que nous réserve l’avenir?

Brian Levitt, stratège en placements mondiaux, résume nos prévisions pour 2023 et explique pourquoi l’inflation devrait ralentir et les banques centrales, suspendre leur resserrement au premier semestre de la nouvelle année.

Durée : 2 min 37 s

Notre scénario de base et un autre scénario

Selon notre scénario de base, une pause dans le resserrement monétaire des banques centrales au premier semestre devrait favoriser une reprise économique. Nous envisageons également un autre scénario dans lequel les banques centrales devront composer avec une inflation obstinément élevée, ce qui augmentera la probabilité d’une récession mondiale.

-

Comment en sommes-nous arrivés là?

À la suite de l’assouplissement extraordinaire des politiques monétaires et budgétaires dans le monde en 2020 et 2021, l’inflation s’est généralisée à des niveaux nettement supérieurs aux cibles de la plupart des économies, ce qui a entraîné un resserrement vigoureux des politiques monétaires. La Chine (où la politique monétaire s’assouplit) et le Japon sont les principales exceptions.

Les banques centrales mondiales ont procédé à un resserrement très énergique.Remarque : Nombre de banques centrales parmi les 38 principales banques centrales. Le nombre de banques centrales qui haussent ou baissent leurs taux est établi sur une période mobile d’un mois.

Sources : Macrobond et Banque des règlements internationaux, 30 septembre 2022.

-

La persistance de l’inflation pourrait entraîner des raffermissements

Une autre possibilité que nous avons envisagée est que l’inflation pourrait persister plus longtemps, ce qui obligerait les banques centrales à se montrer fermes plus longtemps que le prévoit notre scénario de base. À notre avis, une telle situation augmenterait la probabilité d’une récession mondiale, ce qui entraînerait une croissance plus faible et poserait de nouvelles difficultés pour les actifs risqués.

Les attentes d’inflation supérieures à la cible pourraient retarder les mesures d’assouplissement (%)Remarque : Le graphique présente les attentes d’inflation du marché dérivées de l’écart entre les taux nominaux et les taux des obligations gouvernementales indexées sur l’inflation pour les obligations à court et à moyen terme relativement liquides.

Sources : Bloomberg et Invesco, au 4 novembre 2022.

Quelles sont les conséquences sur le plan de la répartition de l’actif?

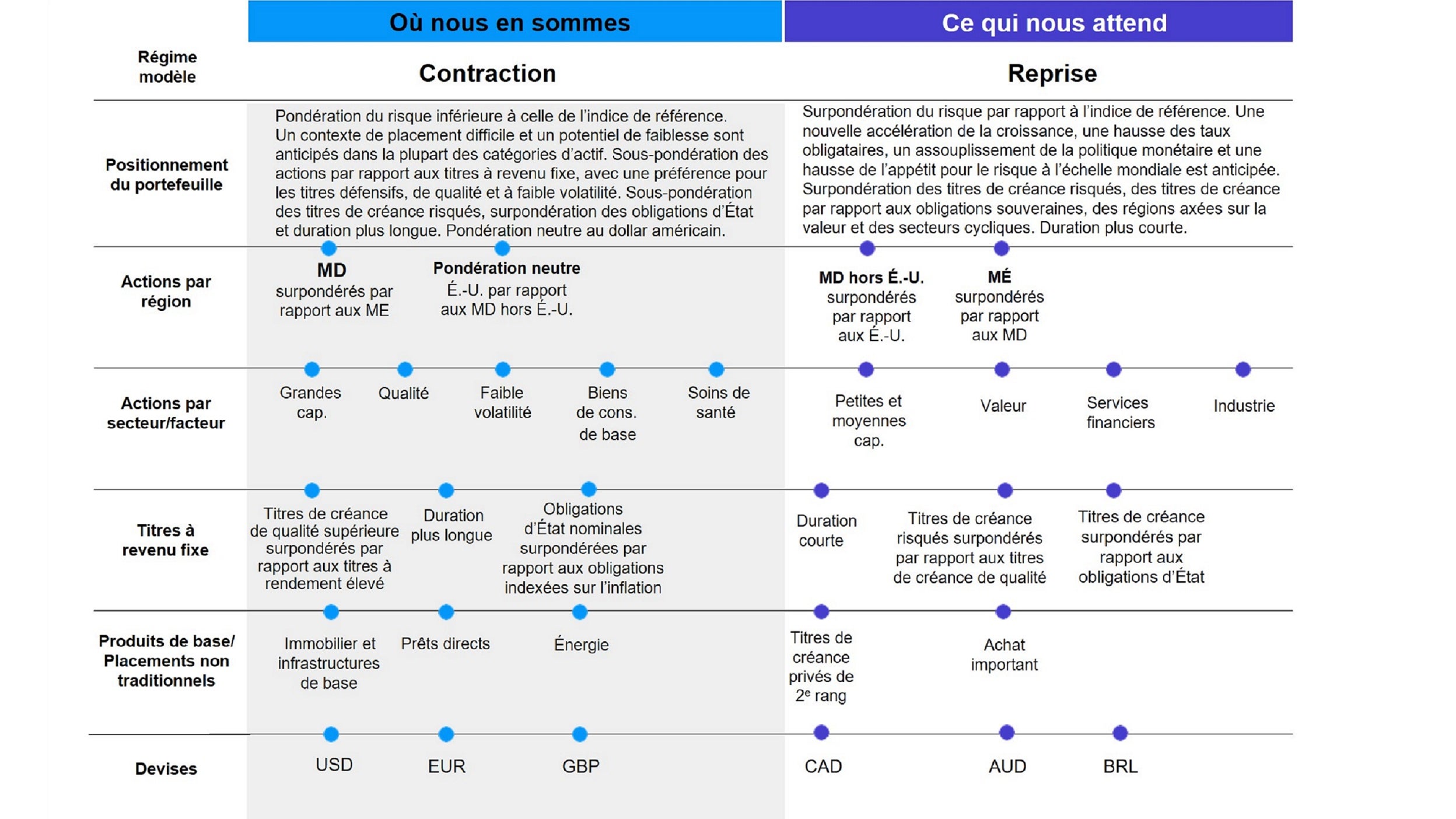

Notre scénario de base prévoit que l’économie mondiale passera de sa phase de contraction actuelle à une phase de reprise. Nous indiquons ci-dessous les actifs que nous privilégions pour chaque phase.

Télécharger toutes les perspectives de placement

Un ensemble de graphiques qui illustrent en détail notre scénario de base et nos autres scénarios.