Wann ist ein Swap-basierter Ansatz vorteilhaft?

Kurz zusammengefasst

Ein Swap-basierter ETF kann gegenüber ETFs mit physischer Replikation bei bestimmten Engagements einen Performancevorteil erzielen

Unterschiede in der steuerlichen Behandlung können Swap-basierten ETFs in bestimmten Märkten, darunter US-Aktien, einen strukturellen Vorteil verschaffen

Ein Swap-basierter ETF kann manchmal günstige Swap-Konditionen von Gegenparteibanken erhalten, was die Performance steigert

Die Akteure der ETF-Branche diskutieren nicht mehr darüber, ob physische oder Swap-basierte Replikationsmethoden generell überlegen sind. Vielmehr konzentriert sich die Diskussion auf die Umstände, unter denen eine Methode gegenüber der anderen Vorteile bieten könnte. In einigen Fällen hängt die Wahl möglicherweise lediglich von den Präferenzen der Anleger ab, wobei die Ergebnisse weitgehend ähnlich sind. Es gibt jedoch bestimmte Situationen, in denen der Einsatz von Swaps aufgrund günstiger steuerlicher Behandlung oder attraktiver Swap-Konditionen zu einem deutlich besseren Ergebnis führen könnte.

Eine kurze Einführung in Swap-basierte ETFs

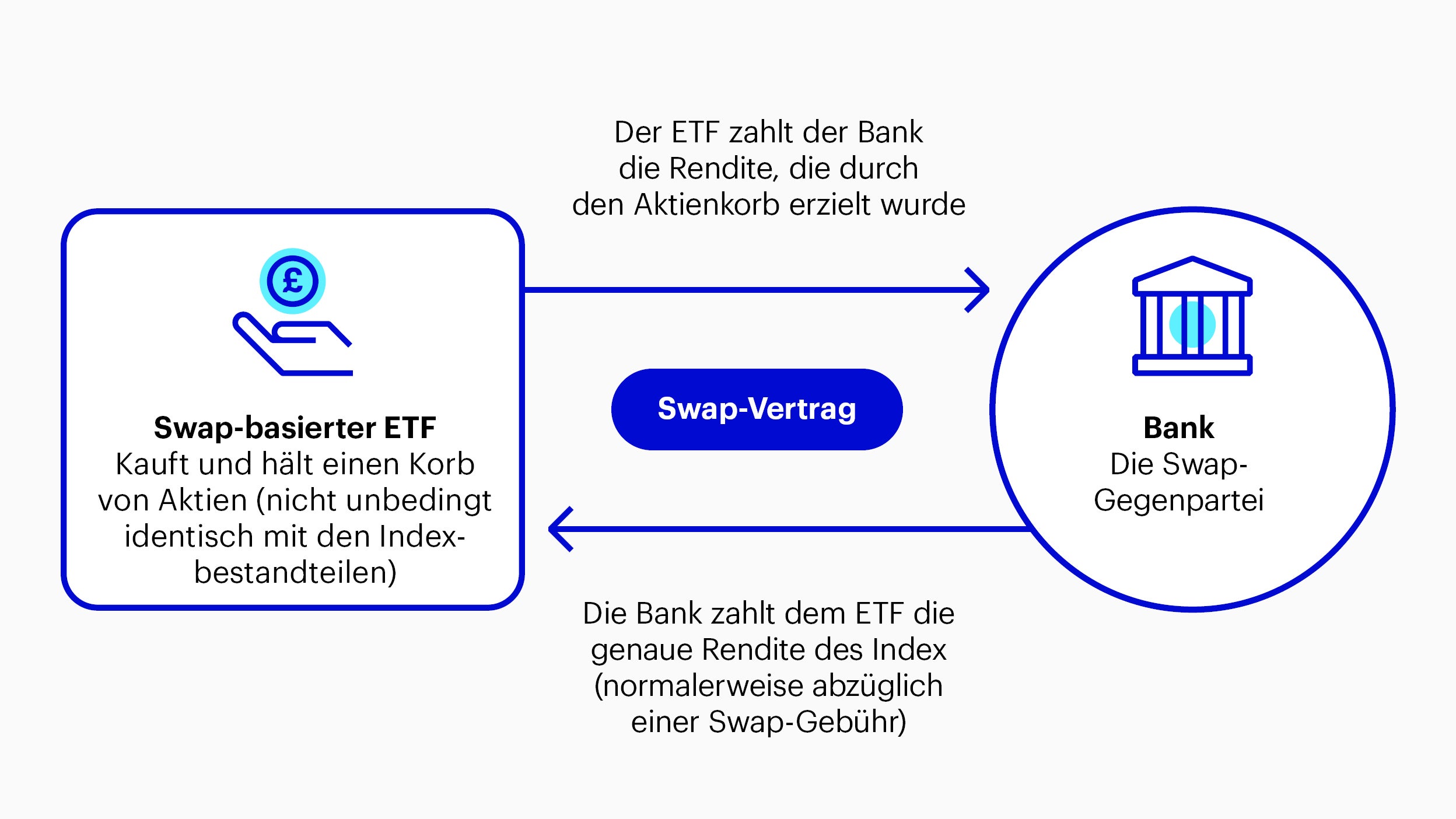

Passive ETFs zielen darauf ab, einen bestimmten Index nachzubilden, und verwenden dazu eine von zwei Hauptmethoden. Ein physisch replizierender ETF kauft und hält die Bestandteile des Index im gleichen Verhältnis wie der Index selbst. Ein Swap-basierter ETF hingegen kauft einen Korb von Wertpapieren, die nicht unbedingt Bestandteile des Index sind, und gleicht die Performance mithilfe von Swaps an das Anlageziel an. Swaps sind außerbörsliche Verträge, bei denen zwei Parteien vereinbaren, bestimmte Cashflows auszutauschen (oder zu swappen).

Ein Swap zwischen einem ETF und einer Bank würde beispielsweise in der Regel bedeuten, dass der ETF einen Korb von Wertpapieren von der Bank kauft und sich bereit erklärt, die Renditen dieses Korbs gegen die Renditen des Index, den der ETF nachbildet, zu tauschen. Der ETF würde in der Regel eine Swap-Gebühr an die Bank zahlen.

Nur zur Illustration

Einige Punkte sind zu beachten: Der ETF-Manager hat das letzte Wort darüber, welche Wertpapiere in den Korb aufgenommen werden. Diese können sich durchaus vom zugrunde liegenden Index unterscheiden. Das Hauptziel eines Swap-basierten Ansatzes ist es, die Rendite präziser nachzubilden und möglicherweise eine höhere Rendite zu erzielen, als dies mit einer physischen Nachbildung allein möglich wäre.

Im Allgemeinen kann man davon ausgehen, dass sich die Performance eines Swap-basierten ETF berechnet als:

= (Indexrendite – Swap-Gebühr) – jährliche Verwaltungsgebühr des ETF

Betrachten wir nun die Fälle, in denen ein Swap-basierter ETF tatsächlich eine Outperformance gegenüber dem Index erzielen kann.

Fall 1: Struktureller Vorteil aufgrund der steuerlichen Behandlung

Ein Swap-basierter ETF könnte aufgrund lokaler Steuervorschriften oder anderer Faktoren in einigen Märkten einen strukturellen Vorteil gegenüber physisch replizierenden ETFs haben. Eines der eindeutigsten Beispiele dafür ist die Situation in den USA aufgelegter ETF keine Steuern auf Dividenden zahlen muss, wenn er Aktienderivate wie Swaps zur Nachbildung des Index verwendet. Diese Ausnahme gilt nur für breite Aktienindizes, die an Terminmärkten gehandelt werden, wie beispielsweise der S&P 500 und der Nasdaq-100.

Dieser Aspekt verschafft Swap-basierten ETFs einen klaren Vorteil gegenüber physisch replizierenden ETFs, die auf die Aktien, die sie zur Indexnachbildung halten müssen, Quellensteuer auf Dividenden zahlen müssen. Für physisch replizierende ETFs mit Sitz in bestimmten europäischen Märkten reduziert sich der Steuersatz aufgrund von Doppelbesteuerungsabkommen in der Regel auf 15 %. Bei Swap-basierten ETFs fällt hingegen keine Quellensteuer an, was insbesondere langfristig durch den Zinseszinseffekt einen deutlichen Unterschied in der Performance ausmachen kann.

Quelle: Bloomberg, 12 Monate bis Ende Juni 2025, in USD, zeigt die Swap-basierten ETFs von Invesco und die durchschnittlichen und physisch replizierenden S&&P 500 ETFs in Europa. Nur zur Illustration. Die frühere Wertentwicklung lässt nicht auf zukünftige Renditen schließen.

Swap-basierte ETFs können auch bei der Nachbildung britischer und europäischer Aktienindizes einen Vorteil erzielen. Da diese ETFs Aktien nutzen können, die nicht im nachgebildeten Index enthalten sind, sollten sie nicht der Stempelsteuer oder Finanztransaktionssteuer unterliegen, die physisch nachgebildete ETFs beim Kauf von Aktien in Großbritannien und bestimmten europäischen Märkten entrichten müssen.

Fall 2: Attraktive Swap-Konditionen

Die zweite Situation, in der ein Swap-basierter ETF einen Vorteil haben kann, ist, wenn der ETF in der Lage ist, günstige Konditionen mit den Swap-Gegenparteien auszuhandeln. Normalerweise zahlt der ETF die Swap-Gebühr an den Kontrahenten. In einigen Fällen kann dieser bereit sein, die Swap-Gebühr an den ETF zu zahlen, was die Gesamtkosten des Fonds effektiv senkt. In ausgewählten Fällen könnte dies dazu führen, dass der ETF eine Outperformance gegenüber dem Index erzielt.

Ein solches Beispiel findet sich in China. Der A-Aktienmarkt ist in der Regel ein profitables Umfeld für marktneutrale Strategien, aber Wertpapierleihgeschäfte und andere Absicherungsmechanismen, die traditionell von diesen Hedgefonds genutzt werden, stehen ihnen in diesem Markt nicht zur Verfügung. Infolgedessen wenden sie sich häufig an Banken, um das Risiko auszugleichen. Die Banken stellen diese Fazilitäten (gegen eine großzügige Gebühr) zur Verfügung und sind bereit, einen ETF dafür zu bezahlen, dass er das Marktrisiko durch eine Swap-Vereinbarung übernimmt.

Weitere Beispiele finden sich bei der Replikation bestimmter festverzinslicher Engagements, beispielsweise auf dem Markt für Overnight Return Swaps. Ein Swap-basierter ETF kann von attraktiven Konditionen der Gegenparteibanken profitieren, weil deren Struktur eine Möglichkeit zur Aktienfinanzierung bietet und somit die Bilanzkosten der Banken senkt. Das bedeutet, dass die Banken bereit sind, dem ETF attraktive Swap-Konditionen anzubieten, was zu einer Überschussrendite gegenüber dem Referenzindex führen könnte. Dies könnte besonders für Anleger attraktiv sein, die nach einer liquiden, renditestärkeren Alternative für ihre Barbestände suchen.

Was für Risiken gibt es?

Die Swap-basierte Replikation ist nicht ohne Risiko, aber es können Maßnahmen ergriffen werden, um dieses Risiko zu verringern. Abgesehen von den üblichen Risiken, die mit jeder Investition verbunden sind, birgt der Einsatz von Swaps ein Gegenparteirisiko, d. h. das Risiko, dass die Swap-Gegenpartei nicht in der Lage ist, ihren Teil des Vertrages zu erfüllen. Bei Invesco versuchen wir, dieses Risiko durch folgende Maßnahmen zu verringern:

Einen Korb von Qualitätsaktien halten: Die Swap-basierten ETFs von Invesco halten einen Korb von Aktien, die sich von denen im nachgebildeten Index unterscheiden. Der Korb ist Eigentum des ETF (wird nicht als Sicherheit verwendet) und dient als Wertaufbewahrungsmittel für den unwahrscheinlichen Fall, dass eine Gegenpartei ausfällt.

Die Verwendung mehrerer Gegenparteien:Unsere Swap-basierten ETFs können bis zu sechs Gegenparteien haben, was die potenziellen finanziellen Auswirkungen auf den ETF verringert, wenn eine Gegenpartei ausfällt. Wir wählen nur Gegenparteien mit hoher Bonität aus, überwachen diese regelmäßig und führen Stresstests für potenzielle Risikoszenarien durch.

Resetting the swaps: Der Wert des Swaps, der so genannte Mark-to-Market, wird immer dann auf Null zurückgesetzt, wenn bestimmte Bedingungen erfüllt sind, z. B. wenn es zu einer Auflegung/Rücknahme des Fonds kommt oder der Mark-to-Market-Wert ein genau definiertes Niveau überschreitet. Durch diese häufigen Rücksetzungen soll das Gegenparteirisiko begrenzt werden.

Warum Swap-basierte ETFs von Invesco?

Wir setzen uns seit über 15 Jahren für Swap-basierte ETFs ein und haben 2009 unser Modell Swap-basierter ETFs mit mehreren Gegenparteien eingeführt. Bei der Struktur der einzelnen ETFs verfolgen wir jedoch einen unabhängigen Ansatz und entscheiden von Fall zu Fall, welche Replikationsmethode für die Anleger das günstigste Ergebnis erzielen kann. Unsere marktführende Swap-basierte Plattform verwaltet derzeit ein Vermögen von 76 Milliarden US-Dollar in 58 Fonds, darunter der weltweit größte Swap-basierte ETF. Wir bieten Anlegern eine hocheffiziente Nachbildung für ein breites Spektrum von Engagements.