Crédito high yield

Descubre lo que puede aportar el crédito high yield a una cartera: desde ofrecer mayores rentas hasta mitigar la volatilidad.

Tras un drástico reajuste en 2022, el mercado high yield hace honor a su nombre. La rentabilidad y los diferenciales de esta clase de activos son más elevados de lo que lo han sido en mucho tiempo, lo que ofrece a los inversores oportunidades para obtener rentas más elevadas en los próximos años.

Un análisis reciente de la Global Market Strategy Office de Invesco señala que ya podríamos haber iniciado la transición a la fase de recuperación del ciclo económico. En entornos como este, los activos de mayor riesgo, como el crédito high yield, suelen obtener mejores resultados que activos "más seguros". En este contexto, esta clase de activos parece especialmente atractiva.

No obstante, la inversión en bonos high yield siempre conlleva riesgos. Si las perspectivas económicas fuesen peores de lo previsto, podríamos asistir a tensiones crediticias e impagos en esta clase de activos. Dicho esto, no estamos en 2008. En general, los bancos y las empresas han iniciado este periodo con unos buenos fundamentales y unos balances saneados. En otras palabras, esta vez los riesgos no serían sistémicos, como lo eran cuando ocurrió la crisis financiera mundial (CFG).

Incluso si se produjera una recesión en las economías mundiales, existen algunos argumentos que podrían favorecer al high yield, como son las perspectivas de una menor oferta, la mejora de las características financieras de las empresas que emiten deuda high yield y la ligera mejora de la calidad crediticia que hemos observado desde la CFG.

Teniendo esto en cuenta, analicemos más detenidamente esta clase de activos. A continuación, evaluaremos sus principales características, ventajas y riesgos. También presentaremos algunos casos prácticos y explicaremos cómo se comportan los activos high yield a lo largo de un ciclo económico completo.

Por último, para quienes estén especialmente interesados en profundizar en segmentos más innovadores del universo de la renta fija con el fin de obtener una mayor rentabilidad, nos detendremos en la deuda subordinada y los valores híbridos. ¿En qué se diferencian del crédito high yield y qué pueden aportar a una cartera?

Crédito high yield

Descubre lo que puede aportar el crédito high yield a una cartera: desde ofrecer mayores rentas hasta mitigar la volatilidad.

“¿Qué hay en un nombre?”, nos preguntaba William Shakespeare en Romeo y Julieta. "Con cualquier otro nombre, una rosa tendría la misma dulce fragancia", añade. Una bonita frase en una obra muy admirada. Pero es una obra ambientada en una sociedad en la que, al final, los nombres resultan ser muy importantes.

En el mundo de la gestión de activos, también nos encantan los nombres, las clasificaciones y las taxonomías. Y, en este contexto, comenzamos este artículo con una definición. ¿Qué es exactamente el crédito high yield? y ¿hacen sus características financieras honor a su nombre?

En pocas palabras, los bonos high yield son títulos de deuda corporativa con una calificación crediticia por debajo del grado de inversión. Como su nombre indica, suelen pagar cupones más elevados que los títulos con grado de inversión. De este modo, se compensa a los inversores por el riesgo crediticio adicional que asumen al comprarlos.

Hay varias características clave que hacen que los créditos high yield resulten atractivos para la inversión:

A continuación, analizaremos con más detalle estos aspectos.

Históricamente, los bonos corporativos high yield han sido capaces de ofrecer rentas elevadas y periódicas a los inversores dispuestos a asumir cierto riesgo crediticio adicional.

Incluso en los años transcurridos desde 2008 hasta 2021, cuando los inversores se enfrentaron a un panorama de inversión de baja rentabilidad, se cumplió esta premisa. El cupón medio del high yield estadounidense durante este periodo fue del 7,15%. Es decir, un 2,30% más alto que el grado de inversión estadounidense y un 4,62% más alto que los bonos del Tesoro de Estados Unidos.1

Además, el pago de cupones más elevados de los bonos high yield puede ayudar a mitigar la volatilidad de los precios y el riesgo de caídas.

Para aclarar este punto, repasemos cómo se comportaron durante seis crisis de los últimos veinte años. En todas ellas, los bonos high yield estadounidenses mostraron una volatilidad considerablemente menor que la renta variable de Estados Unidos.

|

Crisis financiera mundial 07/09/2007-12/03/2009 |

Crisis de la deuda europea I 15/04/2010-31/08/2010 |

Crisis de la deuda europea II 21/02/2011-24/11/2011 |

Impago griego/lunes negro 10/08/2015-12/02/2016 |

Temor a la subida de los tipos de interés 23/01/2018-23/03/2018 |

Pandemia de COVID-19 10/02/2020-16/03/2020 |

|---|---|---|---|---|---|---|

| Desviación típica del high yield estadounidense | 11,63 |

5,86 |

6,85 |

7,80 |

4,03 |

20,15 |

Desviación típica de la renta variable de EE.UU. |

45,06 |

28,16 |

29,93 |

24,42 |

25,58 |

86,70 |

Fuente: Bloomberg a las fechas indicadas. Bloomberg US HY 2% Issuer Cap TR USD representa el high yield estadounidense. El S&P 500 NR USD representa la renta variable de EE.UU.

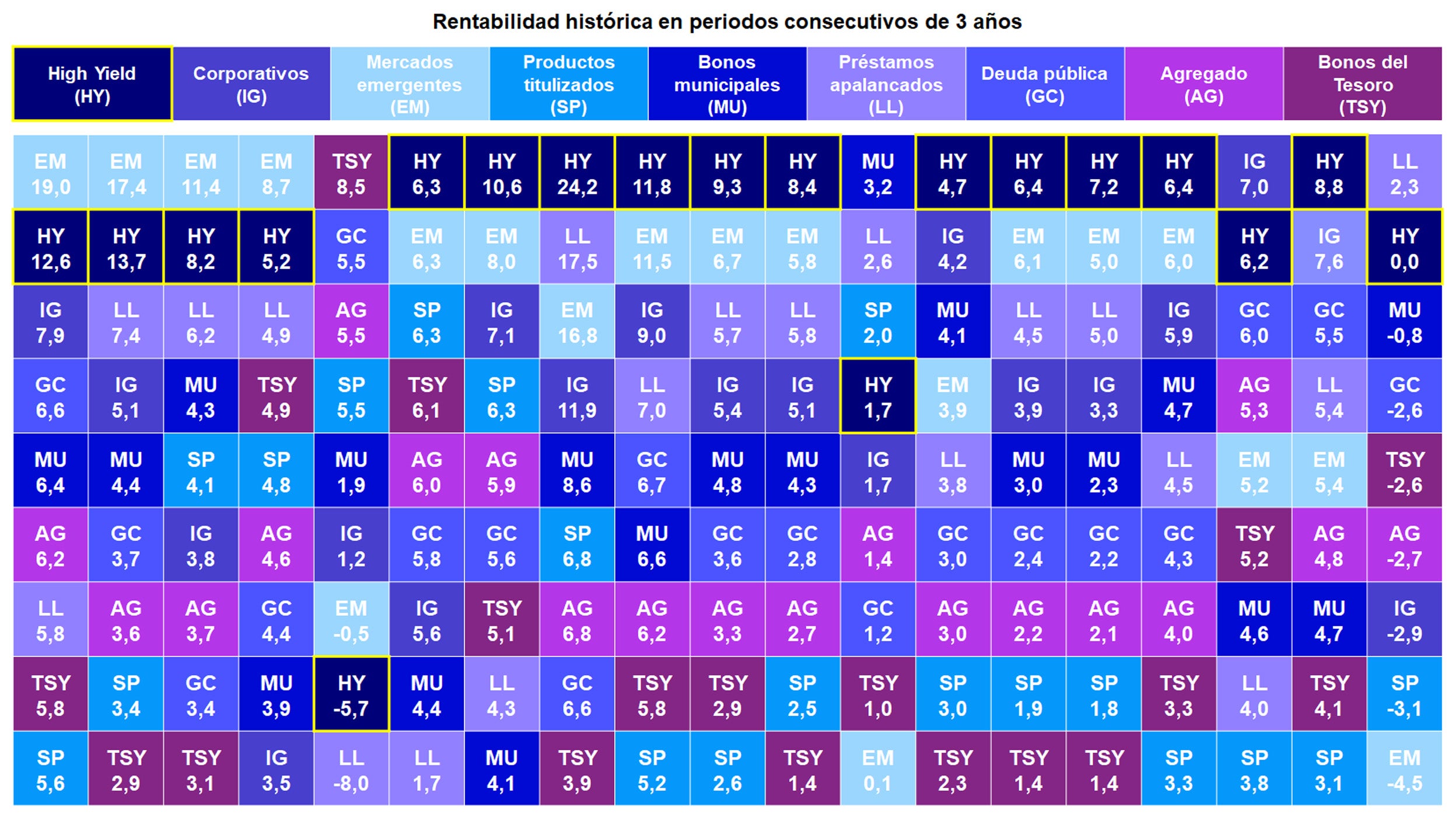

A pesar del riesgo crediticio adicional que asumen los inversores con la exposición al high yield frente al crédito con grado de inversión o la deuda pública, esta clase de activos solo ha registrado rentabilidades negativas en cuatro años desde 2002 (Figura 1). Además, su rentabilidad ha sido sistemáticamente superior a la de otras clases de activos de renta fija durante periodos consecutivos de tres años (Figura 2).

Las rentabilidades pasadas no son indicativas de los resultados futuros. Fuente: Bloomberg del 31/12/2003 al 31/12/2021. Bloomberg US High Yield 2% Issuer Capped Index representa el high yield estadounidense. La rentabilidad total en 2009 fue del 58,76%. La rentabilidad obtenida en el pasado no es indicativa de los resultados futuros.

Las rentabilidades pasadas no son indicativas de los resultados futuros.

Fuente: Bloomberg del 31/12/2004 al 31/12/2022. Bloomberg US High Yield 2% Issuer Capped Index representa el HY, Bloomberg US Corporate Index representa los bonos corporativos, Bloomberg US Aggregate Index representa el agregado, Bloomberg Emerging Market Hard Currency Agg representa los mercados emergentes en divisas fuertes, Bloomberg US Aggregate Securitized Index representa los valores titulizados, Bloomberg US Aggregate Treasury Index representa los bonos del Tesoro, Bloomberg Municipal Index representa la deuda municipal y Bloomberg Government/Credit Index representa la deuda pública. El índice Credit Suisse Leveraged Loan representa los préstamos apalancados. La rentabilidad obtenida en el pasado no es indicativa de los resultados futuros.

Los bonos high yield pueden ser más volátiles en periodos de tensión económica que los bonos "más seguros", lo que puede disuadir a algunos inversores. Sin embargo, si repasamos su trayectoria, se ve que también han tenido la capacidad de recuperar rápidamente las pérdidas (Figura 3).

El gráfico siguiente muestra la rentabilidad del high yield durante un periodo de veinte años, donde los círculos azules destacan varios periodos clave de caída y recuperación. Analizamos cuatro situaciones en total:

Como puede verse en el gráfico, en todos estos casos, tras las caídas se produjeron periodos de fuerte rentabilidad. Esta es una característica importante de los bonos. Siempre que no entren en impagos, vuelven a un precio a la par (o 100) en la fecha de amortización. La vuelta a la par suele ser rápida, sobre todo si la caída se debe únicamente al sentimiento del mercado.

De hecho, las ventas masivas se producen a menudo como resultado del sentimiento del mercado más que por cuestiones fundamentales de la empresa. Durante los periodos de crisis, los precios de los bonos high yield caen porque los inversores se apresuran a comprar activos percibidos como más seguros, como los bonos gubernamentales. A medida que se recupera la confianza y los inversores comprueban que los activos high yield están baratos, los precios vuelven a subir porque recompran los bonos que habían vendido anteriormente.

Fuente: Bloomberg. A 31/12/2022. Bloomberg Barclays U.S. High Yield 2% Issuer Cap Index

Como en cualquier inversión, no todo es coser y cantar. Los bonos high yield pueden conllevar un mayor nivel de riesgo que los bonos "más seguros". Son más volátiles que el crédito con grado de inversión y la deuda pública; cuando los mercados entran en crisis, suelen registrar caídas de precio más bruscas.

Sin embargo, el principal riesgo de esta clase de activos es el riesgo de crédito o impago. Esto puede dar lugar a pérdidas debido a la incapacidad de un emisor de hacer frente a los pagos de los intereses o de reembolsar el principal. Históricamente, en épocas de inestabilidad e incertidumbre económica, la tasa de impago aumenta en el mercado high yield. No obstante, si miramos al pasado, es interesante observar que el mercado siempre prevé más impagos de los que realmente se producen (Figura 4). Esto crea oportunidades de inversión para aprovechar el exceso de rentabilidad.

Además, algunos impagos ofrecen oportunidades adicionales de inversión. Antes de que se produzca el impago de un bono, suele haber un periodo en el que su precio cae de forma significativa. En ocasiones, los inversores optan por comprar estos bonos como valores de alto riesgo, manteniéndolos durante el periodo de impago y de reestructuración del balance. La justificación es que pueden comprar estos valores más baratos. Si la reestructuración tiene éxito, la inversión puede aumentar su valor.

Del mismo modo, los impagos no siempre se convierten en pérdidas para los bonistas. Si un gestor de cartera cree que el valor de mercado de la deuda es inferior al valor de los activos que respaldan el bono, es posible que desee conservar ese título. Si el emisor incurriera en impago, la tasa de recuperación del bono sería superior al precio de mercado en ese momento.

Fuente: Bloomberg y JP Morgan. Con datos a fin de mes. A partir del ICE BAML U.S. High Yield Index (H0A0) para los diferenciales de bonos high yield (OAS, diferencial ajustado por opciones). La tasa de pérdidas prevista se calcula a partir de la tasa de impago en periodos consecutivos de 12 meses (por volumen) de JP Morgan Research multiplicada por 100% menos la tasa media histórica de recuperación del 40% (de JP Morgan Research). Es decir: Tasa de impago - (100%-40%). El exceso de diferencial realizado es el diferencial HY menos la tasa de pérdidas prevista a 1 año. Fechas utilizadas: De diciembre de 1996 a enero de 2022.

Tratar de conocer el momento exacto del ciclo en que se encuentran los mercados puede resultar difícil y, por las razones expuestas anteriormente, es aconsejable que las carteras de inversión mantengan cierta exposición al high yield en diferentes situaciones. Aunque conviene prestar atención a algunas tendencias clave.

La Figura 5 muestra la rentabilidad de los activos de renta fija a lo largo de un ciclo económico típico, a partir de datos de los últimos cincuenta años. Como se puede observar, cuando la economía comienza a pasar de la fase de contracción a la de recuperación, el crédito high yield se adelanta (seguido de la renta variable), superando a los activos "más seguros".

Mientras tanto, los bonos high yield suelen ser menos atractivos que los valores de mayor calidad durante los periodos de desaceleración económica, cuando los bonos gubernamentales son los más interesantes en términos de riesgo ajustado.

Notas: La información de la rentabilidad del índice incluye datos históricos contrastados. La rentabilidad, ya sea real o contrastada, obtenida en el pasado, no es indicativa de los resultados futuros. Rentabilidad mensual anualizada desde enero de 1970 hasta diciembre de 2021, o desde la creación de la clase de activos, si es posterior. Incluye los últimos datos disponibles del análisis más reciente. La rentabilidad adicional de las clases de activos se define de la siguiente manera: Renta variable = MSCI ACWI - letras del Tesoro de Estados Unidos a 3 meses. High Yield = Bloomberg Barclays HY - letras del Tesoro de Estados Unidos a 3 meses. Préstamos bancarios = índice Credit Suisse Leveraged Loan - letras del Tesoro de Estados Unidos a 3 meses. Grado de inversión = Bloomberg Barclays US Corporate - letras del Tesoro de Estados Unidos. a 3 meses. Bonos gubernamentales = FTSE GBI US Treasury 7-10y - letras del Tesoro de Estados Unidos a 3 meses. Sólo con fines ilustrativos Para más información, véanse los anexos. Fuentes: Marco del ciclo económico mundial propiedad de Invesco Investment Solutions y Bloomberg L.P.

En el mundo de la inversión, la elección entre fondos de gestión "activa" o de gestión "pasiva" ha sido un debate constante durante muchos años. En Invesco, creemos que no hay respuestas correctas o incorrectas. Ambos enfoques presentan ventajas y, en última instancia, todo depende de las preferencias y los objetivos concretos de inversión.

Mientras que una gestión activa de la renta fija puede requerir un análisis macroeconómico y crediticio exhaustivo para intentar batir al índice de referencia, una gestión pasiva puede beneficiarse de importantes ventajas en términos de costes, liquidez y eficiencia.

Además, la gestión pasiva no consiste únicamente en cruzarse de brazos y dejar que el mercado haga todo el trabajo. En este sentido, quienes invierten en gestión pasiva pueden comprar una combinación de distintos ETFs y combinarlos en una cartera equilibrada. A medida que cambian los mercados, pueden añadir o retirar diferentes exposiciones para que evolucione el perfil de crédito y la duración de la cesta global de productos.

Analizaremos aquí dos casos prácticos, prestando especial atención al modo en que se pueden utilizar vehículos tanto de gestión activa como pasiva para reducir el riesgo de crédito.

Un análisis crediticio exhaustivo es una parte importante del proceso de gestión activa. El objetivo es identificar oportunidades de obtener una mayor rentabilidad en una amplia gama de entornos económicos, mitigando al mismo tiempo el riesgo de caídas. Esto supone identificar empresas que no dependan de condiciones económicas favorables para pagar el coste de su deuda, y que tengan una fuerte cobertura de activos y un amplio flujo de caja libre, entre otros factores.

A diferencia de los fondos de gestión activa, los ETFs no diferencian entre emisores en función del análisis fundamental del crédito. Sin embargo, permiten obtener una amplia exposición al mercado de una determinada clase de activos de forma rápida, barata y eficiente.

Los ETFs también ofrecen las herramientas necesarias para que cada inversor tome su propia decisión sobre la asignación de activos en función de sus perspectivas de mercado y apetito por el riesgo. Por ejemplo, si un inversor cree que el mercado ha reaccionado de forma exagerada ante un factor de riesgo concreto y que los diferenciales de crédito se han ampliado hasta niveles atractivos, es posible que desee asumir un riesgo de crédito más elevado mediante la inversión en un ETF high yield. Esto le permitiría mejorar el perfil de rentas de su cartera.

A modo de ejemplo, mostraremos un caso práctico real.

La pandemia de COVID provocó un aumento sustancial de la volatilidad de los mercados financieros en febrero y marzo de 2020. Como consecuencia, los bonos gubernamentales cayeron y, al mismo tiempo, los diferenciales de crédito se ampliaron drásticamente. Sin embargo, los bancos centrales actuaron con rapidez y agresividad para apoyar la economía mundial y estabilizar los mercados financieros.

De este modo, los inversores tuvieron una buena oportunidad para asumir más riesgo crediticio y pasaron de invertir en deuda pública a los créditos con grado de inversión. Para aquellos con una mayor tolerancia al riesgo, el high yield ofreció buenas oportunidades, incluidos los Fallen Angels y la deuda subordinada.

Para quienes buscaban una asignación estratégica al high yield, los ETFs eran una opción interesante por varias razones clave:

Desde hace más de 10 años, el ESG ha pasado de ser "interesante" a ser "imprescindible" para muchos inversores. En general, ha sido un poco más difícil de aplicar en la renta fija que en la renta variable. Pero, en ciertos aspectos, los bonos corporativos han sido un buen punto de partida.

Una de las razones para ello es que las empresas públicas emiten acciones además de deuda. Y, a diferencia de los bonistas, muchos accionistas tienen derecho a voto. Con el fin de mantener a los accionistas de su lado, los equipos directivos de las empresas tienen un fuerte incentivo para impulsar cambios positivos en materia de ESG. Además, los bonistas pueden colaborar con los accionistas a la hora de tratar temas ESG con las empresas.

No obstante, ¿cuáles son los beneficios para los inversores? Es importante destacar que la inversión ESG permite a los clientes alinear sus carteras con sus valores. Pero, desde una perspectiva financiera, también puede haber beneficios. Muchos eventos crediticios tienen su origen en algún tipo de deficiencia basada en ESG. Por este motivo, muchos inversores consideran que es importante incorporar factores ESG en el proceso de análisis crediticio fundamental.

En el ámbito del crédito high yield, un análisis crediticio exhaustivo es, sin duda, un valor añadido aún mayor que en el ámbito del grado de inversión, ya que el riesgo de impago es más elevado.

En Invesco, nuestros equipos de renta fija evalúan los factores de riesgo ESG basándose en los mismos principios aplicables a cualquier otro riesgo. Se fijan en:

Los equipos de Invesco tienen acceso a datos ESG de terceros y a proveedores de información que facilitan este proceso. Además, utilizan la propia herramienta cuantitativa de riesgo ESG de Invesco, ESGIntel. Estos aspectos cuantitativos y cualitativos ayudan a poner de relieve importantes riesgos ESG. Sin embargo, no sustituyen la experiencia de nuestros analistas de crédito en lo que respecta a los conocimientos sobre un emisor.

Estrellas ascendentes y Fallen Angels

Atrapar una estrella fugaz: ¿cómo se puede sacar provecho a las rebajas de la calificación crediticia?

Hay una frase en latín muy conocida, "per aspera ad astra", que significa "hacia las estrellas a través de la adversidad". Algunos valores de renta fija experimentan esta trayectoria ascendente, mientras que otros tienen peor suerte. Los llamamos estrellas ascendentes y Fallen Angels.

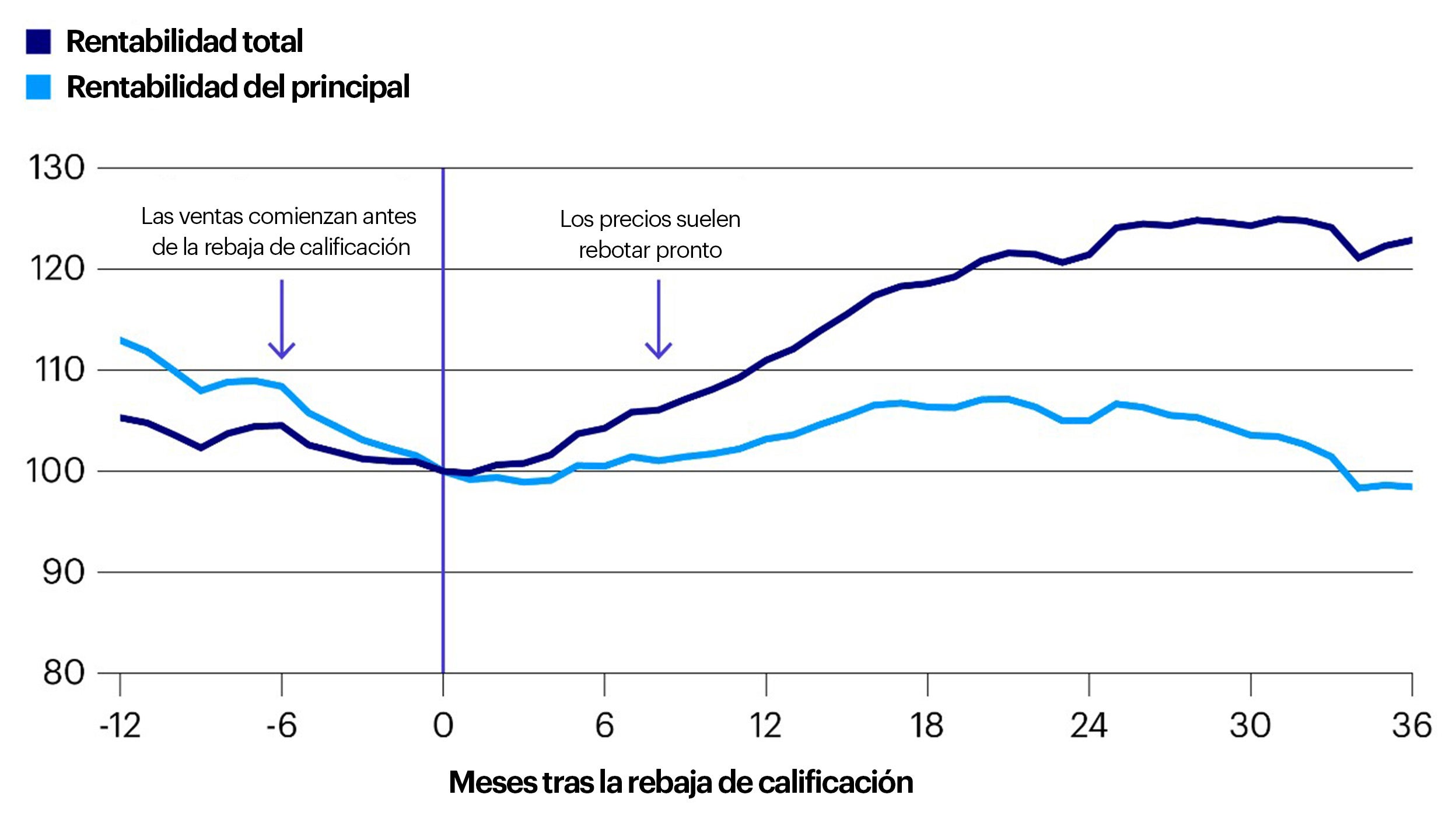

En el periodo que acompaña a una rebaja de la calificación, el precio de un bono suele caer más de lo que debería, como muestra la Figura 6. Una de las razones de ello es que los productos con grado de inversión se ven obligados a vender el bono. Esta combinación de valor, aumento de la rentabilidad y potencial de recuperación puede hacer que los Fallen Angels resulten interesantes, sobre todo si se considera que la economía o el sector en cuestión se recuperarán.

Solo con fines ilustrativos. Las rentabilidades pasadas no son indicativas de los resultados futuros.

2020 fue un año sin precedentes para los Fallen Angels tras una tormenta perfecta por el desplome de los precios de la energía y los confinamientos por la COVID. Esto provocó una mejora de la calidad general del mercado high yield. Tras la reactivación de las economías, en 2022 se elevó a grado de inversión un total de 110.000 millones USD de deuda, lo que también representa la cifra más alta registrada2 .

Los Fallen Angels high yield suelen registrar peores resultados que otros tipos de crédito durante las desaceleraciones económicas y los periodos de recesión. Sin embargo, su recuperación posterior suele ser mucho más rápida, superando tanto al crédito general con grado de inversión como al high yield.

Asimismo, tienden a ofrecer los mejores resultados a mitad del ciclo, cuando el crecimiento económico y crediticio es fuerte, la curva de rendimientos se aplana y el riesgo de impago es menor.

Rentas innovadoras: deuda subordinada e híbridos

¿Puede la deuda subordinada ofrecer una mayor rentabilidad?

En los últimos años, los inversores han buscado en mayor medida segmentos innovadores del mercado de renta fija con el fin de obtener rentabilidad y diversificación.

Para quienes buscan aumentar sus rentas sin asumir más riesgo crediticio, algunos títulos de deuda subordinada e híbridos han resultado interesantes. A continuación, vamos a comentar tres de ellos: los bonos contingentes convertibles de nivel 1 (AT1), los híbridos corporativos y las acciones preferentes.

Los AT1 son títulos emitidos por instituciones financieras europeas. Son títulos financieros relativamente recientes, que se emitieron por primera vez tras la crisis financiera mundial. Se diseñaron para evitar posibles problemas en el sector financiero, ya que eran una fuente de capital bancario fácilmente disponible en tiempos de crisis.

Los AT1 presentan varias características clave que los hacen interesantes para los inversores que buscan rentabilidad:

En algunos aspectos, los bonos híbridos corporativos son similares a los AT1. Sin embargo, en lugar de estar emitidos por bancos, estos bonos los emiten empresas de sectores como el energético, el de servicios públicos, el de telecomunicaciones y el farmacéutico. A menudo, empresas con grado de inversión los emiten para flexibilizar sus posibilidades de endeudamiento y respaldar su calificación crediticia, ya que las agencias de calificación consideran que los híbridos son en parte deuda y en parte capital.

Al igual que los AT1, los híbridos corporativos únicamente tienen prioridad sobre el capital ordinario. Este factor de subordinación es lo que impulsa su alta rentabilidad. Los emisores tienen un importante factor disuasorio (a través del incremento del cupón) que les anima a rescatar el bono en la primera fecha de amortización, generalmente a los cinco años, lo que explica su baja duración.

A la hora de determinar si los híbridos ofrecen valor en relación con la deuda de mayor prioridad, lo importante es el diferencial que ofrecen sobre el crédito GI.

Las acciones preferentes son valores híbridos que combinan características de bonos y acciones. Por ejemplo, además de contar con un calendario de pagos de intereses, importes a la par definidos y calificaciones crediticias, también tienen carácter perpetuo (o a largo plazo) y están subordinadas dentro de la estructura de capital.

En Estados Unidos, algunos bancos emiten acciones preferentes para cumplir requisitos de financiación de capital similares a los de los bancos europeos con los AT1. Las acciones preferentes suelen emitirlas emisores con grado de inversión. Su elevada rentabilidad se debe a su subordinación, no al riesgo del emisor. Se emiten con tipos fijos o variables.

En las clases de activos de mayor rentabilidad, el riesgo de impagos, pérdidas y depreciaciones es mayor que cuando se invierte en valores "más seguros" como la deuda pública y el crédito GI. En este contexto, un equipo de analistas de crédito cualificados puede añadir un valor considerable al analizar de forma activa las empresas para diferenciar entre los valores con buenas perspectivas y los que no las tienen.

En Invesco, contamos con más de 200 especialistas en renta fija, muchos de los cuales cuentan con una amplia experiencia como analistas de crédito. A la hora de analizar emisores para incluirlos en las carteras de los clientes, aportan décadas de experiencia en empresas, mercados y sectores.

Para quienes prefieran un enfoque de gestión pasiva o quieran ajustar su exposición a la renta fija de forma estratégica, los ETFs pueden ofrecer una serie de ventajas importantes, desde una mayor liquidez hasta una mejor relación coste-eficacia.

Invesco está a la vanguardia en lo que se refiere a ETFs de renta fija, con la réplica de más de cien índices de referencia diferentes para ofrecer exposiciones a todo tipo de activos, desde bonos corporativos a AT1. En la actualidad, ofrecemos una interesante gama de productos high yield y de "renta innovadora", que puedes descubrir a continuación.

1 Fuente: Invesco y Bloomberg a las fechas indicadas. Datos basados en Bloomberg US High Yield 2% Issuer Cap Index.

2Fuente: JP Morgan (Default Monitor, 3 de enero de 2022).

Consideraciones de riesgo

Para obtener información completa sobre los riesgos, consulte la documentación legal. El valor de las inversiones y el de cualquier renta fluctuará (en parte como consecuencia de las fluctuaciones de los tipos de cambio) y es posible que los inversores no recuperen la totalidad del importe invertido. Los instrumentos de deuda se ven expuestos al riesgo de crédito, que constituye la capacidad del prestatario para devolver los intereses y el capital en la fecha de reembolso. Las variaciones de los tipos de cambio provocarán fluctuaciones en el valor del fondo. El Fondo invertirá en derivados (instrumentos complejos), lo que generará apalancamiento y podría conllevar grandes fluctuaciones en el valor del Fondo.

Invesco Pan European High Income Fund: El fondo puede mantener una cantidad significativa de instrumentos de deuda, los cuales tienen una menor calidad crediticia y por tanto podrían provocar grandes fluctuaciones en su valor. El fondo puede invertir en valores con dificultades que pueden suponer un significativo riesgo de pérdida de capital. El fondo puede invertir en bonos convertibles contingentes (Co-Cos) que pueden tener un elevado riesgo de pérdida de capital en ciertas circunstancias excepcionales. El Fondo podrá invertir de una manera dinámica en activos/clases de activos, lo que podrá dar lugar a cambios periódicos en el perfil de riesgo, a un rendimiento inferior y/o a mayores costes de transacción.

Invesco Global Income Fund: El fondo puede mantener una cantidad significativa de instrumentos de deuda, los cuales tienen una menor calidad crediticia y por tanto podrían provocar grandes fluctuaciones en su valor. El fondo puede invertir en valores con dificultades que pueden suponer un significativo riesgo de pérdida de capital. El Fondo puede invertir ampliamente en bonos convertibles contingentes que pueden provocar un riesgo significativo de pérdida de capital en determinadas circunstancias. El Fondo podrá invertir de una manera dinámica en activos/clases de activos, lo que podrá dar lugar a cambios periódicos en el perfil de riesgo, a un rendimiento inferior y/o a mayores costes de transacción.

Invesco Environmental Climate Opportunities Bond Fund: El fondo puede mantener una cantidad significativa de instrumentos de deuda, los cuales tienen una menor calidad crediticia y por tanto podrían provocar grandes fluctuaciones en su valor. El fondo puede invertir en valores con dificultades que pueden suponer un significativo riesgo de pérdida de capital. El fondo puede invertir en bonos convertibles contingentes (Co-Cos) que pueden tener un elevado riesgo de pérdida de capital en ciertas circunstancias excepcionales. El Fondo podrá invertir de una manera dinámica en activos/clases de activos, lo que podrá dar lugar a cambios periódicos en el perfil de riesgo, a un rendimiento inferior y/o a mayores costes de transacción. Dado que una parte del Fondo puede estar expuesta a países menos desarrollados, deberá estar preparado para aceptar fluctuaciones importantes en el valor del Fondo. La ausencia de estándares comunes puede dar lugar a diferentes enfoques en lo que respecta a la determinación y la consecución de los objetivos ESG. Asimismo, al respetar los criterios ESG, el Fondo podría tener que renunciar a determinadas oportunidades de inversión.

Invesco Global Investment Grade Corporate Bond Fund: El fondo puede invertir en determinados valores cotizados en China que pueden conllevar importantes restricciones legales que afecten a la liquidez o al rendimiento de su inversión. Dado que este fondo invierte en un sector concreto debe estar preparado para aceptar mayores fluctuaciones de su valor que en el caso de un fondo con un mandato de inversión más amplio. El fondo puede invertir en bonos convertibles contingentes (Co-Cos) que pueden tener un elevado riesgo de pérdida de capital en ciertas circunstancias excepcionales.

Invesco Emerging Markets Local Debt Fund: Debido a que una parte importante del fondo está invertida en países menos desarrollados, debe estar preparado para aceptar fluctuaciones muy significativas del valor del fondo. El fondo puede invertir en determinados valores cotizados en China que pueden conllevar importantes restricciones legales que afecten a la liquidez o al rendimiento de su inversión. El fondo puede mantener una cantidad significativa de instrumentos de deuda, los cuales tienen una menor calidad crediticia y por tanto podrían provocar grandes fluctuaciones en su valor. El fondo puede invertir en valores con dificultades que pueden suponer un significativo riesgo de pérdida de capital. sicav

Invesco US Treasury Bond ETFs: La solvencia de la deuda a la que está expuesto el Fondo puede debilitarse y provocar fluctuaciones en su valor. No hay garantía de que los emisores de deuda reembolsarán los intereses y el capital en la fecha de amortización. El riesgo es mayor cuando el Fondo está expuesto a valores de deuda de alto rendimiento. Cambios en los tipos de interés resultarán en fluctuaciones del valor del fondo. Préstamo de valores: El Fondo podrá estar expuesto al riesgo de que el prestatario incumpla su obligación de devolver los valores al final del periodo de préstamo, así como al de ser incapaz de vender la garantía entregada en caso de que el prestatario incumpla la obligación. El Fondo podría concentrarse en una región o sector específico o un número limitado de posiciones, dando lugar a mayores fluctuaciones en el valor que un fondo más diversificado. La cobertura de divisas entre la divisa base del Fondo y la divisa de la clase de acciones puede no eliminar completamente el riesgo cambiario entre dichas divisas y puede afectar a la rentabilidad de la clase de acciones.

La inversión se refiere a la adquisición de participaciones en un fondo de seguimiento de índices de gestión pasiva y no en un determinado activo subyacente. Los costes pueden aumentar o disminuir como resultado de las fluctuaciones de la moneda y el tipo de cambio. Consulte la documentación legal para más información sobre los costes.

Comunicación de Marketing. Sólo para fines de discusión y uso exclusivo de inversores profesionales en España. No está destinado para distribuirse al público. Los inversores deben leer la documentación legal antes de invertir.

Datos a marzo de 2023, salvo mención expresa.

La presente página web es de carácter comercial y no tiene como fin constituir recomendación para comprar o vender clases de activos, estrategias o valores concretos. Por tanto, no resultan de aplicación las obligaciones reglamentarias que exigen imparcialidad en cuanto a recomendaciones o estrategias de inversión, ni tampoco prohibiciones de negociación previas a la publicación.

Donde personas físicas o la empresa hayan expresado opiniones, se basan en la situación del mercado actual, pueden diferir de las opiniones de otros profesionales de inversión y pueden cambiar sin previo aviso.

La presente página web no debe considerarse asesoramiento financiero bajo ningún concepto. Las personas interesadas en adquirir participaciones del producto deberían informarse sobre (i) las obligaciones legales vigentes en los países de su nacionalidad, residencia, residencia habitual o domicilio, (ii) los controles de divisas que les resultaran aplicables y (iii) posibles repercusiones fiscales relevantes.

Cualquier referencia a una clasificación, calificación o premios que pueda incluir el presente documento no garantiza rentabilidades futuras y no es constante en el tiempo.

Los cálculos y los gráficos que incluye este documento son meramente indicativos, formulan determinados supuestos y no se ofrecen garantías de que la rentabilidad o los resultados futuros lo reflejen. Para obtener información detallada sobre comisiones y otros gastos, consulte el folleto, el documento de datos fundamentales y el suplemento de cada producto.

Cualquier referencia a una clasificación, calificación o premios que pueda incluir el presente documento no garantiza rentabilidades futuras y no es constante en el tiempo.

Para obtener más información sobre nuestros fondos y los riesgos relevantes, consulte el documento de datos fundamentales específicos de la clase de acción (disponibles en el idioma local), los Informes anuales o Informes semestrales, el Prospectus y los documentos constitutivos, disponibles en www.invesco.eu. Un resumen de los derechos de los inversores está disponible en inglés en www.invescomanagementcompany.lu. La sociedad gestora puede rescindir los acuerdos de comercialización.

Esto no constituye una oferta o solicitud de nadie en ninguna jurisdicción en la que dicha oferta no esté autorizada ni de ninguna persona a la que sea ilegal realizar dicha oferta o solicitud. Como con todas las inversiones, existen riesgos asociados. Este documento es sólo para información. Los servicios de gestión patrimonial son proporcionados por Invesco de acuerdo con las leyes y regulaciones locales correspondientes. El fondo solo está disponible en jurisdicciones donde se permiten la promoción y la venta. Es posible que no todas las clases de acciones de este fondo estén disponibles para la venta en todas las jurisdicciones y no todas las clases de acciones son iguales o se adaptan necesariamente a todos los inversores. La estructura de comisiones y los niveles mínimos de inversión pueden variar en función de la clase de acciones elegida. Consulte la versión más reciente del folleto del fondo en relación con los criterios para las clases de acciones individuales y comuníquese con su oficina local de Invesco para obtener detalles completos sobre el estado de registro del fondo en su jurisdicción.

ETFs: Habitualmente, no se puede volver a vender directamente a los fondos cotizados UCITS las participaciones/acciones de ETF con estatus UCITS adquiridas en el mercado secundario. Los inversores deben comprar y vender participaciones/acciones en un mercado secundario con la asistencia de un intermediario (por ejemplo, una agencia o sociedad de valores) y, al hacerlo, podrían incurrir en gastos. Además, puede que los inversores paguen un importe superior al valor liquidativo vigente al comprar participaciones/acciones y reciban un importe inferior al valor liquidativo vigente al venderlas. Para obtener más información sobre nuestros fondos y los riesgos relevantes, consulte el documento de datos fundamentales específicos de la clase de acción (disponibles en el idioma local), los Informes anuales o Informes semestrales, el Prospectus y los documentos constitutivos, disponibles en www.invesco.eu. Un resumen de los derechos de los inversores está disponible en inglés en www.invescomanagementcompany.ie. La sociedad gestora puede rescindir los acuerdos de comercialización. Para consultar todos los objetivos y la política de inversión, consulte el folleto actual.

Invesco US Treasury Bond 10+ Year UCITS ETF: “Bloomberg®” y Bloomberg US Long Treasury Index son marcas de servicio de Bloomberg Finance L.P. y sus entidades asociadas, incluyendo Bloomberg Index Services Limited (“BISL”), el administrador del índice (colectivamente, “Bloomberg”), y se ha otorgado una licencia para su uso por parte de Invesco Ltd y sus entidades asociadas ("Invesco") con determinados fines. Bloomberg no está asociada con Invesco ni aprueba, apoya, revisa o recomienda Invesco US Treasury Bond 10+ Year UCITS ETF. Bloomberg no garantiza la idoneidad, exactitud o integridad de ninguna información o dato relativo a Invesco US Treasury Bond 10+ Year UCITS ETF.

Toda la información facilitada corresponde a las fechas indicadas y procede de Invesco, a menos que se indique lo contrario.

Invesco Investment Management Limited, Ground Floor, 2 Cumberland Place, Fenian Street, Dublin 2, Irlanda; Invesco Management S.A., President Building, 37A Avenue JF Kennedy, L-1855 Luxembourg, regulado por Commission de Surveillance du Secteur Financier, Luxembourg.

EMEA2809152/2023