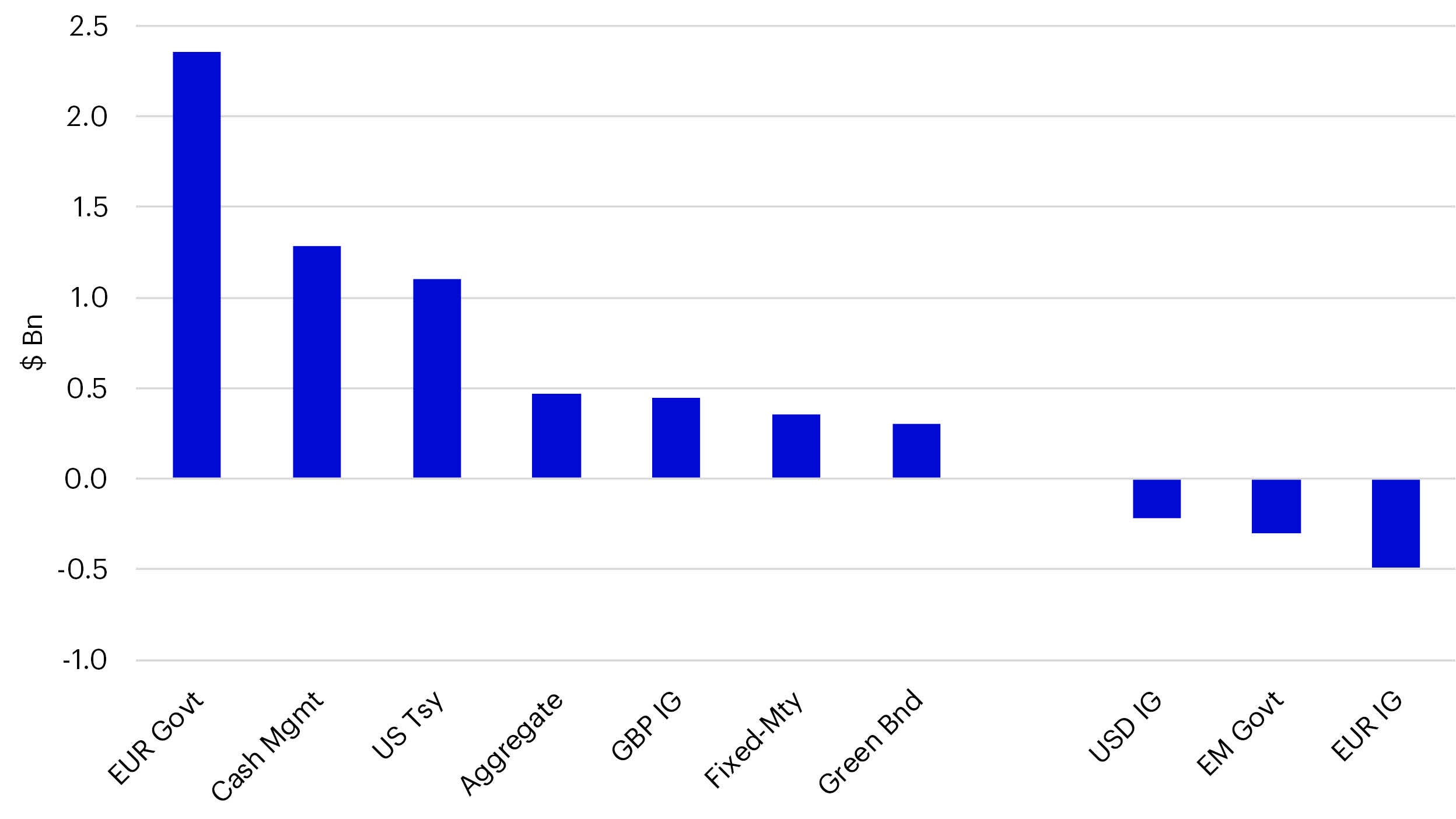

Le mois de mai a été particulièrement faste pour les ETF obligataires, avec un afflux net de capitaux de 7,0 Mrd$, portant la collecte nette totale depuis le début de l’année à 24,8 Mrd$. Les classes d’actifs refuges que sont les bons du Trésor américain (2,4 Mrd$), la gestion monétaire (1,9 Mrd$) et les obligations d’État en EUR (0,6 Mrd$) se sont classées dans trois des cinq meilleures catégories sur le mois. Il est intéressant de constater que l’inflation, boudée par les investisseurs depuis un certain temps, a connu un regain d'intérêt le mois dernier, avec un afflux net de nouveaux capitaux de 0,7 Mrd$ qui l’a propulsée à la troisième place des catégories obligataires les plus populaires. Les ETF ‘Aggregate’ (0,6 Mrd$) et les ETF à échéance (0,5 Mrd$) ont enregistré, une nouvelle fois, une forte collecte en mai. Le crédit IG EUR (-0,7 Mrd$) est la seule catégorie à avoir subi des dégagements massifs durant le mois.

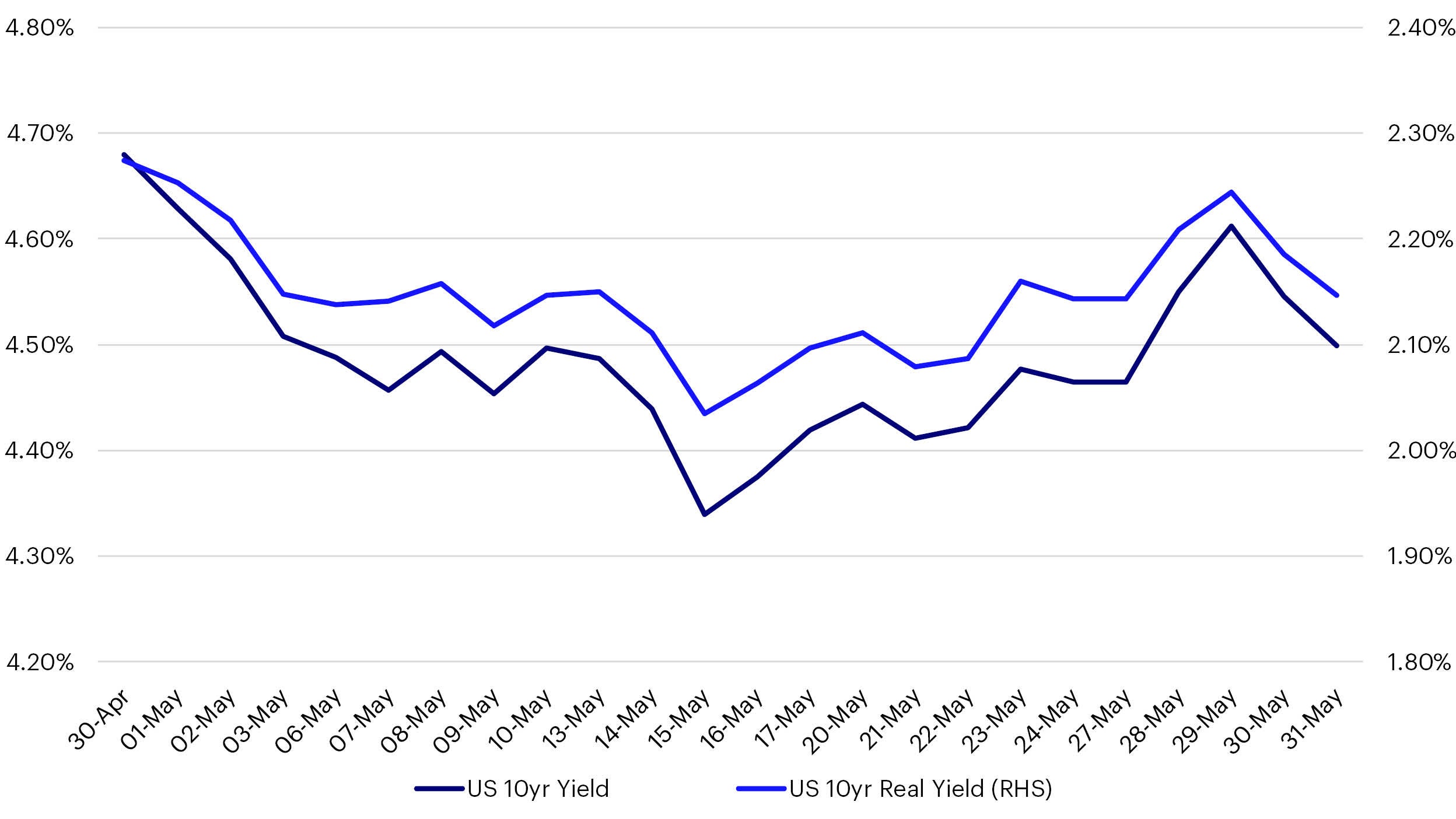

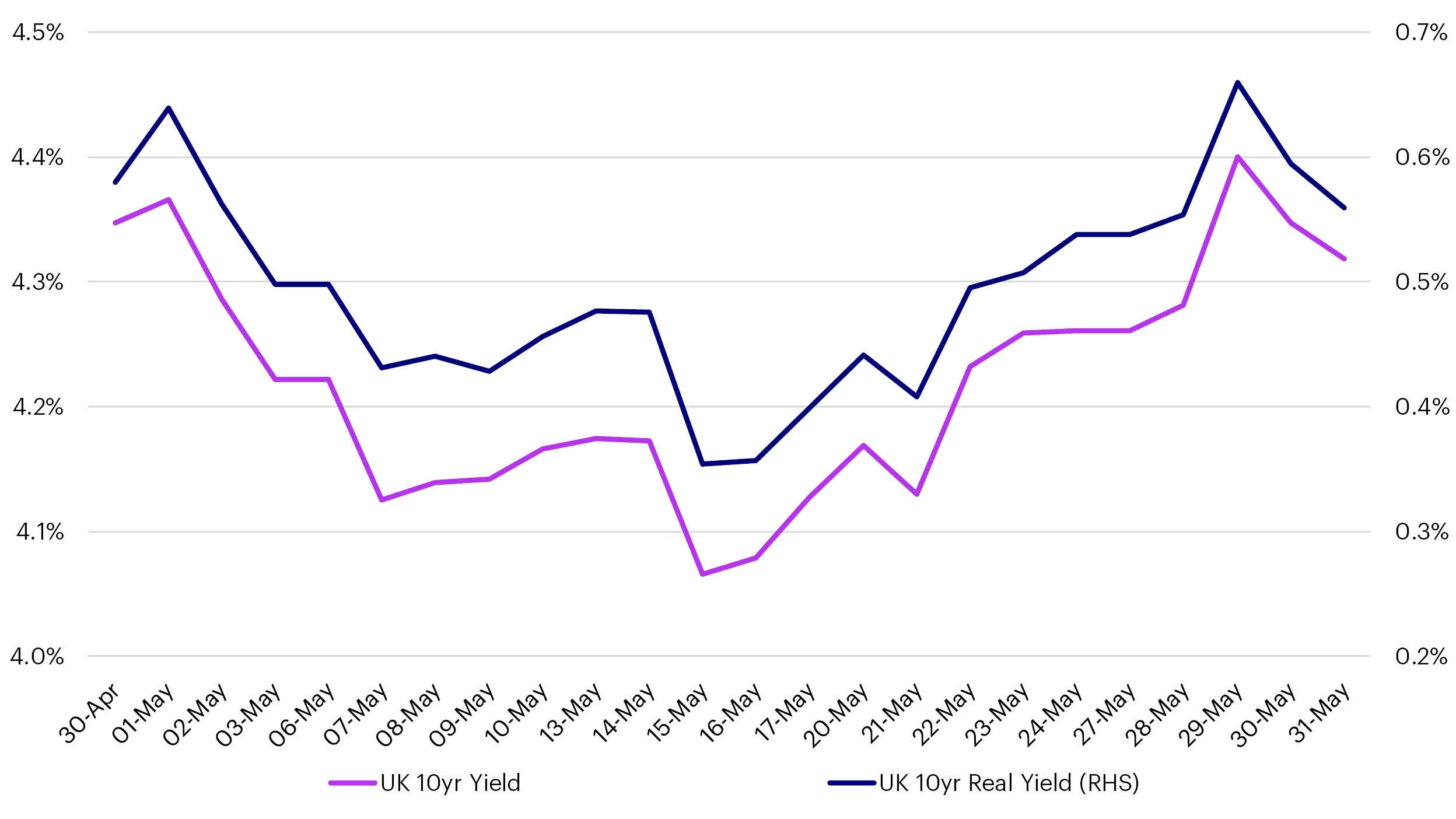

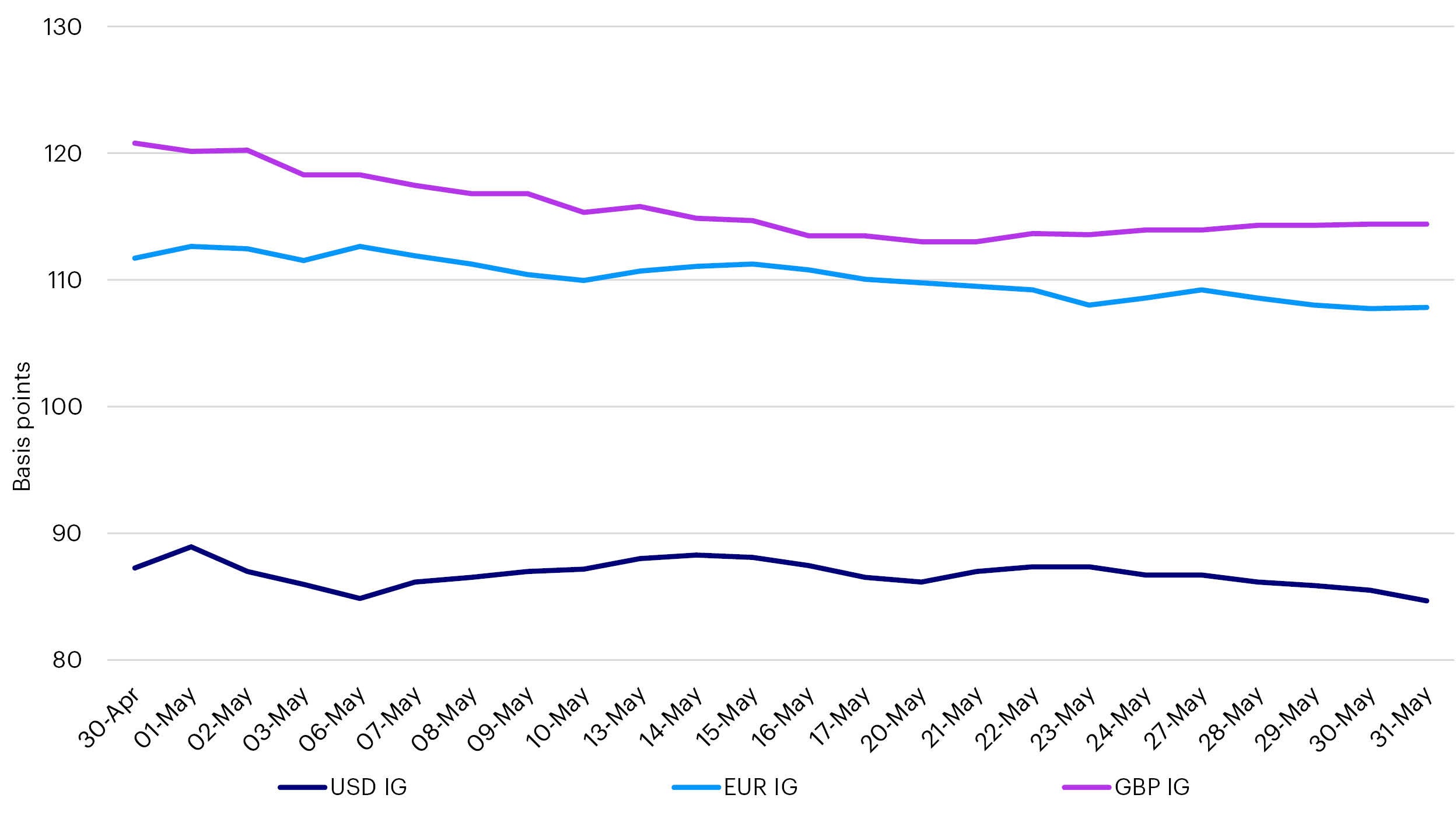

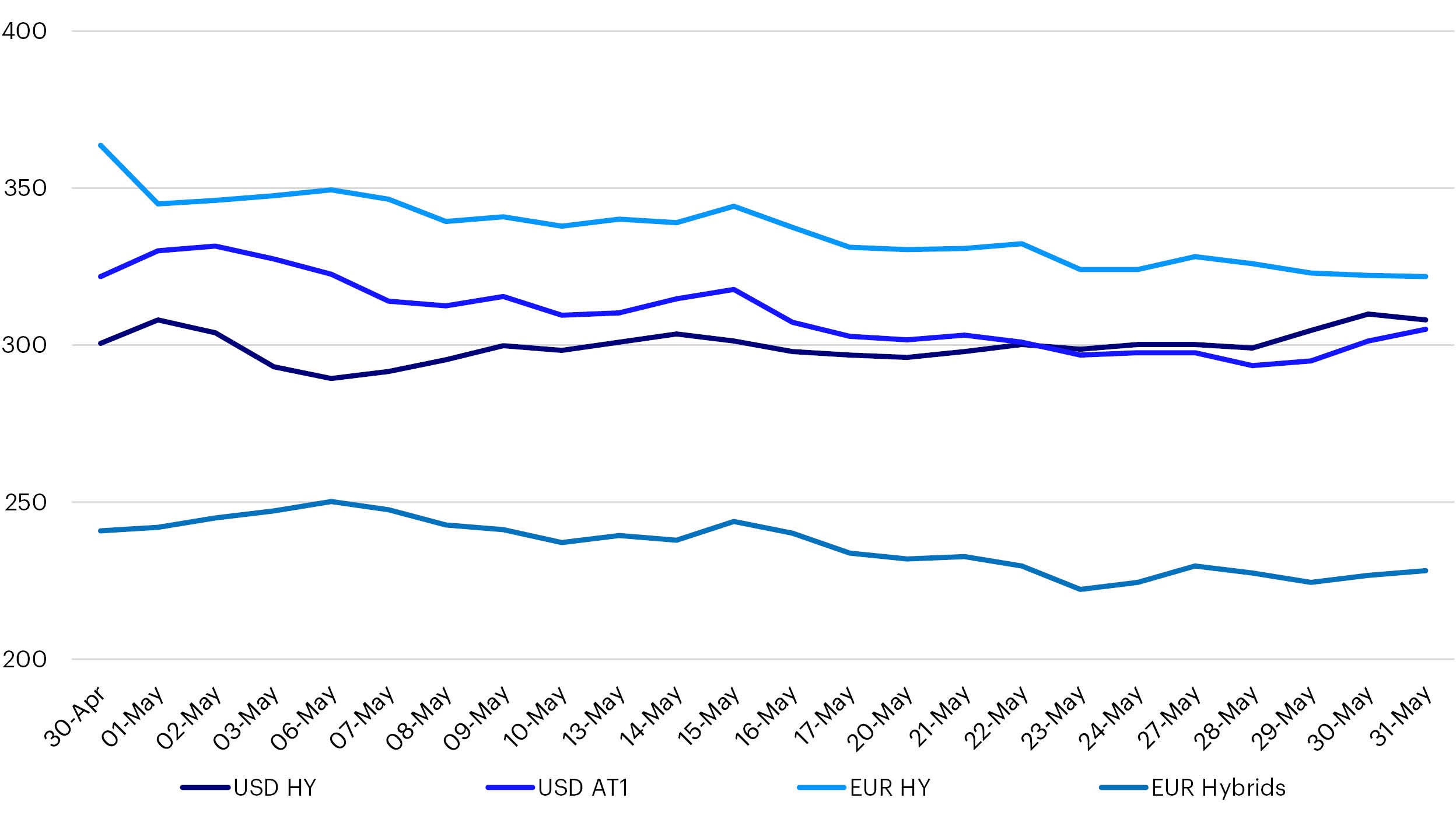

Après avoir subi une correction sur les quatre premiers mois de l’année, les marchés obligataires ont évolué à l’intérieur d'une fourchette ces dernières semaines. Réagissant aux statistiques économiques et aux déclarations des banques centrales, ils n’ont affiché aucune tendance directionnelle. La Banque centrale européenne (BCE) a indiqué qu’elle abaisserait ses taux en juin, mais n’a toujours pas fait de déclarations prospectives concernant un nouvel épisode d’assouplissement. Les premières baisses de taux de la Banque d’Angleterre et de la Fed ne sont toujours pas à l’ordre du jour et le calendrier dépendra des statistiques économiques. Néanmoins, les rendements des obligations d’État se maintiennent à l’extrémité haute de la fourchette de fluctuation, tandis que les primes de risque sont actuellement assez faibles. Certes, l’assouplissement tant attendu de la politique monétaire devrait soutenir les marchés obligataires dans leur ensemble, mais au regard des valorisations actuelles, le risque de taux semble plus intéressant que le risque de crédit.

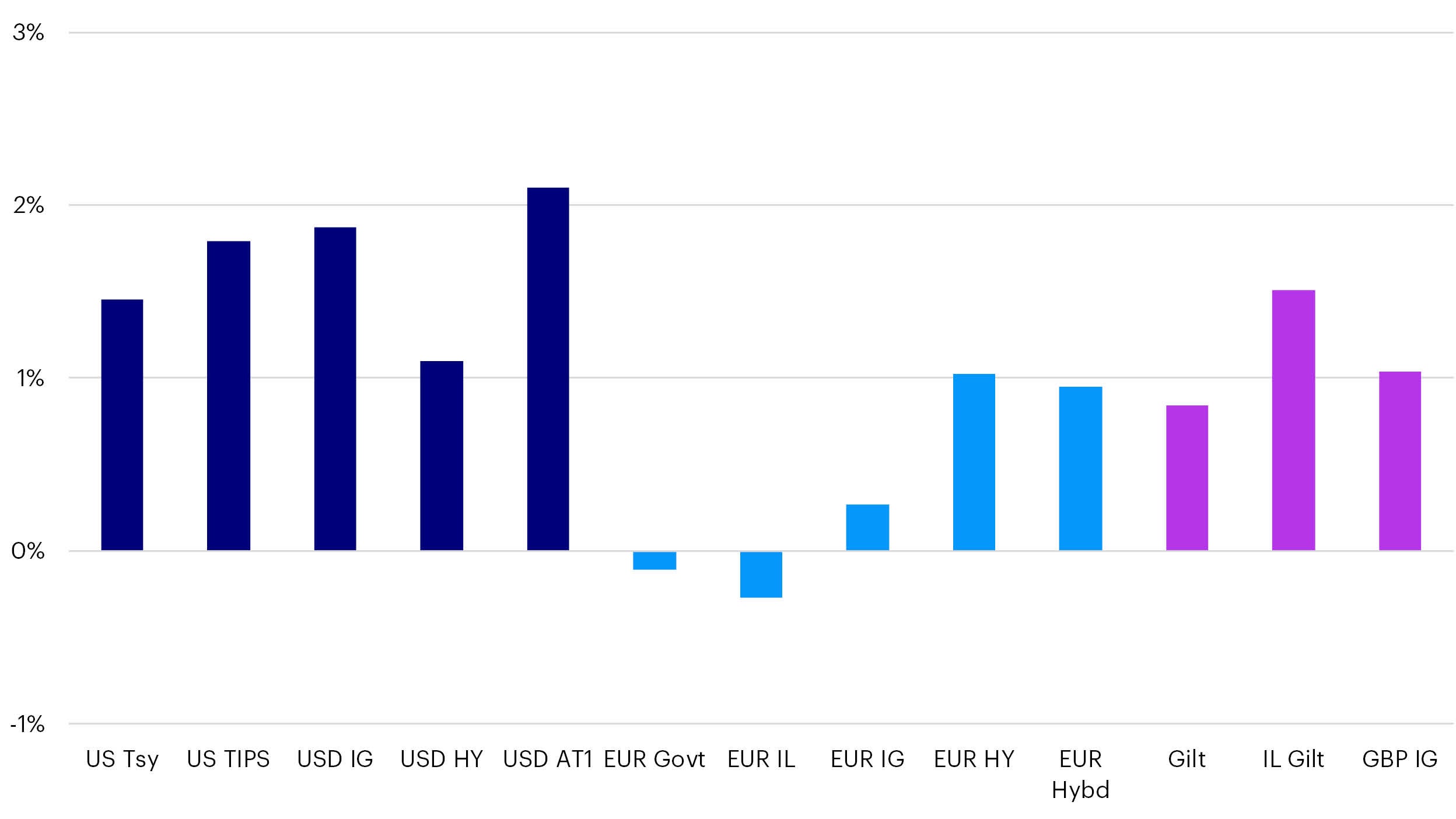

Rendements par classe d’actifs

Alors qu’ils avaient subi une correction en avril, les marchés obligataires ont connu un mois de mai plus faste, avec toutefois des disparités selon les régions et les classes d’actifs. Les marchés obligataires américains ont progressé, profitant du fléchissement des statistiques économiques, publiées en début de mois, et d’une inflation inférieure aux attentes du marché. En revanche, les obligations libellées en EUR ont enregistré une moins bonne performance. Alors qu’ils avaient mieux résisté en avril, quand la BCE avait indiqué qu’elle abaisserait ses taux en juin, les marchés européens des obligations ‘Investment Grade’ ont quasiment stagné en mai. En revanche, la perspective d’une baisse des taux en juin a soutenu le marché du haut rendement.