In quali contesti l'approccio basato su swap può offrire un vantaggio?

Punti chiave

Gli ETF basati su swap possono ottenere performance superiori rispetto a quelli che replicano fisicamente l'indice, in alcune esposizioni specifiche.

Le differenze nel trattamento fiscale possono offrire agli ETF basati su swap un vantaggio strutturale in mercati come quello azionario statunitense.

In certi casi, questi ETF riescono a negoziare condizioni favorevoli con le controparti bancarie, migliorando ulteriormente la performance.

Nel settore degli ETF, il dibattito tra replica fisica e replica tramite swap si è evoluto: non si tratta più di decidere quale metodo sia "migliore" in assoluto, ma di capire quando ciascun approccio possa offrire un vantaggio. Spesso la scelta dipende dalle preferenze dell'investitore, con risultati simili tra le due opzioni. Tuttavia, esistono situazioni in cui l'uso degli swap può portare a risultati significativamente migliori, grazie al trattamento fiscale favorevole o a condizioni di swap vantaggiose.

Introduzione rapida agli ETF basati su swap

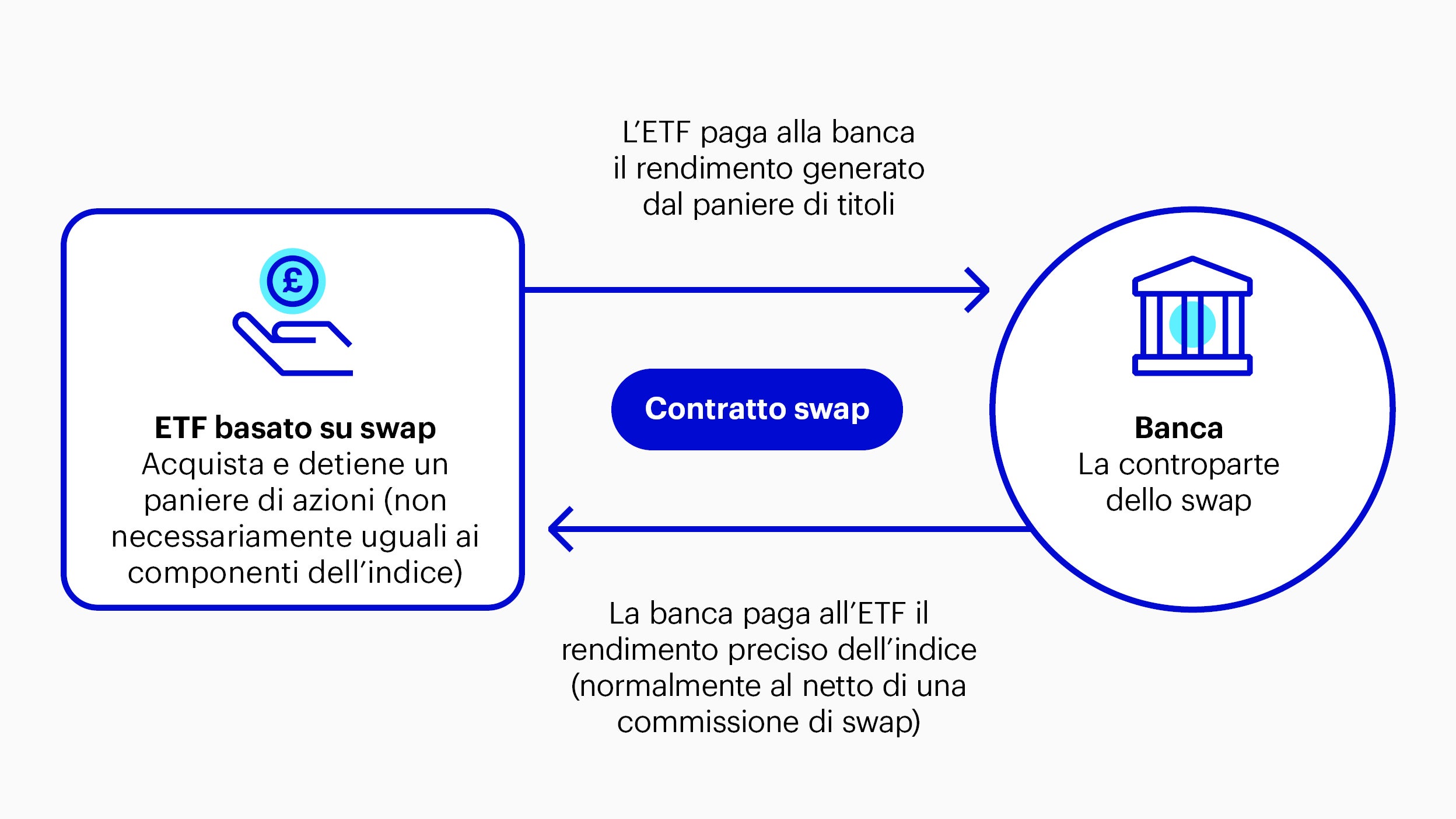

Gli ETF passivi mirano a replicare un indice di riferimento, principalmente in due modi: un ETF fisico acquista e detiene i titoli che compongono l’indice, nella stessa proporzione, mentre un ETF basato su swap acquista un paniere di titoli (non necessariamente quelli dell'indice) e utilizza contratti swap per replicare la performance dell'indice. Gli swap sono contratti over-the-counter in cui due parti si accordano per scambiarsi flussi di cassa.

Ad esempio, in uno swap tra un ETF e una banca, l'ETF acquista un paniere di titoli dalla banca e si accorda per scambiare i rendimenti di quel paniere con quelli dell'indice che intende replicare. L'ETF paga normalmente una commissione di swap alla banca.

A puro titolo illustrativo

Alcuni punti da tenere a mente: è il gestore dell'ETF a decidere quali titoli inserire nel paniere, che saranno probabilmente diversi da quelli presenti nell'indice replicato. L'obiettivo principale dell'approccio basato su swap consiste nell'offrire una performance più precisa, e potenzialmente superiore, rispetto a quella ottenibile con la sola replica fisica.

In generale, la performance di un ETF basato su swap può essere espressa come:

= (Rendimento dell’indice – commissione di swap) – costi di gestione annuali dell'ETF

Vediamo ora i casi in cui un ETF basato su swap può sovraperformare l'indice.

Caso 1: Vantaggio strutturale legato al trattamento fiscale

In alcuni mercati, gli ETF basati su swap possono godere di un vantaggio strutturale rispetto agli ETF fisici, grazie alla normativa fiscale locale o ad altri fattori. Un esempio evidente è quello degli Stati Uniti: un ETF domiciliato in Europa che utilizza derivati azionari come gli swap per replicare un indice non è soggetto alla tassazione sui dividendi. Questa esenzione si applica solo agli indici azionari ampi che dispongono di mercati future, come l'S&P 500 e il Nasdaq-100.

Questo aspetto rappresenta un vantaggio concreto per gli ETF basati su swap rispetto a quelli fisici, che invece devono pagare la ritenuta fiscale sui dividendi delle azioni detenute per replicare l'indice. Gli ETF fisici domiciliati in alcuni mercati europei beneficiano solitamente di una riduzione dell'aliquota fiscale al 15%, grazie agli accordi bilaterali. Tuttavia, l'aliquota dello 0% applicata agli ETF basati su swap può generare un impatto significativo sulla performance, soprattutto se considerata nel lungo periodo e con effetto composto.

Fonte: Bloomberg, 12 mesi fino a fine giugno 2025, in USD. Confronto tra ETF basati su swap di Invesco e la media degli ETF fisici sull'S&P 500 in Europa. A puro titolo illustrativo. Le performance passate non sono indicative di pari rendimenti futuri.

Gli ETF basati su swap possono ottenere vantaggi anche nella replica di indici azionari di Regno Unito ed Europa. Poiché questi ETF possono detenere titoli non inclusi nell'indice replicato, non sono soggetti al pagamento dell'imposta di bollo o dell'imposta sulle transazioni finanziarie, obbligatori invece per gli ETF fisici quando acquistano azioni nel Regno Unito o in determinati mercati europei.

Caso 2: Condizioni di swap favorevoli

Un altro scenario in cui gli ETF basati su swap possono avere un vantaggio è quando riescono a negoziare condizioni favorevoli con le controparti degli swap. Normalmente, l'ETF paga una commissione di swap alla controparte, ma in alcuni casi è la controparte a pagare la commissione all'ETF, riducendo così i costi complessivi del fondo. In situazioni selezionate, questo effetto può portare l'ETF a sovraperformare l'indice.

In Cina ne vediamo un esempio. Il mercato azionario cinese delle azioni A è spesso redditizio per le strategie market-neutral. Tuttavia, il prestito titoli e altri meccanismi di copertura tradizionali utilizzati dagli hedge fund non sono disponibili in questo mercato. Di conseguenza, per compensare il rischio, spesso ci si rivolge alle banche. Le banche forniscono queste strutture (dietro pagamento di una generosa commissione) e sono disposte a pagare un ETF per assumere l'esposizione al mercato attraverso un accordo di swap.

Altri esempi si trovano nella replica di alcune esposizioni obbligazionarie, come nel mercato degli overnight return swap. In questi casi, un ETF basato su swap può ottenere condizioni particolarmente vantaggiose dalle banche controparti, poiché la struttura dello swap consente loro di finanziare posizioni azionarie nei propri bilanci, riducendo i costi legati al capitale. Questo incentivo spinge le banche a offrire condizioni economiche molto competitive, che possono tradursi in rendimenti superiori rispetto al benchmark. Per gli investitori alla ricerca di alternative liquide e potenzialmente più redditizie per l'allocazione della liquidità, questa può essere un'opzione interessante.

Quali sono i rischi?

L'utilizzo degli swap per replicare un indice non è priva di rischi, ma è possibile adottare misure per ridurli. Oltre ai comuni rischi associati a qualsiasi investimento, l'uso degli swap introduce il rischio di controparte, ossia che la controparte dello swap non sia in grado di adempiere alla sua parte del contratto. In Invesco, cerchiamo di ridurre questo rischio attraverso:

La detenzione di un paniere di azioni di qualità: Gli ETF basati su swap di Invesco detengono ciascuno un paniere di azioni diverse da quelle dell'indice monitorato. Questo paniere è di proprietà dell'ETF (non è utilizzato come garanzia) e rappresenta una riserva di valore nel raro caso di default della controparte.

L'utilizzo di più controparti:I nostri ETF basati su swap possono avere fino a sei controparti, il che riduce il potenziale impatto finanziario sull'ETF in caso di inadempienza di una sola controparte. Selezioniamo solo controparti con un elevato rating creditizio, le monitoriamo regolarmente e sottoponiamo a stress test i potenziali scenari di rischio.

Azzeramento degli swap: Il valore dello swap, noto come mark-to-market, viene azzerato ogni volta che si verificano determinate condizioni, come ad esempio in caso di creazione/rimborso del fondo o quando il valore mark-to-market supera un livello strettamente definito. Questi frequenti azzeramenti hanno lo scopo di limitare l'entità del rischio di controparte.

Perché scegliere Invesco per gli ETF basati su swap?

Siamo pionieri nell'utilizzo degli ETF basati su swap da oltre 15 anni, avendo sviluppato il nostro modello multi-controparti già nel 2009. Tuttavia, non abbiamo preconcetti riguardo alla struttura di ciascun ETF: valutiamo caso per caso quale metodo di replica possa offrire il risultato più vantaggioso per gli investitori. La nostra piattaforma basata su swap, leader di mercato, ha attualmente raggiunto una massa gestita (AuM) di 76 miliardi di dollari in 58 fondi, tra cui l'ETF basato su swap più grande al mondo. Offriamo agli investitori una replica altamente efficiente su un'ampia gamma di esposizioni.