Consulenti: tre messaggi chiave da condividere con i millennial

I millennials stanno entrando in massa sul mercato degli investimenti. Scopri come approcciarli e rapportarti con loro.

Secondo la ricerca condotta su un campione di popolazione italiana, il 53% degli investitori italiani1 avrebbe come primo obiettivo la generazione di reddito che, dalla crisi finanziaria globale in poi, si è però dimostrato difficile da conseguire. Le tradizionali fonti di rendimento, come i depositi di liquidità e i titoli di Stato, hanno registrato difficoltà.

Dopo essere rimasti saldamente a bassi livelli in tutto il mondo per molti anni, i tassi d’interesse e i rendimenti obbligazionari ora cominciano a salire.

Il debito con rendimenti negativi sul mercato, seppure in via di diminuzione, ammonta ancora a 4,9 trilioni di dollari USA2. L’inflazione, che nella zona euro ha toccato il livello record del 5,1%3, amplifica questo problema superando i rendimenti degli investimenti. Ciò contribuisce a generare rendimenti reali negativi.

Questi fattori risultano particolarmente problematici per i risparmiatori italiani alla ricerca di un reddito sostenibile negli anni della pensione o di fondi per coprire uscite quali un mutuo (i tassi medi dei mutui ipotecari superano l’1,6%).4

Molti investitori interessati al reddito sono consapevoli delle difficoltà da superare: la ricerca di Invesco ha infatti riscontrato che il 41% degli investitori italiani ritiene necessario investire in asset che generano rendimenti più elevati.5 Tuttavia, poiché il 47% afferma di essere confuso dai prodotti disponibili, il percorso futuro potrebbe non essere chiaro.

A nostro avviso la soluzione di tali problematiche può scaturire da una riformulazione in senso innovativo delle tradizionali strategie mirate al reddito.

Diversificare gli asset che generano reddito incorporando azioni e obbligazioni in una strategia multi-asset è un modo di far fronte alla sfida comportata dal contesto di rendimenti bassi.

Queste asset class complementari presentano di norma propulsori di rendimento decorrelati e puntano a offrire un equilibrio tra reddito e crescita del capitale nel medio-lungo periodo. Le azioni, in quanto strumento che genera rendimenti superiori all’inflazione derivanti da crescita del capitale e dividendi, svolgono infatti un ruolo importante per gli investitori alla ricerca di reddito.

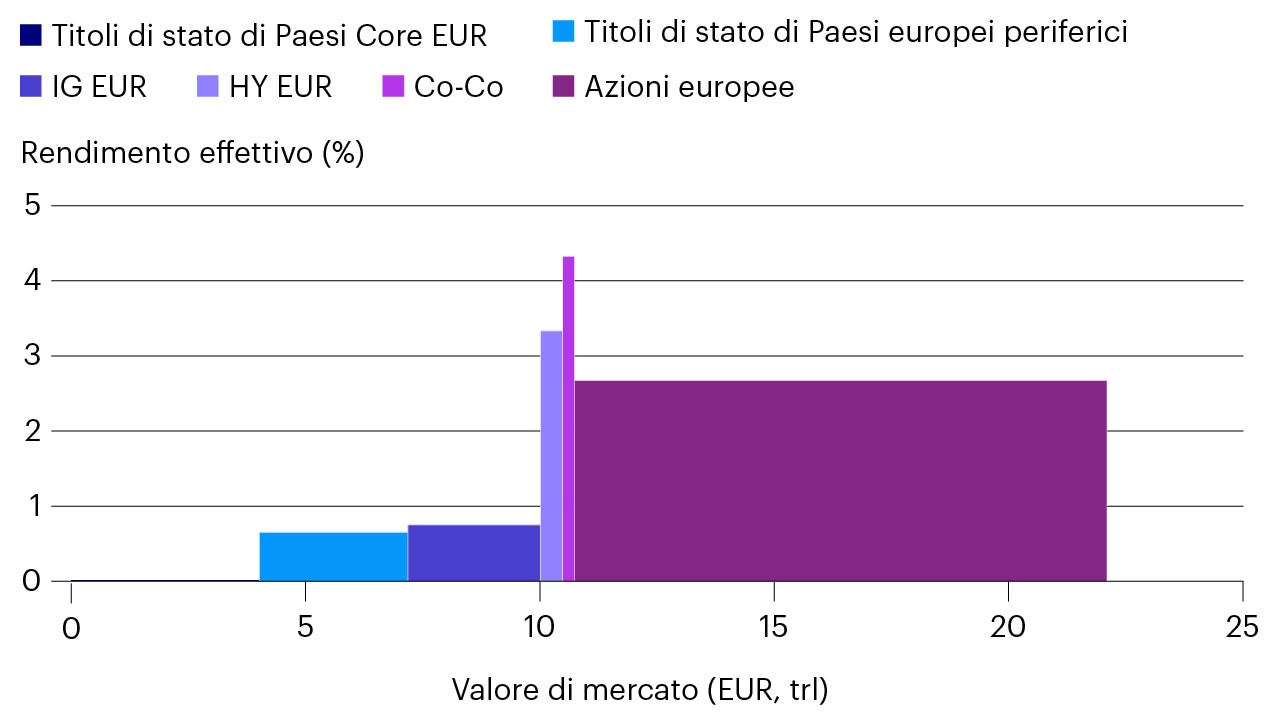

Benché l’esposizione azionaria possa accentuare il rischio di volatilità, le obbligazioni e il cash dovrebbero fungere da elementi stabilizzanti offrendo protezione dal downside nelle fasi di turbolenza. L’obiettivo è fare in modo che le azioni compensino la volatilità con un profilo di rendimento più elevato e che l’esposizione ad azioni che distribuiscono dividendi, malgrado i minori pagamenti di dividendi durante la pandemia, contribuisca a generare solidi rendimenti, come illustrato nella Figura 1:

Fonte: Bloomberg, ICE BoAML, 31 gennaio 2022. Il parametro di rendimento per le azioni è il rendimento da dividendi negli ultimi 12 mesi. Titoli di Stato europei core: ICE BofAML Austrian, Finnish, French, German and

Dutch Government Index. Titoli di Stato dei Paesi europei periferici: ICE BofAML Greece, Ireland, Italy, Portugal & Spain Government Index. IG EUR: ICE BofAML Euro Corporate Index. HY EUR:

ICE BofAML Euro High Yield Index. Azioni europee: Bloomberg European 500 Index.

Con la ricerca di modi nuovi per generare reddito da parte degli investitori, la popolarità delle obbligazioni convertibili è cresciuta: nel 2021 l’emissione ha raggiunto il livello record di 170 miliardi di dollari USA6. Questa tipologia di asset presenta analogie con le obbligazioni più tradizionali in quanto distribuisce un rendimento predefinito sotto forma di cedola.

Tuttavia, la differenza fondamentale è che gli investitori più speculativi possono convertire l’obbligazione in azione se la posizione sale oltre un certo prezzo, traendo quindi profitto dal rialzo del titolo, come è successo durante la pandemia da coronavirus. Il Refinitiv Global Focus Index ha evidenziato che le obbligazioni convertibili bilanciate hanno protetto gli investitori da oltre il 60% delle perdite dei mercati azionari a febbraio e marzo 2020, registrando però il 65% dei rialzi di tali mercati nel rally protrattosi sino a fine novembre.7

L’AT1 (capitale Additional Tier 1) è un’altra forma di obbligazione convertibile che ha attirato l’interesse degli investitori dopo la crisi finanziaria globale. Vi si può accedere tramite una struttura ETF che di norma riduce i costi.

Gli strumenti AT1 sono emessi da istituzioni finanziarie europee, in prevalenza grandi istituti di credito. Se da un lato il grado di rischio è maggiore rispetto al debito investment grade, dall’altro il profilo dell’istituto di credito offre un forte rating creditizio che contribuisce a limitare il rischio di default.

Uno dei vantaggi fondamentali è la bassa correlazione con i portafogli obbligazionari core. Hanno inoltre una priorità inferiore rispetto al debito senior, il che offre spazi per una cedola più elevata rispetto al debito senior. Il rendimento più elevato offerto dagli strumenti AT1 è puramente dettato dalla loro subordinazione nella struttura di capitale dell’emittente, anziché dalla qualità creditizia della banca.

Gli AT1 pagano anche una cedola più elevata rispetto alle tradizionali obbligazioni e offrono solitamente rendimenti più alti (la Figura 1 sopra illustra lo yield pick-up offerto dalle obbligazioni convertibili contingenti), che possono andare dal 4% al 10% in funzione delle dimensioni e della qualità dell’istituzione.

Le obbligazioni convertibili possono rappresentare la soluzione per gli investitori che intendono rinnovare i tradizionali portafogli obbligazionari e sfruttare le diverse condizioni di mercato.

Malgrado i bassi rendimenti dei titoli di Stato, è possibile individuare sacche di opportunità nel debito governativo locale.

I bond municipali sono legati ai gettiti d’imposta, sensibili alla crescita, nei vari stati USA: ciò significa che di norma sovraperformano quando le prospettive economiche per gli Stati Uniti, come Paese, iniziano ad apparire più brillanti. Tali condizioni favorevoli tendono a essere più frequenti nei mercati statunitensi sulla scia della perdurante ripresa post-coronavirus.

I bond municipali presentano spesso interessanti rating creditizi e tassi di default, ossia la probabilità che una società non rimborsi il prestito, il che li rende un’alternativa interessante al debito investment grade. Il 92% degli emittenti municipali valutati da Moody's ha ottenuto un rating “A” o superiore, rispetto ad appena il 25% degli emittenti societari globali.8 Analogamente, il tasso di default a dieci anni dei bond municipali investment grade è stato dello 0,10% a fronte del 2,28% per le obbligazioni societarie.9

Il dato importante per gli investitori alla ricerca di reddito è che tali emissioni hanno generato rendimenti superiori rispetto ad altri investimenti obbligazionari statunitensi, in combinazione con una volatilità inferiore e una minore sensibilità ai tassi d’interesse:

Durante la pandemia globale i mercati si sono dimostrati ostili agli investitori orientati al reddito. L’incertezza si è tradotta in un calo dei dividendi azionari nei principali mercati, complicando la generazione di rendimenti significativi, mentre i “beni rifugio” come la liquidità e titoli di Stato hanno generato deboli rendimenti.

Con l’aumento dell’inflazione, è importante che gli investitori rivedano i propri portafogli e valutino la sostenibilità dei rendimenti. Ciò potrebbe incoraggiare a ripensare il proprio approccio inducendoli ad analizzare opzioni più innovative in grado di generare rendimenti totali su uno spettro di investimenti più ampio.

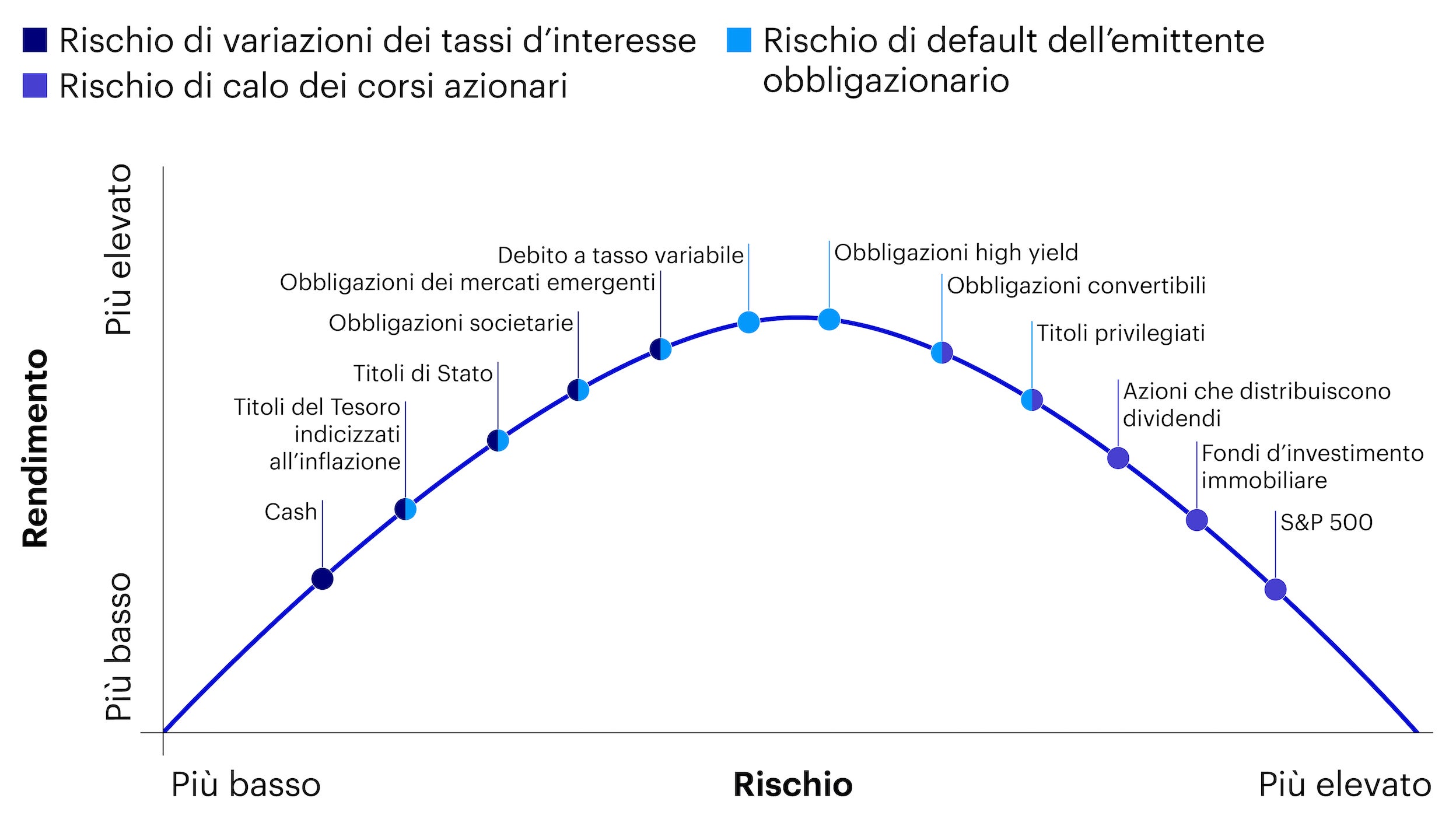

La Figura 2 seguente illustra le opportunità esistenti lungo la curva rischio - rendimento in grado di offrire agli investitori i rendimenti più elevati di cui hanno bisogno per conseguire i loro obiettivi.

Fonte: Bloomberg, ICE BoAML, 31 gennaio 2022. Il parametro di rendimento per le azioni è il rendimento da dividendi negli ultimi 12 mesi. Titoli di Stato europei core: ICE BofAML Austrian, Finnish, French, German and

Dutch Government Index. Titoli di Stato dei Paesi europei periferici: ICE BofAML Greece, Ireland, Italy, Portugal & Spain Government Index. IG EUR: ICE BofAML Euro Corporate Index. HY EUR:

ICE BofAML Euro High Yield Index. Azioni europee: Bloomberg European 500 Index.

I millennials stanno entrando in massa sul mercato degli investimenti. Scopri come approcciarli e rapportarti con loro.

Ottenere un reddito sostenibile per la pensione sta diventando ancora più difficile. Ecco come affrontare questa fase della vita dal punto di vista degli investimenti.