Marktausblick Marktausblicke 2020

Unsere Investmentteams aus der ganzen Welt skizzieren ihre Erwartungen für 2020, um Investoren bei der Planung für das kommende Jahr zu unterstützen, egal wohin uns die Märkte führen.

Die Weltwirtschaft hat, wie erwartet, an Fahrt verloren, ist aber weiterhin ausreichend robust, um die Nachfrage nach Immobilien zu stützen.

Mit Blick auf 2020 scheinen Immobilien im Vergleich zu anderen Anlageklassen attraktiver bepreist zu sein, als sie es Anfang 2019 waren. Die noch tieferen langfristigen Staatsanleiherenditen könnten zusätzliches Kapital in den Sektor umleiten, da die Investoren ihren Aktionsradius auf der Suche nach ertragreichen Anlagen ausweiten. Während einige Risiken inzwischen zurückgehen (vor allem der Inflations- und Zinsdruck), haben sich andere geopolitische Risiken so weit konkretisiert, dass wir unsere Strategien jetzt gezielt auch darauf ausgerichtet haben, diese zu mindern.

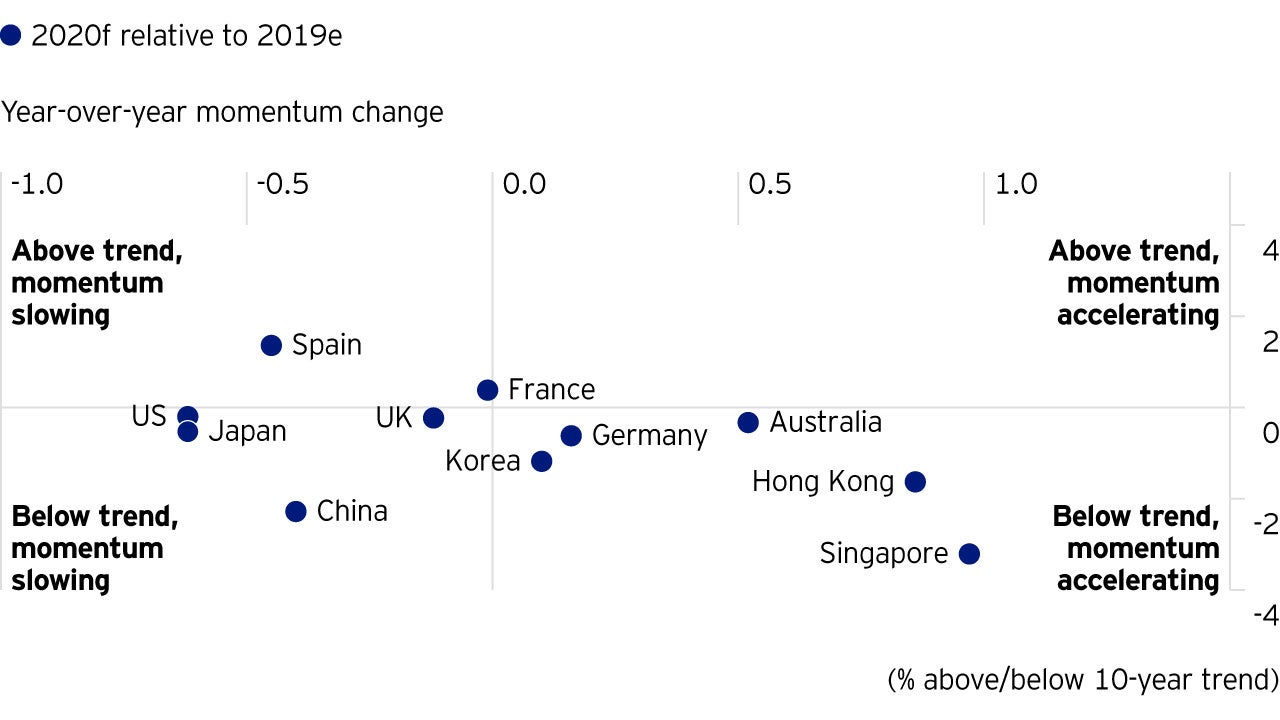

Unser Ausblick für die Immobilienmärkte im Jahr 2020 gründet seit einiger Zeit auf der Erwartung eines nachlassenden Wirtschaftswachstums. In dieser Hinsicht hat sich im Wesentlichen nichts geändert. Das Wachstum hat sich tatsächlich fast überall verlangsamt, allerdings nur moderat. Der Wachstumsausblick lässt sich aus zwei Perspektiven betrachten: aus der Perspektive des erwarteten absoluten Wachstums und aus der Perspektive des erwarteten Wachstums im Vergleich zu den längerfristigen Trends (Abb. 1). Daraus können wir nuanciertere Einschätzungen ableiten:

Was bedeutet das für die Nachfrage nach Immobilien? Es spricht für größtenteils positive Marktfundamentaldaten und eine gewisse Konvergenz in vielen Teilen der Welt. Es signalisiert aber auch, dass die Nachfragedynamik durch Makrorisiken gedämpft werden könnte.

Viele der bedeutenderen Risiken sind eher geopolitischer als wirtschaftlicher Natur. Handelskonflikte, Brexit und mögliche geld- oder fiskalpolitische Fehlentscheidungen bleiben die größten und wahrscheinlichsten Risiken mit den potenziell gravierendsten Auswirkungen auf die Immobilienfundamentaldaten. Bandbreite und Art dieser Risiken signalisiert, dass keine Länder oder Regionen nennenswert besser vor diesen Risiken abgeschirmt sind als andere.

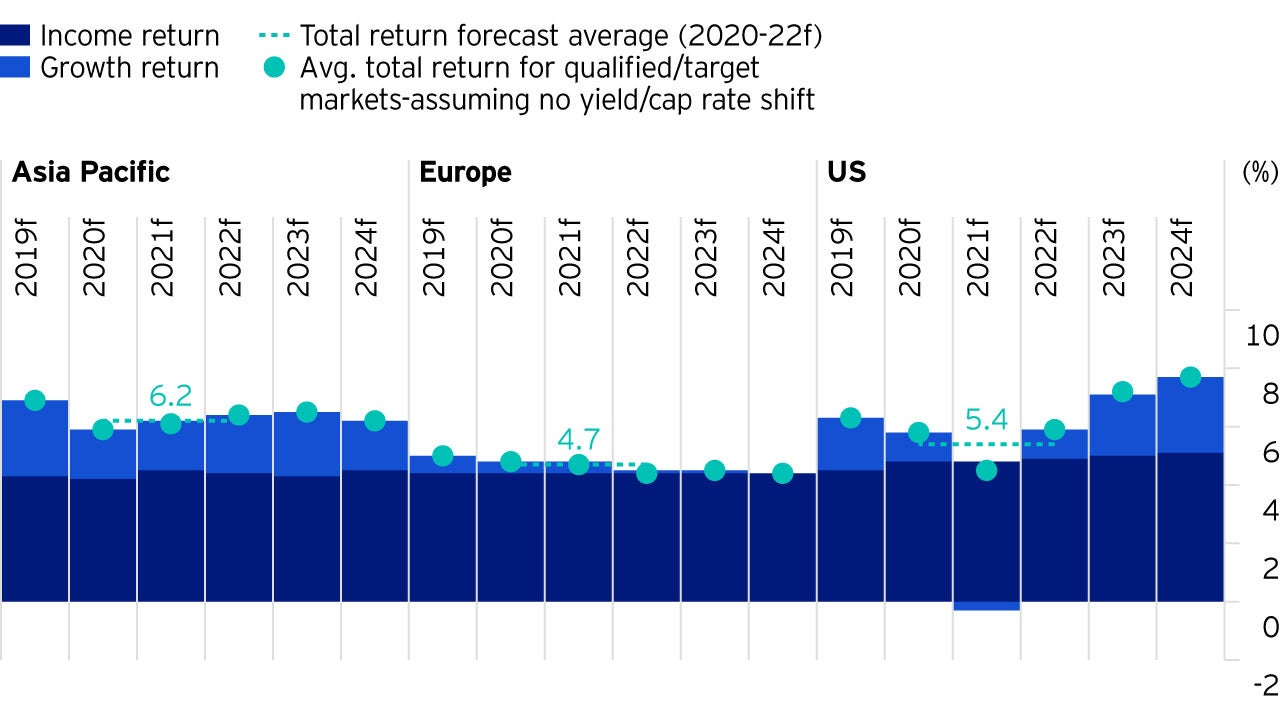

Dies steht in einem gewissen Gegensatz zu den Variationen der erwarteten Gesamtrendite auf Marktebene in unserem Basisszenario, die auf Sicht der nächsten Jahre weiterhin für höhere Erträge aus Immobilien im asiatisch-pazifischen Raum sprechen (Abb. 2).

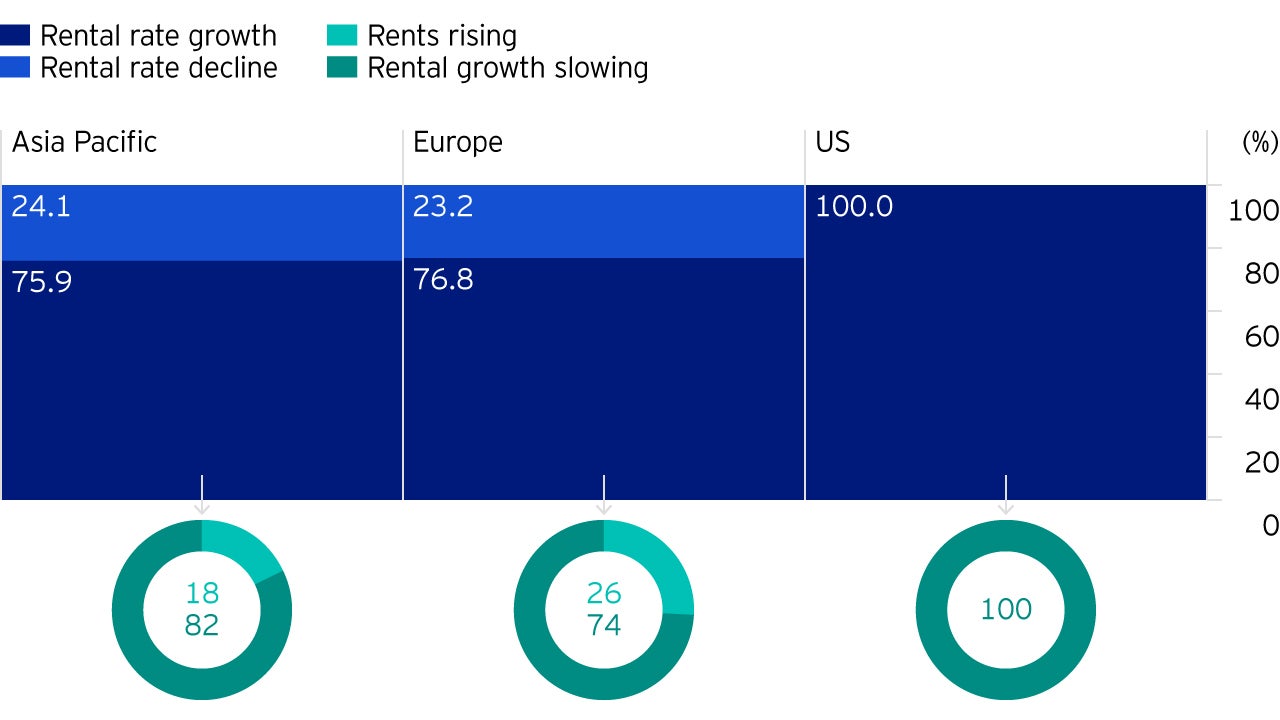

Die Unterschiede im regionalen Gesamtrenditeausblick sind zum Teil auf die Erwartungen an weiteres Mietwachstum zurückzuführen. Den Prognosen von Invesco Real Estate zufolge werden die meisten globalen Markt-Sektor-Kombinationen im Jahr 2020 ein erneut positives Mietwachstum verzeichnen. Die Unterschiede betreffen die relative Veränderung der Wachstumsdynamik:

Wir halten eine Diversifikation (nach Märkten, Sektoren, Objekten und darüber hinaus) generell für vorteilhaft. Gerade in Phasen erhöhter Unsicherheit betrachten wir den Aufbau eines breit diversifizierten Portfolios als unverzichtbar, um stabile Renditen zu erzielen und die Volatilität zu mindern. Wir gehen davon aus, dass die Performanceunterschiede zwischen den besten und schlechtesten 25 Prozent der Objekte in den verschiedenen Märkten und Sektoren künftig ausgeprägter sein werden. In diesem Umfeld dürften eine aktive Objektauswahl und ein aktives Asset Management immer wichtiger werden, um mögliche Abwärtsrisiken abzufedern.

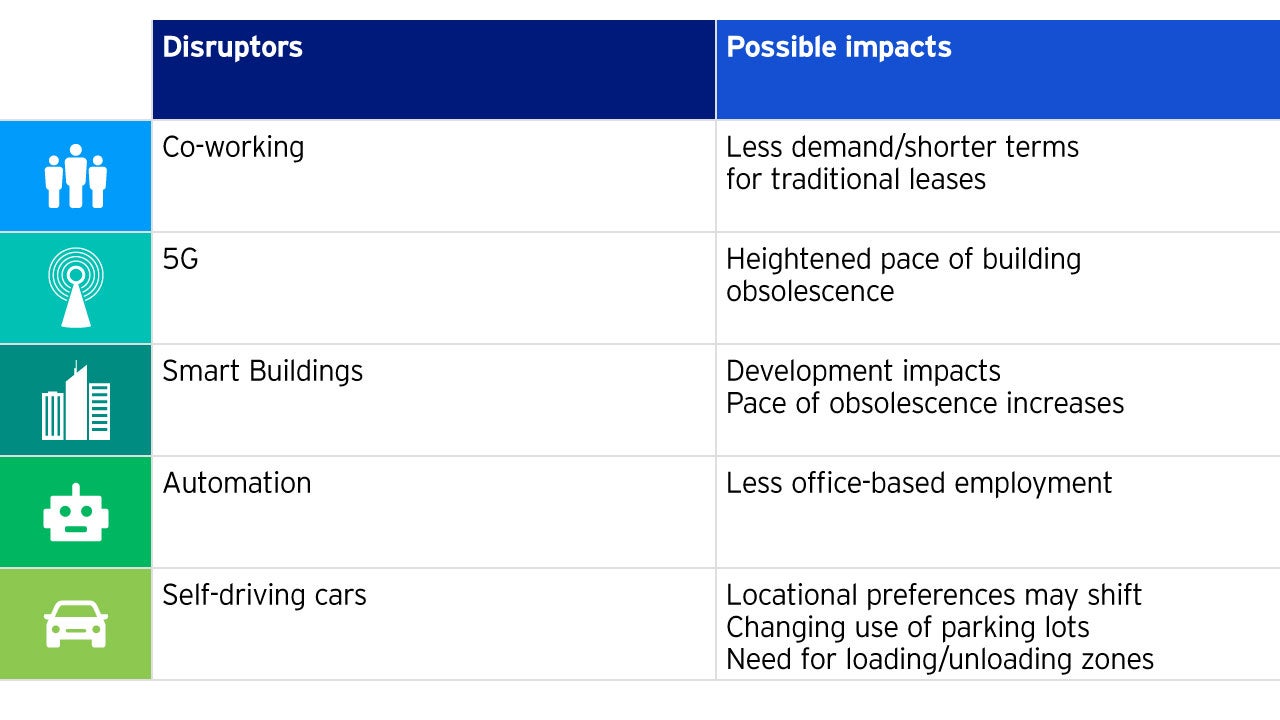

Die Sektorselektion ist ein traditionell wichtiges Element des Portfolioaufbaus. Das gilt immer noch. Durch disruptive neue Technologien, die langfristige Trends in Gang setzen, scheinen sich die Performancemerkmale der verschiedenen Sektoren aber zu verändern. Traditionell besteht das typische Immobilienportfolio größtenteils aus Büro- und Einzelhandelsinvestments. Obwohl bekanntlich viele Investoren Gelder aus Einzelhandelsimmobilien abgezogen haben, stehen diese beiden Sektoren zusammen immer noch für mehr als 60% des MSCI Global Property Index.2

Warum glauben wir, dass die Performance auf Objektebene unterschiedlich ausfallen könnte? Das ist schon jetzt zu beobachten. Der Vormarsch des E-Commerce hat bereits sehr negative Auswirkungen auf die Performance von Einzelhandelsimmobilien und das Risiko dieses Sektors und im Gegenzug sehr positive Auswirkungen auf den Logistiksektor. Er hat Gewinner- und Verlierer-Assets hervorgebracht. Angesichts der vielen denkbaren Disruptoren in diesem Bereich halten wir den Bürosektor für potenziell anfällig für eine zunehmende technologische Disruption (Abb. 5). Eine solche dürfte ebenfalls Gewinner und Verlierer hervorbringen.

Was bedeutet das in der Praxis? Für Immobilienanleger bieten sich zwei Ansätze an, um von diesen Erkenntnissen zu profitieren:

2020 dürfte ein Jahr werden, in dem die Wirtschaft weiter wächst, allerdings vor einem etwas bedrohlich wirkenden Hintergrund anhaltender makroökonomischer und geopolitischer Ungewissheiten. Dadurch könnte es zu einer erhöhten Volatilität kommen. In diesem Umfeld dürften Investoren, die sich mit defensiven Investments gezielt gegen einen möglichen Abschwung absichern können und zugleich Anlagen halten, die von längerfristigen strukturellen Trends profitieren sollten, am besten aufgestellt sein. Das erfordert eine Konzentration auf Märkte und Sektoren, die Wachstumspotenzial bieten, zugleich aber helfen, bestehende und künftige Disruptionen abzufedern. Die expansivere Geldpolitik hat das Zeitfenster für die Umsetzung von Kapitalmarktstrategien vergrößert, so dass ausreichend Zeit für die Umsetzung aktiver Assetstrategien sein sollte.

Diese Materialien können neben ausschließlich vergangenheitsbezogenen auch „zukunftsgerichtete Aussagen“ enthalten. Diese umfassen u.a. Projektionen, Prognosen oder Ertragsschätzungen. Diese zukunftsgerichteten Aussagen basieren auf bestimmten Annahmen, von denen einige hier beschrieben sind. Tatsächliche Ereignisse sind nur schwer vorherzusagen und können erheblich von angenommenen Ereignissen abweichen. Alle in diesen Materialien enthaltenen zukunftsgerichteten Aussagen basieren auf den zum jeweiligen Zeitpunkt verfügbaren Informationen und Invesco übernimmt keine Verantwortung für die Aktualisierung zukunftsgerichteter Aussagen. Dementsprechend kann nicht garantiert werden, dass Projektionen eintreffen, zukunftsgerichtete Aussagen zutreffen oder tatsächliche Erträge und Ergebnisse nicht deutlich negativ von den hier gemachten Angaben abweichen.

Unsere Investmentteams aus der ganzen Welt skizzieren ihre Erwartungen für 2020, um Investoren bei der Planung für das kommende Jahr zu unterstützen, egal wohin uns die Märkte führen.

Trotz des unsicheren Ausblicks halten wir viele Anleihemärkte für fundamental solide.

Diversifikation gewinnt 2020 und darüber hinaus an Bedeutung.