投資變簡單

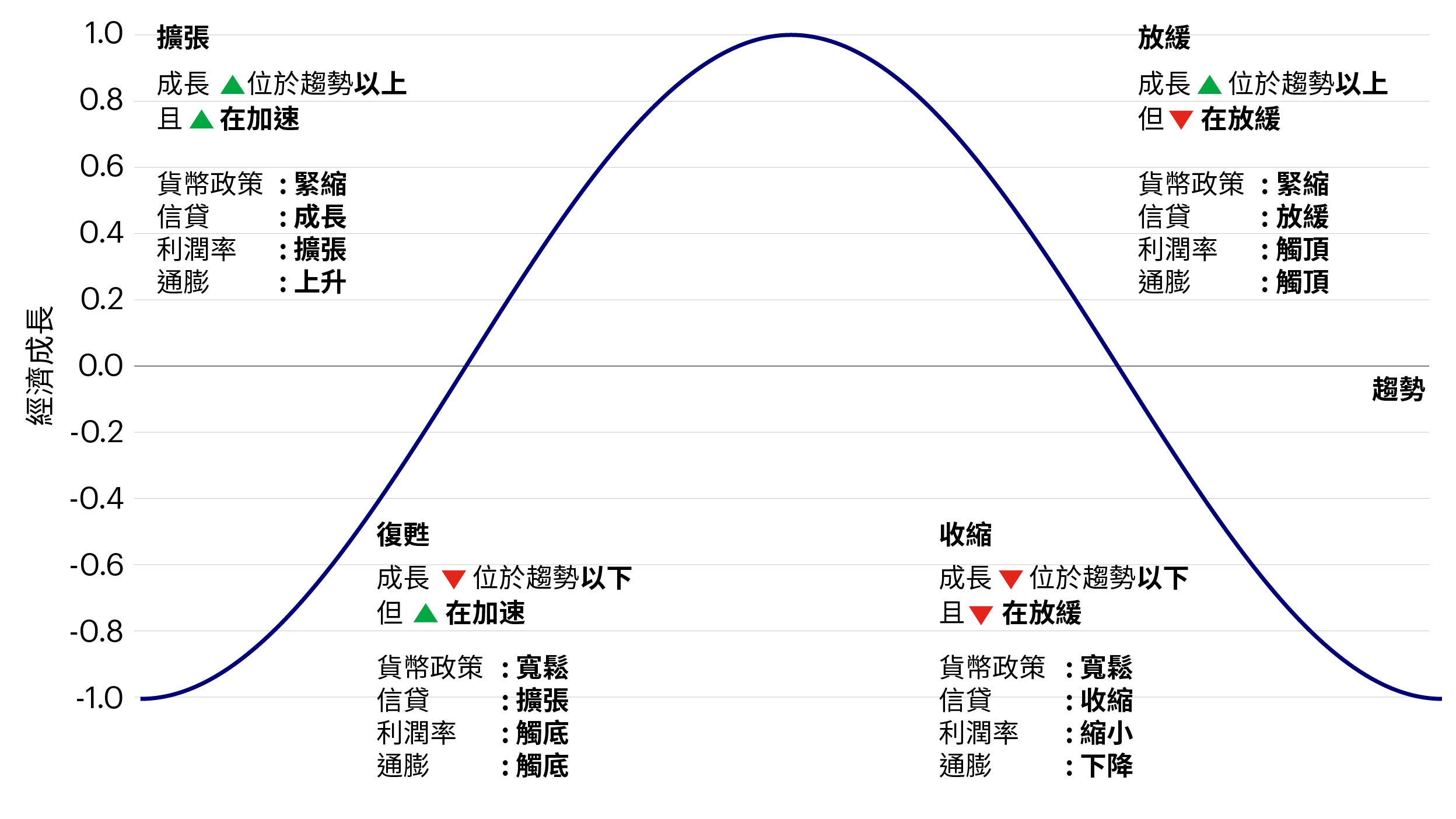

金融市場與整體經濟一樣,呈現週期性運作。雖然每個週期的時間與長度可能有所不同,但了解商業週期的典型階段,以及如何相應調整投資策略,能幫助投資人因應不確定性,並做出更具資訊基礎且更具韌性的決策。立即觀看影片了解更多。

金融市場與整體經濟一樣,呈現週期性運作。雖然每個週期的時間與長度可能有所不同,但了解商業週期的典型階段,以及如何相應調整投資策略,能幫助投資人因應不確定性,並做出更具資訊基礎且更具韌性的決策。立即觀看影片了解更多。

僅供說明之用。

資料來源:國際貨幣基金組織,截至2024年12月。僅供說明之用。

資料來源:彭博,截至2025年6月。僅供說明之用。不能對指數進行投資。過去績效不代表未來績效之保證。

彭博美國綜合債券指數(Bloomberg US Aggregate Index)是一個廣泛的旗艦基準指數,用來衡量投資等級、以美元計價、固定利率且需課稅的債券市場。該指數涵蓋了美國國債、政府相關債券、公司債、MBS(機構固定利率轉付證券)、ABS(資產擔保證券)以及 CMBS(商業不動產抵押擔保證券,包含機構與非機構發行)。

資料來源:彭博,截至2025年6月。僅供說明之用。不能對指數進行投資。過去績效不代表未來績效之保證。

投資風險

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。Inv25-0439

您將透過此連結至非景順投信之網站,其他業者經營之網站均由各該業者自行負責(包括客戶隱私權保護及客戶資訊安全事項),本公司對該網站之資訊內容無權管理亦不負擔任何責任。