侵攻後の新情勢を踏まえた経済・市場見通し

要旨

ロシア・ウクライナ戦争がグローバル経済見通しに及ぼす3つのインパクト

今後のグローバル経済見通しを考える上ではロシア・ウクライナ戦争がいつ、どのような形で終結するかが極めて重要ですが、ロシアによる西側へのエネルギー供給が滞らないと想定したうえで、従来の見通しを修正しました。そのポイントは、①インフレ加速による世界のほとんどの主要国での成長率見通しの引き下げ、➁欧州景気の短期的な停滞、➂インフレが大きく上振れる地域(米国やアジア域外の主要新興国)での金融引き締め強化による景気減速—となります。

債券市場:今年末の米10年金利を「2.2~2.4%」と見込む

従来よりも大規模なQT(量的引き締め)の実施を想定することで、メインシナリオでの今年末時点での米10年国債利回りの予想を「2.2~2.4%」に変更します。

グローバル株式市場:調整後の緩やかな回復局面に入った公算

ロシア・ウクライナ情勢の先行きはまだ不透明であり、ボラティリティーが高い状況が続くと見込まれますが、「今後事態が大きくはエスカレートせず、ロシアから西側へのエネルギー輸出が滞らない」という上述の前提通りに事態が進展すれば、株価の回復がグローバルに継続する公算が大きいと見込まれます。リスクとしては、①ロシアから西側へのエネルギー輸出が滞る、➁米国のインフレ率が今後さらに大きく上振れてFRBがさらにタカ派化する―が重要であり、引き続き要注意です。

ロシア・ウクライナ戦争がグローバル経済見通しに及ぼす3つのインパクト

ロシアによるウクライナ侵攻は、グローバル経済や金融市場に大きなインパクトをもたらし、今後の見通しに大きな変更を迫っています。戦争の行方は依然として不透明ですが、以下では一定の前提を置きながら、今後のグローバル景気や市場についての見通しを再考してみたいと思います。今後の見通しを考える上ではロシア・ウクライナ戦争がいつ、どのような形で終結するかが極めて重要です。ここでは、①ロシアと西側の関係が劇的に改善することはなく、西側諸国からのロシアへの制裁が何らかの形で継続する、➁ロシアから西側への天然ガス・原油輸出が滞るリスクが強く意識される状況は継続するものの、実際に大きく滞ることはない―という前提を置きます。

まず、グローバル景気については、これまでの経済見通しを次の3つの点について修正したいと思います。第1は、ロシア・ウクライナ戦争によって原油・天然ガスなどのエネルギー価格が世界的に急上昇したことで、世界のほとんどの主要国において今年の経済成長率見通しが以前の想定を下回るとみられる点です。従来の想定以上にインフレが加速することで、消費者の購買力が低下し、民間消費への悪影響が顕在化すると見込まれます。また、欧米では増大するインフレ圧力が中央銀行の政策スタンスをタカ派化させており、その景気への影響も考慮する必要が出てきました。

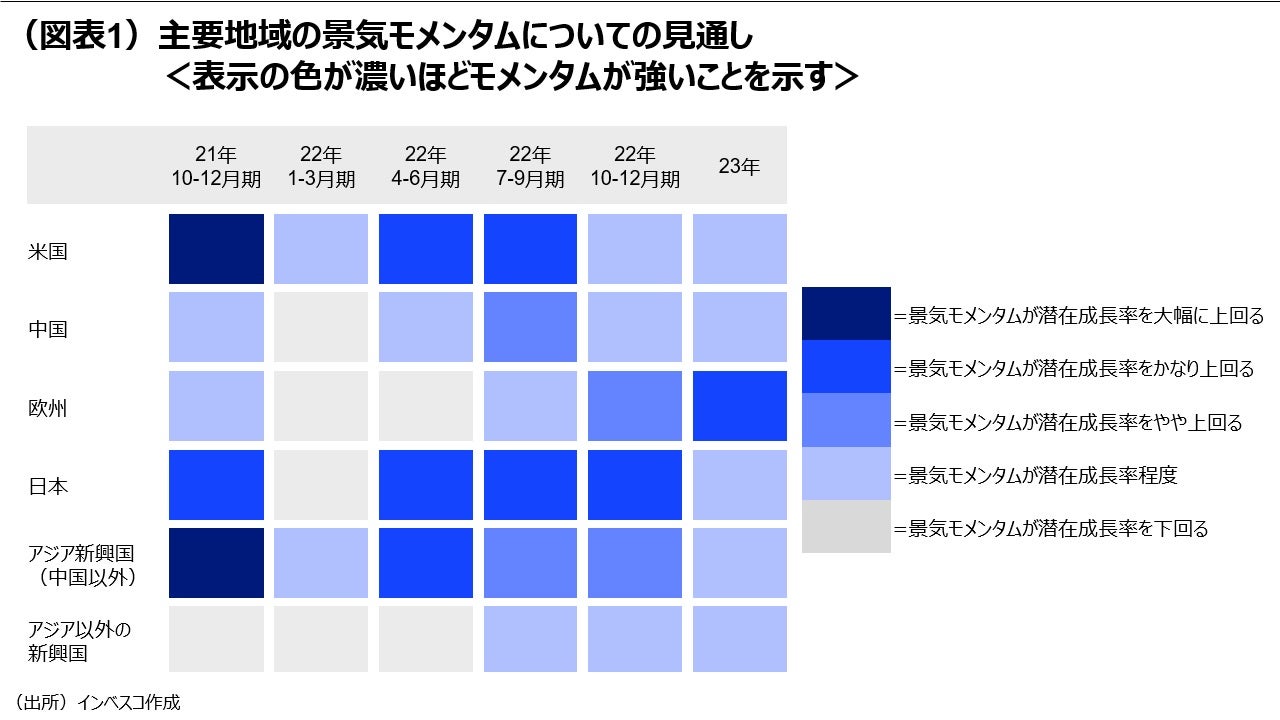

第2は、欧州経済の短期的な低迷が回避しにくい点です。ロシア産のエネルギーへの依存度が高い欧州経済では、ロシアからのエネルギー輸入に支障が出るリスクが強く意識され、消費者マインドや企業マインドの低下が避けられません。インフレがもたらした長期金利の上昇の悪影響もあって今年前半の経済成長率は低水準にとどまる公算が大きいと考えられます(図表1)。ロシアから欧州へのエネルギー供給が大きく滞らないという前提の下、今年後半には景気がゆっくりと上向くとみられるものの、本格的な景気の回復は今年10-12月期以降まで待つ必要があると見込まれます。

第3は、インフレが大きく上振れると想定される地域では中央銀行が想定以上にタカ派化し、それが景気に悪影響をもたらすとみられる点です。米国では、ロシア・ウクライナ戦争がインフレを加速させる要因になるとの認識が強く、FRB(米連邦準備理事会)による政策スタンスのさらなるタカ派化につながってきました。今年後半に入ると、利上げによる景気減速効果が徐々に顕在化すると見込まれます。また、ブラジルやメキシコ、南アフリカなどアジア以外の主要新興国では、インフレ率が中央銀行の設定する目標レンジを上回る中、ロシア・ウクライナ問題によってさらに強いインフレ圧力が生じることを受け、金融当局はさらに積極的な引き締め政策を講じると見込まれます。

他方、欧州以外の先進国(日米など)や中国以外のアジア主要国では、インフレによる景気への悪影響は回避しにくいものの、今後の景気パターンには以前の想定から変化はありません。すなわち、オミクロン変異株の感染拡大によって今年1-3月期の成長率は減速を余儀なくされるものの、その悪影響が剥落する4-6月期と7-9月期には経済再開の恩恵が顕在化、その後10-12月期には成長率が潜在成長率付近にまで低下するとの見方を維持します(以前の見方については、当レポートの2月3日号「FRBやコロナの動きを踏まえた当面の市場見通し」をご参照ください)。なお、中国経済については、当レポートの先週号(「中国:1-2月の経済指標の評価と今後の展望」3月24日発行)で触れたように、不動産投資や民間消費が短期的に減速するリスクは存在するものの、当局による財政・金融両面からの政策対応によって今年後半には前年同期比ベースで5%超の経済成長軌道に戻ると見込まれます。

債券市場:今年末の米10年金利を「2.2~2.4%」と見込む

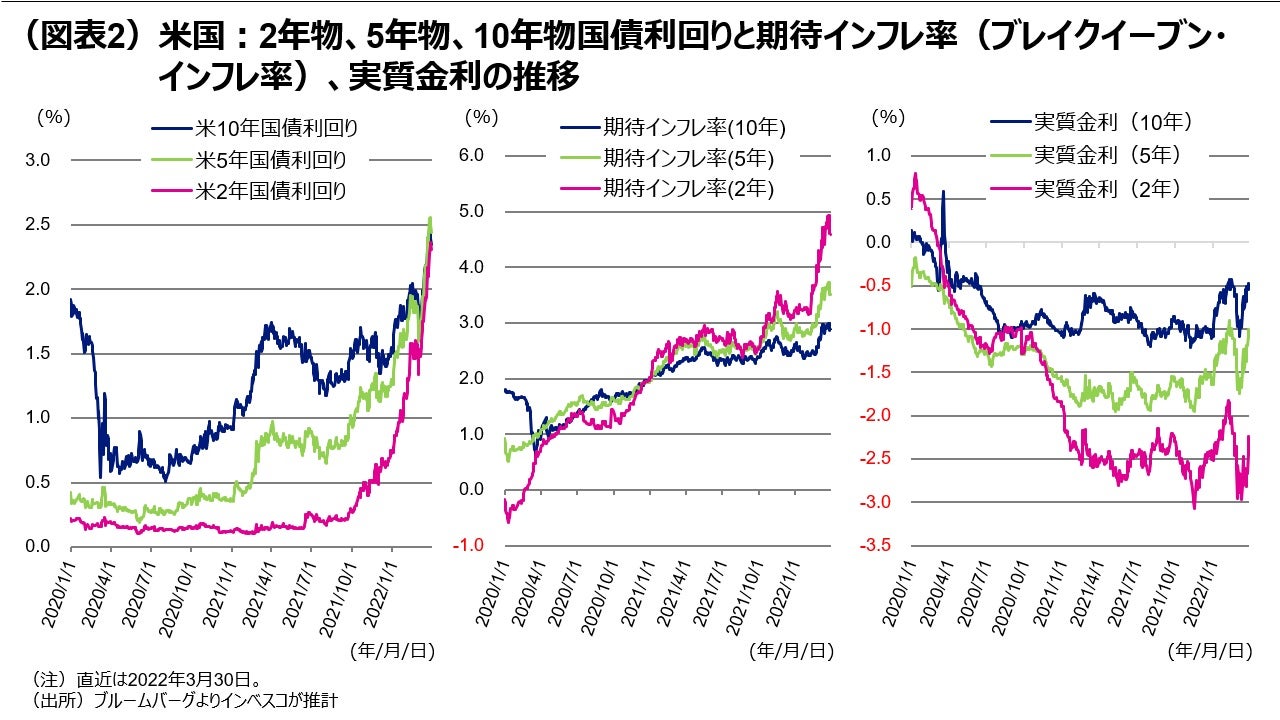

直近(3月30日)時点での米10年国債利回りは2.35%と、ロシアによるウクライナ侵攻直前(2月23日時点)の1.99%から36 bp(ベーシスポイント:=0.36%) %ポイント上昇しました(図表2)。米国債利回りを、債券市場で想定される期待インフレ率(ブレイクイーブン・インフレ率)と実質利回りに分解してみると、この間の利回りの上昇は、期待インフレ率が侵攻直前の2.57%から直近の2.89%へと32bp上昇したことがけん引しました。侵攻直前には-0.58%であった10年国債実質利回りは、3月上旬にいったん-1.08%まで低下したものの、直近では-0.54%まで上昇しています。実質利回りが一時的に低下した背景には、戦争によって長期的な景気見通しが悲観的な方向に振れたことや、投資家の間でリスク・オフの見方が台頭する中で債券市場への資金流入が生じたことがあったと思われます。その後、実質利回りは、戦況が膠着する状態となったことやFRBが大規模なQT(量的引き締め)政策を実施する意向をより明確にしたことを受け、ほぼ侵攻直前の水準に戻りました。

今後の米10年国債利回りの動きについて考えてみると、ロシア・ウクライナ情勢がエネルギー価格やFRBの政策に及ぼす影響や米国国内の賃金やインフレ環境、米国以外の投資家による米国債への投資の動きが引き続き重要ですが、これらと並んで重要なのが、5月3~4日に予定されるFOMCで実施ペースが公表されるとみられるQTの行方です。FRBは過去をかなり上回るペースでQTを実施するというメッセージの発信を強化していますが、これまでのFRB高官による発言なども踏まえると、今年5月あるいは6月から、3年間にわたって月間750億ドルを上限として保有債券の満期分を再投資しないという政策が採用される可能性があると考えられます。この場合、今後の3年間におけるFRBのバランスシート縮小額は最大で2.6兆ドル(GDP比で10.6%分)となり、当レポートで以前に触れたFRBスタッフによる過去の分析(「米国長短金利はどこまで上昇?」 1月20日号をご参照ください)を基にすれば、この規模でのQTは実質10年国債利回りを約70bp押し上げるとと試算されます。一方で、月間のバランスシート縮小額の上限額を750億ドルではなく1000億ドルと仮定すると、その効果は約90bpとなります。以上より、金融市場がQTの終了時点までの効果をすべて織り込む場合の実質10年債利回り押し上げ効果が70~90bpになるとの前提を置きたいと思います。

さて、QTがほとんど織り込まれていなかったとみられる昨年末時点の実質10年債利回りは-1.0%程度でしたので、QTがすべて織り込まれるときの実質10年債利回りは、-0.3~-0.1%程度となります。これに直近時点での期待インフレ率(2.89%)を足して(名目の)10年債利回りを計算すると、2.59~2.79%のレンジとなります。このレンジは、今後短期的に米10年債利回りが上昇する際のめどとなります。他方、期待インフレ率(ブレイクイーブン・インフレ率)の方は、FRBによる利上げの効果もあって今年末までに米国景気がやや減速し、実際のインフレ率がピークから低下を始めるという私たちの見方を踏まえると、現行水準(2.89%)から2.5%付近まで39bp低下してもおかしくありません。39bp低下する場合の(名目の)米10年国債利回りは2.2~2.4%となります。私は3月17日の当レポート(「FRBが実質ゼロ金利解除。タカ派化の背景は?」)において今年末時点の米10年国債利回りが従来の予想(2%弱)よりも上振れる可能性を指摘しましたが、従来よりも大規模なQTを想定することで、メインシナリオでの今年末時点での米10年国債利回りの予想を「2.2~2.4%」に変更します。

リスクとしては、ロシアによる西側へのエネルギー輸出が停止するなど長期的なインフレ圧力が高まるリスクが注目されますが、このリスクが顕在化する場合には期待インフレ率は上昇するものの、①欧州景気に中長期的な悪影響が及んで実質利回りが下がりやすいこと、➁エネルギー価格の上昇で産油国の外貨準備が膨らみ、その一部が米国債投資に向けられるとみられること―から、10年債利回りの上昇幅が極めて大きなものにはなりにくいと考えられます。

グローバル株式市場:調整後の回復局面に入った公算

グローバル株式市場は、ロシアによるウクライナ侵攻後にさらなる調整を余儀なくされました。ロシアによるウクライナ侵攻によって上述した経路を通じての景気への悪影響が顕在化するのに加え、中央銀行による金融引き締め姿勢の積極化やエネルギーその他の商品価格の上昇によるコスト高が企業収益にマイナスになるとの見方が台頭したためです。しかし、ロシア軍がウクライナ軍の抵抗に直面して進軍のペースが大きく鈍化したことや、停戦に向けての動きが強まったことで弱気一辺倒であった株式市場に転機が訪れました。3月上中旬には主要株価指数は底を打ち、上昇に転じました(図表3)。3月15-16日に開催されたFOMC(米連邦公開市場委員会)会合で年内7回の利上げ見通しが示され、FRBの当面の利上げに伴う株価への悪影響がおおむね織り込まれたことも株価のサポート材料になったと考えられます。

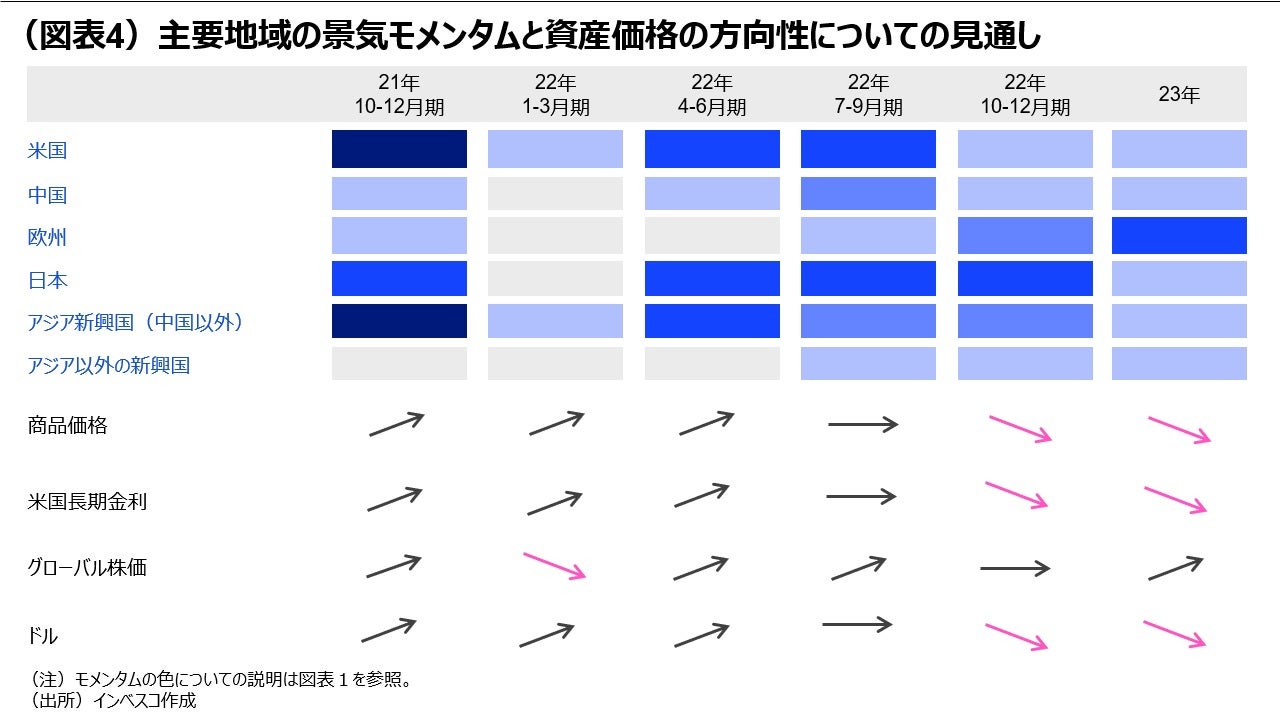

ロシア・ウクライナ情勢の先行きはまだ不透明であり、ボラティリティーが高い状況が続くと見込まれますが、「今後事態が大きくはエスカレートせず、ロシアから西側へのエネルギー輸出が滞らない」という上述の前提通りに事態が進展すれば、株価の回復が継続する公算が大きいと見込まれます(図表4)。リスクとしては、①ロシアから西側へのエネルギー輸出が滞る、➁米国のインフレ率が今後さらに大きく上振れてFRBがさらにタカ派化する―が重要であり、引き続き要注意です。

MC2022-040