テーマ1 アロケーション変更を促す投資環境の転換

予測不能なマクロ環境下にあって、ソブリン・ウェルス・ファンドはポートフォリオの再調整を行い、株式やプライベート・クレジット、ヘッジファンドに軸を移しています。

新興国市場が勢いを増すなか、ファンドは選択的なアプローチを取り、インドを選好しています。

83のソブリン投資家と57名の中央銀行の投資責任者などにインタビューしました

回答者が運用する運用資産総額は22兆米ドル超(2024年3月現在)

ポートフォリオの見直し、プライベート・クレジット、AIの可能性、エネルギー変革、次世代の開発ファンド、中央銀行の動向

第12回目となるインベスコ グローバル・ソブリン・アセット・マネジメント・スタディによると、地政学的緊張がインフレを上回るソブリン投資家の主な懸念事項となり、新興国市場に関する投資への関心が高まっていることが分かりました。

今回の調査では回答者の83%が、地政学的緊張を今後1年間の世界経済成長に対する大きなリスクとして挙げており、2023年の72%から増加しています。これは、大国間における競争と貿易にもたらされる混乱の可能性に対する懸念を反映しています。ソブリン・ウェルス・ファンド(SWF)は、新興国市場を地政学的緊張の高まりの潜在的な受益者とみなしており、ニアショアリングなどのトレンドによってもたらされる機会を指摘しています。その結果、SWFの67%は、今後3年間で新興国市場が先進国市場と同等かそれを上回るパフォーマンスを発揮すると予想しています。

2013年に調査が始まって以来、SWFがマイナスのリターンを経験した昨年の-3.5%から大幅に改善し、SWFの平均リターンは7.2%となりました。

インベスコが毎年実施してきている本調査は、ソブリン投資家の動向を探る主要な指標となっており、合計22兆米ドルの資産を運用する83のソブリン投資家と57の中央銀行の投資責任者、資産クラスの責任者、シニア・ポートフォリオ・ストラテジストなど、140人の見解に基づいています。

これまでと同様、今年の調査の主要テーマが皆さまのお役に立てれば幸いです。

2024年、ソブリン・ウェルス・ファンドが報告した平均投資期間は10.8年となり、2023年に報告された11.3年からやや低下しました。最も投資期間が長かったのは引き続き投資ソブリンの12.9年で、それに債務ソブリンの12.1年が続きます。流動性ソブリンの投資期間は4.8年に、開発ソブリンは10.2年に上昇しました。

ソブリン・ウェルス・ファンドが報告した2023年の平均年間実績リターンは7.2%となり、前年のマイナス3.5%から大きく上昇しました。投資ソブリンは9.8%、開発ソブリンは10.0%のリターンを報告しています。債務ソブリンは6.2%、流動性ソブリンは2.0%となりました。

全体=ソブリン投資家全体(除く中央銀行)

投資=投資ソブリン

債務=債務ソブリン

流動性=流動性ソブリン

開発=開発ソブリン を意味します

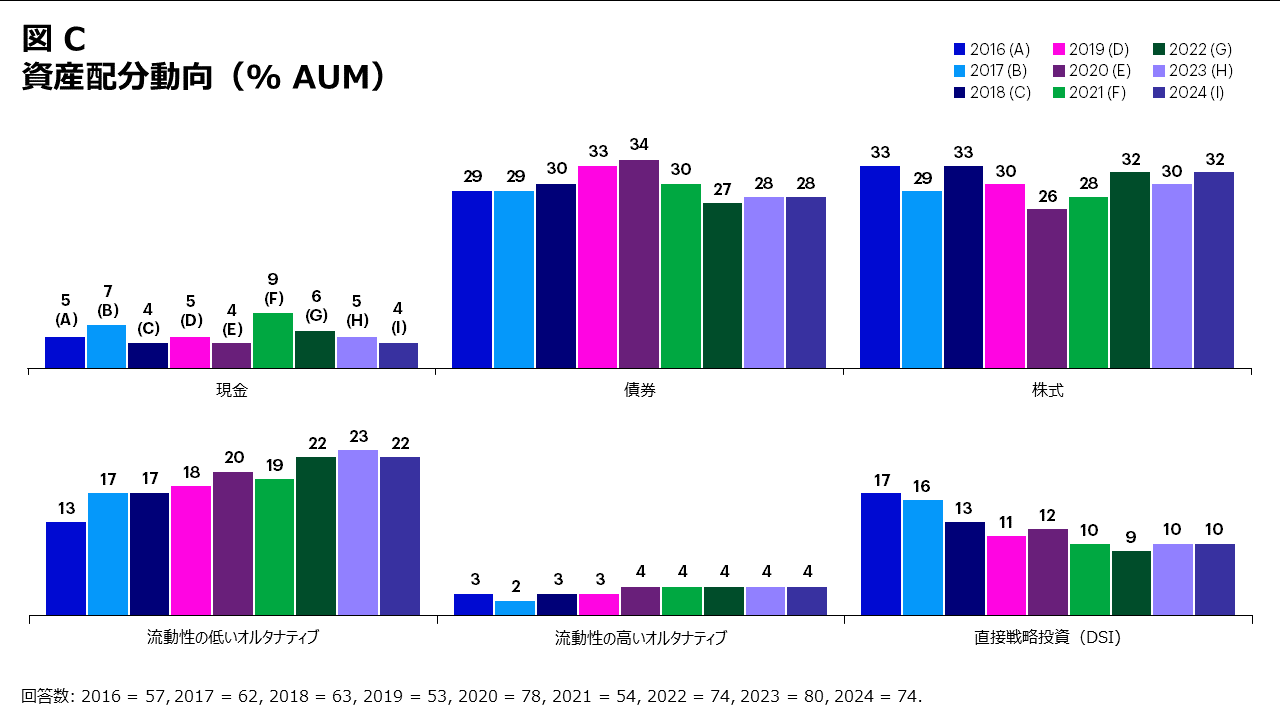

2024年、ソブリン・ウェルス・ファンドの債券への配分は28%と横ばいでしたが、株式への配分は前年の30%から32%に上昇しました。流動性の低いオルタナティブ資産は全体の22%を占めましたが、流動性の高いオルタナティブ資産と直接戦略投資(DSI)の割合はそれぞれ4%、10%でした。

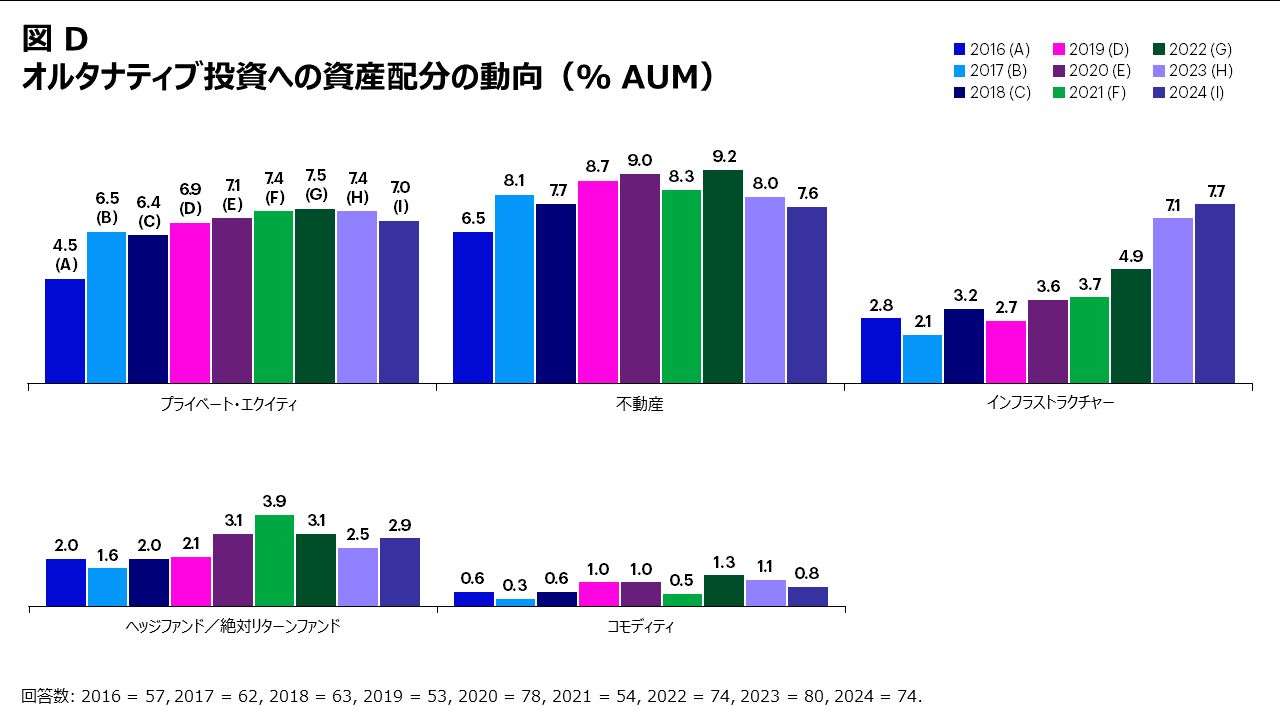

オルタナティブ投資では、プライベート・エクイティへの配分は前年の7.4%から7.0%に、不動産への配分は同じく8.0%から7.6%に低下しました。一方、インフラストラクチャーへの配分は2023年の7.1%から7.7%に、ヘッジファンド/絶対リターンファンドへの配分は同じく2.5%から2.9%に上昇しました。コモディティへの配分は0.8%と、比較的安定して推移しています。

予測不能なマクロ環境下にあって、ソブリン・ウェルス・ファンドはポートフォリオの再調整を行い、株式やプライベート・クレジット、ヘッジファンドに軸を移しています。

新興国市場が勢いを増すなか、ファンドは選択的なアプローチを取り、インドを選好しています。

ソブリン・ウェルス・ファンドにとってプライベート・クレジットの魅力が増しており、多くがファンドおよび直接取引を通じて投資を行っています。ソブリン・ウェルス・ファンドは先進国市場を選好しますが、新興国市場の開拓も行っており、ディフェンシブ戦略とオポチュニスティック戦略のバランスを取って競争の激しい環境を乗り切ろうとしています。

ソブリン投資家は投資プロセスへのAI導入を進めており、必要不可欠なツールになるAIのポテンシャルを認識しています。課題は存在しますが、ファンドは障壁を乗り越えるためにトレーニングとパートナーシップへの投資を行っています。

中央銀行の間ではESGの導入が進んでいますが、ソブリン・ウェルス・ファンドは市場が成熟するなかで自らのアプローチを精緻化しています。

気候リスクは重大な要素として認識されており、投資家はポートフォリオを世界的な気候目標に整合させようとしています。

エネルギー転換を促す方策として、エンゲージメントと再生可能エネルギーへの配分は、完全なダイベストメントよりも好まれています。

世界的に先行き不透明感が広がるなか、中央銀行は準備金の積み増しと分散化を行っています。準備金の武器化と米国債務水準の上昇に関する懸念のために、金の魅力は高まっています。中央銀行がリターン強化とリスク削減を試みるなか、新興国市場への配分が増えています。

当資料は、一般もしくは個人投資家向けに作成されたものではなく、機関投資家向けのものとなります。情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「弊社」といいます。)が、英文でリリースされた”Invesco Global Sovereign Asset Management Study 2023”を解説するために作成された英語コンテンツの一部を翻訳して作成したものであり、法令に基づく開示書類でも投資勧誘を目的としたものでもありません。翻訳(または抄訳)には正確を期していますが、必ずしも完全性を保証するものではありません。また、抄訳の場合には、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、公表されたデータ等に基づいて作成されたものですが、過去から将来にわたって、その正確性、完全性を保証するものではありません。

本書に記載されたデータや記述等は過去の事実や実績を示したものであり、将来の運用成果等を示唆・保証するものではありません。本書で詳述した分析は、一定の仮定に基づくものであり、その結果の確実性を表明するものではありません。分析の際の仮定は変更されることもあり、それに伴い当初の分析の結果と重要な差異が生じる可能性もあります。市場の見通しに関するコメントは、本書作成時における筆者の見方を反映したものであり、将来の時点において予告なく変更される可能性があります。本書について事前の許可なく複製、引用、転載、転送を行うことを禁じます。

2988670-JP、3733110-JP