マーケット・アップデート

不動産エクイティ証券/デット証券 マーケット・インディケーター(2022年6月末基準)

.jpg)

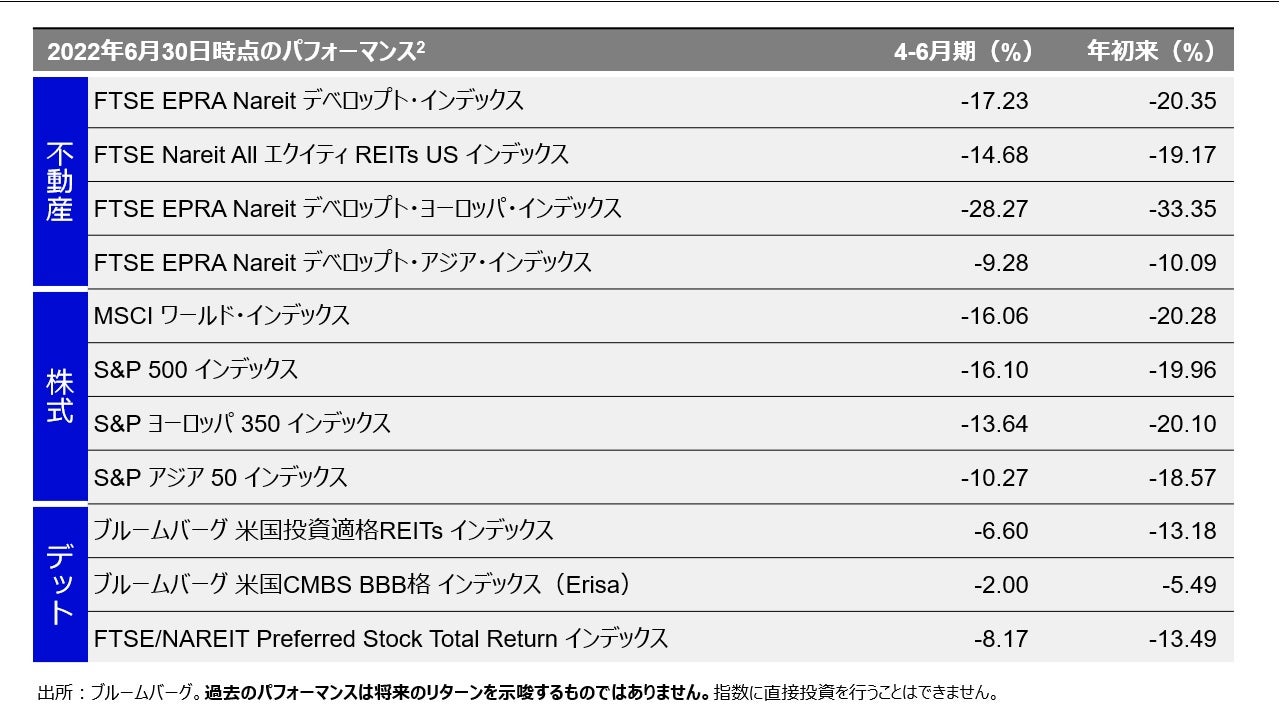

不動産エクイティ証券/デット証券 マーケット・インディケーター:パフォーマンス

グローバル財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

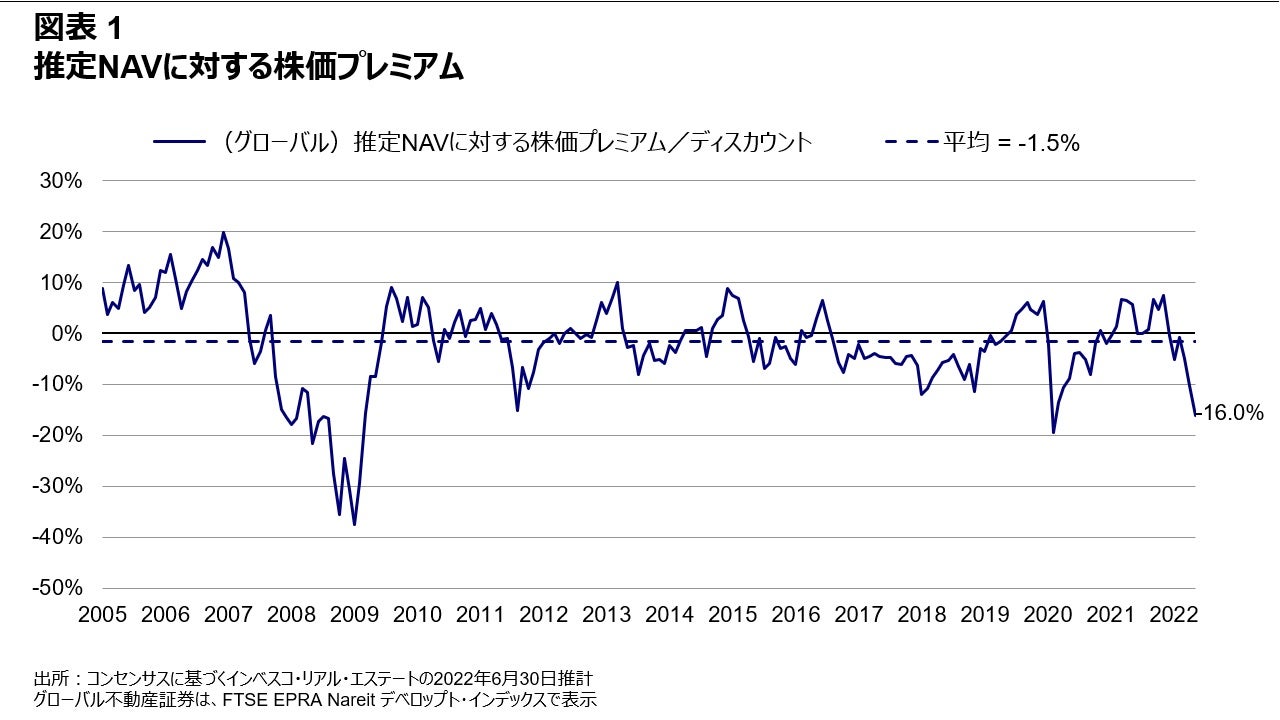

平均すると、上場不動産企業の株価は推定正味資産価(NAV)に対して16%のディスカウントで取引されており、過去平均よりも拡大しています。

グローバル財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

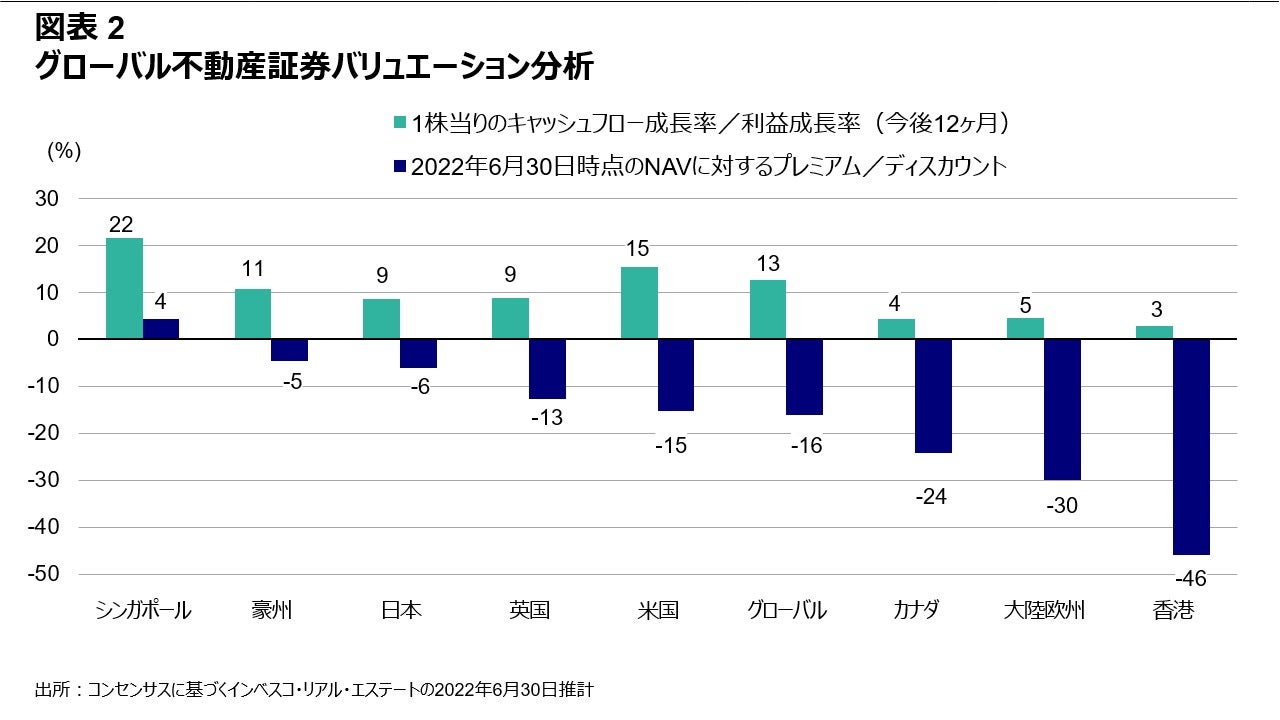

ほとんどの上場不動産企業の株価は推定正味資産価(NAV)に対してディスカウントで取引されています。ディスカウント・バリュエーションは香港、大陸欧州、カナダで最も顕著となっています。

グローバル財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

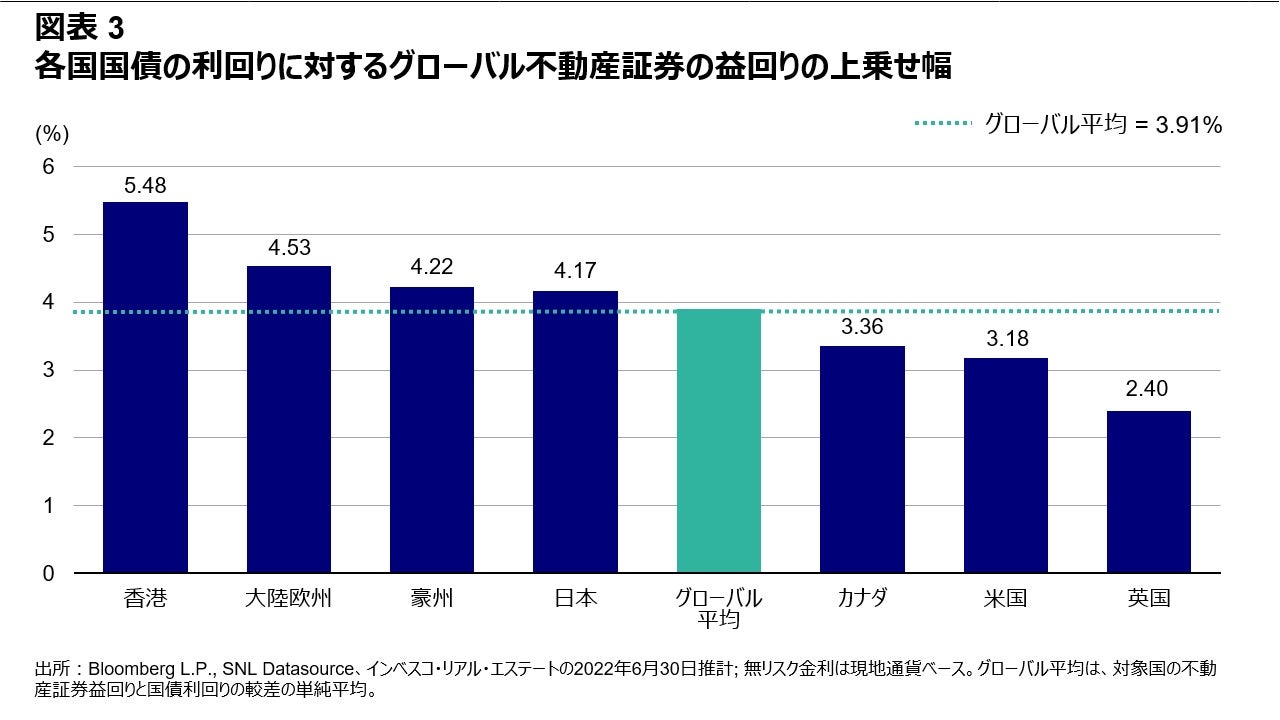

不動産の投資利回りは、10年国債にプラスの利回りスプレッドを上乗せした水準となっています。

グローバル財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

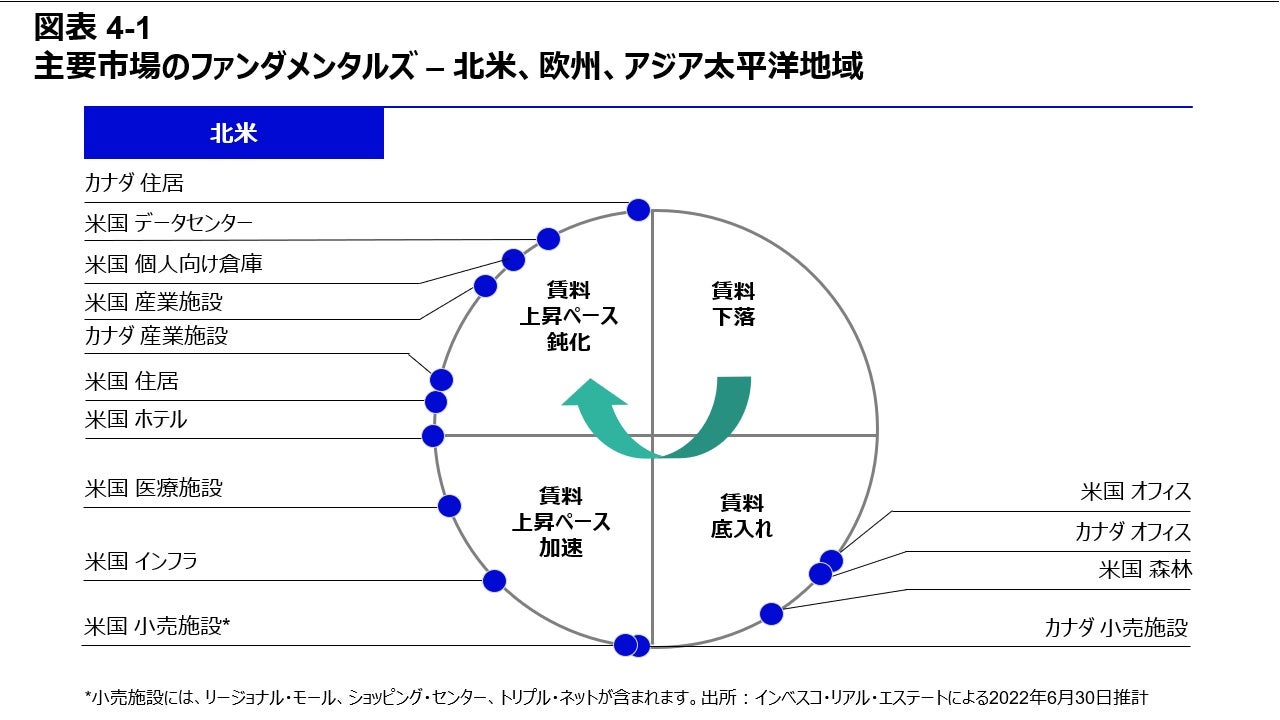

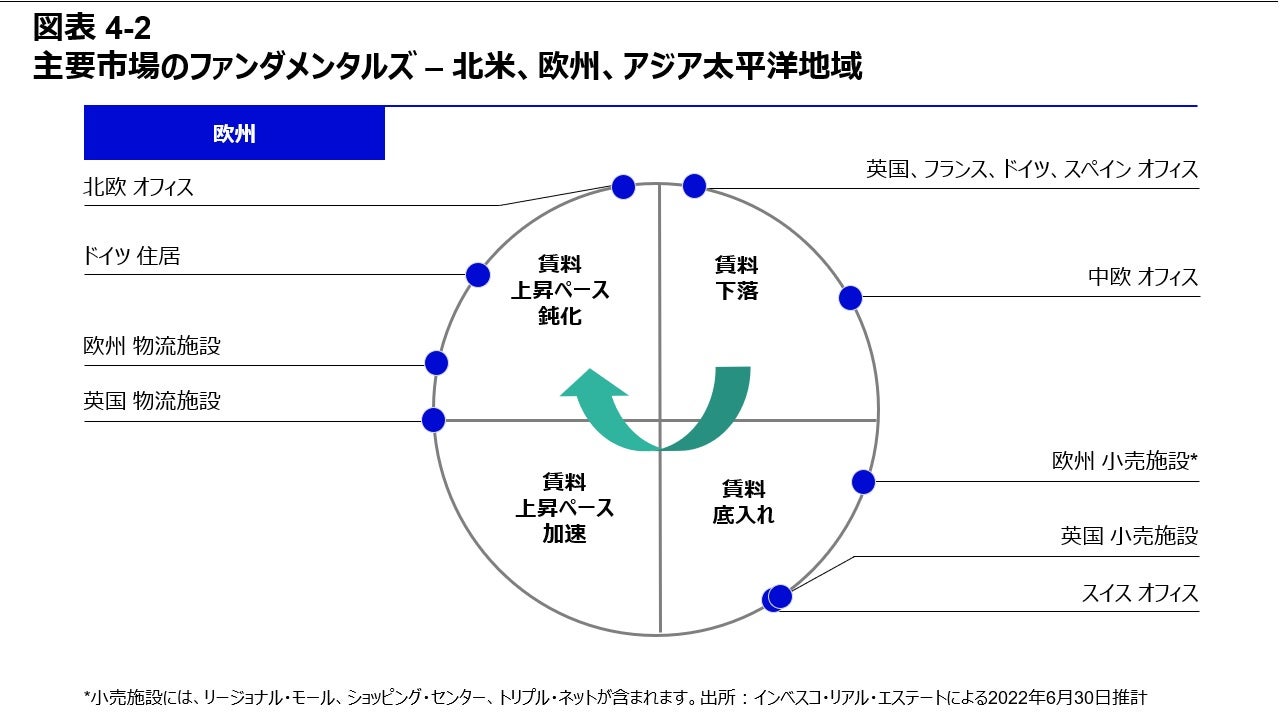

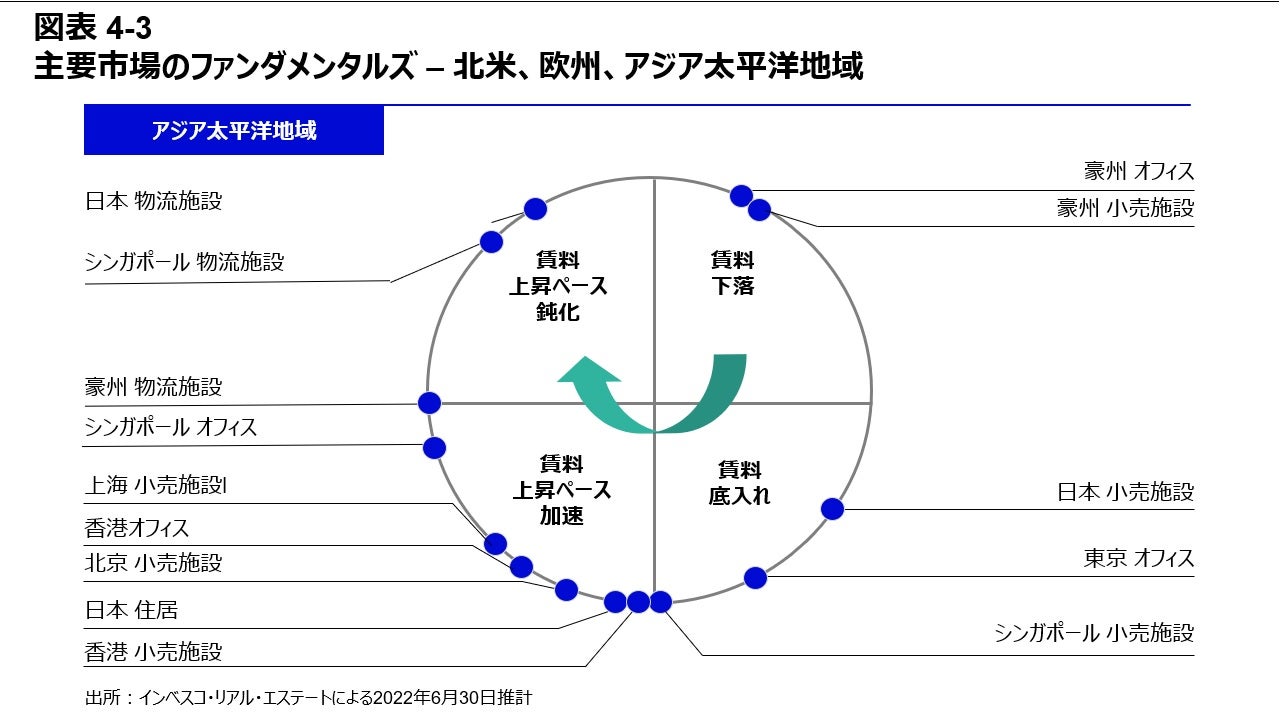

今後12ヶ月の賃料成長率見通しは、市場と物件タイプの組み合わせレベルで幅広いばらつきを示しています。

北米財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

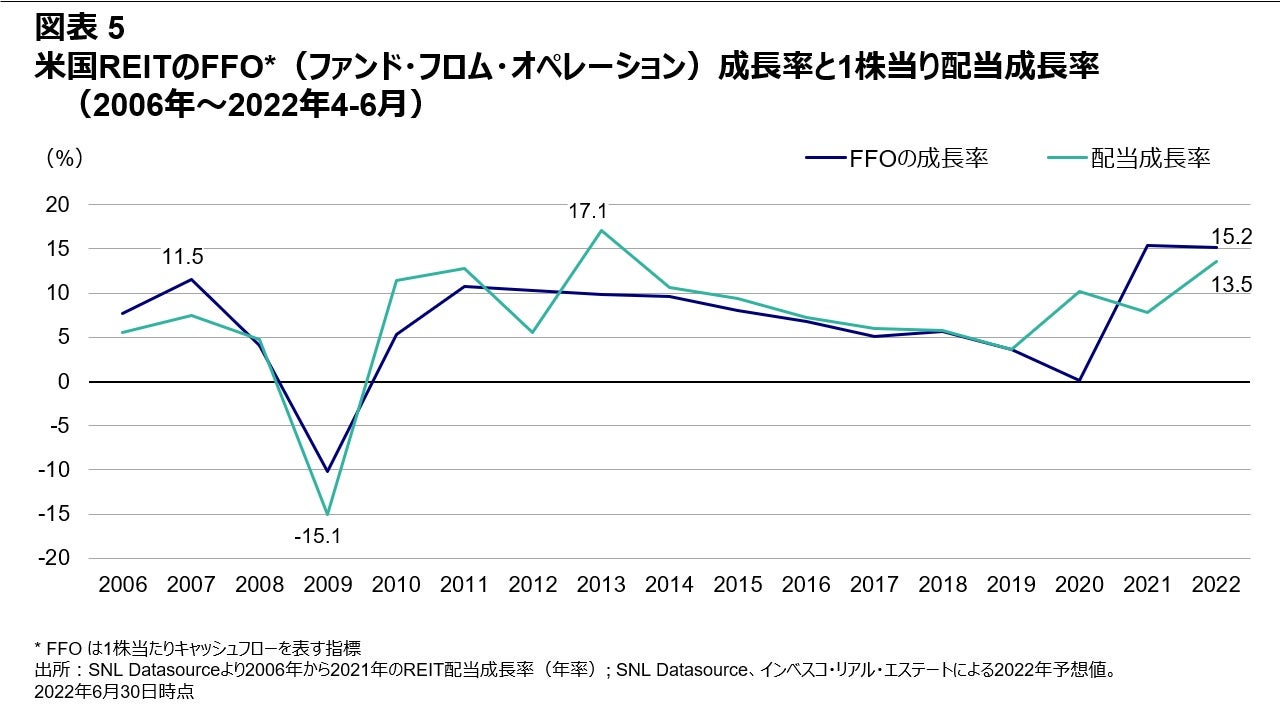

米国REITの配当とファンド・フロム・オペレーション(FFO)の成長は、FRBの金融引き締め策から緩やかになりました。

北米財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

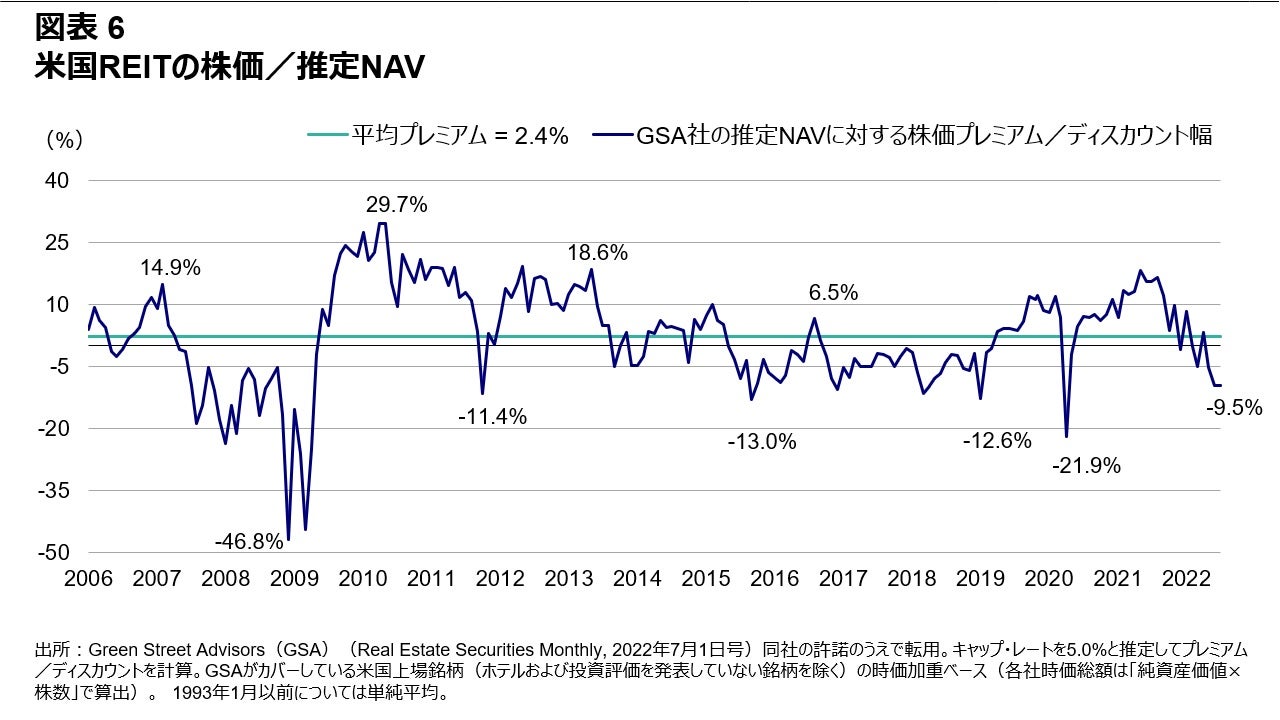

米国REITの株価は、推定NAVと比較して9.5%のディスカウント水準で取引されており、長期的には、平均すると小幅なプレミアムで取引されています。

北米財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

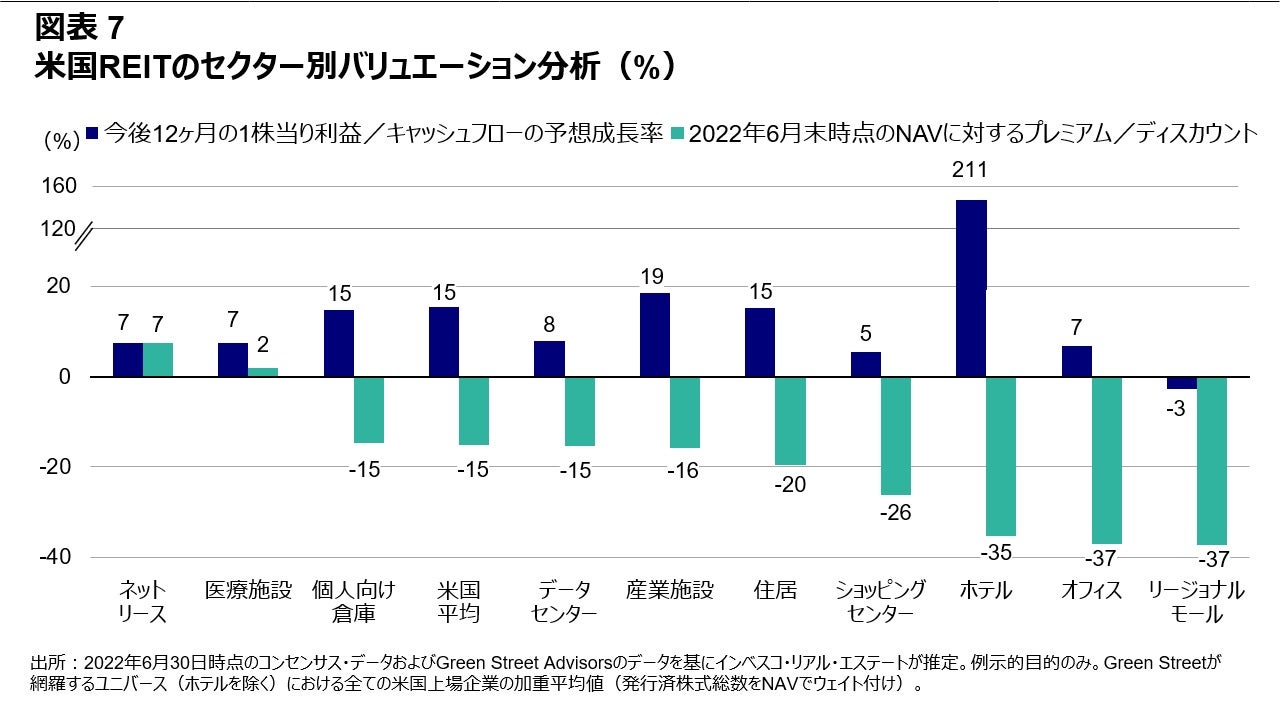

ほとんどの米国不動産セクターが推定NAVに対してディスカウント水準で取引されていますが、とりわけモール、オフィス、ホテル・セクターでディスカウントが顕著となっています。

北米財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

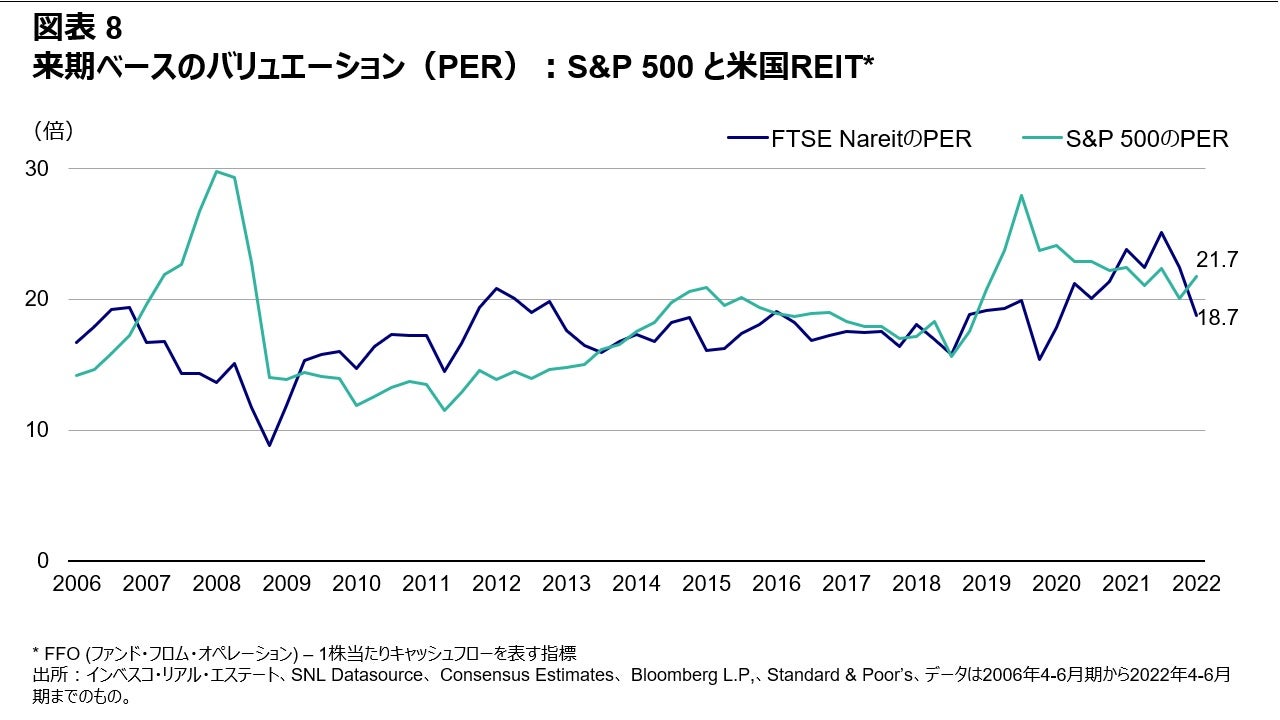

米国不動産証券は、利益対比バリュエーションでは一般株式に対してディスカウント水準で取引されています。

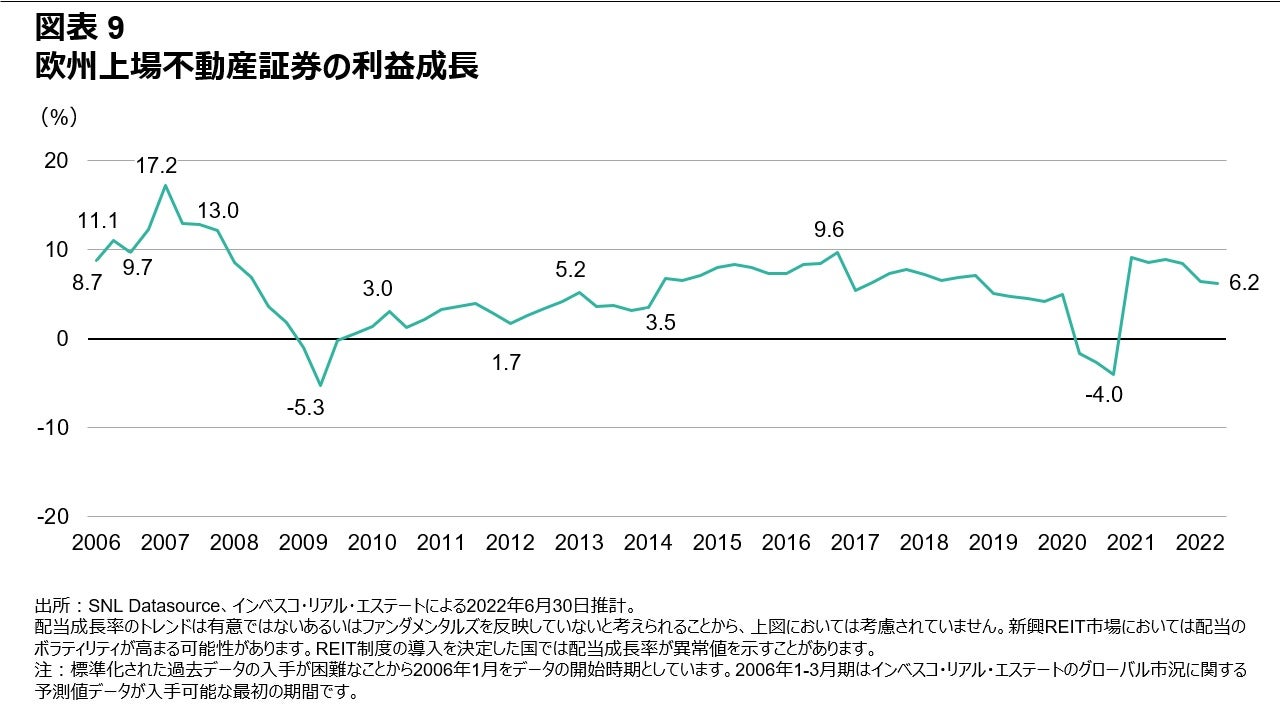

欧州財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

インフレ価格の上昇への懸念による経済成長の減速を背景に、2022年の利益成長見通しは横ばいで推移しています。

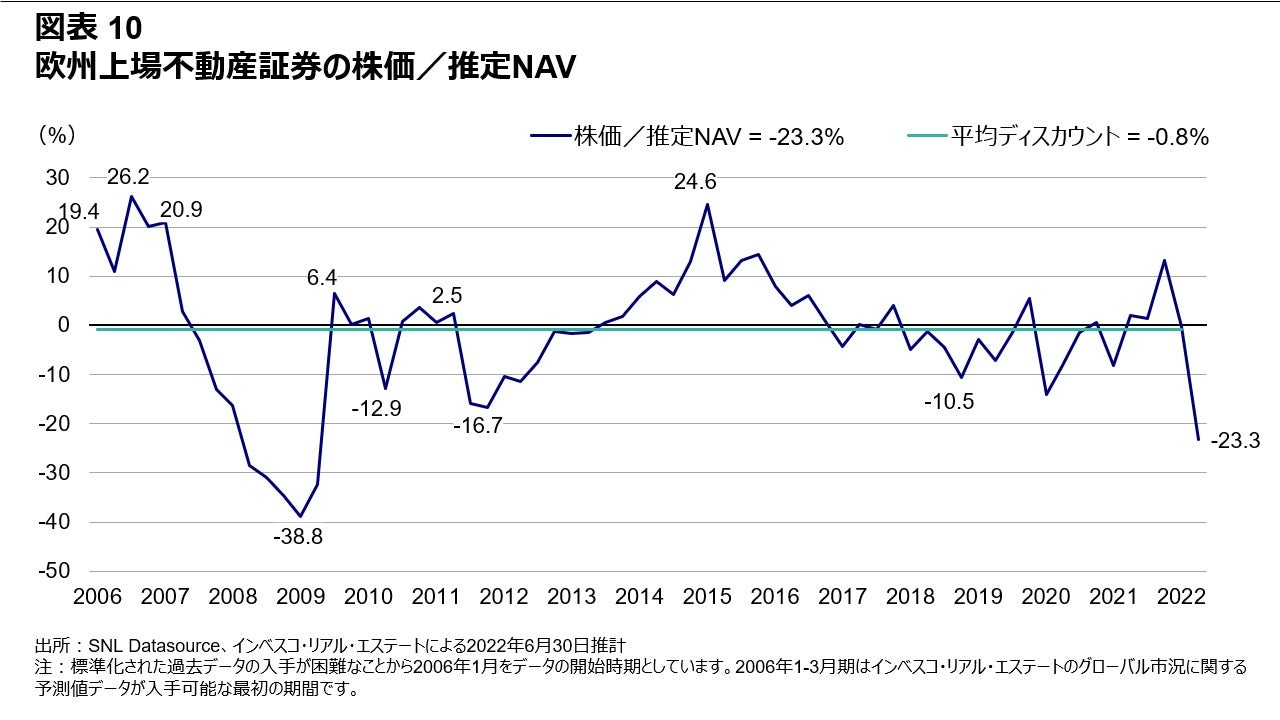

欧州財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

欧州不動産証券の株価は、現在、推定NAVに対して大きなディカウント水準で取引されています。

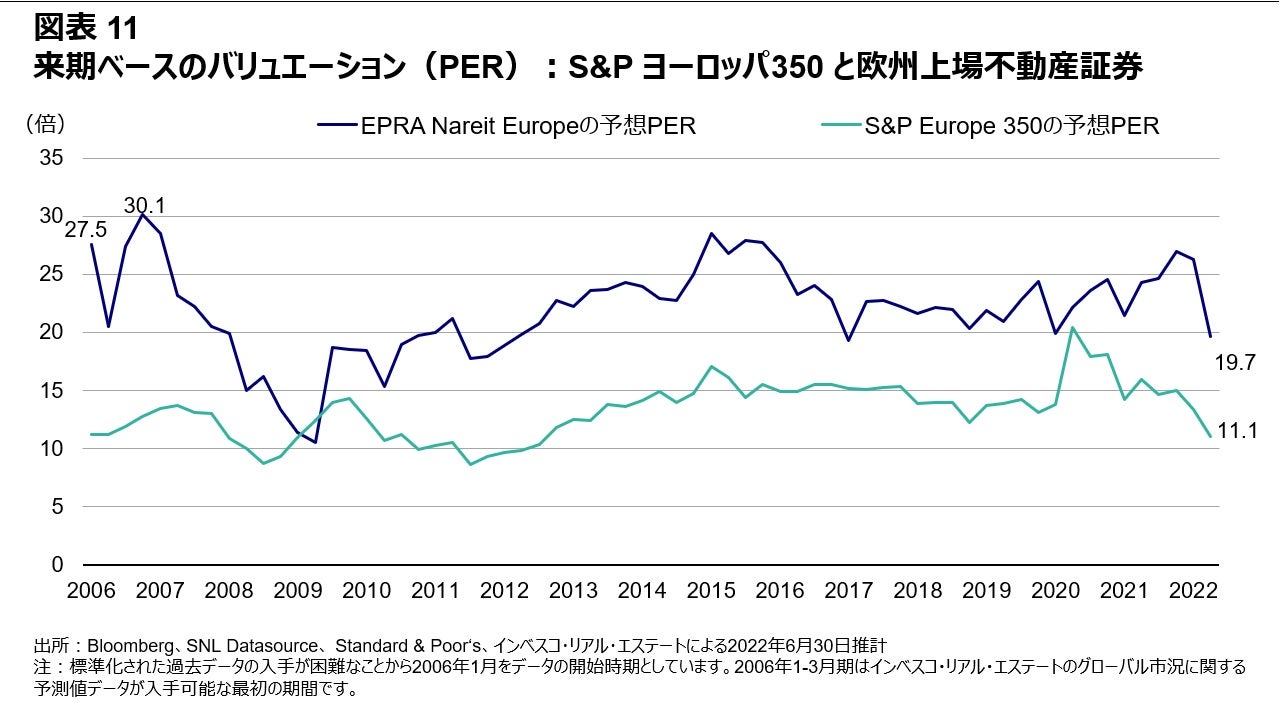

欧州財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

欧州では、利益対比バリュエーションで不動産証券は一般株式市場を上回る水準で取引されています。

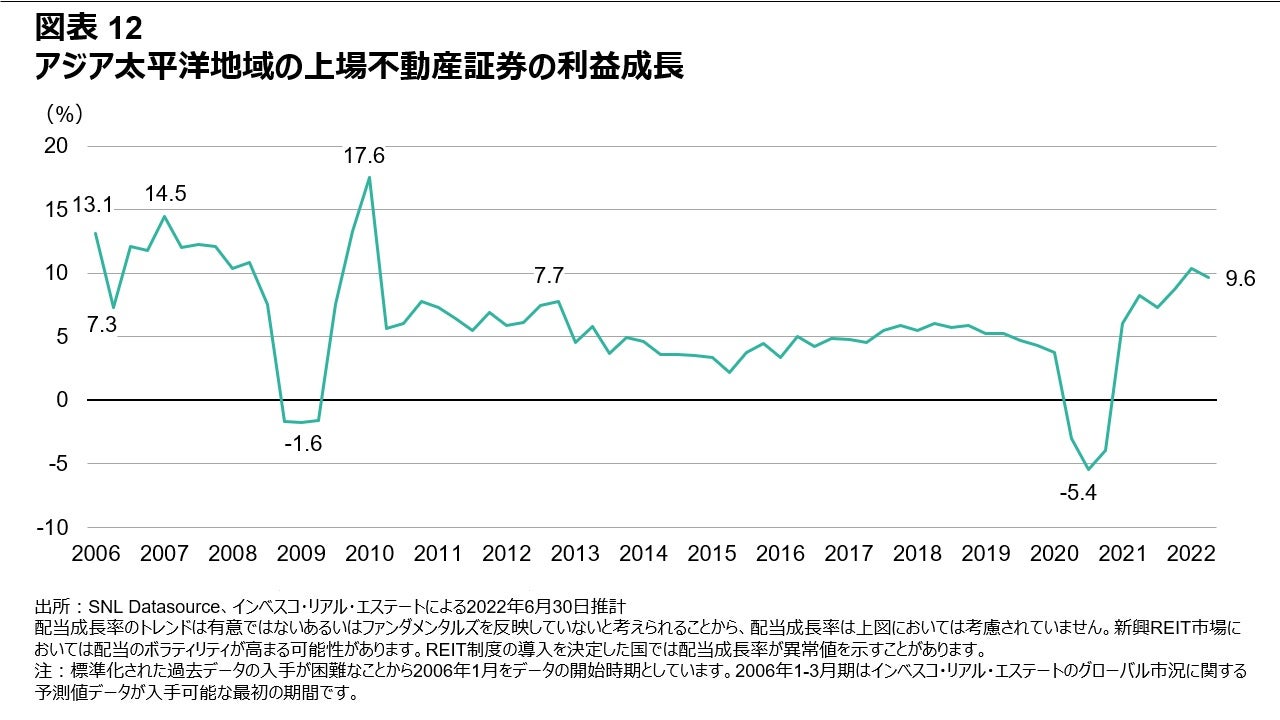

アジア太平洋財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

景気回復は国によって不均一なままであるため、アジア太平洋地域全体で収益成長率は鈍化しています。

アジア太平洋財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

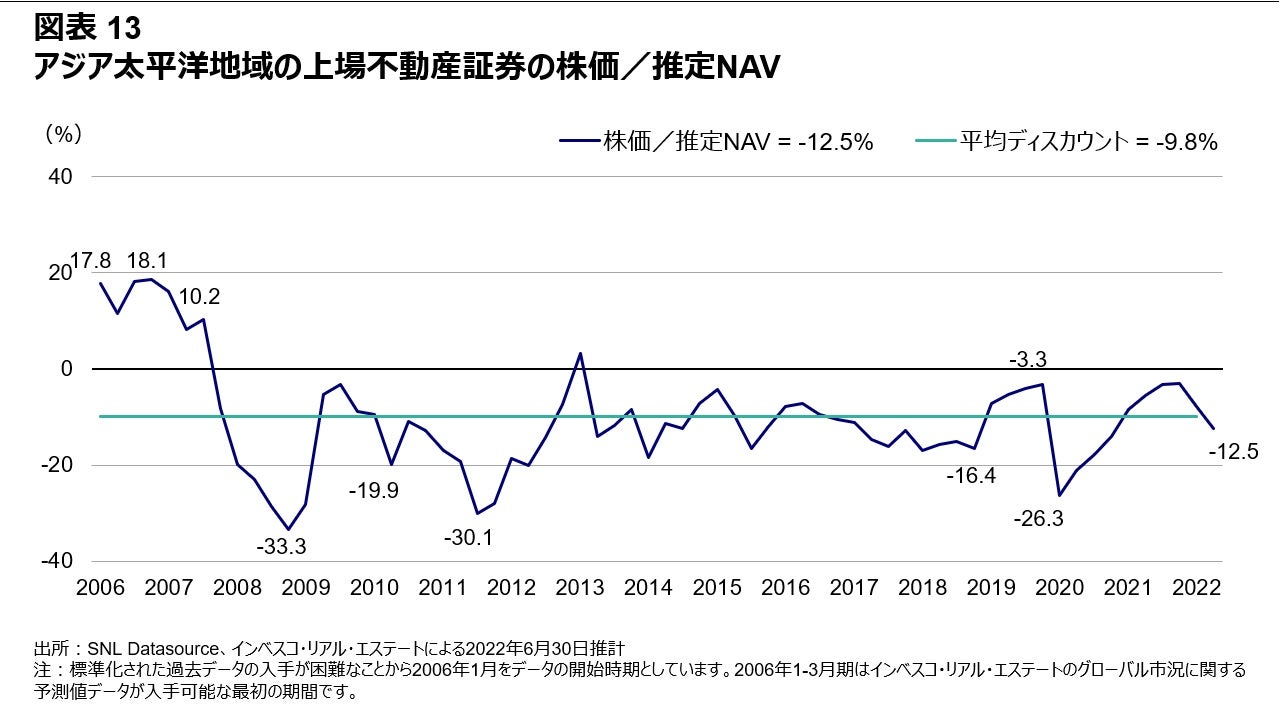

アジア太平洋地域では、株価は推定NAVに対して12%のディスカウント水準で取引されており、長期平均を若干下回っています。

アジア太平洋財務特性データ 不動産証券エクイティ証券(REIT/不動産株式)マーケット・インディケーター:2022年4-6月期

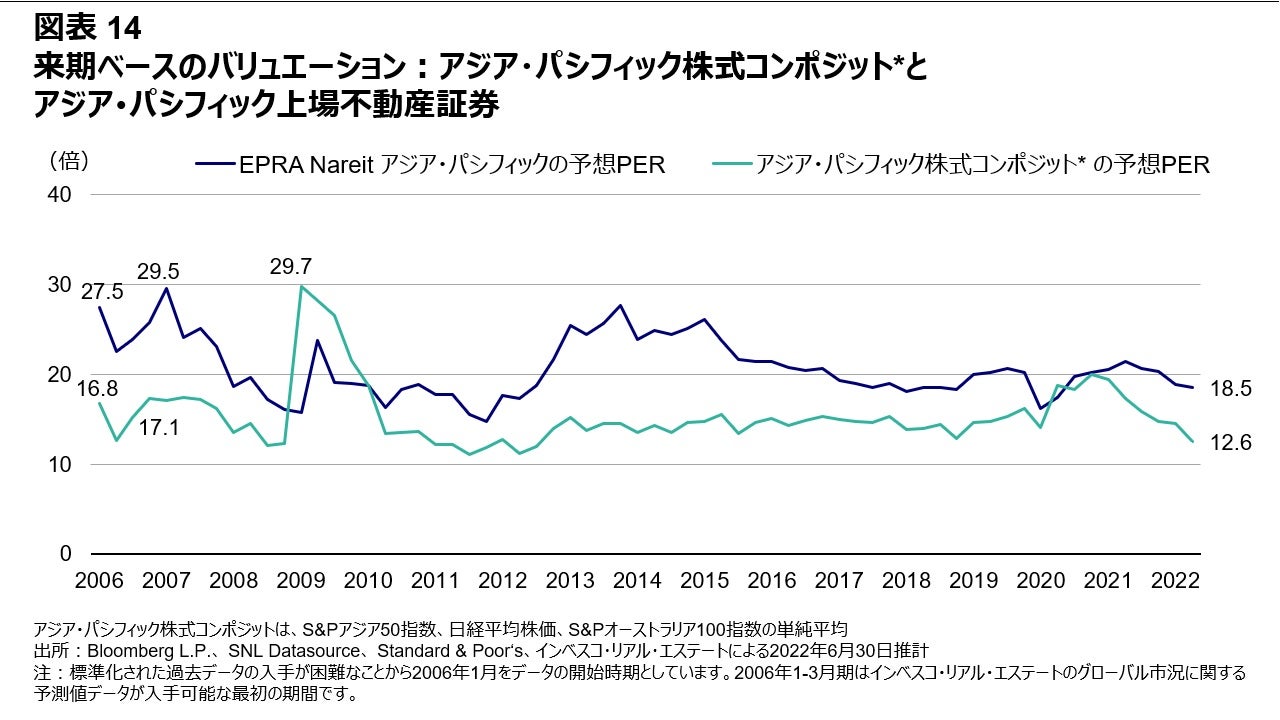

アジア太平洋地域では、利益対比バリュエーションで不動産証券は一般株式を上回る水準で取引されています。

不動産デット市場財務特性データ 不動産デット証券(CMBS/REIT社債)マーケット・インディケーター:2022年4-6月期

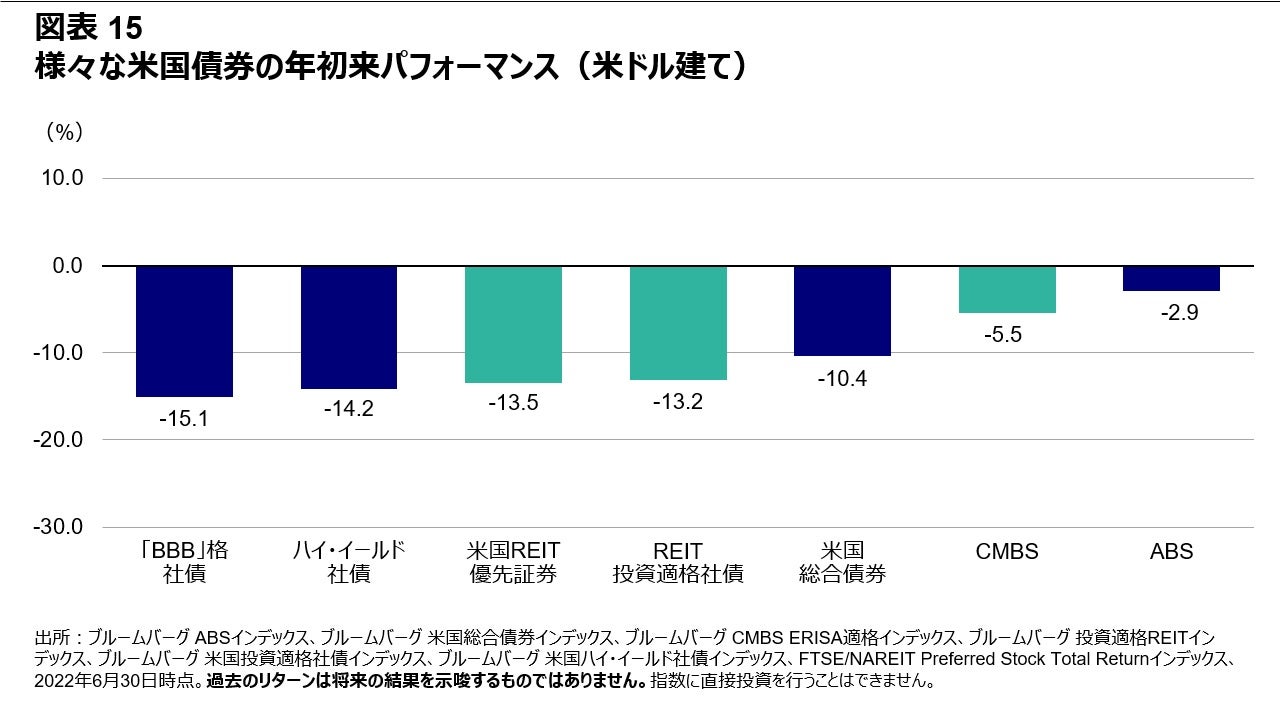

2022年1-6月期を通じて、米国REIT優先証券のトータル・リターンは、REIT投資適格社債やCMBSをアンダーパフォームしました。

不動産デット市場財務特性データ 不動産デット証券(CMBS/REIT社債)マーケット・インディケーター:2022年4-6月期

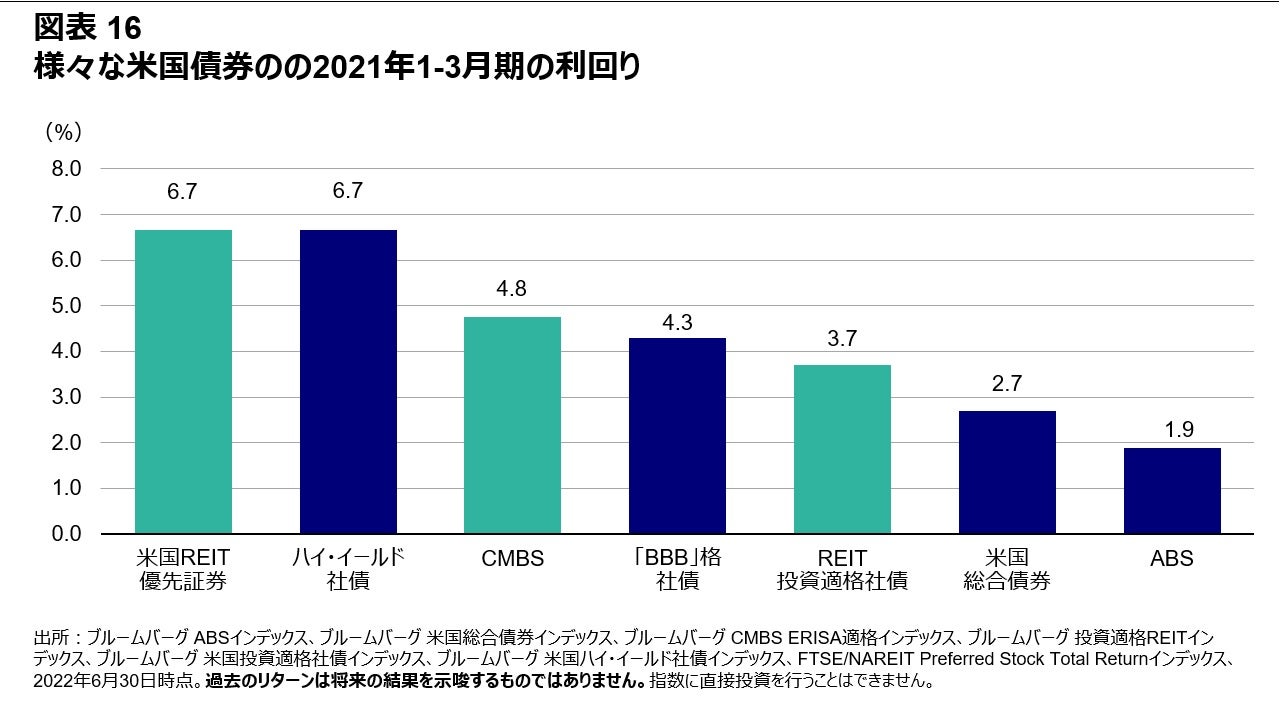

2022年4-6月期を通じて、米国REIT優先証券の利回りが最も高くなりました。

不動産デット市場財務特性データ 不動産デット証券(CMBS/REIT社債)マーケット・インディケーター:2022年4-6月期

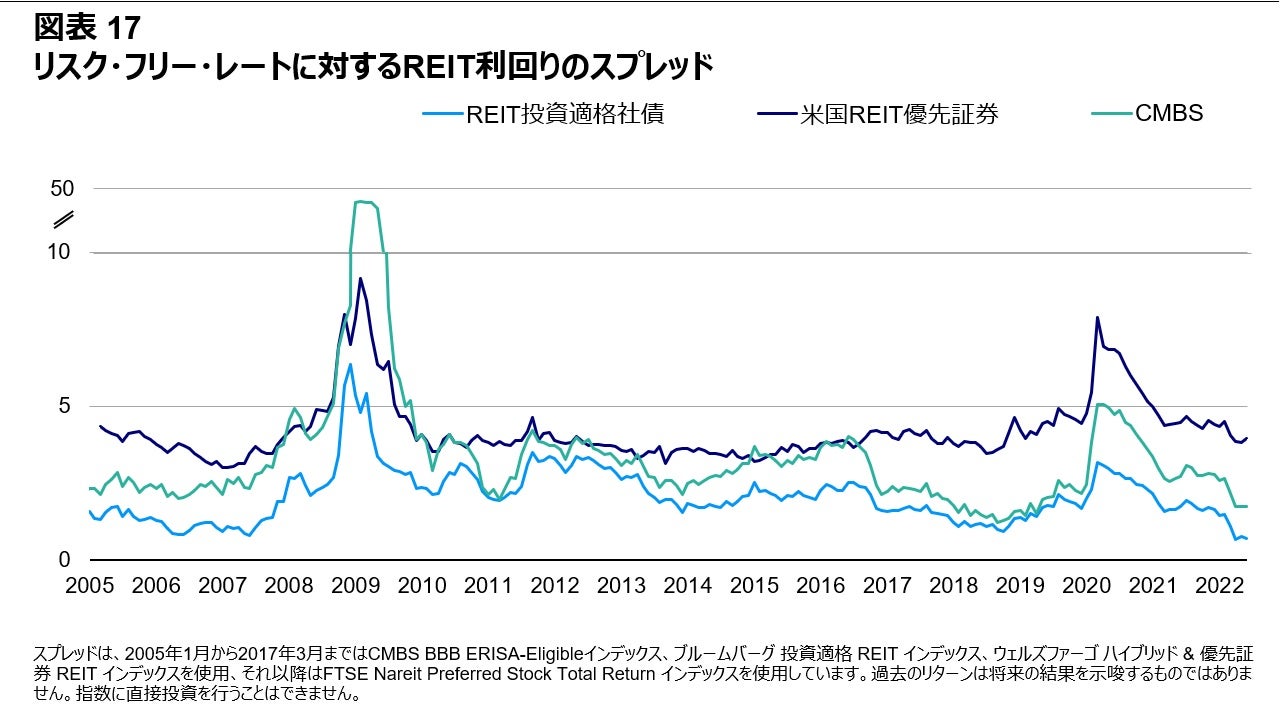

CMBSや米国REIT優先証券を含む不動産デットのスプレッドは依然として総じて縮小しています。

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

20220725-2310082-JP