亞太區 日本選舉結果:自民黨大獲全勝

日本自民黨在眾議院取得歷史性的 68% 超級多數席位,強化了高市首相的施政授權,並提升了日本股市、改革與財政政策的前景。

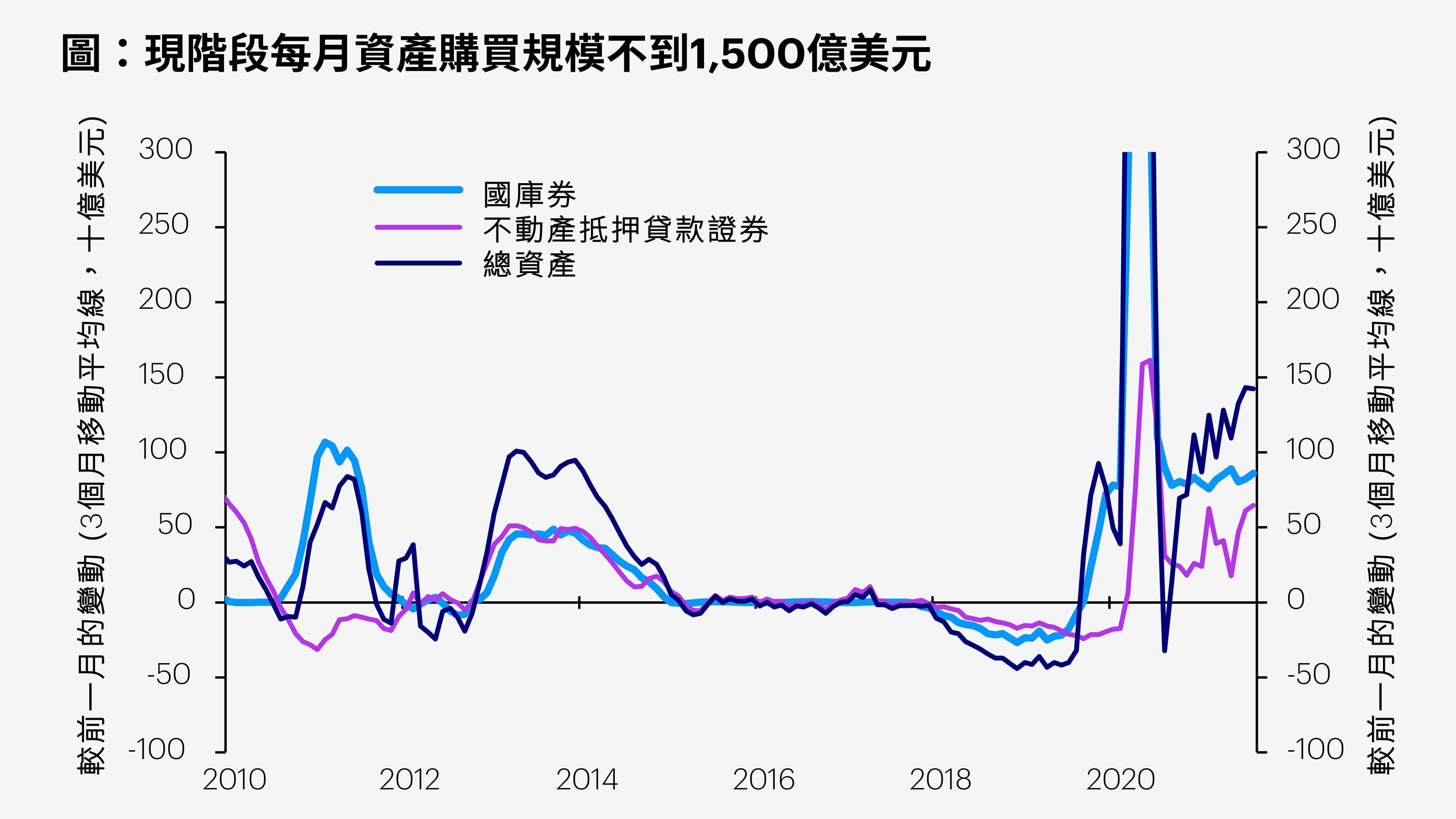

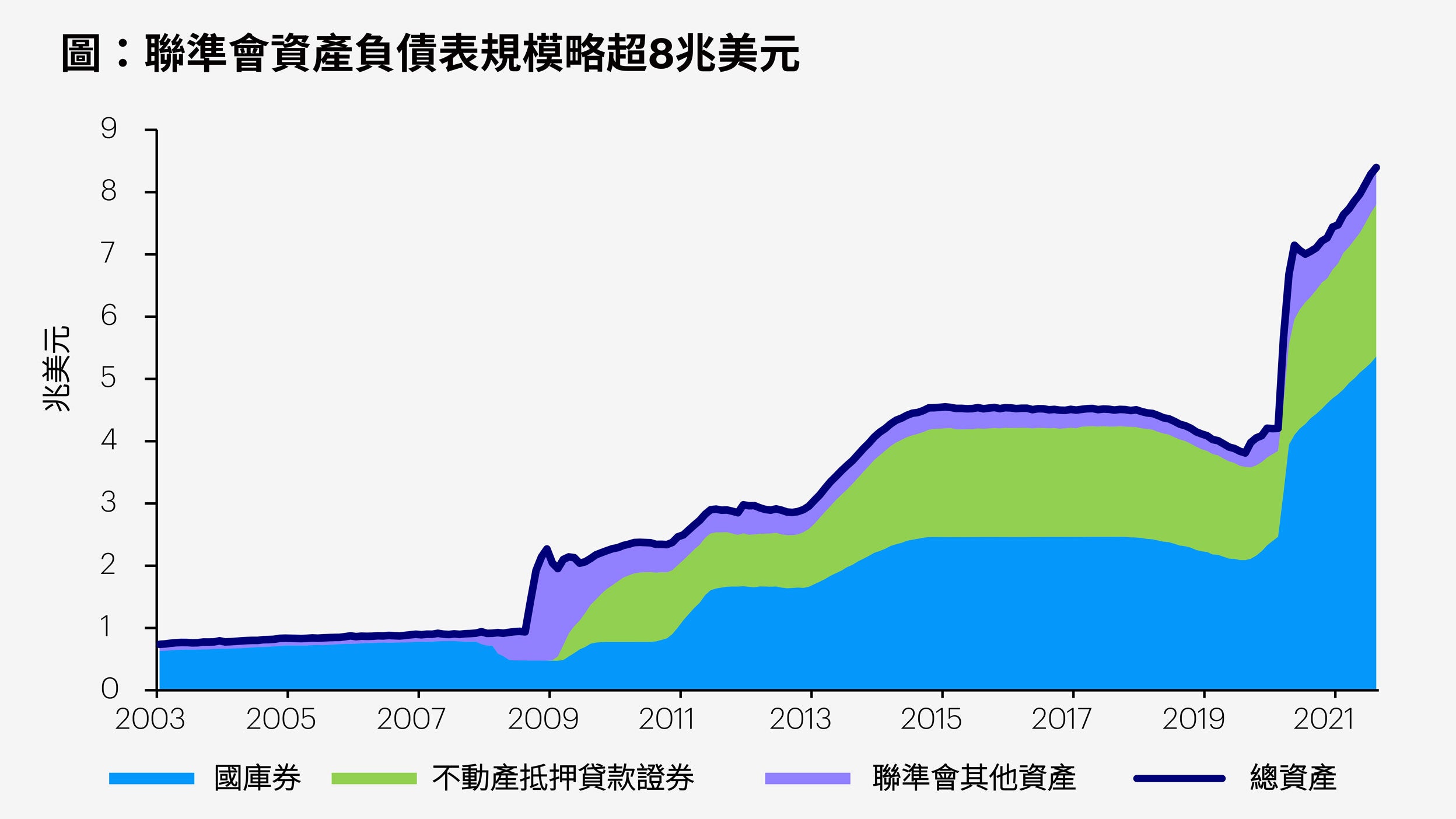

在為期兩天的會議過後,美國聯準會星期三宣佈,計劃保持政策利率不變,並自11月起將每月資產購買規模減少150億美元,與市場預期一致。

聯準會此次尚未提及升息問題,貨幣政策料將於更長一段時期內保持寬鬆,美股因此全面上漲。關於政策失誤的憂慮有所緩解–央行暫時不會僅僅因為價格過渡性或持續性地上漲而先發制人地結束剛剛開始的商業週期。

美國高通膨仍是「暫時性的」

儘管主席鮑爾暗示美國高通膨的持續時間或超過此前預期,但仍認為這只是「暫時性的」。聯邦公開市場委員會(FOMC)聲明中增加了一項重要結論,「供應緊縮的緩解有望支撐經濟活動及就業的持續復甦以及通膨放緩。」

鮑爾亦提到,因經濟重啟過程中供應鏈及勞動力短缺等帶動的價格上漲應在未來有所緩解。這些變動加上去年的基期較低應推動通膨水準自明年3月份開始趨緩。

不出意外的是,鮑爾並未談及有關近期升息的話題,不過他表示聯準會針對升息的勞動力市場及通膨測試或許於明年某個時間通過。

為縮減計劃預留調整空間

另一個值得注意的是,聯準會表示「倘若經濟前景發生改變」將為每月150億美元的縮減計劃預留調整空間的措辭。此言論表面上看似中性,實則反應出聯準會的強硬態度,暗示有可能加速縮減買債規模。

顯然,主席鮑爾仍決心以價格上漲為代價推動經濟實現最大力道的反彈,而且直到明年有確鑿的證據表明通膨已成為一種更為永久的狀態時,才會考慮升息。我們認為,聯準會將於2022年下半年失業率恢復或接近疫情前水準時上調基準政策利率。

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。且基金交易係以長期投資為目的,不宜期待於短期內獲取高收益,投資人宜明辨風險,謹慎投資。詳情請參閱基金公開說明書或投資人須知。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。

Inv21-0457

您將透過此連結至非景順投信之網站,其他業者經營之網站均由各該業者自行負責(包括客戶隱私權保護及客戶資訊安全事項),本公司對該網站之資訊內容無權管理亦不負擔任何責任。