亞太區 日本選舉結果:自民黨大獲全勝

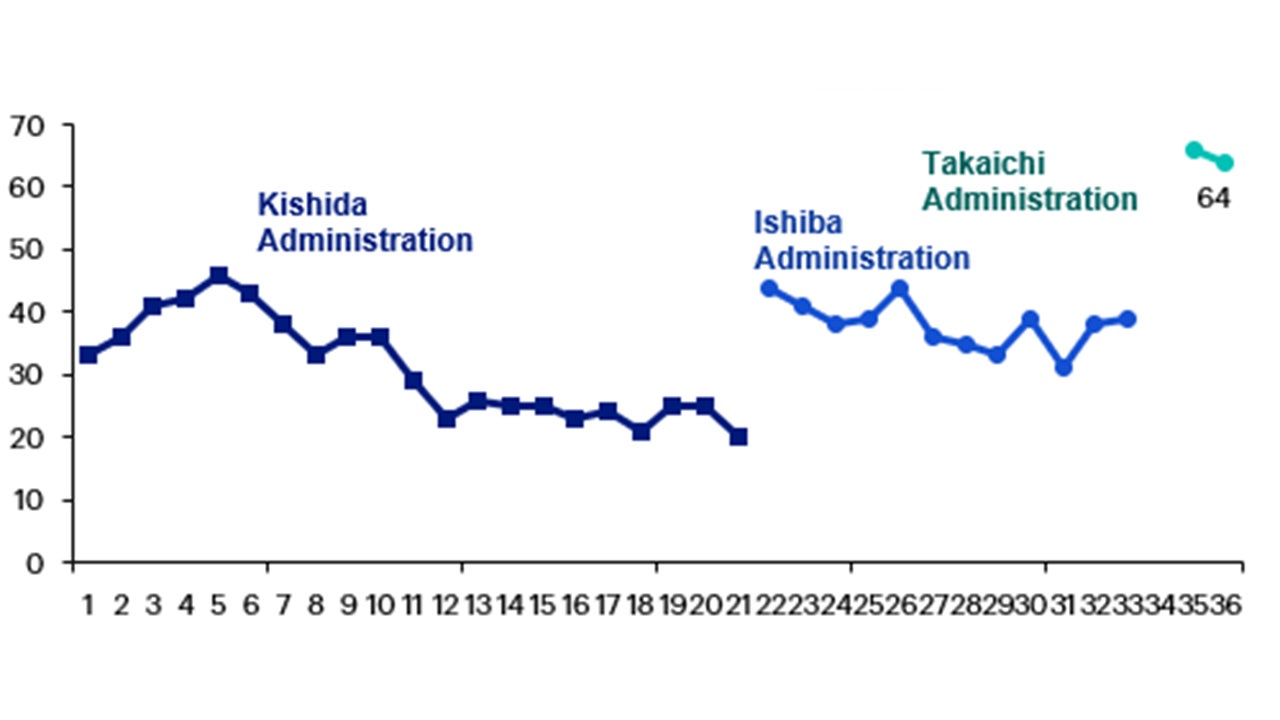

日本自民黨在眾議院取得歷史性的 68% 超級多數席位,強化了高市首相的施政授權,並提升了日本股市、改革與財政政策的前景。

近期日本首相高市早苗提出大幅擴張政府支出,同時提議減稅,引發債券投資人不安。

日本10 年期公債殖利率自 1 月 16 日的 2.18%,於 1 月 20 日升至 2.35%1,此一漲幅對於向來被視為全球最穩定、安全資產之一的日本公債而言,影響相當顯著。

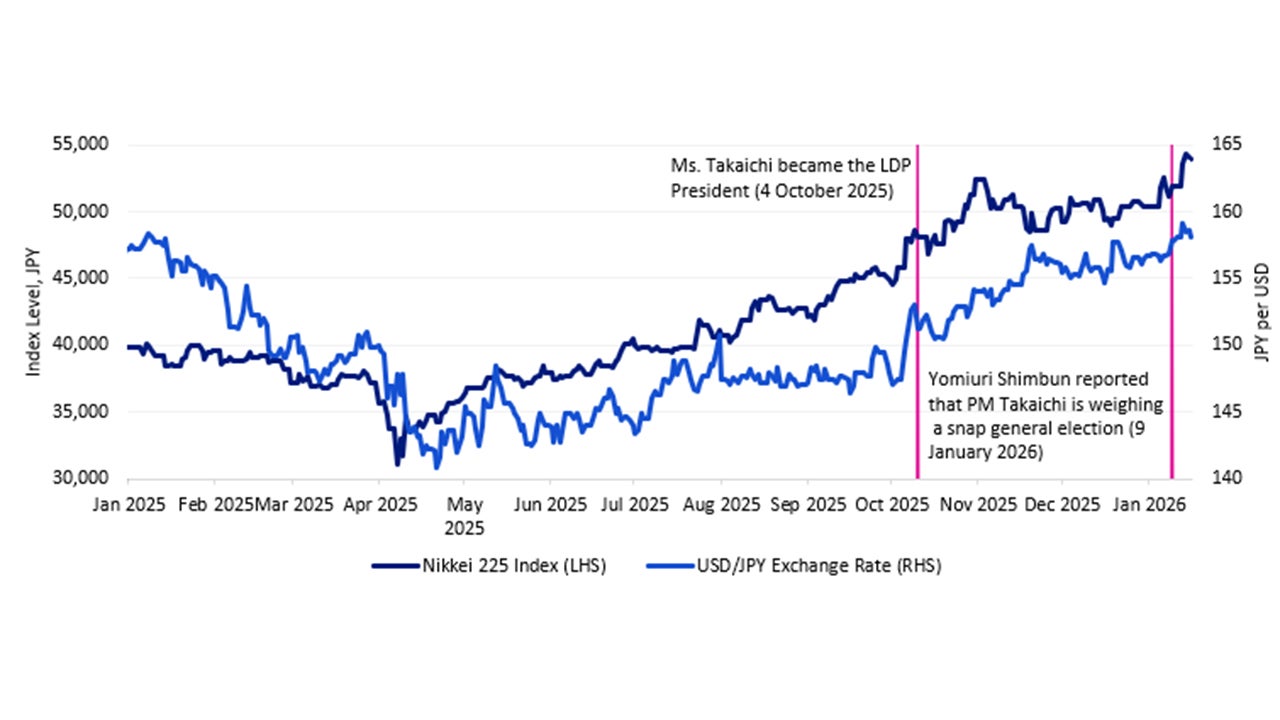

整體而言,高市擬於 2026 年推動經濟再通膨的政策,對日本股市與日圓屬正面訊號,但不利日本公債。

挾帶高漲的民意支持,高市於 1 月 19 日晚間宣布解散眾議院,期望在即將到來的國會大選中爭取更多政治支持。

資料来源:Invesco(引自 NHK)。數截至 2026 年 1 月 10 日,為每日數據。

同時,高市也宣布競選政見,計畫將食品消費稅由目前的 8% 降至 0%,為期兩年。

此項減稅措施的財政成本估計每年約 5 兆日圓,約為日本 2024 年 GDP 的 0.8%。2由於政府並未說明相關減免的資金將如何填補,市場普遍認為,政府勢必需透過額外發行公債彌補缺口。

此外,市場亦認為食品消費稅一旦暫時下調,在兩年後於政治層面將難以逆轉和恢復。若上述減稅政策最終轉為永久性政策,恐將對日本財政結構形成長期壓力。截至 2025 年底,日本政府總債務已高達 GDP 的 229.6%。3

在此背景下,對日本未來財政健全性的疑慮,已使得長天期利率逐步走升,而殖利率升高又進一步推高政府償債成本,形成惡性循環。

目前看來,高市撤回消費稅減稅提案的可能性不高。因此,短期內市場關注焦點,將轉向日本財務省或日本央行可能採取穩定市場的相關措施。潛在選項包括由財務省回購日本長天期公債,或日本央行調整量化緊縮政策時程。

市場亦不排除,日本央行在 1 月 22 至 23 日召開的貨幣政策會議上,可能放慢資產負債表縮減的速度,以穩定公債市場,但此舉亦可能增加日圓進一步貶值的風險。

展望後市,預定於 2 月 8 日舉行的眾議院大選結果,將成為左右市場走向的關鍵因素。待選後執政架構與政策方向逐漸明朗後,日本公債市場可望逐步趨於穩定。

我們對日本股市維持正面看法。展望 2026 年,隨著通膨壓力趨緩,日本實質薪資成長可望回到正成長軌道,進一步帶動以內需為主的經濟復甦。

在總體環境改善的支撐下,有利日本股市後續表現。值得注意的是,日本股市投資人普遍正面看待高市首相解散眾議院及其再通膨的政策走向,恰好與日本債券投資人形成鮮明對比。

相較之下,我們建議投資人對日本公債仍應保持審慎,長天期利率仍可能進一步走揚。

至於匯率方面,我們維持原先對日圓的正面看法,日美利差將持續收斂,反映市場對聯準會降息的預期、日本央行持推動政策正常化,相關趨勢有助推升日圓升值。

資料来源:景順、Bloomberg;每日數據截至2026年1月16日。過去績效不代表未來績效之保證,無法直接投資指數。

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。Inv26-0031

您將透過此連結至非景順投信之網站,其他業者經營之網站均由各該業者自行負責(包括客戶隱私權保護及客戶資訊安全事項),本公司對該網站之資訊內容無權管理亦不負擔任何責任。