亞太區 日本選舉結果:自民黨大獲全勝

日本自民黨在眾議院取得歷史性的 68% 超級多數席位,強化了高市首相的施政授權,並提升了日本股市、改革與財政政策的前景。

聯準會決定保持利率不變。這是自7月份最後一次升息以來,聯準會再次選擇按兵不動。

不過,聯準會於這次會議上暗示將從進一步緊縮轉向降息。

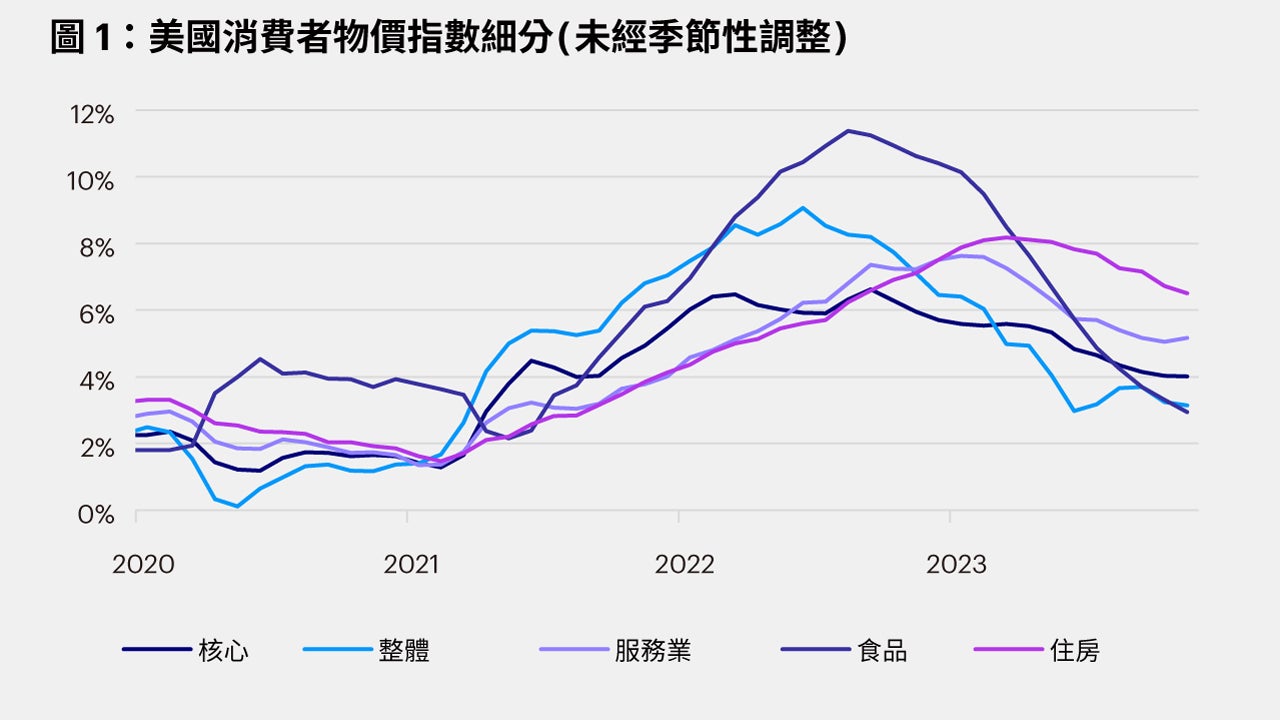

聯準會承認,經濟成長已有所放緩,通膨亦有所緩解(但依然處於較高水位),利率已達到或接近週期峰值,未來不太可能繼續升息。

資料來源:美國勞工統計局(BLS)。截至2023年11月的每月數據。

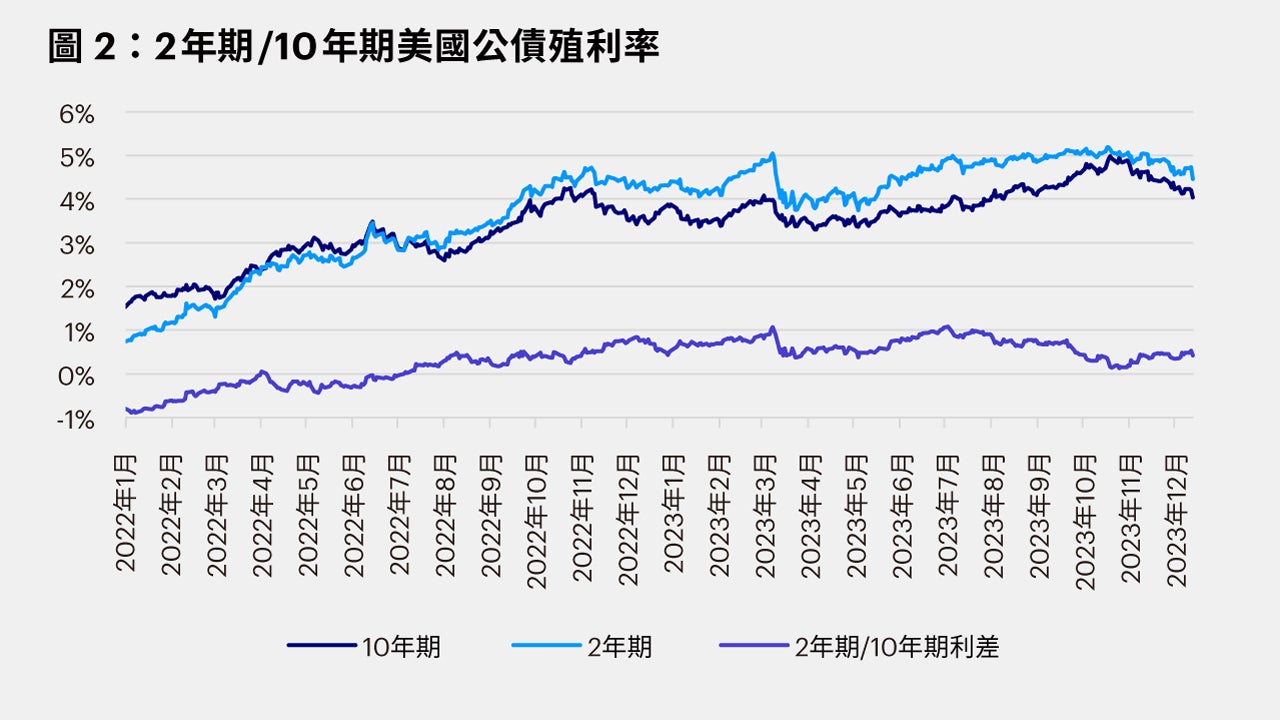

債券市場反應十分強烈,利率大幅下跌。

在決議公佈後的一小時內,10年期美國公債殖利率便跌至近4.0% 1 。此外,股市反應亦相當熱烈,股價飆升。

資料來源:Macrobond及聯準會。截至2023年12月13日的每日數據。

除非發生極端事件,否則聯準會應已完成升息,目前將聚焦於何時開始降息。

我認為,聯準會未必是要等到經濟成長顯著惡化時才會開始降息,其需要看到的只是抗通膨取得持續理想的進展。

聯準會理事沃勒(Chris Waller)曾於幾週前明確表達過這一觀點,聯準會主席鮑爾(Powell)又於今日的新聞發表會上重申了這一看法。

我相信,這一措辭略為「強硬」,目的是為了讓市場保持懷疑,由此抑制金融條件過於放寬。

我預期,聯準會應可於2024年第二季看到抗通膨取得長足的進展,並由此開啟降息。

這次的決議公佈及新聞發表會召開後,貨幣政策遠較過去更為明朗。

市場開始假設升息週期已結束,我們有機會看到聯準會於2024年上半年開始降息。

市場開始預期在經歷波折但短暫的著陸後,經濟將於2024年稍後時間迎來復甦。

在此環境下,我預期全球風險偏好將日益增加。

預料小型股及週期股將有機會領先,此外,投資等級信貸及高收益債券有望出現強勁表現。

此外,我預期國際資產,尤其是新興市場,將開始領先美國資產。

觀點來自Kristina Hooper

參考資料:

1 資料來源:Macrobond。數據截至2023年12月13日。

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。且基金交易係以長期投資為目的,不宜期待於短期內獲取高收益,投資人宜明辨風險,謹慎投資。詳情請參閱基金公開說明書或投資人須知。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。

Inv23-0396

您將透過此連結至非景順投信之網站,其他業者經營之網站均由各該業者自行負責(包括客戶隱私權保護及客戶資訊安全事項),本公司對該網站之資訊內容無權管理亦不負擔任何責任。