亞太區 日本選舉結果:自民黨大獲全勝

日本自民黨在眾議院取得歷史性的 68% 超級多數席位,強化了高市首相的施政授權,並提升了日本股市、改革與財政政策的前景。

中國人民銀行攜手其他中國監管機構,共同提振中國市場情緒。

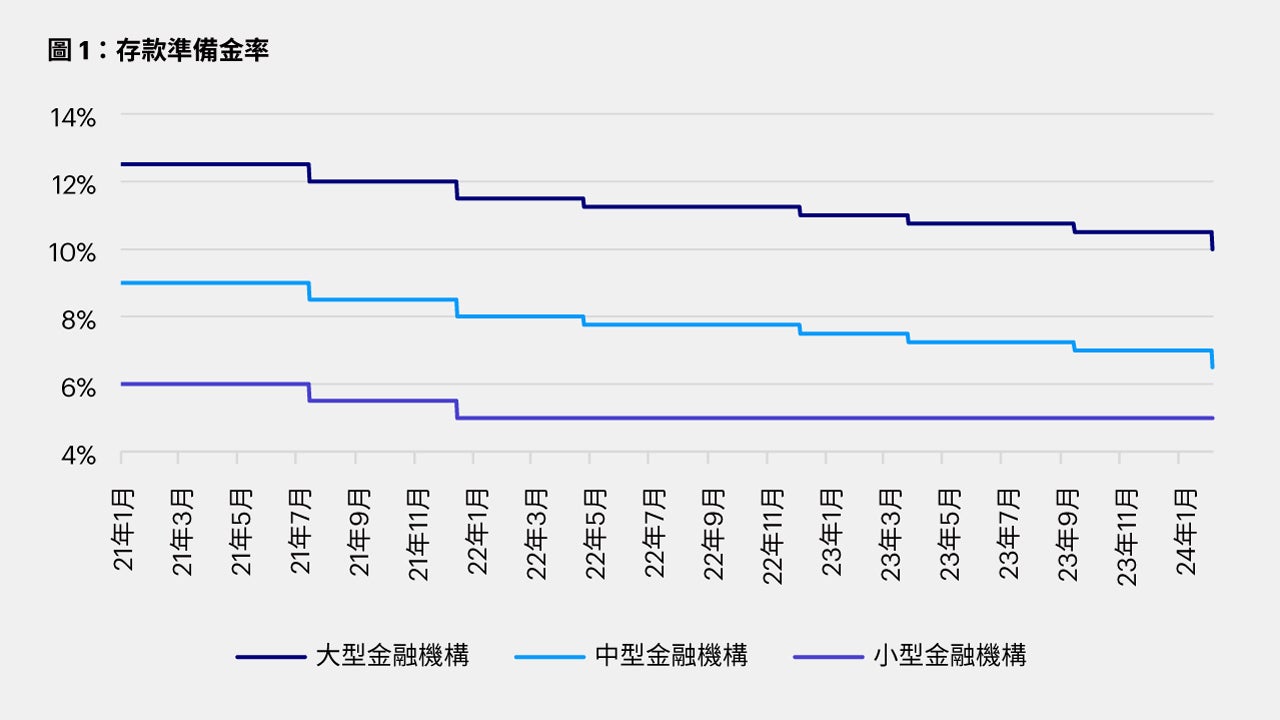

新任央行行長潘功勝表示從下個月開始進一步放寬貨幣政策,將於2月5日全面下調銀行存款準備金率2碼,下調幅度大於預期,時間亦早於預期 1。

這是自去年9月份以來的首次降準,我一直預期於第一季某個時刻會下調存款準備金率1碼,所以本週宣布降準有點讓人感到開心驚喜。

資料來源:中國人民銀行。截至2024年1月25日的數據。附註:2024年2月5日降準推測。

最近中國國務院宣布「要加強政策工具創新和協調配合,鞏固和增強經濟回升態勢」。

這次下調銀行存款準備金率無疑是措施之一。

然而,我認為降準本身不太可能對經濟成長產生深遠的影響。從歷史上看,降準推動了更大幅度的信貸成長,原因在於降準推動信貸供應,帶動了經濟發展。

但這一次,問題不在於供應方,而在於需求方(或缺乏需求方)。因此,無論中國人民銀行如何放寬供應限制,倘若市場無信貸需求,信貸就不太可能成長。

我認為,企業信心好轉或貸款市場報價利率(LPR)大幅下調,可能更有機會帶動信貸成長大幅回升。

基準利率沒有大幅下調的原因很大可能是中國人民銀行同時需要平衡匯率波動。

在聯準會繼續保持限制性政策立場之際,大幅下調貸款市場報價利率必然會給人民幣帶來匯率壓力。

在最近的講話中,中國人民銀行行長潘功勝特別提到這種貨幣動態,並強調保持人民幣匯率「基本穩定」的重要性。

顯然,市場希望政策制定者推出大規模政策來支持相關基本面,例如私人公司資本支出及家庭消費。

但是我仍然認為,政策制定者不會傾向於實施此類措施。

實施「火箭筒」規模的刺激措施並不能解決中國的經濟問題,這些問題在本質上是結構性問題。

中國政策制定者不願增加已經高築的債務,亦不願重振過去三年來政府試圖降溫的房地產市場 — 這只會增加經濟正在面臨的結構性風險。

此外,重新依靠信貸刺激來推動短期成長將與習近平主席提出的更高品質、更可持續發展的經濟願景背道而馳。

最終,讓基本面重回正軌的是信心及情緒的顯著改善 — 政策制定者認識到這一點,這就是為何近期大多數措施目的在提振市場信心。

通往經濟正常化的道路在於中國家庭及企業資本,而不是中國的刺激措施。

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。另投資人亦須留意中國市場特定政治、經濟與市場等投資風險。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

Inv24-0036

您將透過此連結至非景順投信之網站,其他業者經營之網站均由各該業者自行負責(包括客戶隱私權保護及客戶資訊安全事項),本公司對該網站之資訊內容無權管理亦不負擔任何責任。