亞太區 日本選舉結果:自民黨大獲全勝

日本自民黨在眾議院取得歷史性的 68% 超級多數席位,強化了高市首相的施政授權,並提升了日本股市、改革與財政政策的前景。

美國股市接近歷史高點,其他地區的市場也展現出韌性。現在的關鍵問題是:這波漲勢是否能持續,還是會因為通膨、經濟放緩或關稅帶來的不確定性而中止?

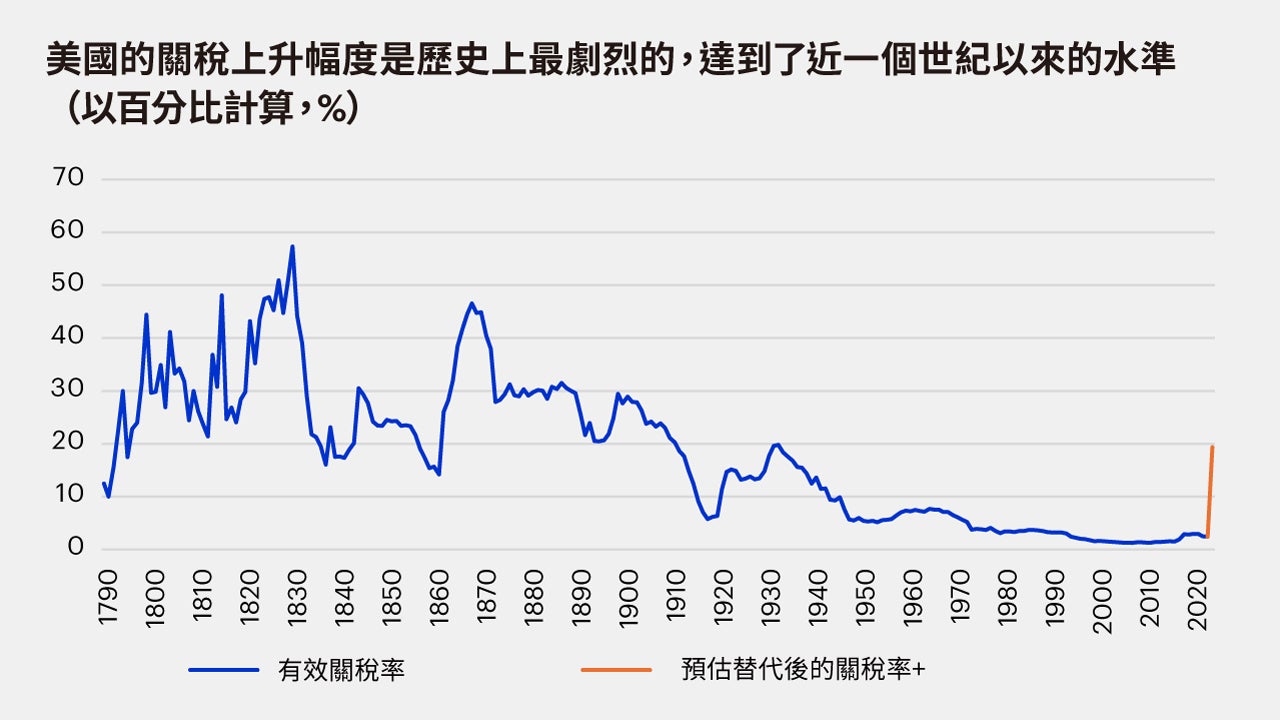

我們傾向與市場站在同一陣線,但也承認存在風險,而主要風險來自關稅所帶來的經濟影響尚未完全顯現。耶魯大學預算實驗室指出,若根據消費支出模式調整後,目前美國的實際關稅水準已達到大蕭條時期的水準。

資料來源:美國歷史統計資料(Ea424-434)、每月財政報表、美國經濟分析局(BEA)、耶魯大學預算實驗室、景順,截至2025年7月25日的年度數據。

儘管關稅水準相似,但今日的美國經濟與1920年代已大不相同。如今,美國經濟對公共支出和服務支出的依賴程度大幅提升,這意味著其受關稅影響的程度要低得多。與大蕭條時期相比,農業更穩定,佔GDP的比重也更小。

不同於以往的針鋒相對、陷入惡性循環的貿易戰,多數貿易協議正在達成中。財政刺激與內需預計將持續支撐全球經濟成長。

最後但同樣重要的是,第二季企業財報表現遠優於預期,而AI與科技革命也有望持續推動市場對尖端科技股的強勁需求。

如市場普遍預期,美國聯邦公開市場委員會(FOMC)在7月會議中維持政策利率不變。然而,這項決定並非獲得一致通過 – 理事Bowman與Waller持不同意見,支持降息25個基本點。1

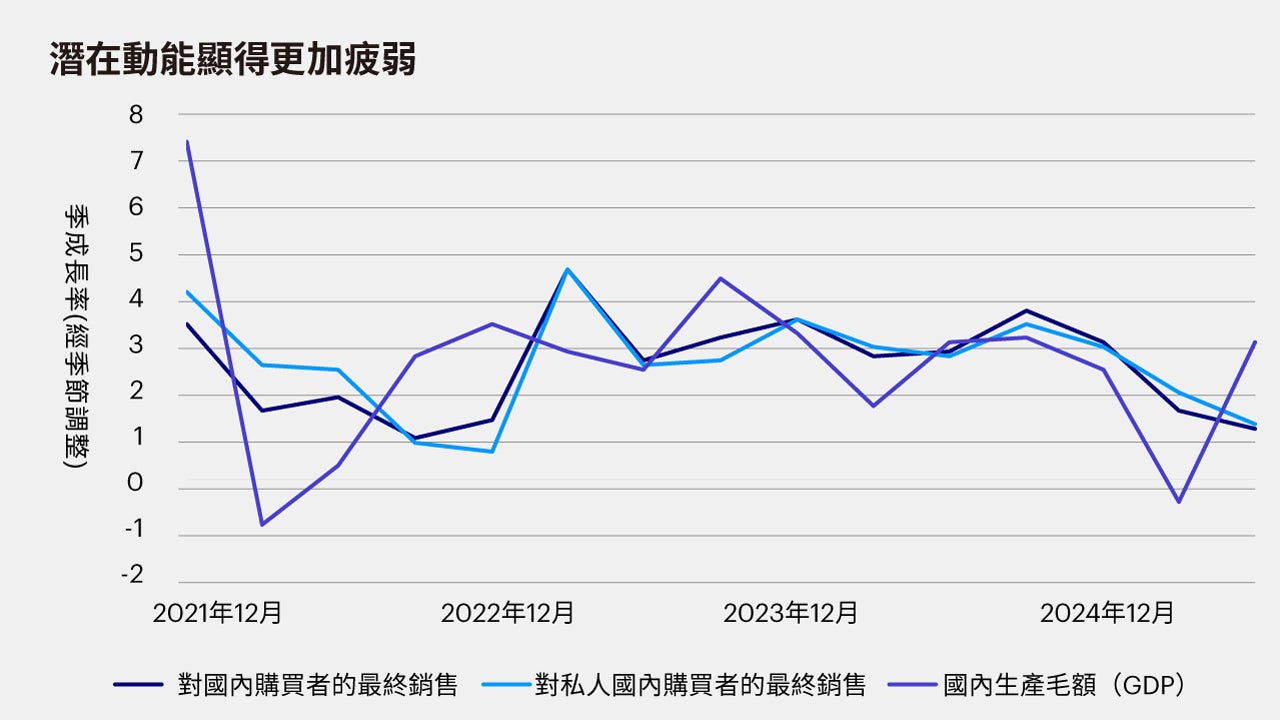

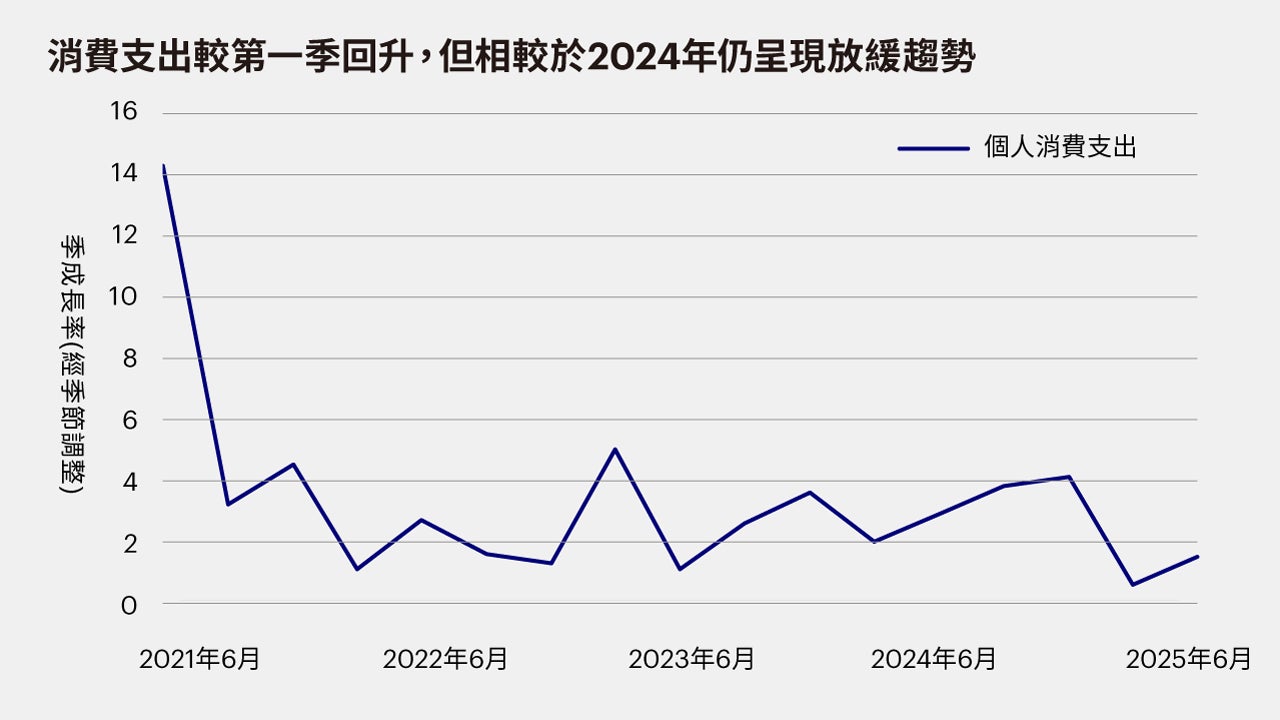

儘管聯準會仍認為勞動市場「穩健」、通膨「略高」,但語氣上出現微妙變化:聯準會現在形容2025年上半年的經濟成長為「趨緩」。

我們認為這反映出對消費者主導型經濟放緩的擔憂正在升高,在下文中將進一步探討。

儘管就業數據(特別是私部門)顯示出放緩跡象,主席鮑威爾重申,聯準會的雙重使命是實現最大就業與物價穩定,而非單純追求經濟成長。

值得注意的是,儘管就業創造速度放緩,勞動供給也在同步減緩,這有助於維持失業率的穩定。在通膨方面,核心個人消費支出上漲2.7%2,服務類通膨持續下降,但部分商品類別已開始出現與關稅相關的價格壓力。

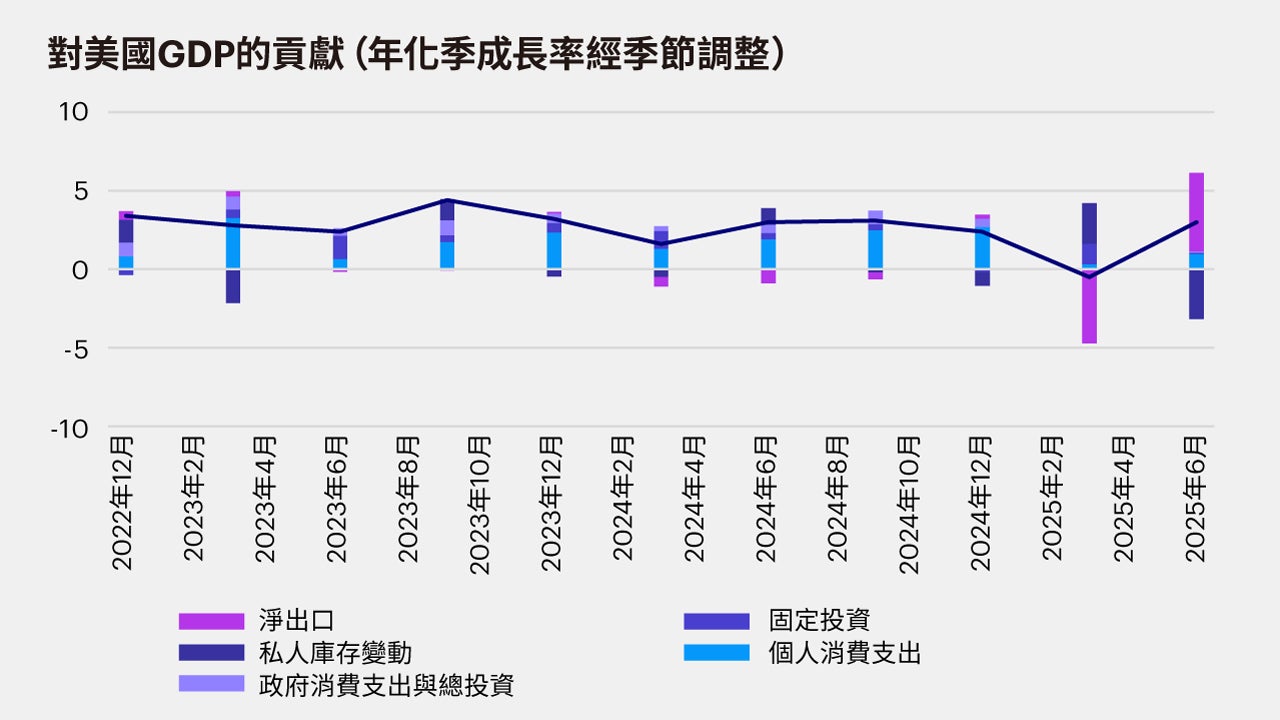

第二季GDP預估值顯示,年化季成長率強勁成長3%,較第一季-0.5%的萎縮大幅反彈。3

然而,這更可能是由於貿易赤字縮小所帶來的機械性反彈,而非真正的潛在經濟動能。例如,第一季進口因預先囤貨而激增37.9%,第二季則大幅下滑30.3%,這可能扭曲了整體GDP數據的表現。4

資料來源:彭博根據美國經濟分析局(BEA)數據計算,截至2025年7月31日的年度資料。

資料來源:美國經濟分析局(BEA),按季成長率(SAAR)計算,截至2025年7月31日。

資料來源:美國經濟分析局(BEA),按季成長率(SAAR)計算,截至2025年7月31日。

展望未來,我們認為聯準會將維持謹慎態度。儘管關稅的轉嫁效應已開始顯現,但其全面影響仍存在不確定性。聯準會可能會持續觀察長期通膨預期是否仍穩定。

在勞動市場方面,若就業成長出現更明顯的放緩,足以推高失業率,才可能為9月降息提供正當理由。

整體而言,儘管聯準會的語氣略偏鴿派,9月降息的門檻仍然相對較高。

近期的貿易協議雖有助於緩解市場對貿易不確定性的擔憂,但也反映出一種趨勢:雄心勃勃但定義模糊的承諾。例如,歐盟提出的2,500億美元能源採購目標7正面臨可行性的質疑,特別是在當前供需情勢下。另一方面,日本承諾的5,500億美元也引發質疑8,因為其中大部分似乎是以貸款形式而非直接投資。

這些發展顯示,儘管協議簽署速度加快,但缺乏細節與執行力仍值得密切關注。

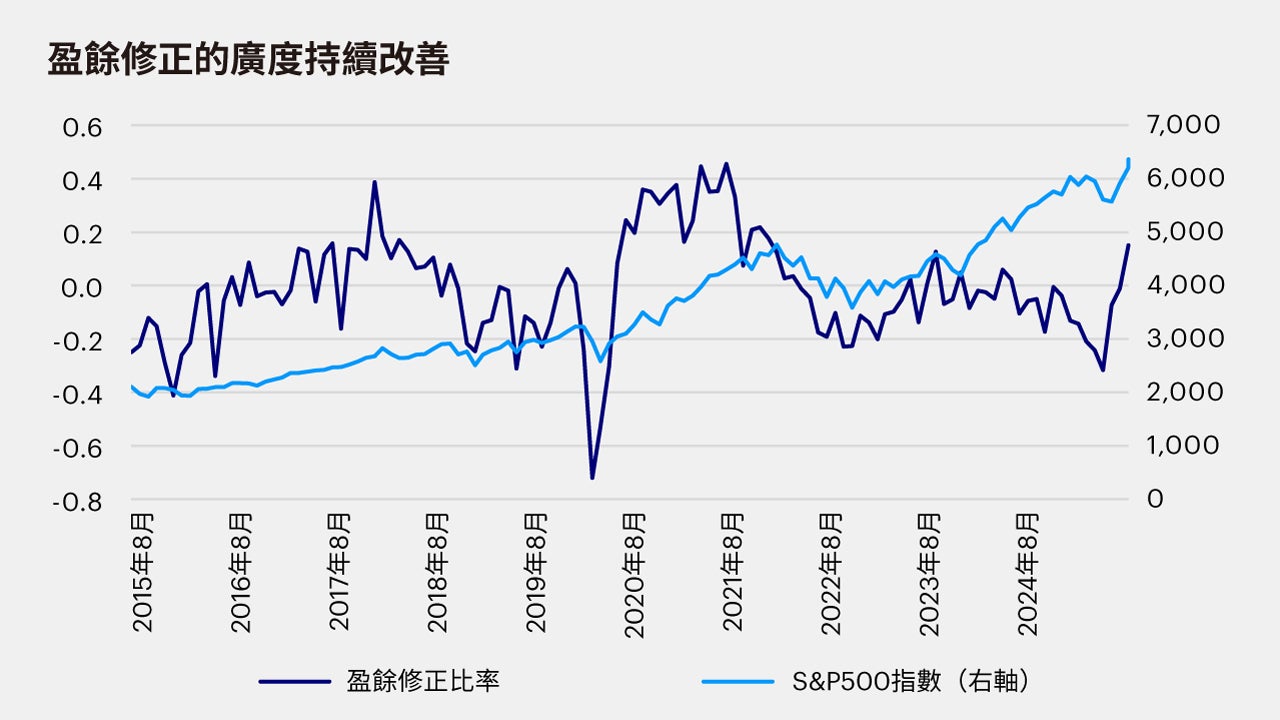

在股市方面,出現了一些正面催化跡象。獲利預期趨勢似乎已觸底,盈餘修正的廣度也持續改善。短期內可能支撐股市的利多因素包括:AI應用加速、美元走弱及「大而美法案」帶來的現金稅收減免。若聯準會真的降息,將進一步提振市場情緒。

資料來源:彭博(Bloomberg L.P.),截至2025年7月25日的每月數據。

註:盈餘修正比率的計算方式為:基於標準普爾 500 指數滾動 4 週的數據,將下一會計年度每股盈餘預測的上調和下調總和除以修正總次數。

唐湯瑪士(Thomas Tang)參與撰寫

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。

Inv25-0344

您將透過此連結至非景順投信之網站,其他業者經營之網站均由各該業者自行負責(包括客戶隱私權保護及客戶資訊安全事項),本公司對該網站之資訊內容無權管理亦不負擔任何責任。