市場焦點 2026年投資展望 - 亞洲股票

亞洲股票在 2026 年展望強勁,受惠於企業獲利前景、政策支持及結構性成長動能。投資機會涵蓋中國、印度、韓國、東協,以及 AI 創新。

.jpg)

今年早些時候,海外投資者對日本產生了濃厚興趣。美國著名投資人華倫•巴菲特(Warren Bu ett)前往日本並計劃加碼對日投資,推動日本股市上漲,初期漲勢過後,仍無法確定投資者是否相信日本真的迎來復興。東京方面,我們認為儘管短期內市場或許經歷修正,但從週期性及結構性角度來看,我們仍看好日本股市。

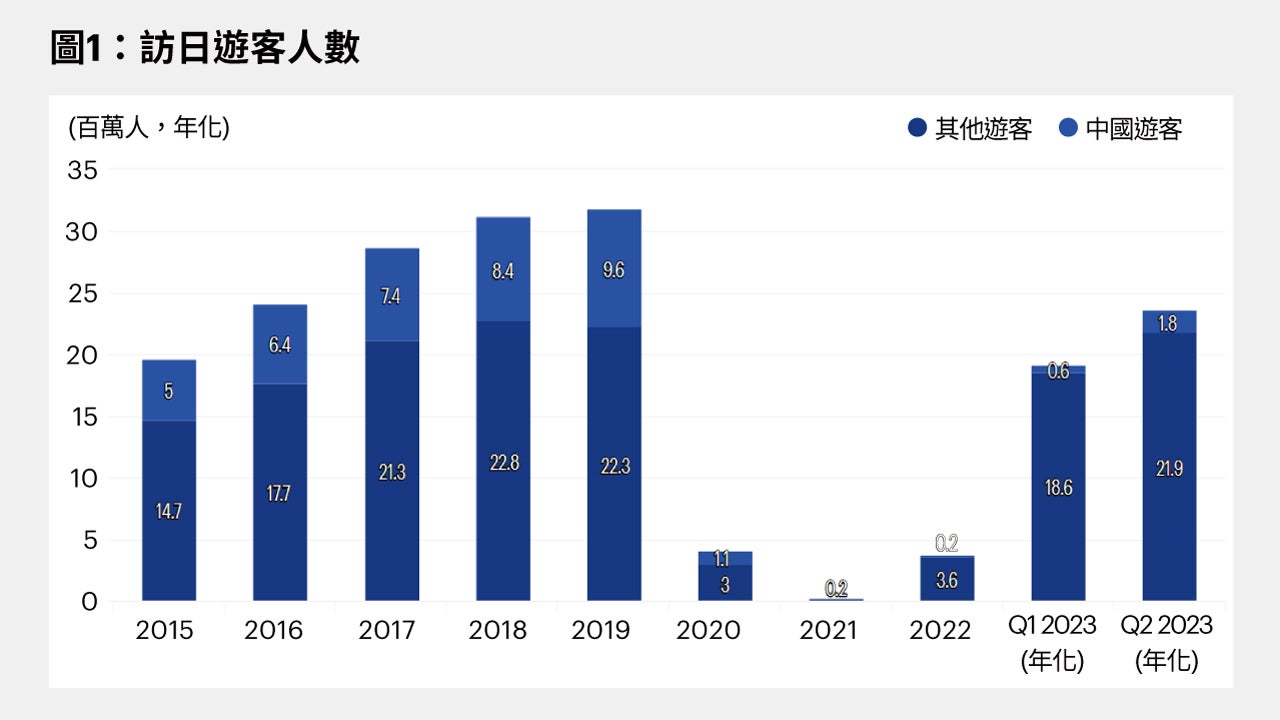

短期而言,由於經濟相對較晚重新開放以及入境旅遊需求上升,我們相信日本經濟漲勢有望超過美國及歐洲。我們觀察到,2023年第二季入境旅客數量強勁反彈,已接近疫情前水準。中國遊客回歸,截至8月10日,中國政府已允許赴日團體旅遊,我們預期,入境旅遊將於未來6至12個月繼續為日本經濟活動提供支撐。

附註:2023年第一季及第二季為年化數據。

資料來源:景順,來自CEIC的數據。截至2023年8月13日。

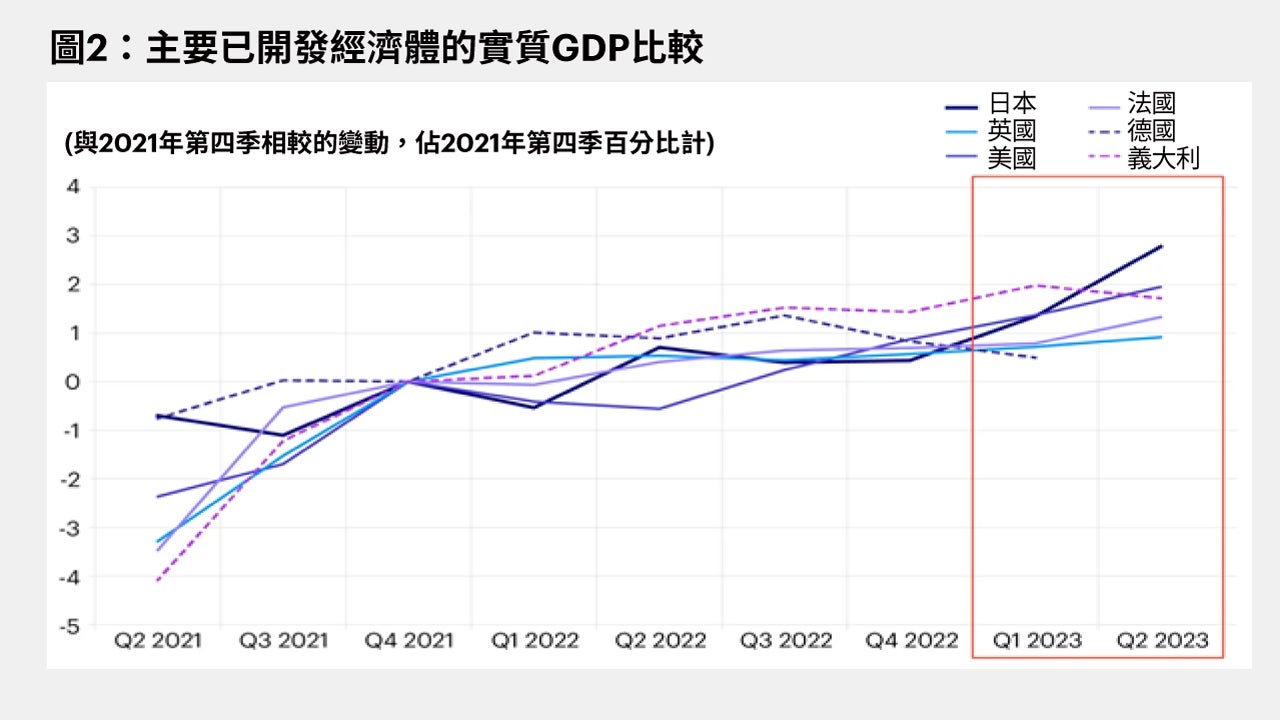

因此,預期日本經濟漲勢在年內餘下的時間裡有望超過美國及歐洲。日本年初至今實質GDP成長已超出市場預期,第一季及第二季經季節性調整後GDP季成長(年率)分別為3.7%及6.0% 1。除了重新開放帶動的成長外,汽車生產從供應鏈中斷造成的影響中反彈及半導體短缺亦有助確保日本製造業及出口在全球經濟成長前景放緩的情況下保持穩健。從結構性來看,日本企業的資本支出需求保持強勁,因此可應對國內勞動力短缺並展開綠色及數位化轉型。

資料來源:景順來自CEIC的數據。截至2023年8月18日數據。

儘管第二季GDP初值顯示資本支出及消費成長有所停滯,但我們相信這是由技術性或暫時性問題所致,零售銷售額及企業資本支出計劃數據依然穩健。此外,日本「春鬥」談出30年最大加薪,因此將自5月份開始推動實質工資成長。我們相信,即使疫情過後的報復性支出趨勢逐漸減弱,這亦可於日後支撐私人消費成長。總而言之,我們相信中期經濟成長潛力良好。

與此同時,為推動經濟復甦,日本央行基本保持寬鬆的貨幣政策不變,其立場與其他正在對抗高通膨的已開發國家央行截然不同。有鑑於近期通膨數據超出預期,日本央行亦於8月份意外微調貨幣政策,放寬殖利率曲線控制,以增加政策的靈活性。倘若期待已久的價格及工資持續上漲,央行可透過逐步擴大長期利率區間開啟政策正常化進程。此等政策調整亦可能為疲弱的日圓提供支撐,而日圓疲弱一直是過去數年阻礙海外投資者投資日本市場的原因。

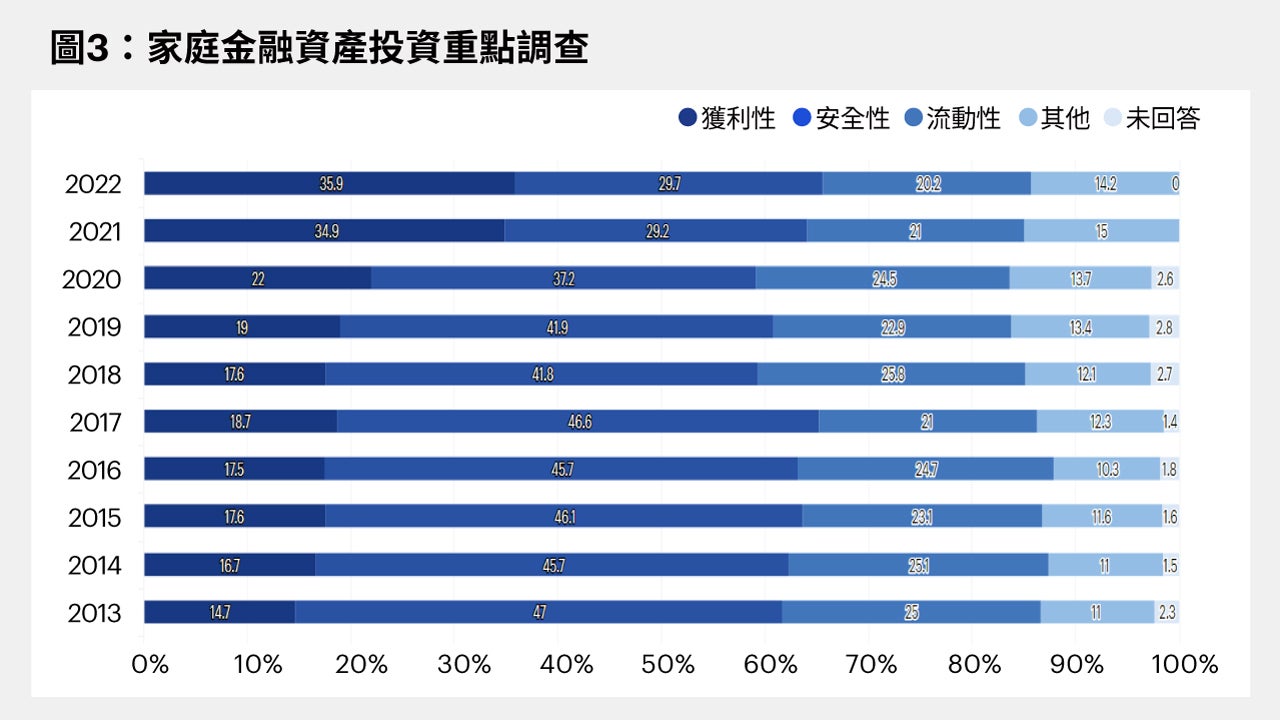

另一方面,東京證券交易所(東交所)已加快企業治理改革行動,這是今年最大的驚喜。東交所正式要求披露資本效率改善評估、計劃及行動,這無疑會對日本企業管理層帶來壓力。東交所的目標不僅是一次性提升股東報酬,而是確保所有上市公司的企業價值持續成長。此舉與政府決定自2024年1月起加強免稅儲蓄帳戶計劃或NISA(Nippon Investment Savings Account)的計劃相輔相成,進而推動2,000兆日元(約14兆美元)的家庭資產(大部分為現金或現金等價物)轉化為投資。家庭投資的重點亦逐漸從安全性向獲利性轉移,因為在通膨上升的情況下,現金不再稱王。

資料來源:美銀美林環球研究部,The Central Council for Financial Services Information。

(附註)有關安全性、流動性、獲利性及其他因素的項目分別包括以下分類,安全性:「因為可以保本」及「我願意相信金融機構」,流動性:「因為我可以自由存取,即使是小額款項」及「因為便於兌現」,獲利性:「因為收益率高」及「因為價格預期將於未來上漲」,其他:「因為產品便於理解」及「其他」,基於Public Opinion Survey on Household Financial Assets and Liabilities (2022)

我們認為有望形成良性循環,且預期東交所企業治理改革計劃可推動資本效率及獲利能力持續改善,進而鼓勵日本家庭投資於股票以及NISA大幅改善。通膨回升可促使家庭承擔更多風險並尋求更高報酬。

參考資料

1 資料來源:日本政府內閣府

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。且基金交易係以長期投資為目的,不宜期待於短期內獲取高收益,投資人宜明辨風險,謹慎投資。詳情請參閱基金公開說明書或投資人須知。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。

Inv23-0269

亞洲股票在 2026 年展望強勁,受惠於企業獲利前景、政策支持及結構性成長動能。投資機會涵蓋中國、印度、韓國、東協,以及 AI 創新。

探索中國在 2026 年的下一波成長浪潮,受工業創新、AI 動能及動態消費趨勢推動,並由具吸引力的估值與流動性支撐。

2026 年第一季亞洲投資等級債展望仍偏正向,主要受美國降息預期、穩健基本面及強勁技術面支撐。然而,估值偏高與總體風險仍需採取防禦性布局。

您將透過此連結至非景順投信之網站,其他業者經營之網站均由各該業者自行負責(包括客戶隱私權保護及客戶資訊安全事項),本公司對該網站之資訊內容無權管理亦不負擔任何責任。