市場焦點 2026年投資展望 - 亞洲股票

亞洲股票在 2026 年展望強勁,受惠於企業獲利前景、政策支持及結構性成長動能。投資機會涵蓋中國、印度、韓國、東協,以及 AI 創新。

截至2023年11月30日,日本股市(東證股價指數)按當地貨幣計在今年共上漲25%。這波升勢受多項有利素推動,包括期待已久的疫情後重新開放、日本央行持續的貨幣政策支持並因此導致日圓走弱、汽車產量從半導體供應短缺造成的衝擊中復甦、以及東京證券交易所(東交所)加速企業治理改革。

展望2024年,我們認為市場有望延續漲勢,日本股市最終超越1989年泡沫經濟時期的歷史高峰,或許不是白日夢。

若要夢想成真,關鍵在於保持當前的名義國內生產毛額(GDP)增長,對此,日本央行的貨幣政策至關重要。

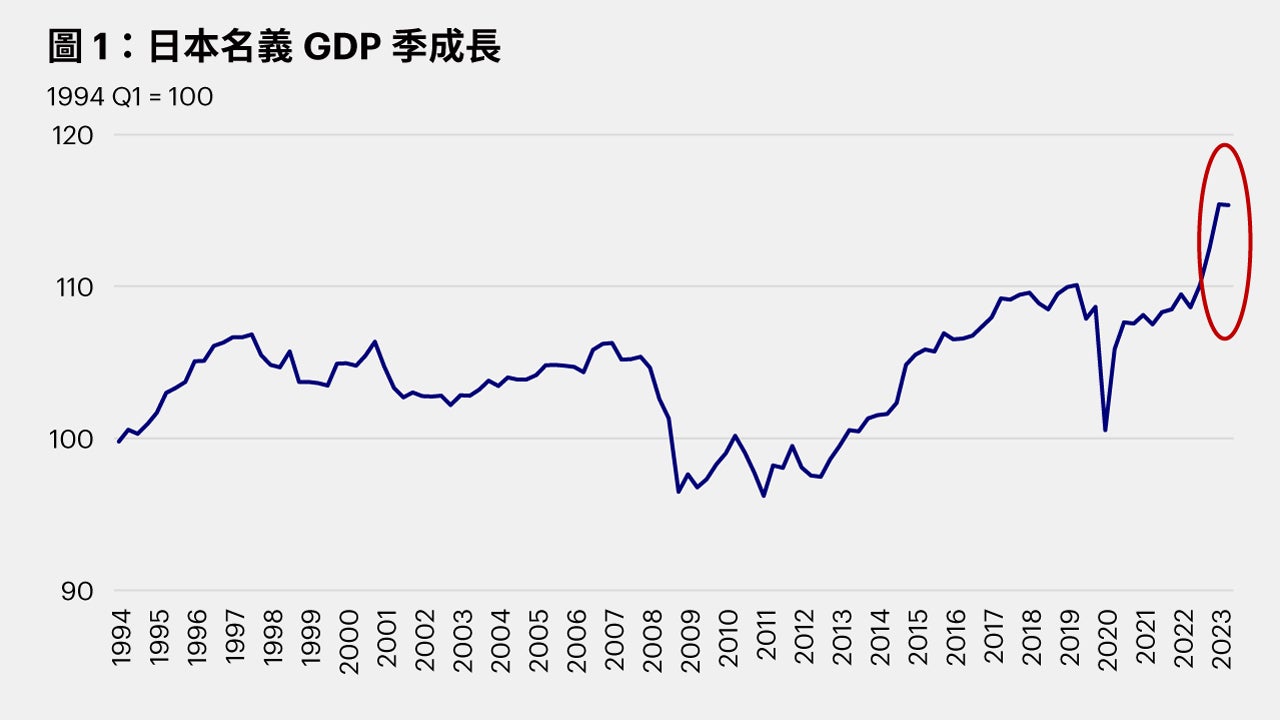

受惠於通膨反彈,日本企業獲利穩健成長,現已超越全球同儕,進而推動日本名義GDP在經歷長期停滯後在2023年出現顯著改善,創過去二十年新高。

資料來源:內閣府。截至2023年11月15日。

最新7月至9月的GDP數據顯示成長出現停滯。現階段核心消費者物價指數(CPI)(不包括新鮮食品及能源)約為4%,但名義工資成長尚未跟上,從而限制了家庭購買力。此外,儘管日本企業的資本支出需求有所擴大,但由於原物料成本上漲,企業仍持觀望態度。

日本需要通貨再膨脹,但過高的通膨會衝擊私營企業的情緒。話雖如此,隨著商品價格見頂以及歐洲及中國經濟放緩,我們認為日本高通膨最終將會放緩。

此外,我們對實質工資持樂觀態度,鑑於日本企業獲利成長強勁,加上政府一直向企業施壓加薪,預料2024年「春鬥」(企業工會與僱員之間的春季工資談判)應會帶來新一輪工資成長。我們留意惡性通膨風險,但這不是我們假設的主要情境。

日本央行貨幣政策正常化的重要性值得再三強調,此舉可在不超出通膨目標水準或過度抑制經濟的情況下促進持續的通貨再膨脹。日本央行面臨的最大風險將來自海外,即美國經濟硬著陸及/或中國經濟劇烈下滑。

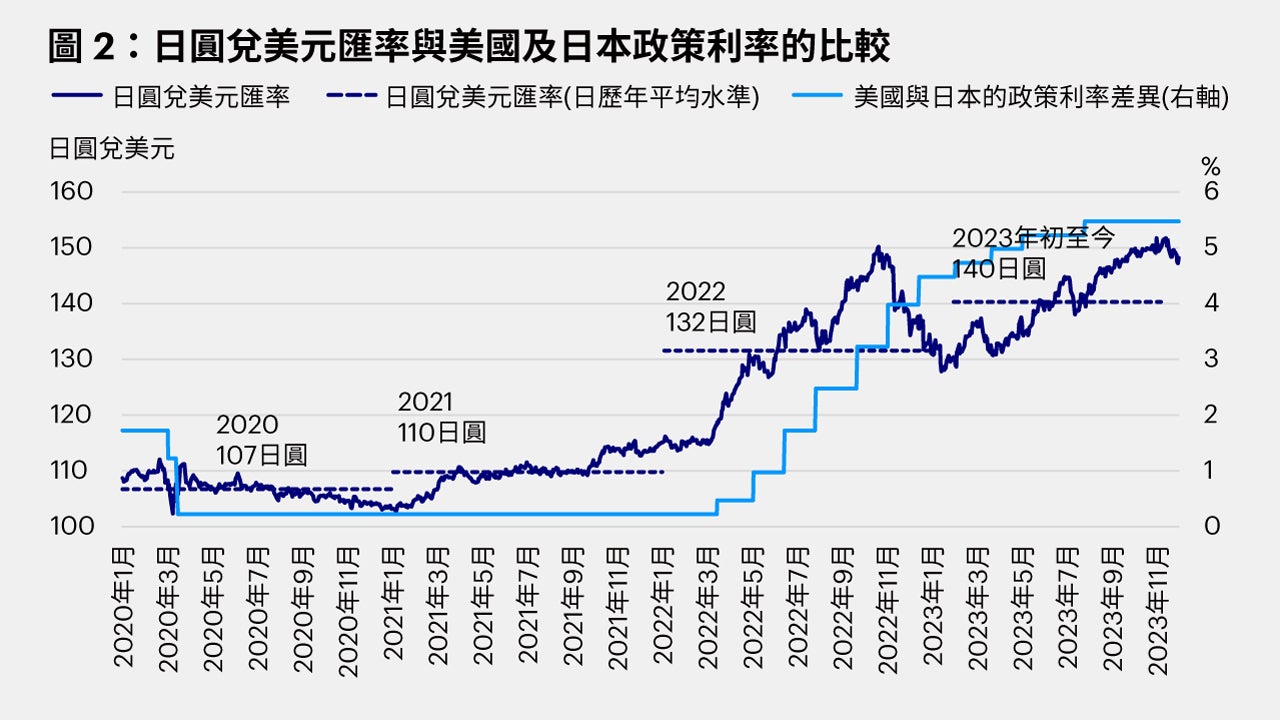

美國經濟硬著陸將迫使聯準會大幅降息。兩國貨幣政策差異或會因此顯著收斂,從而擴大日圓急劇升值的風險。歷史顯示,短期內日圓大幅升值會產生貨幣緊縮效應,因為進口價格暴跌將引發通縮趨勢。而這會降低企業及家庭的通膨預期,引發惡性循環。

因此,為了保護經濟,日本央行將需要放棄貨幣政策正常化。此外,中國經濟下滑將顯著降低全球需求,並為全球帶來反通膨壓力,日本亦不例外。日本央行未來的政策可能因此受阻。

我們認為美國較有可能實現軟著陸,因此不會影響日本央行的正常化政策。日本及美國目前的政策利率分別為-0.1%及5.5%,差異顯著。隨著美國經濟軟著陸,聯準會將下調利率,但利差仍將存在,我們相信這會抑制日圓的上漲潛力。若日圓兌美元匯率上升至130左右,接近2022年的平均水準,對於日本出口商而言仍處於舒適區間。

資料來源:彭博。截至2023年11月30日。

與此同時,這亦有助緩解日本目前面臨的高通膨壓力。CPI放緩對日本家庭的實質工資有利。此外,我們預計日本企業無論如何都會恢復資本開支計劃,以解決勞動力短缺問題,並從日本資產泡沫破裂後的長期投資不足中復甦。

這些發展最終會形成日本迫切需要的工資與價格之間互為因果的螺旋式上升。屆時,日本央行很有可能最終於2024年某個時刻退出自2016年1月以來實施的負利率政策(NIRT)。

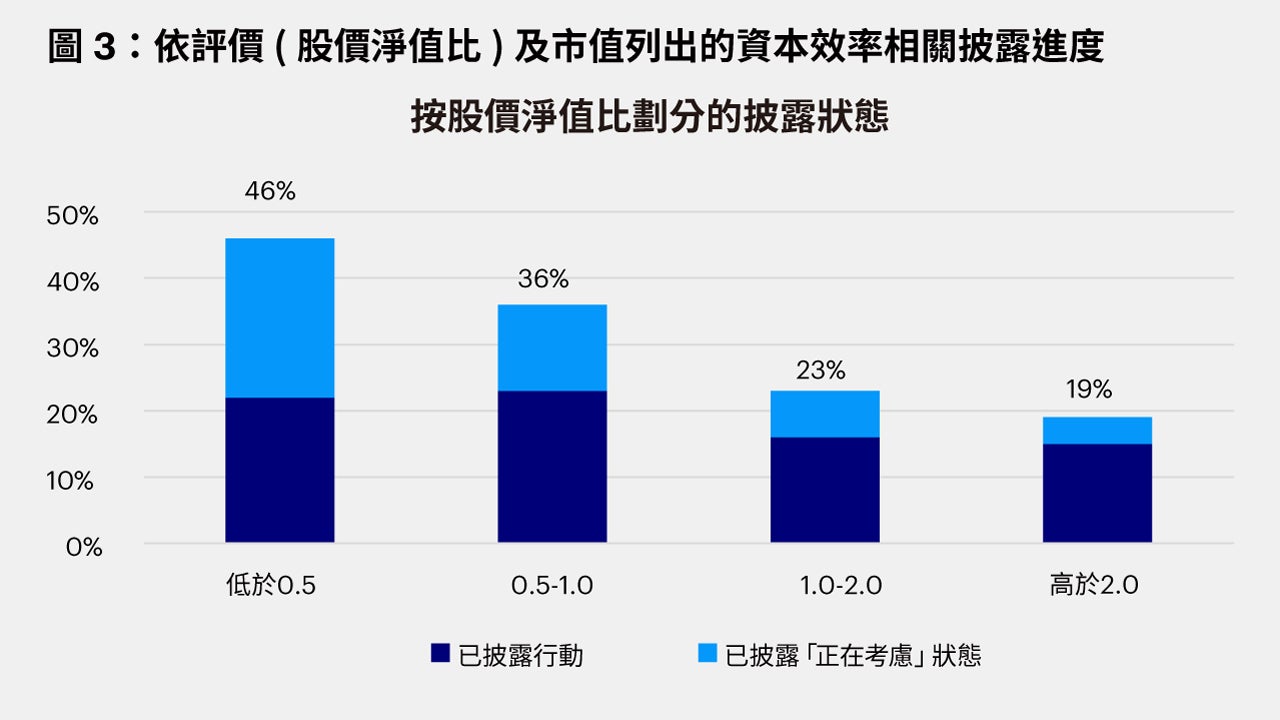

在恢復經濟成長的同時,日本亦在推動整個投資鏈的結構性改革。就2014年在「安倍經濟學」下啟動的企業治理改革而言,東京證券交易所(東交所)加快相關行動以提高上市公司資本效率,這是2023年最大的驚喜。

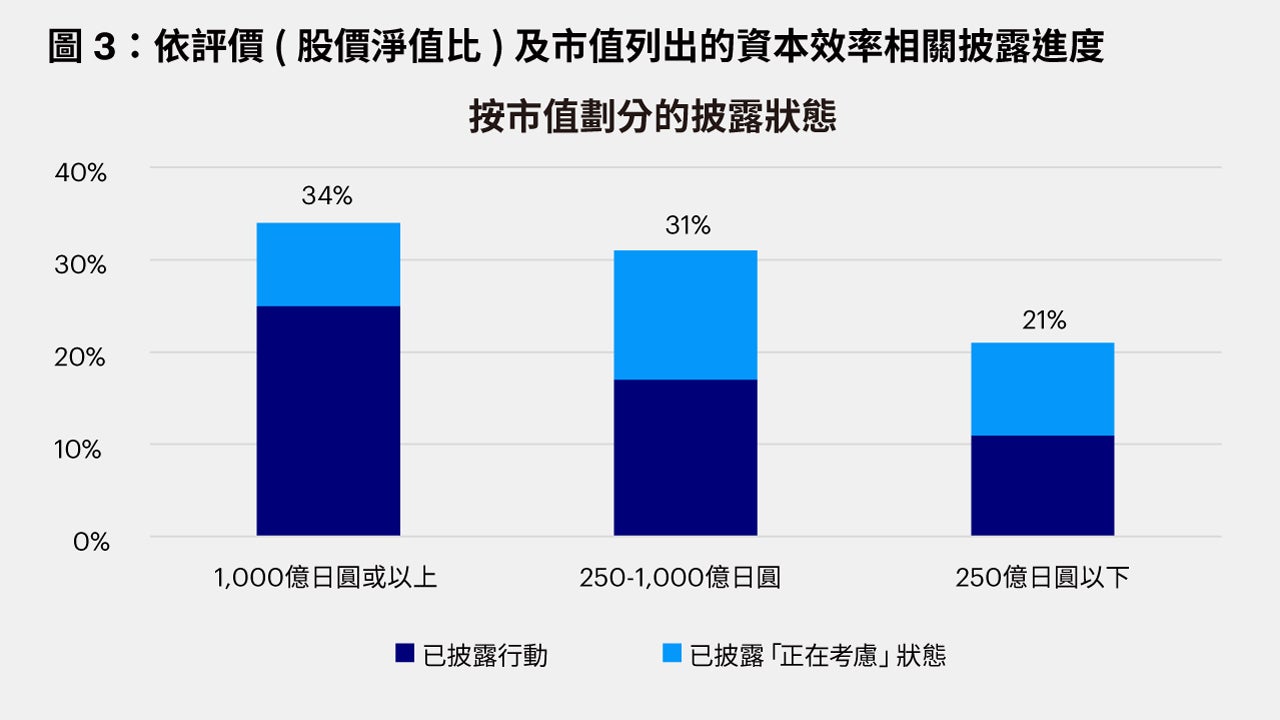

這並非一次性行動,東交所將定期跟進。東交所8月份指出,交易價格高於帳面價值或規模較小的公司進展緩慢,並於10月份決定從2024年1月起公佈名單,以揭露哪些上市公司符合東交所的要求,披露資本效率改善評估、計劃及行動。

資料來源:東京證券交易所。截至2023年8月。

資料來源:東京證券交易所。截至2023年8月。

最初,東交所的改革重點在於價值股。誠然,這項改革將循序漸進,但我們預計最終將擴展至所有上市公司,這亦是東交所的目標—東交所的目標並非針對股價低於帳面價值的股票一次性提升股東報酬,而是確保所有上市公司的企業價值持續成長。

此舉與政府加強免稅儲蓄帳戶計劃或NISA(Nippon Investment Savings Account)的決策相輔相成,該計劃決定自2024年1月起,根據首相岸田文雄(Fumio Kishida)於2022年11月推出的「資產收入倍增計劃」,推動家庭金融資產轉化為投資。

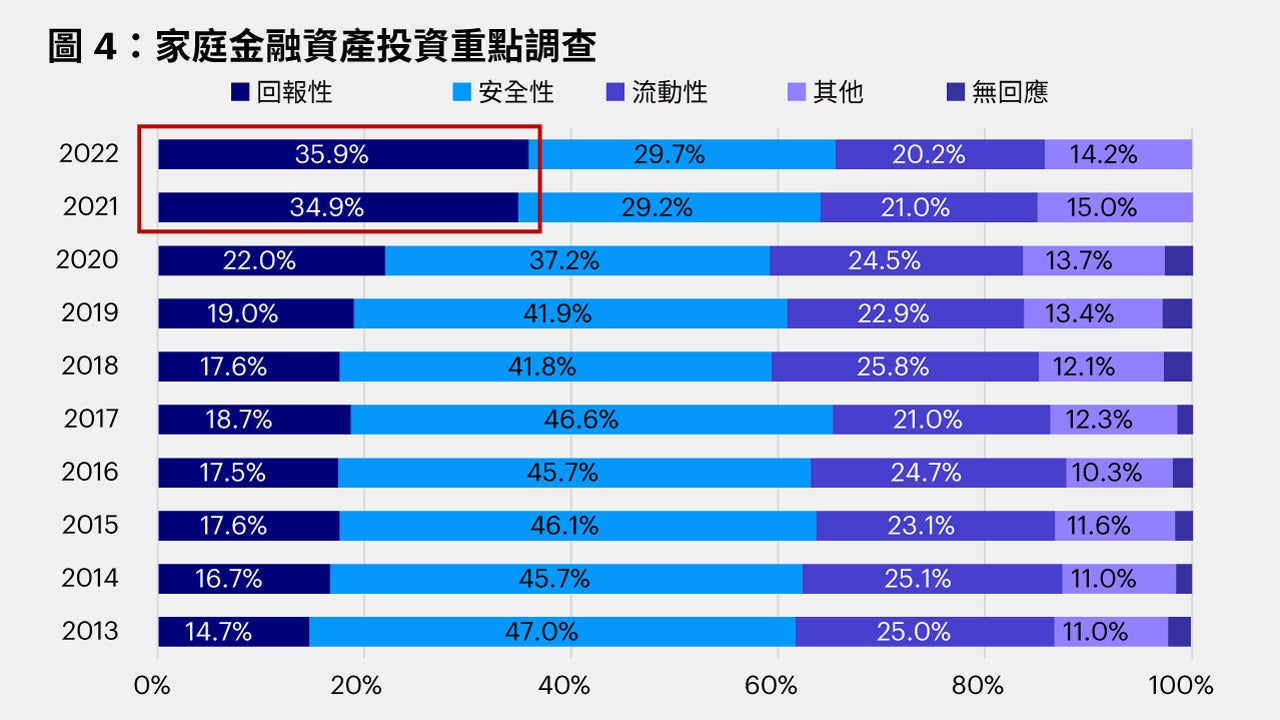

政府的初步目標是於五年內將NISA帳戶數量增加一倍,達到3,400萬個,投資額達到58兆日圓(約4,000億美元)。與此同時,家庭投資的重點亦逐漸由安全性轉向報酬,因為在通膨上升的情況下,現金不再是王道。

資料來源:金融服務資訊中央委員會(The Central Council for Financial Services Information)公佈的「2022 年家庭金融資產與負債民意調查(Public Opinion Survey on Household Financial Assets and Liabilities (2022))」。*(附註)有關獲利性、安全性、流動性及其他因素的項目分別包括以下分類。獲利性:「因為收益率高」及「因為價格預期將於未來上漲」;安全性:「因為可以保本」及「我願意相信金融機構」;流動性:「因為我可以自由存取,即使是小額款項」及「因為便於兌現」;其他:「因為產品便於理解」及「其他」。

轉變需要時間,但政府改革加上通膨環境為從現金及儲蓄轉向投資奠定了基礎,當前現金及儲蓄仍佔2,000兆日圓(約140兆美元),即家庭金融資產的54%。日本擴大NISA可能會像1990年代美國推出的401K養老金計劃一樣成為催化劑。

首相岸田文雄亦重申將致力對資產管理行業進行改革,藉以放寬監管及簡化業務實踐,從而吸引國內外投資者。

其計劃包括創設資產管理特區,允許外國投資者以英語辦理完成所有政府申請。這些措施旨在提升日本股市的投資吸引力及帶動投資者投資日本,長遠而言,有望在資金流方面形成良性循環。

如果兩項結構性轉變能夠實現,即在日本央行審慎的貨幣政策正常化推動下,名義GDP持續成長,以及政府透過改革完善整個投資鏈(包括提升資本效率空間的企業、具有巨大投資潛力的家庭及面臨進入壁壘的資產管理公司),則日本股市最終有望再創1989年泡沫經濟時期的新高。

在此情境下,隨著日本央行政策正常化,日圓可能會在一定程度走強,而這將消除海外投資者對出現類似於今年本地貨幣報酬因日圓貶值而大幅減少的擔憂。

1990年代初日本資產泡沫破滅後,經濟便陷入漫漫長夜。但長夜過後,黎明終將到來。

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

Inv23-0410

亞洲股票在 2026 年展望強勁,受惠於企業獲利前景、政策支持及結構性成長動能。投資機會涵蓋中國、印度、韓國、東協,以及 AI 創新。

探索中國在 2026 年的下一波成長浪潮,受工業創新、AI 動能及動態消費趨勢推動,並由具吸引力的估值與流動性支撐。

2026 年第一季亞洲投資等級債展望仍偏正向,主要受美國降息預期、穩健基本面及強勁技術面支撐。然而,估值偏高與總體風險仍需採取防禦性布局。

您將透過此連結至非景順投信之網站,其他業者經營之網站均由各該業者自行負責(包括客戶隱私權保護及客戶資訊安全事項),本公司對該網站之資訊內容無權管理亦不負擔任何責任。