グローバル消費の減速とその意味合い

要旨

グローバルにみたモノ消費が想定以上に弱まってきた

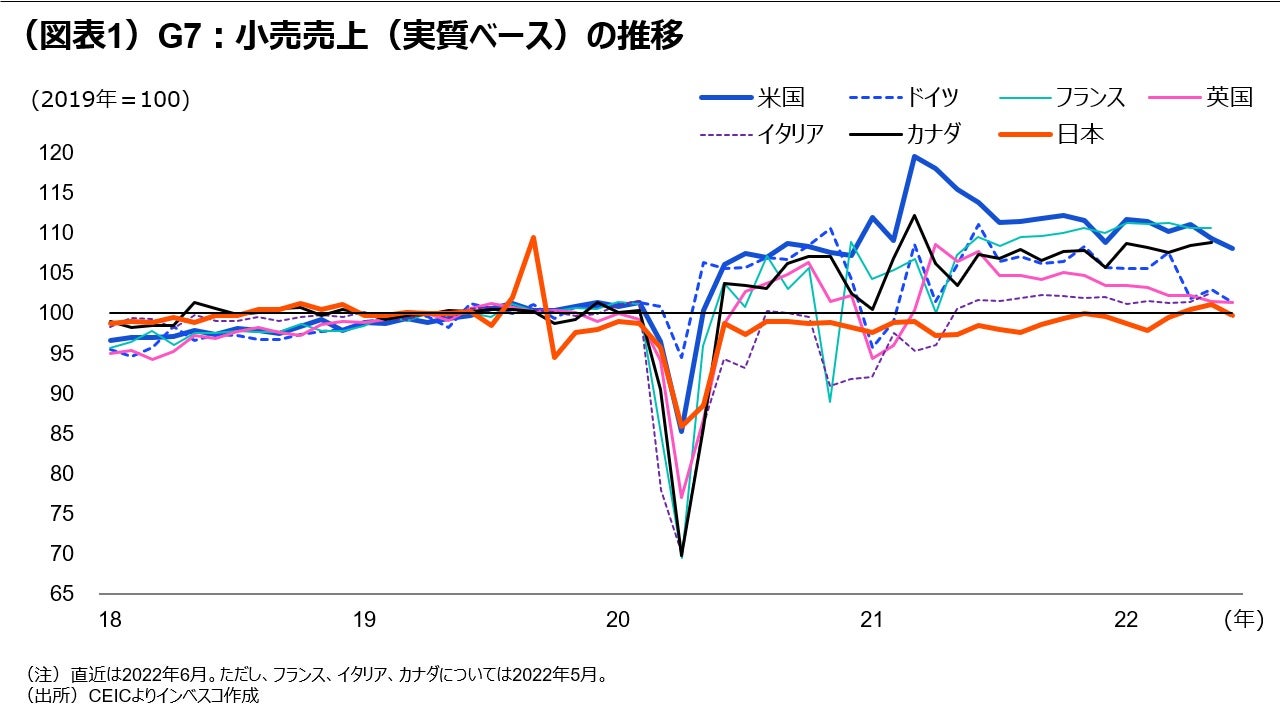

グローバル経済の減速感が強まってきました。減速感が特に強くみられるのが、モノ消費(=財消費)であり、消費財メーカーが想定以上の苦戦を強いられる可能性が出てきています。

サービス消費にも減速感。今秋には消費がさらに減速する公算

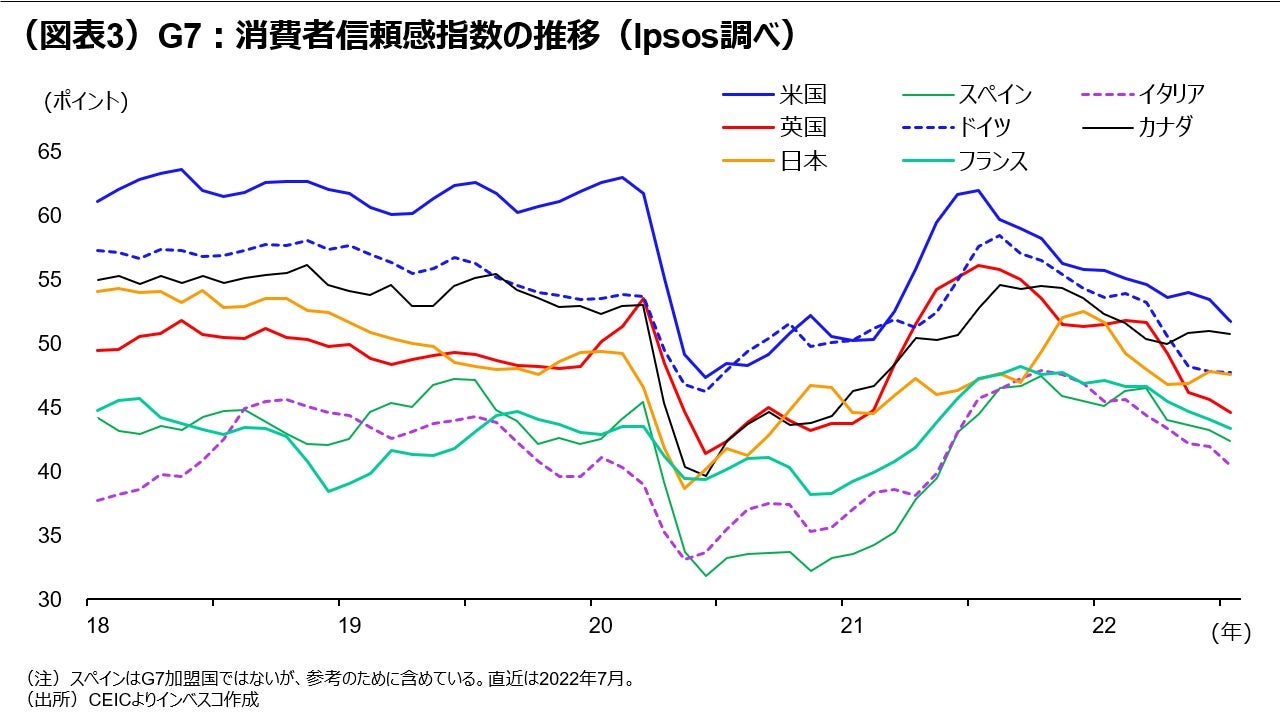

経済再開に伴って堅調に拡大するとみられていたサービス消費にも減速感が出てきました。G7諸国では、日本とカナダを除いて、消費者マインドの低下が足元でより明確となっています(図表2をご参照ください)。私は、夏場は一時的な需要の強さが消費をけん引するとみていますが、欧米経済が秋以降に消費停滞を通じてリセッション(景気後退)入りするリスクが以前よりも高まったと判断しています。中銀の利上げによる悪影響が今秋以降にさらに強まるとみられることもあり、グローバル消費の行方が当面注目されます。

消費減速は金融市場にとっては朗報?

とは言え、民間消費のある程度の減速は、それが景気後退につながるようなマグニチュードにならない限り、高インフレに悩むFRB(米連邦準備理事会)、ECB(欧州中央銀行)などの中央銀行にとっては望ましい展開です。直近の消費減速を受けて、金融市場では、FRBやECBの政策スタンスが現在市場で想定されている以上にタカ派化する可能性が低下したとの受け止めが出てきており、それが足元での株価の上昇につながってきました。しかし、景気の減速がすぐにインフレ率や賃金上昇率の低下につながるとは限らず、夏場の間はインフレや賃金指標の上振れに伴って欧米中央銀行のタカ派化期待が高まる可能性が残っています。その意味で、夏場のインフレや賃金関連の指標には要注意です。

グローバルにみたモノ消費が想定以上に弱まってきた

グローバル経済の減速感が強まってきました。需要別にみると、経済活動の減速をもたらしている最も重要な項目が民間消費の減速であるとみられます。民間消費の中でも減速が明確になっているのが、モノ消費(=財消費)であり、先進各国においてモノ消費の弱さが目立ち始めました(図表1)。G7諸国の中では直近の数カ月間で米国、ドイツ、英国などで小売売上の実質ベースでの減少傾向が特に明確となってきました。国による差は大きいものの、モノ消費減速の背景としては、巣ごもり需要の剥落と高インフレによるところが大きいと考えられます。欧州では、どの国も高インフレに悩まされていますが、天然ガス供給のロシアへの依存度が大きいドイツではロシアからのノルドストリーム1を通じた天然ガス供給量が大きく減ったこともあって先行きについての不透明感が高まっており、直近での消費の冷え込みが特に顕著です。これに対して、フランスでは、自国での原子力発電へのエネルギー全体の依存度が比較的高いことが、小売売上の落ち込みが比較的限定的という結果につながったとみられます。

このうち巣ごもり需要の剥落については、オミクロン株による経済活動への悪影響が一段落した後のタイミングで、経済再開の動きが生じ、モノ消費からサービス消費への転換が生じることはわかっていましたので、サプライズはありません。しかし、ロシアのよるウクライナ侵攻後にエネルギー価格や食料品価格が大きく上昇したことで悪化した高インフレは、モノ消費に対して想定以上の悪影響を及ぼしてきたと言えます。足元でのモノ消費の停滞は各国で消費財の輸入の減速をもたらしており、消費財の世界的な生産拠点の集積地であるアジアからの輸出における減速傾向が直近で強まってきました。また、モノ消費の停滞は、消費財メーカーに想定以上の苦戦を強いるでしょう。ただし、自動車メーカーはこの例外であり、半導体不足等によってこれまで需要に見合った生産が難しかったことから、7-9月期にはサプライチェーンの正常化に伴う販売の改善が見込まれます。

モノ消費の停滞は、グローバル景気の先行きについての不透明感を強め、エネルギー価格をはじめとするグローバルな商品市況にも下落圧力をもたらしてきています。ただし、商品市況の下落によるインフレ抑制効果は一定のラグをおいて顕在化すると見込まれることから、各国の消費者段階のインフレ率が短期的に大きく低下すると考えるのは早計でしょう。

サービス消費にも減速感。今秋には消費がさらに減速する公算

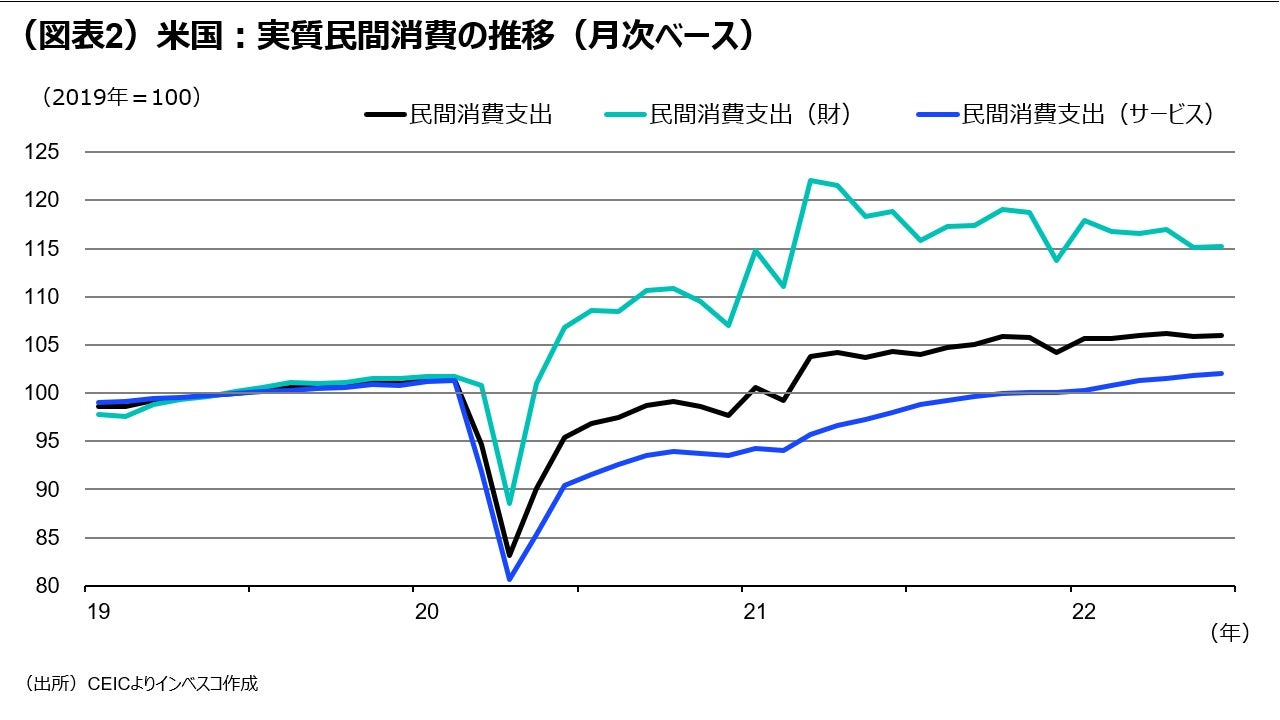

経済再開に伴って堅調に拡大するとみられていたサービス消費にも減速感が出てきました。サービス消費のデータはモノ消費よりも遅れて公表されることが多く、直近の動きは捉えにくい面がありますが、月次でのサービス消費統計が公表されている米国では、減速感が出つつあります(図表2)。具体的には、米国におけるサービス消費の前月比での伸び率をみると、2022年1月の0.1%増から、2、3月には0.3%増へと加速しました。しかし、4月は0.1%増、5月は0.2%増、6月は0.1%増と、その増加ペースは4-6月期に急減速しました。一方、各国の消費者マインドの動きをみるために、市場調査コンサルティング会社のイプソスがG7諸国について同じ基準で調査した消費者信頼感指数をみると、経済再開の動きが強まっている日本と資源国であるカナダを除く全ての国々で消費者マインドが低下していることが明らかです(図表3)。これらの状況は、経済再開に伴うサービス消費の拡大の動きが、多くの先進国で弱まりつつあることを示唆しています。

それでも、私は、先進国の家計の多くが2020~21年における消費性向の低下に伴って積み増した貯蓄(超過貯蓄)が一部取り崩されることで、今夏の旅行・行楽シーズンにはサービス消費が盛り上がる公算が大きいとみています。ただし、先進国において足元で財・サービス消費が減速している点は、夏場の一時的な需要が落ち着きをみせる今秋以降に消費がさらに減速する可能性を示唆しています。これは、金融市場において、欧米経済がリセッション(景気後退)入りするリスクをより強く意識させることにつながっています。日本を除く主要先進国では、中央銀行による利上げによる経済活動抑制効果が今秋以降にさらに強まるとみられることから、そうした効果も含めて、当面はグローバル消費の減速を注視していく必要があります。その他のリスクとしては、欧州の多くの国において熱波が到来している点を挙げたいと思います。足元での熱波が夏場のサービス消費に悪影響をもたらす場合、秋を待たずして消費がよりはっきりと減速する可能性があります。

消費減速は金融市場にとっては朗報?

とは言え、民間消費のある程度の減速は、それが景気後退につながるようなマグニチュードにならない限り、高インフレに悩むFRB(米連邦準備理事会)、ECB(欧州中央銀行)などの中央銀行にとっては望ましい展開です。もし消費が減速せず、消費の強さがディマンドプル・インフレ(需要の増加がひきおこす物価の上昇)をもたらす形でインフレ率がさらに上振れていたとしたら、中央銀行は需要を抑制するために、よりタカ派的な政策スタンスを採用せざるを得なかったでしょう。足元での消費減速の動きは、米欧経済のソフトランディングの可能性を高める出来事と言えるでしょう。

米国については、ソフトランディングを達成するには需要サイドからのインフレ圧力を抑制することが欧州以上に重要です。足元では米国において労働市場のタイトさが和らぐ兆候が出てきました。今週に入って公表された米国労働省の統計(JOLTS:Job Openings and Labor Turnover Survey)によれば、6月における非農業部門の求人数は、前月の1,130.3万人から1,069.8万人へと減少しました。求人数はまだかなりの高水準であると言わざるを得ませんが、前月比で60万人強もの求人数が減少するのは、コロナ禍第1波直後の2020年3、4月の2カ月を除けば、求人数の統計データが初めて公表された2000年12月以降で初めてのことでした。

直近の消費減速を受けて、金融市場では、FRBやECBの政策スタンスが現在市場で想定されている以上にタカ派化する可能性が低下したとの受け止めが出てきており、それが足元での株価の上昇につながってきました。しかし、景気の減速がすぐにインフレ率や賃金上昇率の低下につながるとは限らず、夏場の間はインフレや賃金指標の上振れに伴って欧米中央銀行のタカ派化期待が高まる可能性が残っています。その意味で、夏場のインフレや賃金関連の指標には要注意です。

MC2022-107