米経済の軟着陸に向けて―進捗状況のアップデート

要旨

ソフトランディングを可能にするメカニズム

グローバル金融市場では、株式・債券のボラティリティが比較的高い状況が継続しています。投資家が最も強く懸念しているのが、FRB(米連邦準備理事会)がさらにタカ派化し、その影響から米国景気がリセッション(景気後退)に陥ってしまうリスクです。米国では、7-9月期までは経済再開等に伴う景気改善に向けてのプラスの力が、FRBによる引き締めや高インフレ等によるマイナスの力をやや上回るものの、10-12月期以降は金融引き締めによる景気・インフレ抑制効果が勝る形でソフトランディングを達成できると見込まれます。

ハードランディングの回避に寄与する3つの材料

もっとも、エネルギー価格のさらなる高騰やサービス分野での賃金上昇・インフレ加速等によってFRBが想定以上の引き締め措置を講じる可能性は否定できません。それでも、私は、①FRB政策の柔軟性、➁家計部門における過剰貯蓄の存在、➂力強い設備投資を背景にした労働生産性の上昇—という3つの材料が米国によるハードランディングの回避に寄与すると考えています。

足元の指標はソフトランディングに向けての進捗(しんちょく)を示唆

足元で公表された経済指標やFRB高官の発言は、米国経済のソフトランディングに向けての動きが進捗(しんちょく)し始めていることを示唆しています。直近での株価の回復もこうした動きを反映してのものと判断できます。ただし、経済再開の動きが今後さらに強まる中で賃金やインフレがいったん加速する可能性があることをふまえると、しばらくの間は、金融市場においてハードランディングの可能性が意識され続ける展開になると見込まれます。

ソフトランディングを可能にするメカニズム

グローバル金融市場では、株式・債券のボラティリティが比較的高い状況が継続しています。投資家が最も強く懸念しているのが、FRB(米連邦準備理事会)がさらにタカ派化し、その影響から米国景気がリセッション(景気後退)に陥ってしまうリスクです(当レポートの5月12日号、「当面のグローバル金融市場の焦点」をご参照ください)。直近の金融市場では、このリスクの高まりを示唆する経済指標が公表されたり、FRBの高官が市場想定よりもタカ派的な発言をすれば株価が下落する一方、このリスクの低下を示唆する材料が出る場合には株価が上昇する、という展開が続いています。私は、FRBが金融引き締めの度合いを上手にコントロールすることでインフレ率が低下し、米国経済はリセッションを回避することが可能であるという見方を、引き続きメインシナリオとして考えていますが、以下では、今後の米国景気やインフレを大きく左右しかねない要素や、そうした中でもソフトランディングの達成をサポートすると考えられる要素について考察してみたいと思います。

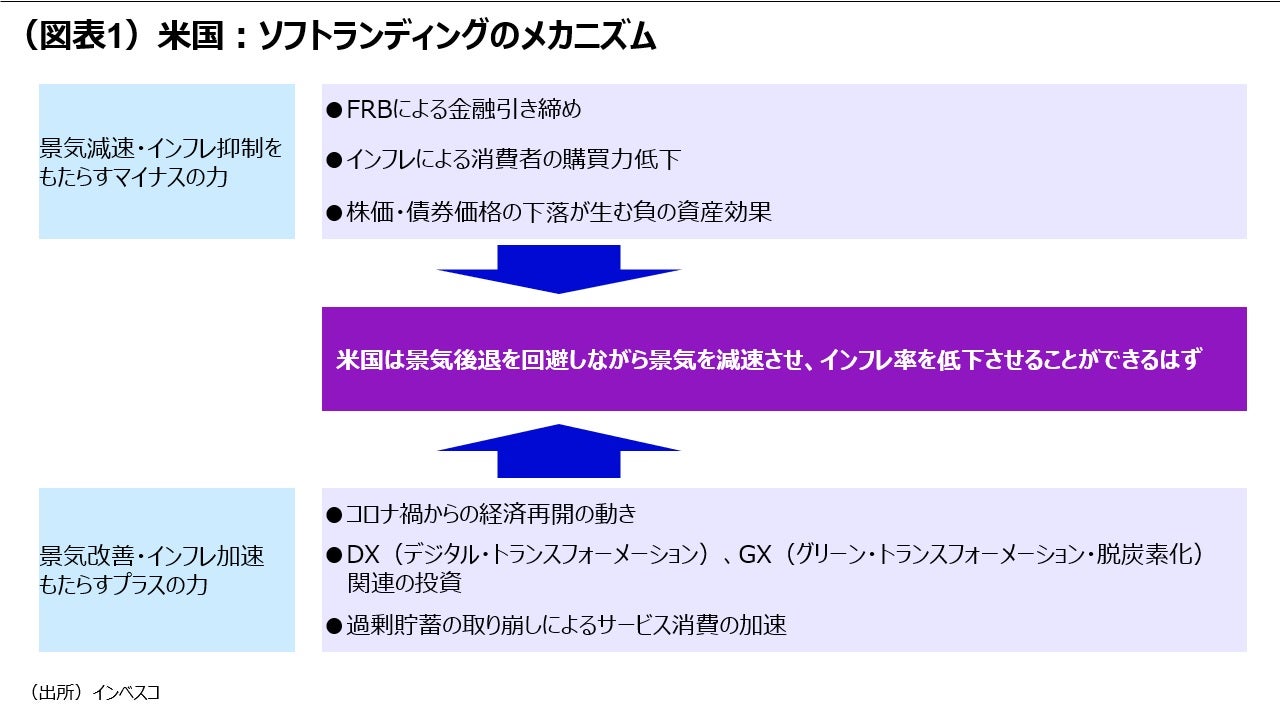

今後の米国経済では、短期的には、景気改善・インフレ加速をもたらすプラスの力と、景気減速・インフレ抑制をもたらすマイナスの力が共に作用する展開が見込まれます(図表1)。前者(景気改善・インフレ加速をもたらすプラスの力)の中で最も力強く景気に作用しているのが、コロナ禍からの経済再開の動きです。他の多くの先進国と同様、米国経済もオミクロン株のまん延による悪影響を受け、1-3月期の実質GDP成長率は前期比でマイナス圏に陥ってしまいました。しかし、4-6月期に入ってから経済再開の動きが加速しており、これまで抑制されてきたサービス消費の勢いが強まっています。経済再開による恩恵は夏場の旅行シーズンを迎える7-9月期まで継続するとみられ、サービス分野での需要拡大に伴う賃金上昇圧力やインフレ圧力を強めるとみられます。また、DX(デジタル・トランスフォーメーション)やGX(グリーン・トランスフォーメーション・脱炭素化)に向けての設備投資増強の動きも強まることが想定されます。さらに、米国の家計がコロナ禍で蓄積した、2.4兆ドル程度とみられる「過剰貯蓄」も、民間消費をサポートすることを通じて景気の改善に寄与するとみられます。

これに対して、後者(景気減速・インフレ抑制をもたらすマイナスの力)の中では、FRBの金融引き締め政策による景気抑制効果が重要です。FRBが初回の利上げに踏み切ったのは、3月のことであり、引き締め政策による景気への影響はまだ本格的に顕在化していません。しかし、FRBが昨年末までの姿勢を大幅に転換し、今後早期に政策金利を中立金利(パウエル議長は2~3%程度と発言)に引き上げる姿勢を明確にしたことで、景気抑制に向けてのアナウンス効果が既に顕在化しつつあります。既に引き締め効果が顕在化しているとみられるのが不動産市場であり、住宅市場のマインドを反映する指標である住宅市場指数が5月に大きく低下した点は、FRBの政策転換による景気の冷え込みを示すものと判断できます。また、高インフレが消費者の購買力を低下させる点も景気の悪化に寄与するとみられます。インフレを調整した実質ベースでの家計の可処分所得は2021年前半をピークとして減少傾向にあり、足元での消費マインドにマイナスの効果をもたらしていると考えられます。さらに、足元での株価の調整がもたらす負の資産効果も、民間消費に対して悪影響を及ぼすと見込まれます。

これらの力は今度どのように景気・インフレに影響するのでしょうか。景気については、4-6月期と7-9月期は経済再開による力強い景気改善効果が期待できることから、その間はプラスの力がマイナスの力をやや上回り、米国の実質GDP成長率が潜在成長率をやや上回る可能性が高いと見込まれます。もっとも、FRBによる引き締め政策などの力が働くことで、景気の改善は限定的なものとなり、労働市場におけるタイトさは徐々に緩和されていくと見込まれます。その後は、金融引き締め効果が強まるのに合わせてマイナスの力が徐々に強まり、米国経済は10-12月期には潜在成長率程度の成長軌道にまで減速、2023年には成長率が潜在成長率を若干下回る程度まで減速すると予想されます。一方、インフレについては、7-9月期までは夏場のサービス消費の強さを反映する形で、前月比でみたインフレ率がある程度高い状況が続くと見込まれるものの、秋口以降には景気の減速に合わせてインフレ率が低下すると予想しています。こうして、米国経済はソフトランディングを達成する公算が大きいとみられます。

ハードランディングの回避に寄与する3つの材料

ただし、ロシア・ウクライナ情勢次第ではエネルギー価格がさらに大きく上昇し、家計や企業のインフレ期待が大きく上昇する可能性があることは否定できません。また、今夏にサービス消費が加速し、同分野の賃金上昇率が加速することでインフレが低下せずにむしろ加速する可能性もあります。これらはメインシナリオではありませんが、こうした事態が発生する場合、FRBが中立金利を大幅に超える水準への政策金利の引き上げを余儀なくされ、その結果として米国経済がリセッションに陥る可能性が大幅に高まります。労働市場が極めてタイトになる中で、FRBにとってはインフレの安定が最優先課題であり、インフレが高止まるような状況が続けば、FRBは現在の市場想定を超えるような追加的な引き締め措置を躊躇(ちゅうちょ)なく実施するとみられます。

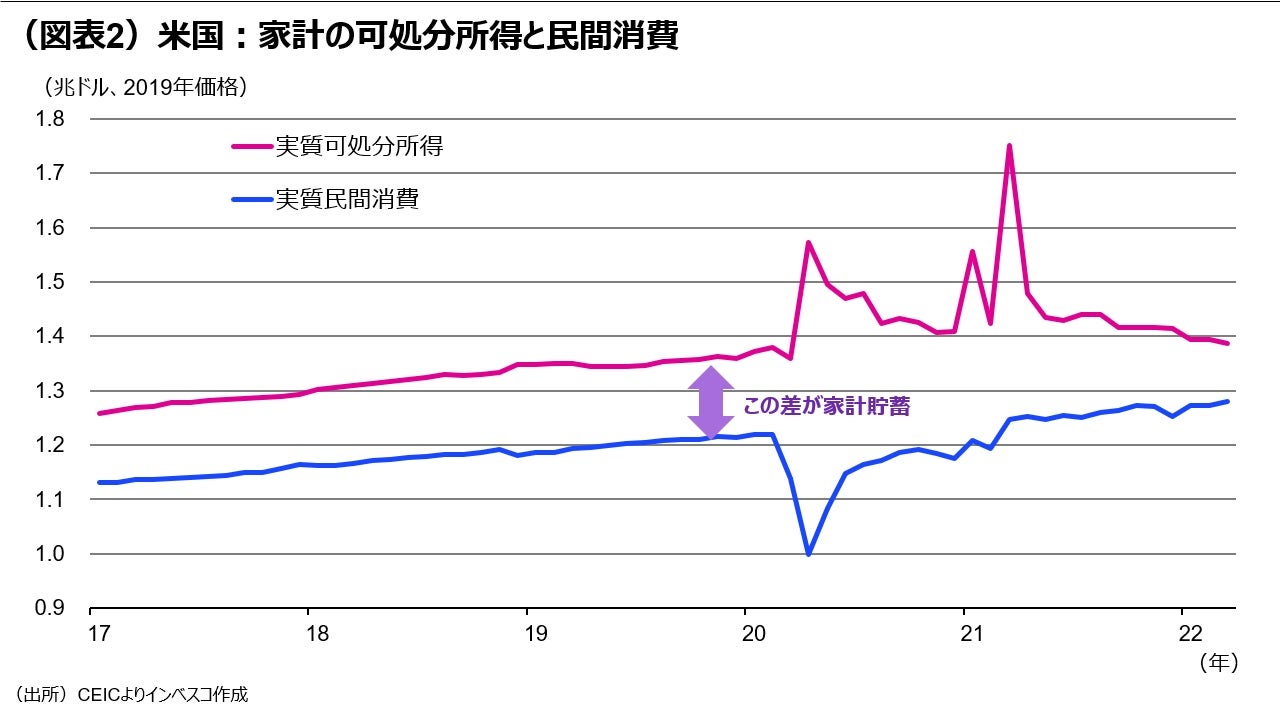

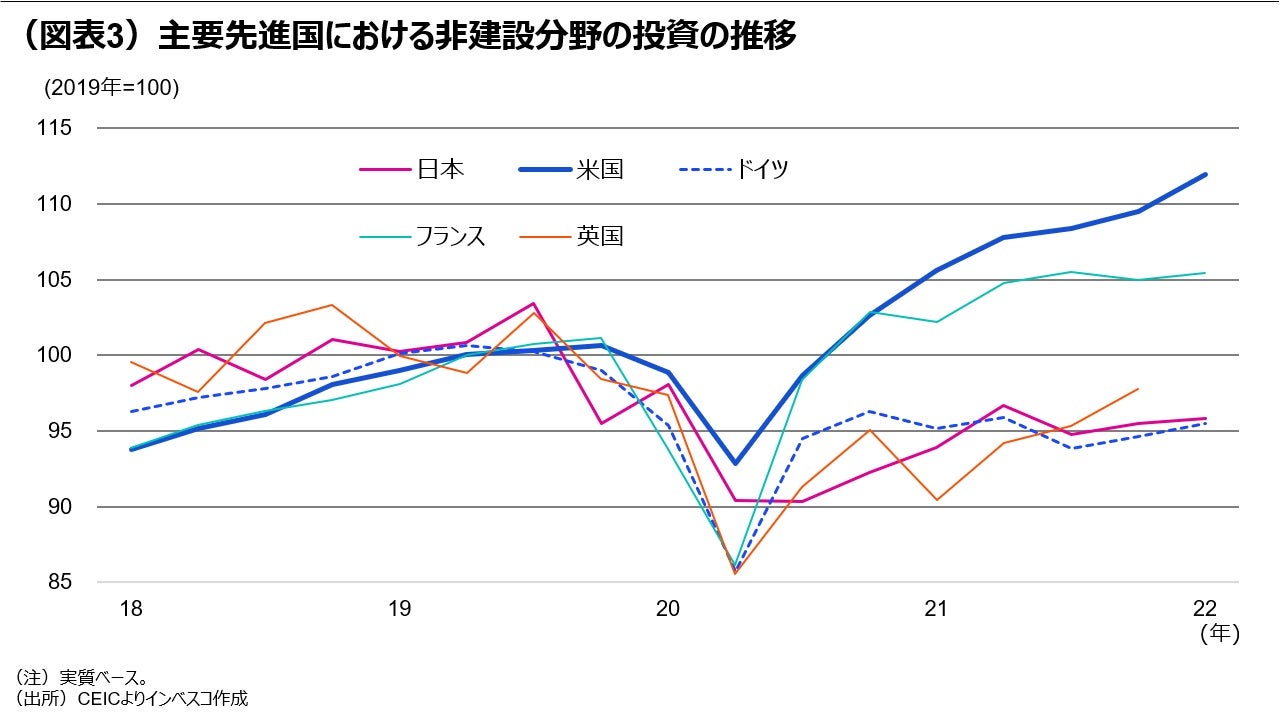

もっとも、こうした事態となっても、私は、①FRB政策の柔軟性、➁家計部門における過剰貯蓄の存在、➂力強い設備投資を背景にした労働生産性の上昇—という3つの材料が米国によるハードランディングの回避に寄与すると考えています。FRB政策の柔軟性(①)は特に重要です、FRBは、各種経済データを精査しつつ、金融市場と緊密にコミュニケーションをとりながら金融政策を実行してきました。今後、米国経済が景気後退に陥る可能性が高まる場合には相応の手を打つなど、臨機応変に政策を実行することが想定されます。また、前述した家計部門の過剰貯蓄も景気に大きな減速圧力が働く場合のバッファーとなります。米国において民家消費はGDPの7割程度を占めていますが、金融引き締めが過度に効果を発揮する場合でも、家計は過剰貯蓄を一部取り崩すことで、一定の消費水準を維持しようとするでしょう。これが景気後退の回避に寄与するとみられます。実際、過去数カ月においては、米国家計の実質可処分所得がゆっくりと減少する中でも、家計は、貯蓄額を減らすことで民間消費を緩やかに増加させてきました(図表2)。これは、過剰貯蓄が既に民間消費を支え初めていることを示唆しています。さらに、米国において投資が力強く増加している点(➂)も注目されます。2022年1-3月期における米国の非建設分野の投資は、コロナ前の2019年における平均水準を11.9%も上回る水準でした(図表3)。このうち半分程度を占める知的資産への投資は、2019年平均値よりも19.2%高い水準を記録しました。

米国では、コロナ前の時点で既にDX(デジタル・トランスフォーメーション)関連の投資の強さが目立っていましたが、コロナ期を経てさらに増加してきました。足元での労働市場のタイト化に伴って人手不足問題が重荷となる中、今後は企業が生産性向上のための投資をさらに積極化させるとみられます。こうした動きは米国の生産性の向上につながるとみられ、インフレを抑制するとともに、株式・社債市場における企業の評価を高めてさらなる投資を促すことで、強い金融引き締め政策の下でも景気の落ち込みを抑制する役割を果たすと考えられます。

他方、ロシア・ウクライナ戦争がエスカレートし、ロシアが西側諸国に対して全面的に天然ガスの供給を止めるようなケースには注意が必要です。このケースでは、欧州経済がリセッションに陥る可能性が高く、米国もその影響を受けてハードランディングを回避しにくいと考えられます。

足元の指標はソフトランディングに向けての進捗(しんちょく)を示唆

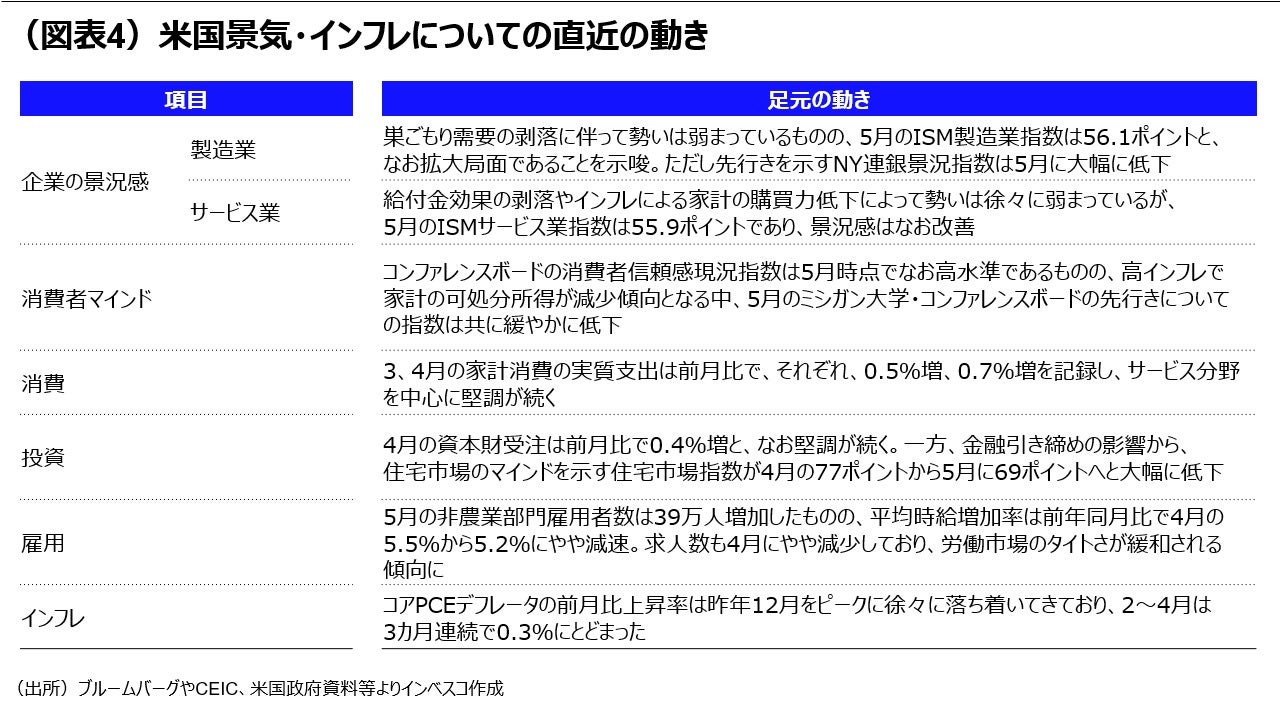

以上で議論した景気や物価の動きについて、直近に公表された各種の重要経済指標を評価すると(図表4)、米国景気はなお好調を保っているものの、FRBが大幅な利上げを続ける姿勢を明確にしていることで、今後の景気についての期待は徐々に弱まってきたと言えます。その一方、労働市場のタイトさは若干和らいできたようです。前年同月比ではまだ高水準であるインフレについても、2~4月には前月比での伸びがやや落ち着いてきました。これらの展開は、米国経済のソフトランディングに向けての動きが進捗し始めていることを示唆しています。5月20日以降の米国株式市場がボトムからの上昇基調にある点は、これら直近の動きを反映したものと考えられます。ただし、これらの指標が示しているのはソフトランディングに向けての兆しにすぎないことに注意が必要です。経済再開の動きが今後さらに強まる中で賃金やインフレがいったん加速する可能性があることをふまえると、しばらくの間は、金融市場においてハードランディングの可能性が意識され続ける展開になると見込まれます。

MC2022-081