FOMCの評価と、動揺する市場の今後

要旨

FOMCは75bpの利上げを決定

6月14~15日に開催されたFOMC(米連邦公開市場委員会)では、政策金利であるFF(フェデラル・ファンズ)レートの誘導目標が75bp(ベーシスポイント:0.75%)引き上げられ、1.50~1.75%のレンジに設定されました。6月10日に公表されたCPI統計とミシガン大学消費者調査による期待インフレ統計の上振れが75bpの利上げに対する市場の期待を高め、それに肩を押される形でFRBが想定以上の利上げに踏み込みました。米国では直後の株価・債券価格がともに上昇しており、FRBがインフレ抑制姿勢を強めたことに対して金融市場は好意的に反応しています。

米イールドカーブ全体がここ数日で上方シフト

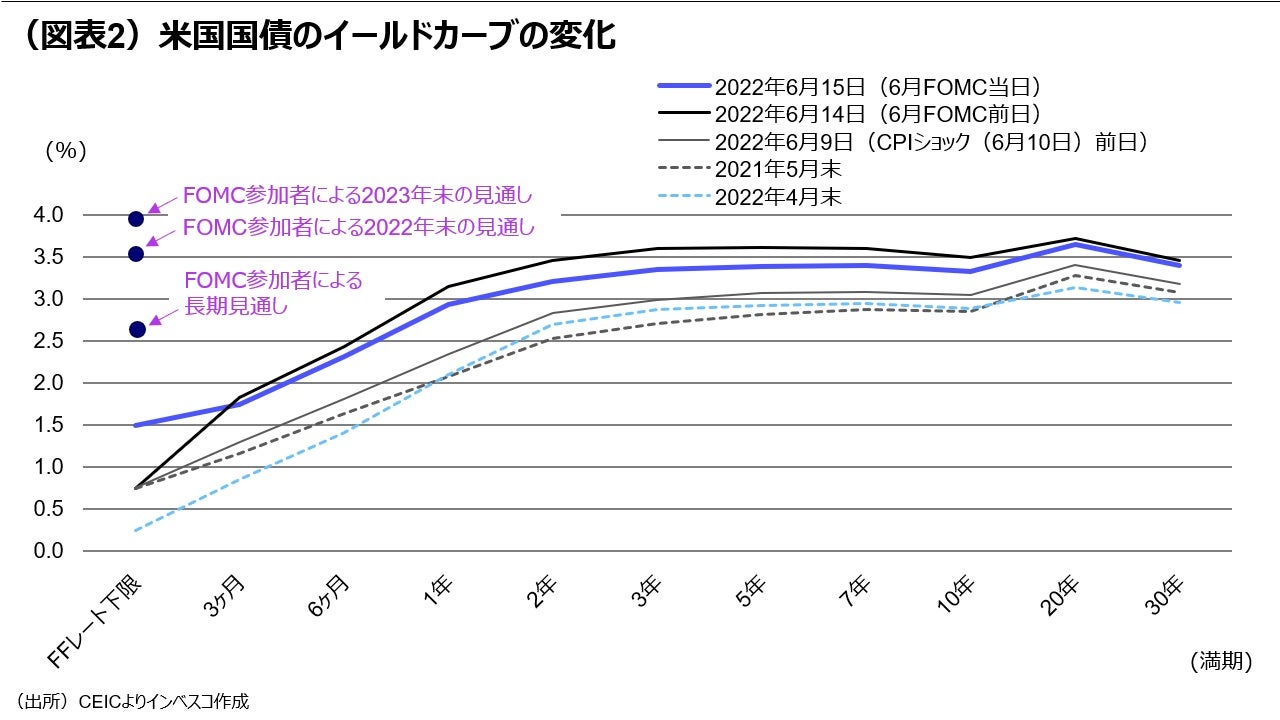

―FFレートの想定切り上がりと投資家の動揺が背景

米債市場では、6月10日以降、イールドカーブが大幅に上方シフトしており、FOMC後イールドカーブの下方への動きも限定的でした(図表2をご覧ください)。FFレートのターミナル・レート(今回の引き締め局面における政策金利の到達点)についての想定が大きく上振れ、それが債券市場参加者にリスク回避的な動きを促したことが背景です。もっとも、私自身は、5月のCPI指標に対する市場の反応はやや行き過ぎであったように思えてなりません。市場が落ち着きを取り戻せば、債券を買い戻す動きが出て中長期債の利回りが低下に向かう公算が大きいと考えられます。

市場の動揺が静まるには賃金・インフレ指標の落ち着きが必要に

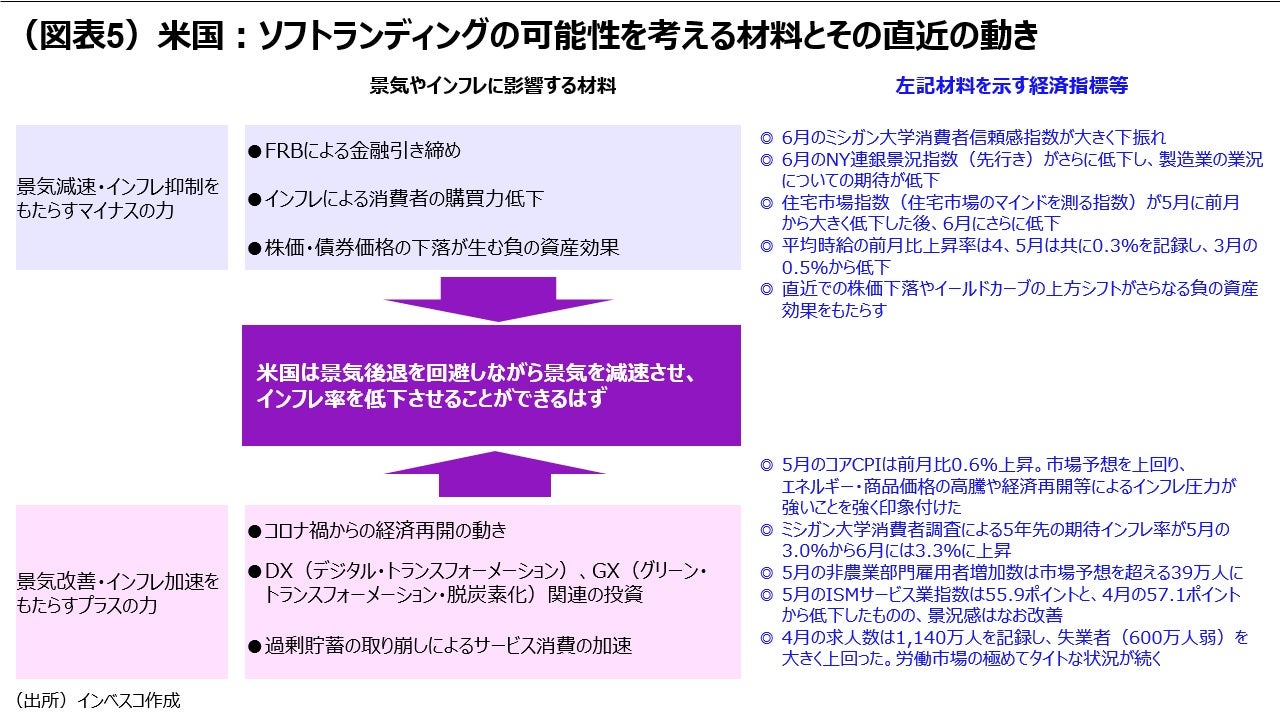

経済再開の動きが今後さらに強まる中で賃金やインフレはいったん加速する可能性があり、しばらくの間は、金融市場においてハードランディングの可能性が意識され続ける展開になると見込まれます。足元での市場の動揺が静まるには、賃金・インフレ指標の落ち着きが必要であると考えられます。もっとも、直近の経済情勢を広い範囲でみると、米国景気減速の足音は徐々に強まってきているように思われます(図表5をご参照ください)。足元でのイールドカーブ全体の上方シフトや株価の調整も景気を冷やすことに寄与するでしょう。私は、景気減速がより明確になるのに合わせてインフレが年後半のどこかでピークに達し、米国経済がソフトランディングを達成できる可能性はなお高く、それをメインシナリオに据えるべきであると考えています。

FOMCは75bpの利上げを決定

6月14~15日に開催されたFOMC(米連邦公開市場委員会)では、政策金利であるFF(フェデラル・ファンズ)レートの誘導目標が75bp(ベーシスポイント:0.75%)引き上げられ、1.50~1.75%のレンジに設定されました。5月の前回会合でパウエルFRB(米連邦準備理事会)議長が示唆した利上げ幅は50bpでしたが、先週に公表されたCPI指数が市場予想を上回り、ミシガン大学消費者調査による5年先の期待インフレ率が5月までの3.0%から6月に3.3%へと予想以上に上振れたことで、FOMC直前の段階において多くの市場参加者が引き上げ幅についての予想を75bpに引き上げていました。FRBにとっての現局面における最優先課題が高インフレの抑制となる中、今回は市場でのより大幅な利上げについての急速な織り込みに背中を押される形で75bpの利上げが実施されることになりました。

振り返ってみると、5月のFOMC後には、当時の利上げ幅が50bpにとどまったことで、FRBがビハインド・ザ・カーブ(後手に回っている状態)であるとの印象が市場にもたらされ、市場が想定する「最悪の展開」、つまり、「インフレ抑制がうまくいかずに後日になってFRBが想定以上にタカ派化し、その結果として米国経済が景気後退に陥る展開」の可能性が高まるとの認識を強めました。この結果、5月のFOMC開催後は数日間にわたって株価が調整することになりました。今回は、FRBが75bpの利上げに踏み切ったことで、金融市場の大勢は、FRBが高インフレに対応する適切な仕事をしたと評価した模様です。S&P500種指数は今回のFOMC前日(6月14日)まで5営業日連続で下落しましたが、6月15日は前日比で1.5%の上昇に転じました。米10年国債利回りも、6月14日の3.48%から、6月15日には3.29%に低下しました。

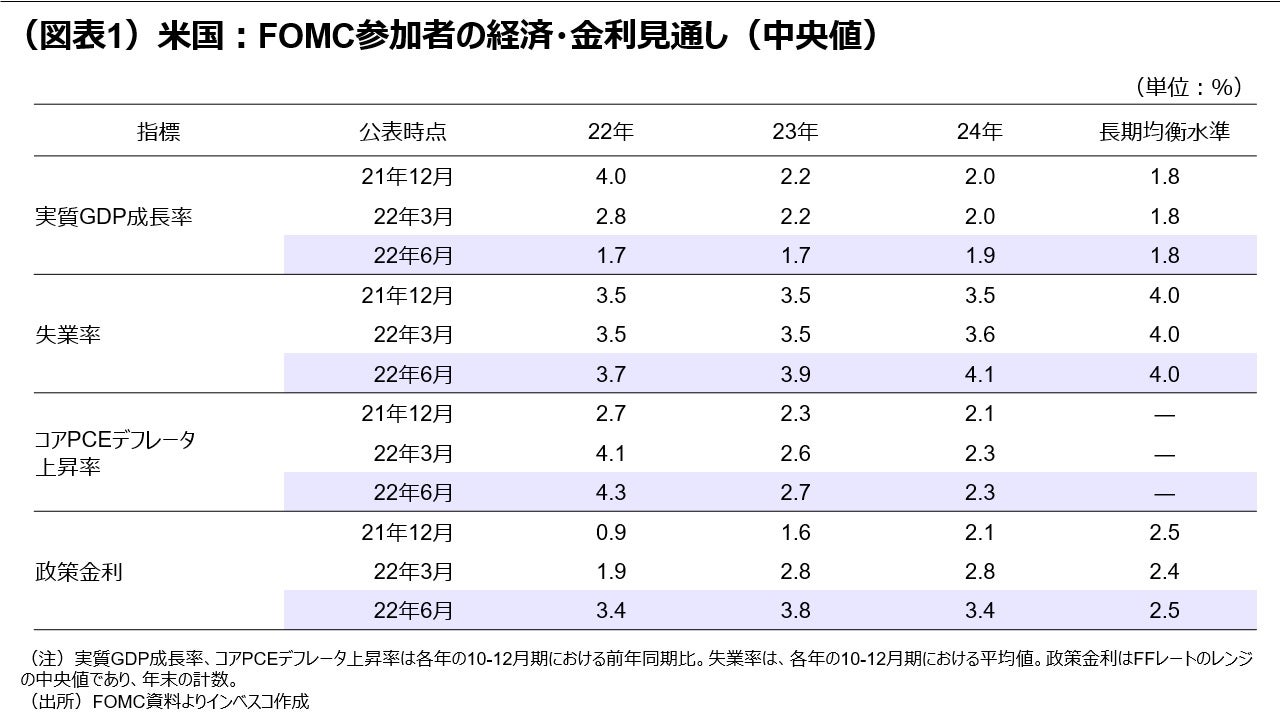

一方、金融市場が今回の利上げ幅と合わせて注目していたFOMC参加者による政策金利見通し(ドット・プロット)については、2022年末時点でのFFレート誘導目標レンジの下限(参加者の中央値ベース)が、3.25%へと引き上げられました(図表1)。これは年内にあと1.75%の利上げが想定されていることを意味しています。

パウエル議長は、FOMC後の記者会見において、7月の利上げ幅について75bpまたは50bpとする見方を示していることから、この見通しに基づけば、年内に残された9月、11月、12月の3回の会合において、合わせて1.00~1.25%の利上げが実施されることになります。2023年についても、FOMC参加者は中央値ベースで37.5bpの利上げを見込んでおり、FFレート下限のターミナル・レート(今回の引き締め局面における政策金利の到達点)は3.625%にまで引き上げられる見通しとなりました。パウエル議長が、5月のFOMC後の記者会見で示したFF金利の中立金利水準は2~3%でしたが、今回のFOMCではそれを大きく上回るターミナル・レートが示されたことになります。2022年10-12月期と2023年10-12月期についての実質GDP成長率見通しが前回から大きく下方修正されて潜在成長率程度の1.7%とされたことは、より引き締め的な金融政策による景気減速効果を見込んだものと言えるでしょう。

米イールドカーブ全体がここ数日で上方シフト―FFレートの想定切り上がりと投資家の動揺が背景

米債券市場では、6月10日に発表された米CPI統計とミシガン大学調査による5年先の期待インフレ率が予想以上に上振れたことに伴う動揺が収束していません。米国経済に関しては、今後の景気減速を示唆する指標も少しずつ出始めていたことから、このまま景気がゆっくり減速していけばインフレも徐々に落ち着いていくという楽観的な見方が市場で強まりつつありました。それだけに、5月のCPI統計とミシガン大学調査の結果に対しては失望感が広がりました。インフレの上振れがFRBのタカ派化につながるとの観測から、FFレートのターミナル・レート(今回の引き締め局面における政策金利の到達点)についての想定が大きく上振れ、満期が3年未満の米国債の利回りの急上昇につながりました(図表2)。こうした動きを受けて動揺した債券投資家がリスク回避度を強めた結果、より満期の長い債券でも利回りが急上昇し、イールドカーブ全体が上方にシフトしたものと考えられます。今回のFOMC後にイールドカーブはやや下方にシフトしたものの、CPI統計発表前と比べるとはるか上方にとどまっています。

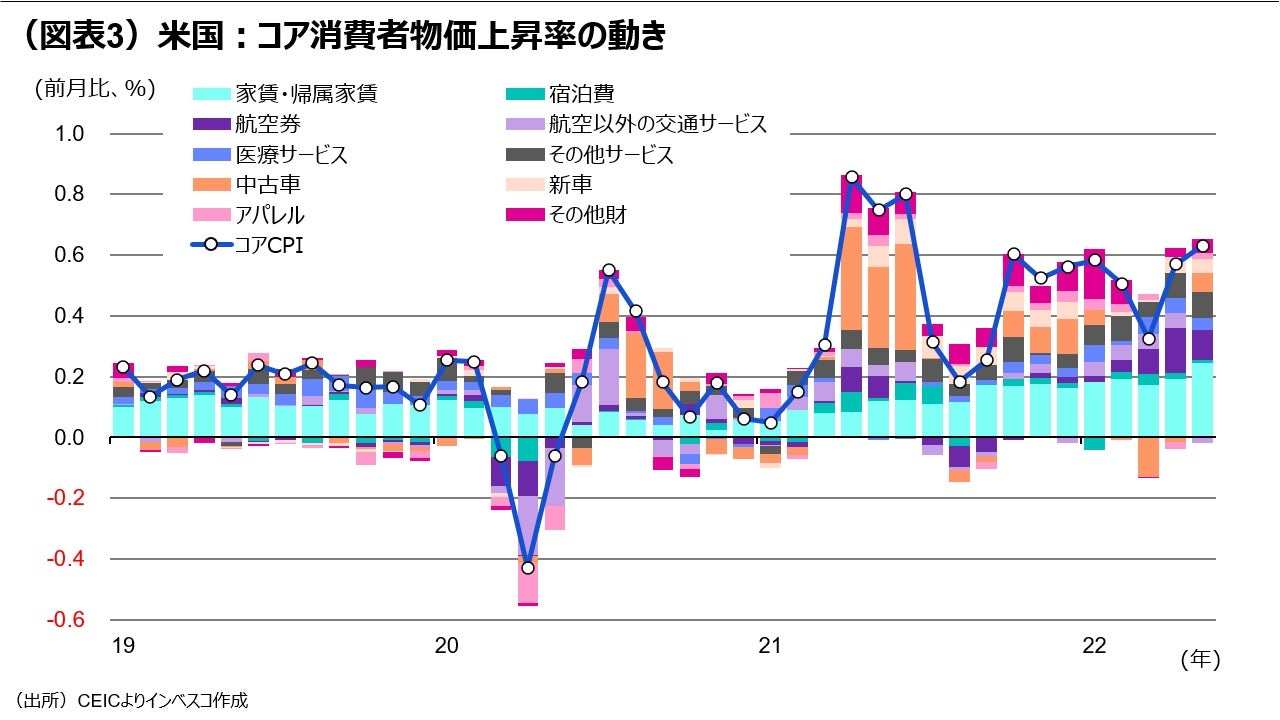

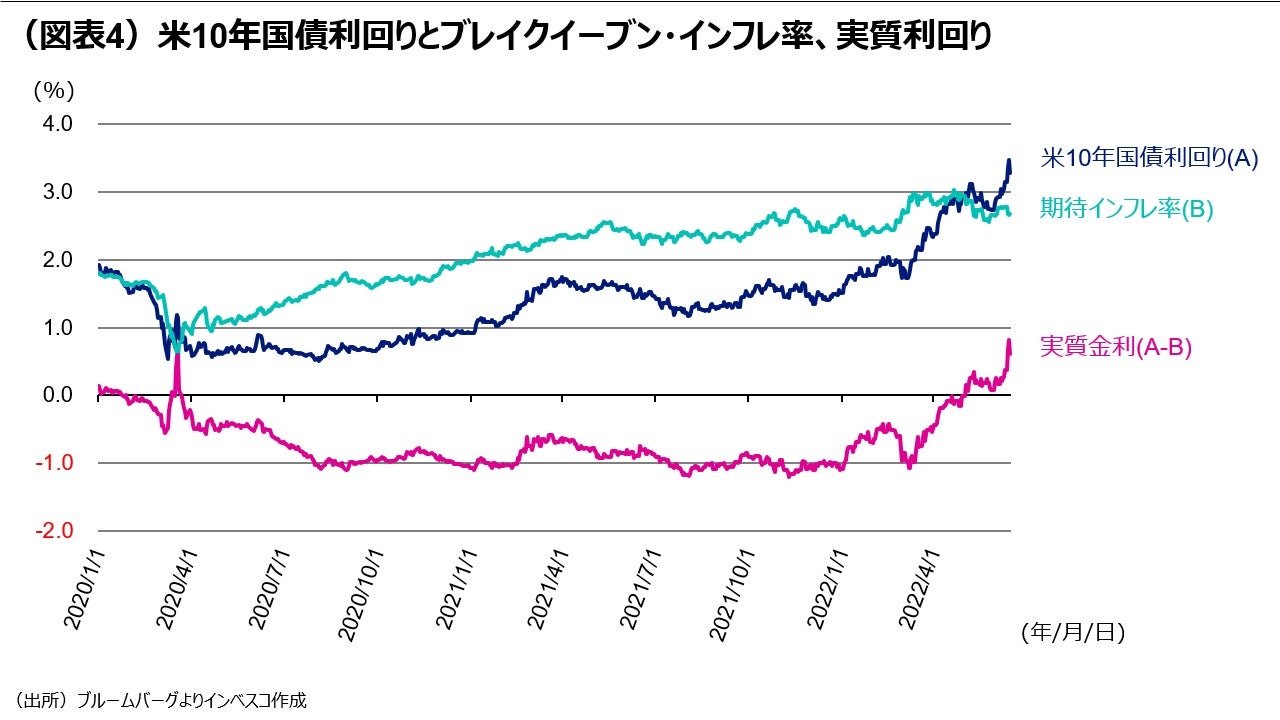

私自身は、5月のCPI指標に対する市場の反応はやや行き過ぎであったように思えてなりません。CPIの前月比の動きを主要項目に分解してみると、5月は、①家賃・帰属家賃の上昇と、➁航空券や中古車の価格上昇など経済再開に伴うサービス需要の強まり―を反映した部分が大きかったと判断されます(図表3)。これらについては、どちらも継続的な物価上昇を示唆するものではないと考えられます。つまり、①については、足元で住宅市場が既に冷え込んでいることを考えると、家賃の伸びが今後どこかで低下するのは時間の問題であり、それほど心配すべきとは思えません。➁についても、夏場の旅行シーズンが終われば経済再開に伴う需要が落ち着き、サービス価格の上昇ペースは低下するはずです。市場が落ち着きを取り戻せば、債券を買い戻す動きが出て中長期債の利回りが反転して低下に向かう公算が大きいと考えられます。また、前月比でのインフレ率がより明確に低下すると見込まれる今秋以降は、インフレ期待の低下と実質利回りの低下が相まって中長期債券利回りの低下をもたらすと考えられます。

市場の動揺が静まるには賃金・インフレ指標の落ち着きが必要に

6月10日のCPIショック以降、米国の株価は大きく調整することになりました。FRBの引き締め強化が意識され、米景気後退の可能性が意識される中で、景気敏感株が下落しました。また、イールドカーブ全体が上方シフトしたことで、レバレッジの高い企業やテクノロジーなどのグロース株も大きく下落しました。

当レポート先週号(「米経済の軟着陸に向けて―進捗状況のアップデート」6月9日号)では、米国経済がソフトランディングを達成できるかどうかを左右する諸要素についてまとめたうえで、景気改善・インフレ加速をもたらすプラスの力と景気減速・インフレ抑制をもたらすマイナスの力という2つの力のバランスについて議論をしました。5月分CPI統計の上振れや6月分のミシガン大学調査の結果がインフレ懸念を強めたことは確かであり、ソフトランディングの可能性はそれらによって低下したと言えるでしょう。当レポートの先週号で指摘した通り、経済再開の動きが今後さらに強まる中で賃金やインフレはいったん加速する可能性があり、しばらくの間は、金融市場においてハードランディングの可能性が意識され続ける展開になると見込まれます。市場の動揺が静まるには賃金・インフレ指標の落ち着きが必要であると考えられます。

もっとも、直近の経済情勢を広い範囲でみると、米国景気減速の足音は徐々に強まってきているように思われます(図表5)。足元でのイールドカーブ全体の上方シフトや株価の調整も景気を冷やすことに寄与するでしょう。私は、景気減速がより明確になるのに合わせてインフレが年後半のどこかでピークに達し、米国経済がソフトランディングを達成できる可能性はなお高く、それをメインシナリオに据えるべきであると考えています。

最後に一言。これまでの株式市場では、景気後退への懸念が強まる状況下、景気減速を示唆するデータが株価押し下げにつながってきたことが多かったように思われます。これはインフレが安定している環境であれば合理的な反応であると思われますが、FRBが高インフレ是正のために躍起になっている現状では必ずしも合理的ではありません。今回のFOMC後の記者会見では、インフレ抑制のためには失業率の上昇や景気の減速が望ましいという趣旨の発言がパウエル議長からありました。私は、景気減速が望ましいという考え方が金融市場に浸透していく場合、景気減速を示す指標が今後公表される際に、株式市場が「インフレ抑制を通じてFRBのタカ派化を抑制する材料」として、むしろ好意的に受け止めるようなケースがより頻繁にみられるのではと考えます。

MC2022-086