グローバル製造業における4つの潮流変化

要旨

製造業で顕在化しつつある4つのグローバルな潮流変化

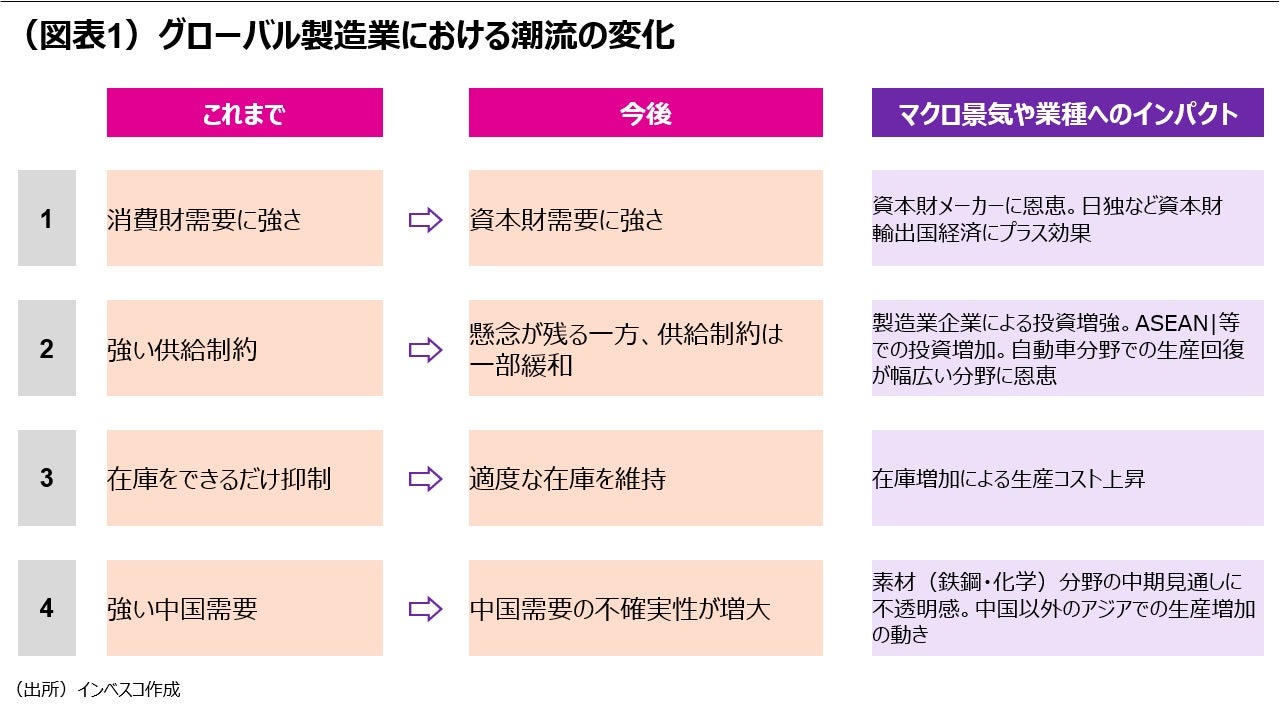

足元では、経済再開の動きがグローバルに強まる等、製造業を取り巻く環境が大きく変化しつつあります。足元で進行中の潮流の変化として

①需要の強い分野が、消費財から資本財へと転換

➁供給制約の懸念が残る一方で、一部は緩和

➂供給制約をにらんで在庫を積み増し

④中国需要の不確実性が増大

の4つに注目しています。

潮流の変化を踏まえて金融市場に向き合う必要

今後も当面は製造業の動きは底堅く推移すると見込まれるものの、上記の潮流変化が進行するスピードが、製造業の各分野の業況だけでなく、インフレや経済成長などの動きを左右する可能性があります。潮流が変化する中、当面は、製造業の動きを踏まえて金融市場に向き合うことが重要になると思われます。

製造業で顕在化しつつある4つのグローバルな潮流変化

コロナ禍ではサービス分野の消費が低迷する一方、巣ごもり需要の発生によって消費財への需要が世界各地で増加しました。財への需要が強まることで、製造業企業には大きな恩恵が及ぶことになりましたが、足元では、経済再開の動きがグローバルに強まるなど、製造業を取り巻く環境が大きく変化しつつあります。以下では、足元で進行しつつある、グローバルな製造業を取り巻く潮流変化の方向性について議論するとともに、そうした潮流の変化がマクロ経済や金融市場に及ぼすインパクトについて考察してみたいと思います。私は、製造業の潮流が相互に関連する4つの面で変化しつつあると考えています(図表1)。

潮流その1: 需要が強い分野が消費財から資本財へ

最も注目されるのは、消費財需要が強い局面から、資本財需要が強い局面への変化が生じようとしている点です。消費財への需要は全体として減速しつつあると考えられ、①経済再開に伴って生じつつある、財消費からサービス消費への軸足の変化、➁ロシア・ウクライナ戦争がもたらした物価上昇圧力による消費者の購買力の低下、➂コロナ禍での財消費の増加によって分野によっては財消費が飽和する兆候がでてきたこと―などによって消費財への需要が弱まりつつあります。巣ごもり需要の代表例として挙げられることが多いのがエレクトロニクス分野ですが、PCやスマートフォン、家電製品といった消費者向け製品の売上は直近で減速が目立ってきました。また、世界的な消費財の生産拠点である中国のドル建て輸出増加率(前年同月比)が3月の14.6%から4月に3.9%へと大きく減速したことは、ロックダウンの影響だけではなく、中国製品に対するグローバルな需要の減速を反映しているように思われます。数量ベースでみた中国の輸出は、3月において1.6%でしたので、輸出価格増加分を考慮すると、4月における中国の輸出は数量ベースでは前年同月比で-10%程度まで落ち込んでいたと考えられます。

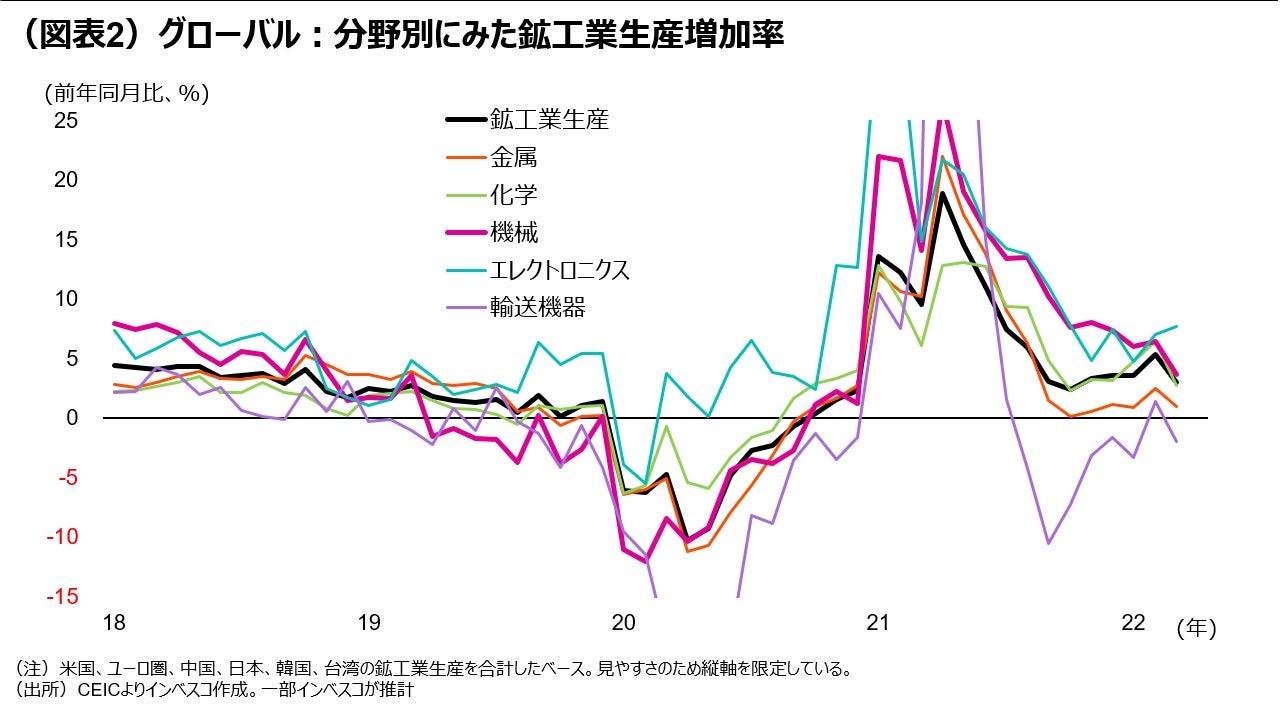

その一方で、資本財の需要にはグローバルに追い風が吹きつつあります。経済再開やそれに伴う労働市場のタイト化の動きを受けて、企業は将来想定される需要の増加に対して前向きに対応する姿勢を強めているようです。日本では1-3月期における非建設部門の設備投資は依然としてコロナ前(2019年の平均レベル)を4%程度下回っていたとみられますが、米国では逆にコロナ前を11.8%も上回っていました。今後は日本を含む主要国において設備投資のペントアップ需要が顕在化することが見込まれる上、デジタル・トランスフォーメーション(DX)や脱炭素化に向けての設備投資需要が強まることが予想されます。この潮流変化の恩恵を最も強く享受するとみられるのが機械分野であり、この分野に強みを持つ日本やドイツ等に資本財輸出増加という形で恩恵が及ぶと考えられます。また、エレクトニクス分野でも、クラウドサービス提供企業等による需要は非常に強く、消費者向けの製品需要の弱さを企業向けの製品需要の強さが補いつつあります。さらに、半導体不足が続く中、半導体製造装置に対する需要の強さも2023年央まで継続する見通しです。グローバルな鉱工業生産の動きを前年同月比でみると、過去数カ月の間は、エレクトロクス分野と並んで機械分野の生産が比較的高い伸びを維持していました(図表2)。今後もこうした傾向が継続すると見込まれます。

潮流その2:供給制約の懸念は残る一方、一部は緩和へ

2番目の潮流の変化が、供給制約が今後一部和らぐとみられる点です。主要製造業の中で、供給制約に伴う悪影響をこれまで最も強く受けてきたのは自動車分野であり、自動車を含む輸送機械分野では生産が直近時点でも前年比でマイナスを記録しています(図表2)。当面はロシア・ウクライナ戦争や中国でのロックダウンによる影響は残るものの、半導体不足による影響は徐々に和らぐ見通しであり、自動車生産は今年後半には回復し、その後も当面は高水準で推移する公算が大きいと考えられます。これは、コロナ禍で2年以上にわたって供給が需要に追い付かない状態が続いたことによるものであり、ペントアップ需要の強さが、米国などでの自動車ローン金利の上昇によって見込まれるマイナス効果を上回る見通しです。今年後半に見込まれる自動車生産の回復は、金属や化学、エレクトロニクスなど他の分野にも恩恵をもたらすと考えられます。

一方で、企業は今回の供給問題を受けて、今後サプライチェーンの強靭化を目指す動きを強めると考えられます。これは、製造業の生産ネットワークが高度に構築された中国への依存度を引き下げる動きとして顕在化し、ASEAN等での設備投資の増加につながると考えられます。こうした狙いから実行される設備投資は、資本財需要が強まるという前述の動きを強めるでしょう。

潮流その3:供給制約をにらんで在庫を積み増し

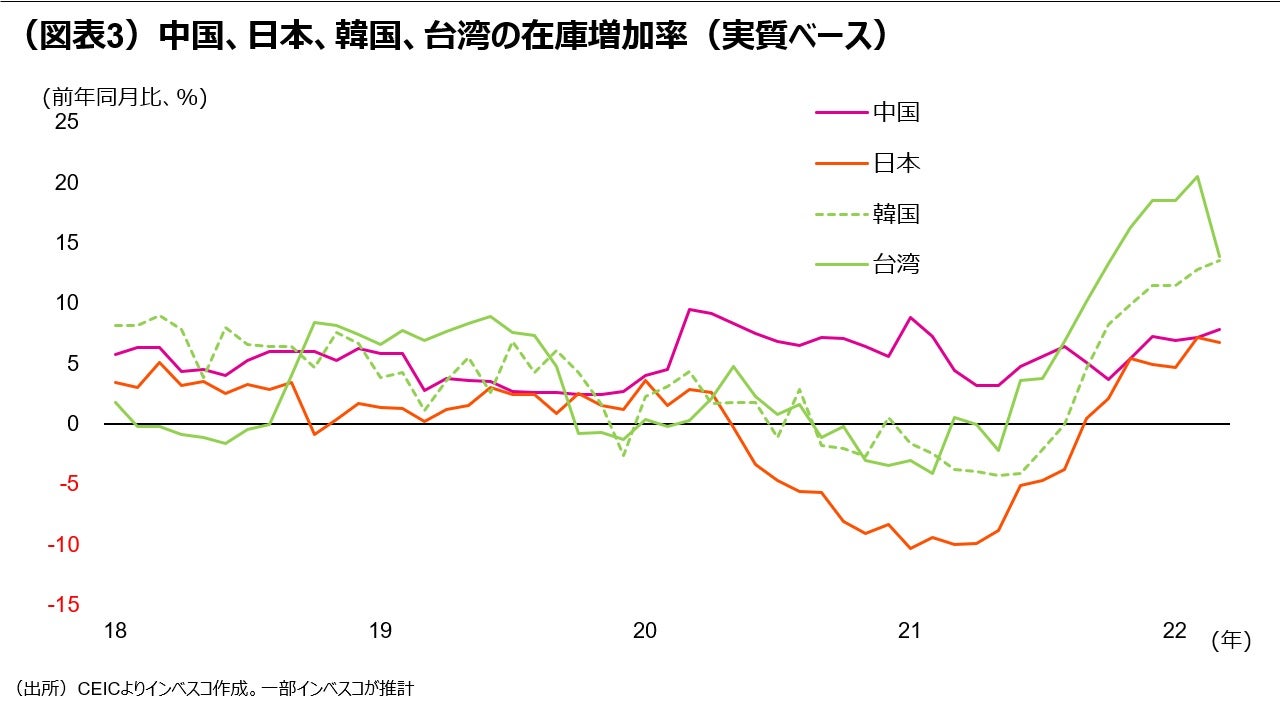

3番目の潮流変化が、企業による在庫積み増しの動きです。企業は、グローバル化の進展とともに、在庫を持つコストを最小減に抑制することを狙いとした生産方式の採用に積極的に取り組んできました。自動車分野のサプライチェーンにおいては「ジャスト・イン・タイム」方式と呼ばれる生産方式が普及してきました。しかし、コロナ禍やロシア・ウクライナ問題によって生じた供給制約問題が、部材の突然の供給不足が大きなコストになることを多くの企業に認識させる事態にとなり、製造業企業では、適度な部材を在庫として抱えることのメリットが意識され始めています。こうした傾向は当面強まり、グローバルな鉱工業生産を短期的に支える役割を果たすとみられます。実際、東アジア主要国・地域の鉱工業在庫は2021年後半から大きく増加してきました(図表3)。

潮流その4:中国需要の不確実性が増大

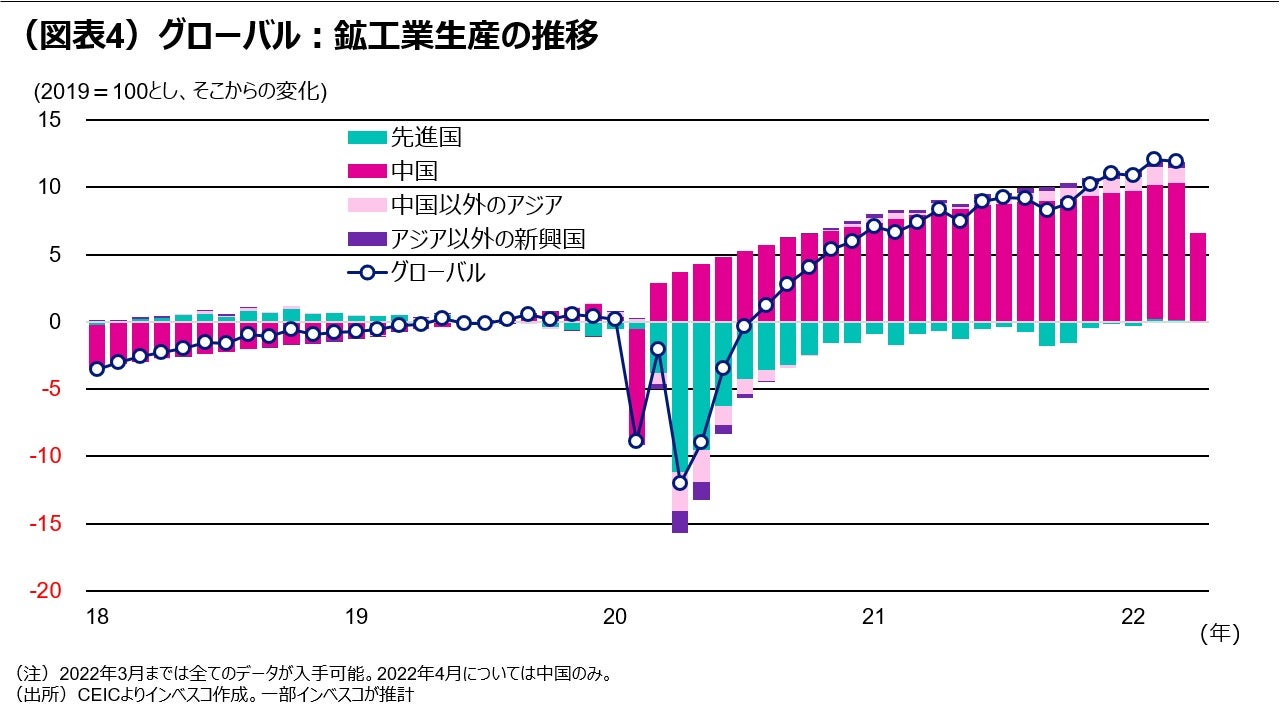

潮流変化の4番目として、中国における需要の安定的な成長についての不確実性が増しつつある点が挙げられます。2022年3月における主要先進国・新興国の鉱工業生産は、2019年の平均値でみたコロナ前の水準を11.9%上回る水準に達しましたが、このうち中国による寄与度は10.2%ポイントを記録しており、グローバルな生産における中国の位置付けはコロナ禍において大きく向上しました(図表4)。この背景には、中国の輸出が急増したことと、中国国内の需要が伸長したことがありました。

しかし、今後については、中国の需要がこれまでのペースで増加するとは思えません。先に触れたように、消費財輸出に今後減速が見込まれる点や、生産拠点を中国から分散する動きが強まるとみられる点は、今後の中国からの輸出の伸びが鈍化する可能性が高いことを示唆しています。一方、内需についても、今後の需要拡大ペースが低下するリスクが高まっています。足元ではロックダウンによる悪影響が顕在化しており、前年同月比でみた鉱工業生産増加率は3月の5.0%から、4月には-2.9%へと大きく減速しました。ロックダウンによる影響は今後和らぐとみられるものの、規制強化や中国恒大問題の影響から、これまでの中国における投資をけん引してきた柱の一つである不動産投資の成長は中期的に鈍化することが予想されます。今年後半については、中国当局による積極的な財政政策と緩和的な金融政策の効果が顕在化する形で、中国の内需は回復すると見込まれます。しかし、2023年以降については、当局が財政状況の大幅な悪化をいとわない政策を講じない限り、内需の減速は避けにくいとみられます。特に、不動産投資の減速に伴って、金属・化学分野でのグローバルな需給が緩和方向に向かう可能性がある点には注意が必要です。

潮流の変化を踏まえて金融市場に向き合う必要

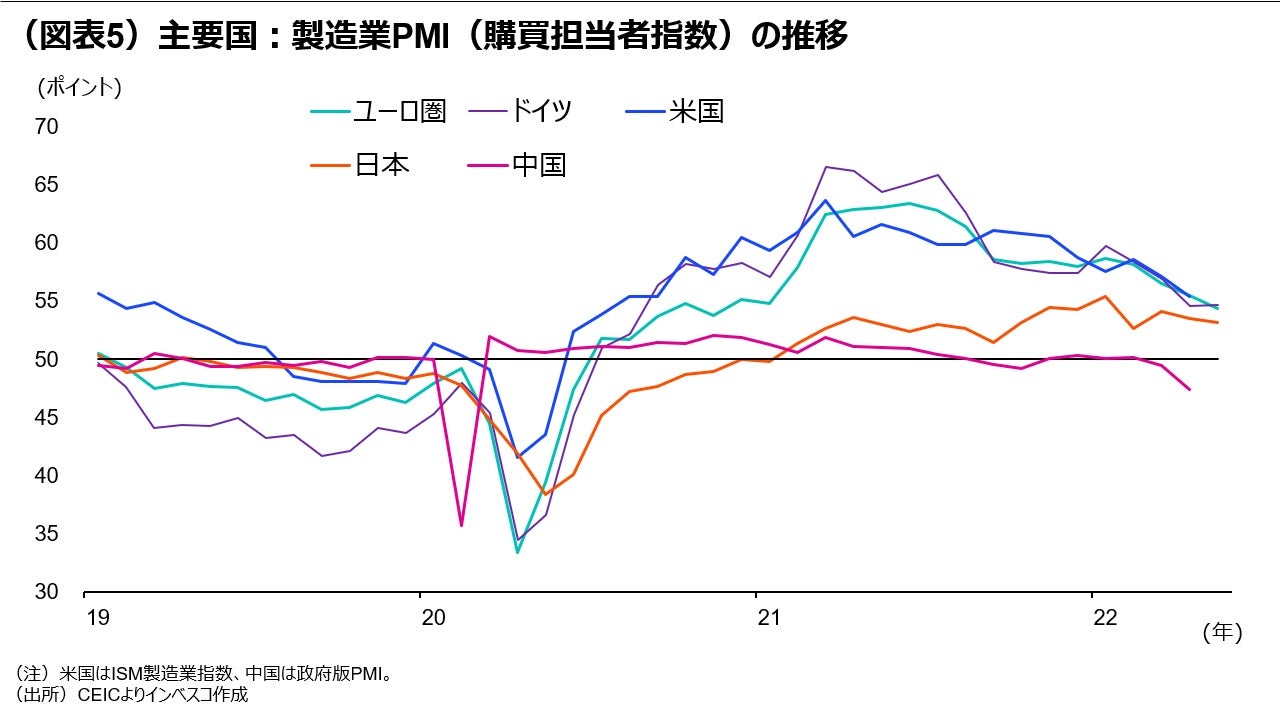

現在の金融市場では、米国のインフレや雇用情勢、FRB(米連邦準備理事会)の金融政策スタンスに多くの投資家の注意が向けられていますが、製造業の業況の変化は景気全体の動きに先行するものとして引き続き注目されており、そこからは目が離せません。製造業の動きをみる指標としては、各国・地域のPMI(購買担当者指数)が最も広く活用されています(図表5)が、直近の調査結果からは、製造業が減速しているものの、中国以外ではなお拡大局面にあることがわかります。今後も当面は製造業の動きは底堅く推移すると見込まれるものの、先に触れた潮流変化の進行スピードが、製造業の各分野の業況だけでなく、インフレや経済成長などの動きを左右する可能性があります。潮流が変化する中、当面は、製造業の動きを踏まえて金融市場に向き合うことが重要になると思われます。

MC2022-069