2023年のグローバル経済

グローバル・ビュー動画解説

約1分半でレポートのポイントを解説

要旨

インフレ率は低下し始めるものの、金融引き締め政策の影響から景気は低迷

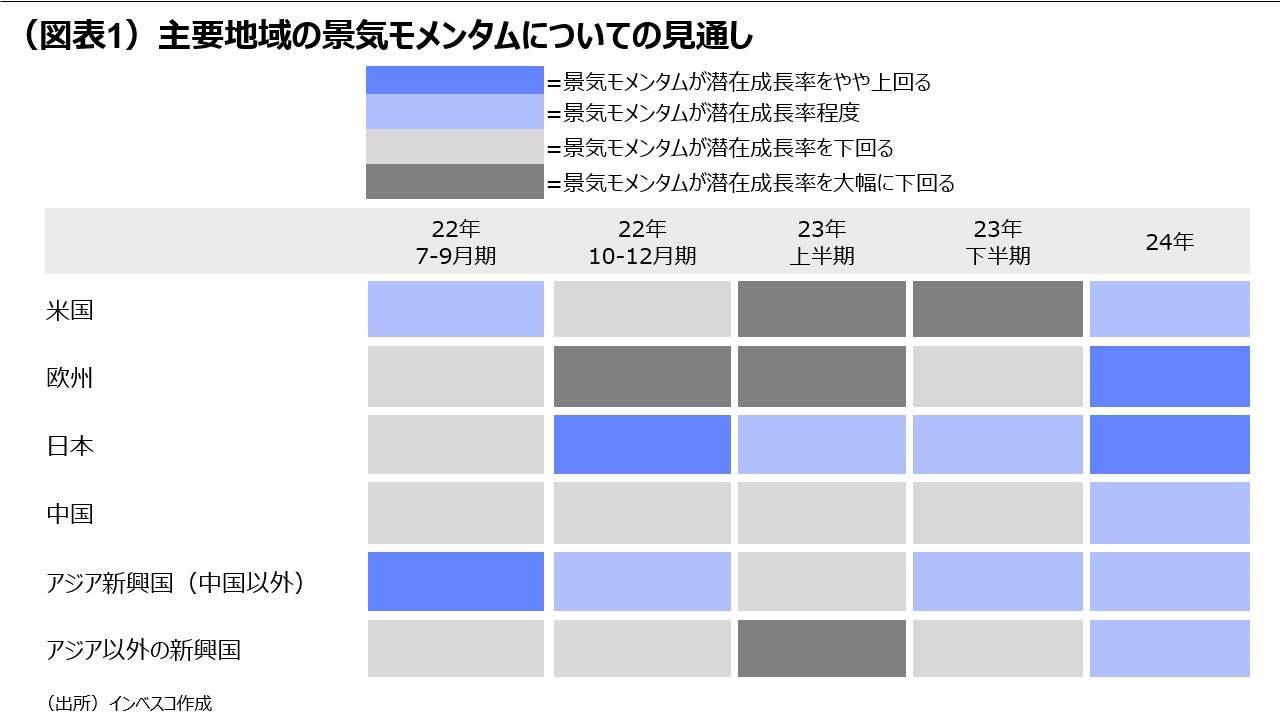

2023年は、インフレ率が主要国・地域において低下傾向で推移するものの、金融当局の引き締め措置による景気への悪影響がより強く顕在化することで、経済成長率が潜在成長率を下回る「停滞の1年」になると見込まれます。一方、インフレ率の低下を受けて、FRB(米連邦準備理事会)をはじめとする欧米中央銀行は2023年6月末までには利上げを停止すると見込まれ、これが2024年からの景気回復につながっていきます。こうした中、2023年は中国を除くアジア主要国・地域や日本では比較的底堅い経済成長が見込まれます(図表1)。

インフレの高止まりリスクには引き続き要注意

他方、インフレ率が2023年1-3月期に低下し始めない場合、各国金融当局が2023年上半期に想定以上の利上げに踏み切ったり、2023年下半期に入ってからも利上げを継続する可能性が強まります。これはグローバル景気に対するリスクとして重要です。

インフレ率は低下し始めるものの、金融引き締め政策の影響から景気は低迷

グローバル経済は、現在、中国などごく一部の地域を除き、高インフレとそれに対応した金融引き締め政策による下押し圧力に直面しています。2023年は、インフレ率が主要国・地域において低下傾向で推移するものの、金融当局の引き締め措置による景気への悪影響がより強く顕在化することで、経済成長率が潜在成長率を下回る「停滞の1年」になると見込まれます。

欧米先進国では既に民間消費の減速が主導する形で景気が減速し始めています。今後は、引き締め的な金融政策が経済全体への下押し圧力をさらに強める展開となるでしょう。巣ごもり需要の剥落と比較的強いインフレ圧力によって財消費が停滞する中、①高インフレによる家計の実質所得の減少、➁経済再開局面の終了に伴う消費押し上げ効果の剥落、➂資産価格の下落による負の資産効果、④金利上昇による家計の利払い負担の増加—がサービス消費に対してより大きな悪影響を及ぼすでしょう。企業セクターにおいては、金融引き締めによって企業の金利負担が増す中、消費減速を受けて設備投資にも悪影響が及ぶと予想されます(図表1)。

その一方、欧米先進国におけるインフレ率は2023年を通して低下する公算が大きいと見込まれます。2023年上半期は財分野のインフレの減速がインフレ率の低下を主導するとみられます。原油・商品市況は既に下落基調にあり、財価格に下押し圧力をもたらしたとみられますが、これに財需要の減少が加わることで、財への価格下落圧力が強まるとみられます。需要が減少することで、需給関係が緩まり、サプライチェーンはさらに正常化していくと考えられます。メモリーや液晶パネル、鉄鋼、化学などの分野では既に在庫調整の動きが出てきており、短期的には在庫を圧縮するための価格下落が視野に入っています。素材価格には中国の需要が大きく影響しますが、2023年の中国景気は弱めで推移するとみられることから、中国要因が素材価格下落の圧力を抑制する力は限定的でしょう。

これに対して、サービス分野のインフレが落ち着くにはもう少し時間を要すると考えられます。米国だけではなく、欧州でも労働市場はタイトであり、9月のユーロ圏の失業率は6.6%と、1999年のユーロ圏結成以来で最低水準を更新しました。足元では賃金上昇率が比較的高い水準で推移していることから、欧米先進国においてサービス分野のインフレが本格的に低下するのは2023年下半期になると見込まれます。

インフレについての以上の想定を前提として、FRB(米連邦準備理事会)をはじめとする欧米中央銀行が2023年6月末までには利上げを停止すると見込まれ、これをメインシナリオとします。欧米各国のインフレ率は2023年末までにさらに低下すると見込まれることから、それに合わせて欧米中央銀行がゆっくりとしたペースで利下げに踏み切ると思われます。利下げがゆっくりとしたペースになるのは、中央銀行によるインフレ再加速への懸念が強いとみられるためです。それでも、利下げによって企業マインドや消費者マインドの改善が見込まれることから、2024年には欧米先進国が景気回復期に入ると予想されます。2024年に予想される欧米各国の景気回復力の強さは、2023年における景気の落ち込み度合いやインフレ・政策金利動向、資産価格動向に大きく左右されると考えられます。以下では、主要地域の2023年についての景気や金融政策のポイントについて触れたいと思います。

<米国>

2023年の米国経済の鍵を握るのは、2022年に続いてインフレとFRBによる金融政策となります。10月のコアCPI(エネルギーおよび食品を除く消費者物価指数)は前月比で0.3%上昇するにとどまり、FRBが重視するコアPCEデフレーターの前月比上昇率は0.3%となるとみられます。しかし、今後はコアPCEデフレーターの前月比上昇率は短期的に0.3%を再び上回り、FRBのインフレに対する警戒感が強いまま維持される公算が大きいと見込まれます(これについては、当レポートの先週号「インフレへの警戒はまだ怠れず」2022年11月17日発行をご参照ください)。もっとも、このインフレ指標が2023年1-3月期のうちに再び0.3%以下に落ち着くことで、6月末までに政策金利であるFFレート(フェデラルファンド・レート)はピークに達すると想定されます。

米国の政策金利は2023年を通じて、2.5%程度と考えられる中立金利を大きく上回ると見込まれることから、米国の経済成長率は2023年上半期、下半期を通して潜在性成長率を大きく下回るとみられ、米国が景気後退に陥る可能性が出てきます。もっとも、たとえ米国が景気後退に陥ったとしても、①労働市場における求人数が歴史的な高水準であることから失業率の大幅な上昇は回避できるとみられること、➁家計は2020~21年の間に超過貯蓄を蓄えていることから、景気が悪化したとしても家計は短期的に貯蓄を取り崩すことで消費水準の下落を抑えることが可能であること—から、深刻な景気後退に陥る可能性は低いと考えられます。

<ユーロ圏>

ユーロ圏ではロシア・ウクライナ戦争の影響によるエネルギー価格の上昇に労働市場のタイト化による賃金上昇が重なり、10月の前年同月比での消費者物価上昇率がヘッドラインベースで10.6%、コア(エネルギー・食品を除く)ベースで5.0%を記録しており、インフレが大方の想定以上に上振れてきました。高インフレが定着するリスクを懸念するECB(欧州中央銀行)は政策金利である中銀預金金利を既に1.5%に引き上げていますが、これは景気に中立的な金利水準を下回っているとみられています。また、9月に公表されたECBスタッフ見通しで想定される2024年の消費者物価上昇率はヘッドラインベース、コアベースともに2.3%であり、ECBが掲げる中期的インフレ目標である2%を上回っています。これらを踏まえると、ECBは1-3月期まで利上げを継続する公算が大きく、中銀預金金利は2023年1-3月期に2.5%まで引き上げられると予想されます。

その一方、高インフレで消費者の購買力が低下する中、金利上昇による悪影響や今冬のエネルギー不足で供給制限措置が講じられるリスクが意識される形で企業・消費者マインドがさらに低下していることから、ユーロ圏経済は2022年10-12月期から2023年前半にかけて前四半期比でマイナス成長に陥る可能性が高まっています。景気の冷え込みがインフレをゆっくりと抑制する効果をもたらすことから、2023年1-3月期にはインフレ率がはっきりと低下する可能性が高く、続く4-6月期にはECBによる利上げが停止される公算が大きいと見込まれます。エネルギー不足による悪影響がより緩和される2023年下半期には景気は最悪期を脱し、2024年には景気はリバウンドする局面に入るでしょう。ただし、今から1年先となる2023年の冬にユーロ圏主要国がロシア以外からのエネルギーの調達に目途をつけることができなければ、エネルギー不足への懸念に伴う景気への悪影響が残るおそれがあることには注意が必要です。

<日本>

2023年は欧米の主要先進国の景気悪化が避けられない中でも、日本の景気は比較的底堅く推移すると考えらえます。欧米景気の悪化によって日本の輸出環境は厳しくなるとみられますが、①日本銀行による金融緩和政策の継続が見込まれること、➁ヘッドラインのCPI上昇率が2022年10月時点で3.7%と、欧米の主要国と比べてかなり低い水準にとどまっていること―が日本の景気悪化を抑制すると予想されます。

ただし、2022年に内需の拡大を支えた経済再開によるプラス効果が、2023年には剥落する公算が大きい点には留意が必要です。インフレ率の低下が予想される点は民間消費に寄与するものの、インフレ率を上回る名目賃金上昇率が確保できなければ、民間消費が停滞するリスクがあります。この観点から、2023年の春闘における賃上げの動きが注目されます。

<中国>

現在の中国経済は、①民間消費の低迷、➁不動産投資の停滞、➂輸出の減速—という3つの減速圧力に直面しています。これらの減速圧力は今後も継続する見通しであり、2023年においても大きな改善は見込めません(当レポートの10月20日号「3つの減速圧力に直面する中国経済」をご参照下さい)。特に足元では1日の新規コロナ感染者が2022年4月のピーク時の水準に迫っており(11月22日の新規感染者数は29,000人を超えました)。ゼロコロナ政策がおおむね堅持される中、①の民間消費の低迷が続くリスクが高まっています。

2023年3月に公表される予定の財政政策では、2022年よりも財政刺激規模が縮小されるものの、ある程度の規模の積極財政策が実施される可能性が高いと予想されます(当レポートの10月27日号「中国:経済政策の不透明感について」をご参照ください)。もっとも、これでは景気への減速圧力を払しょくするには不十分です。2023年の実質GDP成長率は、2022年の4-6月期に上海市等でのロックダウンによる影響で経済活動が停滞したことからもたらされるリバウンド効果によって押し上げられるものの、4%台にとどまると見込まれます。

<中国以外の新興国>

中国以外の新興国については、2022年と同様に、アジア地域とアジア地域以外の主要新興国で景気パターンが分かれると考えられます。アジア地域の主要新興国・地域では、経済の輸出依存度が比較的高い台湾や韓国、シンガポールについては欧米先進国の景気悪化による影響を強く受けると見込まれるものの、インドやインドネシアを含むそれ以外の国々では、内需の拡大による比較的堅調な成長が期待できます。アジア地域の主要新興国・地域では2023年初以降にインフレ率が明確に低下する公算が大きいことから、金融引き締め政策はほぼ終盤にあり、金融引き締めによる内需への悪影響は限定的と見込まれます。

これに対して、ブラジル、メキシコ、トルコなどアジア域外の主要新興国では、当局による金融引き締めによる景気への悪影響がなお強く残り、内需の拡大を抑制するとみられます。また、グローバル景気の悪化を受けて資源価格が下落傾向で推移するとみられる点は、資源輸出が多い国の景気には向かい風になると見込まれます。

インフレの高止まりリスクには引き続き要注意

メインシナリオでは、2023年1-3月期中に各国のインフレ率がはっきりと低下し始める展開を見込んでいますが、エネルギー価格についてはロシア・ウクライナ戦争やOPEC(石油輸出国機構)などの動向次第で再び上振れる可能性があります。また、賃金の動きによっては、サービス分野のインフレが再加速することも考えられます。インフレが高止まるケースをリスクシナリオとして考えたいと思います。インフレ率が2023年1-3月期に低下し始めない場合、各国金融当局が2023年上半期に想定以上の利上げに踏み切ったり、2023年下半期に入ってからも利上げを継続する可能性が強まります。このリスクシナリオの下では、2023年におけるグローバル景気の落ち込みがメインシナリオでの想定以上に大きくなる一方、2024年の経済成長率見通しは低めに考えざるをえません。他方、2023年についてはコロナウイルス問題は徐々に落ち着くと想定していますが、より感染力の強いタイプのコロナウイルス感染が拡大する可能性もリスクとして考えられます。なお、当レポート来週号では、今週号で議論した景気やインフレについての見通しを踏まえ、2023年のグローバル金融市場の行方やリスクについて検討したいと思います。

MC2022-173