FOMC9月会合と今後の注目ポイント

要旨

9月のFOMCは4.50~4.75%までのFFレート引き上げ見通しを示す

9月20~21日に開催されたFOMC(米連邦公開市場委員会)は、市場予想通り、0.75%の利上げを実施しました。ややサプライズとなったのは、FOMC参加者による2022~24年についてのフェデラルファンド・レート(FFレート)見通し(中央値ベース)が大幅に引き上げられた点です。政策金利が今後数年間にわたって中立金利(2~3%程度)を大きく上回る状況が続く見通しとなったことで、米国経済が中期にわたって比較的低い成長に陥る可能性が高まったと考えられます。昨日の米国市場における株価下落は自然な反応であると言えるでしょう。

足元で投資家はリスク回避的な姿勢を強める

足元のグローバル金融市場では、主要中央銀行による利上げと景気減速の動きがより明確化し、株価と債券価格が同時に下落する中、投資家がよりリスク回避的な投資スタンスに転換しています。

景気やインフレについての今後の注目点

このため、当面の間はボラティリティーの高い展開が予想されます。今後、景気減速が明確になることで、「第2、第3のフェデックス(米国の国際的な流通大手会社)ショック」が起きる可能性には留意が必要です。ただ、夏場の行楽シーズンが終わる秋には、景気減速がインフレの落ち着きにつながる公算が大きく、現時点でオーバーシュートしていると考えられる米国長期金利が低下する公算が大きいと予想されます。

インフレ高止まりリスクを踏まえた投資スタンスが望まれる

景気減速に合わせてインフレ圧力が徐々に落ち着くことで、2023年におけるFRBの政策転換の可能性を徐々に織り込む動きが金融市場において顕在化し、それが今年末までのタイミングにおける一時的な株価サポート要因になると予想しています。ただし、8月におけるインフレの上振れは、需要の減速にもかかわらずインフレ圧力が比較的強いまま維持されるリスクが低くないことを示唆しています。投資家の観点からは、グローバル景気の減速に伴うリスクやインフレリスクを念頭に、株式・債券・実物資産を含めた投資対象にポートフォリオを分散させることがこれまで以上に重要になると思われます。

9月のFOMCは4.50~4.75%までのFFレート引き上げ見通しを示す

9月20~21日に開催されたFOMC(米連邦公開市場委員会)は、事前の市場予想通り、政策金利であるフェデラルファンド・レート(FFレート)の誘導目標を0.75%引き上げ、3.00~3.25%とすることを決定しました。6月、7月のFOMC会合に続いて、3会合連続で0.75%の利上げが実施されたことになります。

パウエルFRB(米連邦準備理事会)議長は、インフレ抑制という最優先課題を達成するために、①経済成長率がトレンド成長率(潜在成長率)を下回るように需要を抑制すること、➁現状で極めてタイトな労働市場においては労働への需要を抑えることで需給をバランスさせること―が必要であると強調したうえで、政策の遂行に伴って痛みが生じることに言及しました。パウエル議長による今回の記者会見は、ジャクソンホール会議の講演でのトーンを継続させるタカ派的な内容に終始したと言えるでしょう。

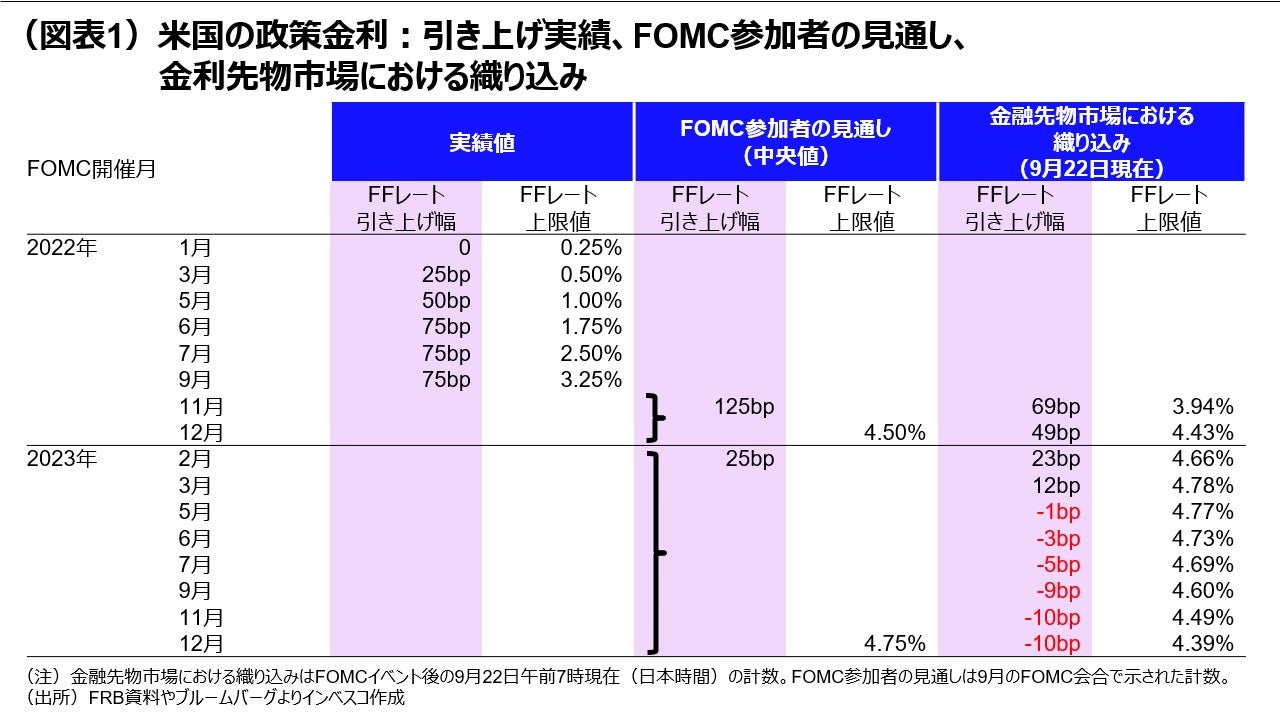

ややサプライズとなったのは、FOMC参加者によるFFレート見通し(参加者の中央値ベース)が2022年末について4.25~4.50%、2023年末について4.50~4.75%に引き上げられたうえ、2024年末についても3.75~4.00%という高水準の見通しが示された点です(図表1)。年末にまでに予定されているFOMC会合は11月1~2日、12月13~14日の2回ですが、FOMC参加者はこの間に125bp(ベーシスポイント;=1.25%)の利上げ実施を想定していることになります。2022年末での4.25~4.50%という金利水準は、前回(6月)のFOMC参加者見通しよりも1%高い水準となりました。また、政策金利が今後数年間にわたって中立金利(2~3%程度)を大きく上回る水準となる見通しとなったことは、FRBがインフレ抑制のために中期にわたって引き締め的な金融政策を遂行する可能性が高いことを示すものです。

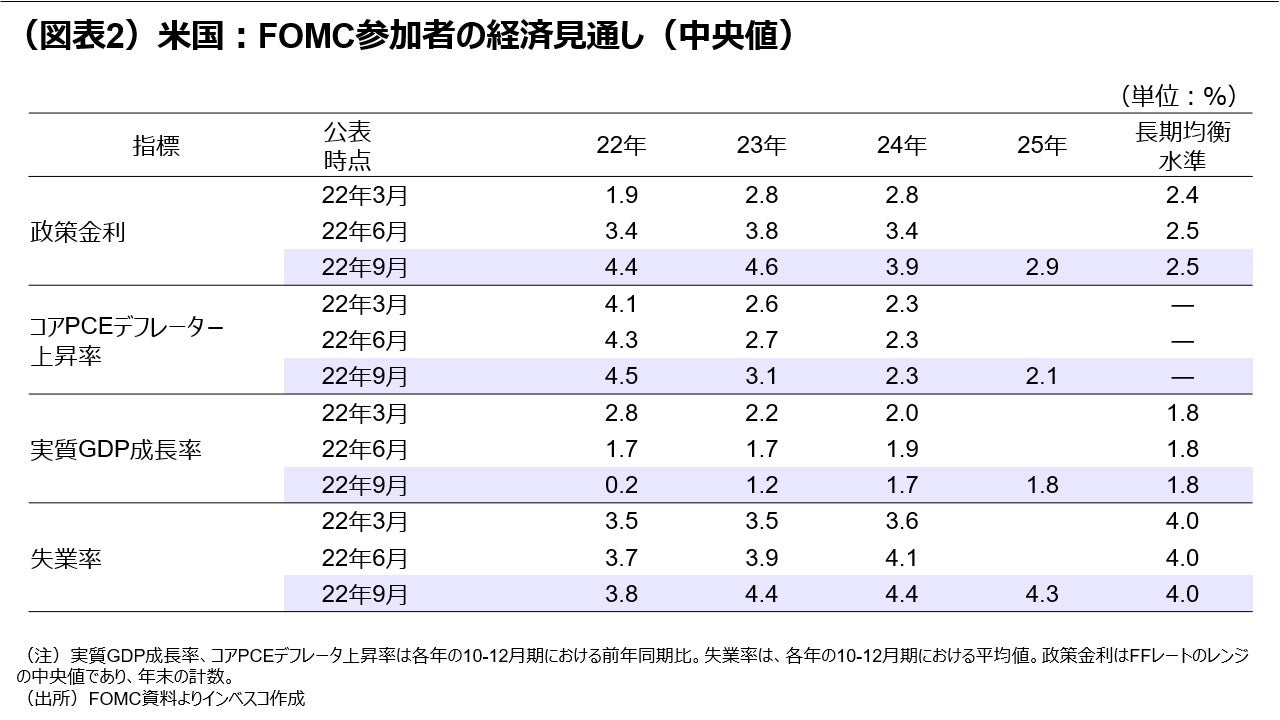

FRBがさらにタカ派的な姿勢に転じているのは、足元でのインフレが想定以上に上振れ、中期的なインフレ見通しが引き上げられたことによるものです。FOMC参加者の見通し(中央値ベース)では、FRBが特に重視するコアPCE(民間消費)デフレーター上昇率の前年同期比ベースでの2023年10-12月期の見通しが3.1%とされ、6月時点での2.7%から引き上げられました(図表2)。これまでの想定以上に引き締め的な金融政策がこれまでの想定以上に長く続く見通しとなったことで、米国経済が今後景気後退に陥る可能性が高まったと言えます。9月21日のS&P500種指数が前日比で1.7%下落したことは、景気への先行きへの不透明感が高まったことを反映する動きであったと考えられます。米国債券市場では、既にオーバーシュートの領域にあると考えられる10年国債利回りの水準が前日の3.56%から3.53%へと低下しましたが、これも景気後退リスクの高まりを反映したものとみられます。

足元で投資家はリスク回避的な姿勢を強める

私は、米国における前月⽐でみたインフレ率が夏場に上振れしないという前提に立ち、長期債利回りの落ち着きがもたらすテクノロジー分野等のグロース株への株価押し上げ圧力と、景気減速が企業業績見通しを悪化させることによる景気敏感株への株価調整圧力という2つの圧力が拮抗して、S&P500種指数が初秋まではおおむね横ばい圏で推移すると想定していました。しかし、8月分のコアCPI(消費者物価指数)が前月比で0.6%も上昇するという想定外の事態が生じたことでFRBがさらにタカ派化する見通しが強まり、株式市場ではFRBのタカ派化と景気減速という2つの材料が強い株価調整圧力をもたらしました。

過去の経験に基づけば、FRBによる短期的な金融引き締め姿勢の強化は中長期でみた景気悪化観測をもたらし、それが米国の長期金利を押し下げる効果をもたらすことが多かったと言えます。しかし、直近でECB(欧州中央銀行)が政策金利の引き上げに対してより積極的な姿勢を示したことに加え、ECBが近いうちに量的引き締めを検討するとの観測が報道されたことで、ドイツをはじめとする欧州主要国の長期金利が上昇し、その影響を受ける形で米国の長期金利がオーバーシュート気味に上昇したことが、グロース株の調整をもたらすことになりました(欧州長期金利が米国の長期金利の動きに影響する点については、当レポート9月8日号「ECBのタカ派化も⽶⻑期⾦利を押し上げ」をご覧ください)。足元のグローバル金融市場では、主要中央銀行による利上げと景気減速の動きがより明確化し、株価と債券価格が同時に下落する中、投資家がよりリスク回避的な投資スタンスに転換しています。

景気やインフレについての今後の注目点

このため、当面の間はグローバル金融市場のボラティリティーが高い展開が予想されます。今後のグローバル金融市場をみるうえでは、インフレ・景気動向やそれに対応する中央銀行の姿勢が引き続き鍵になると見込まれます。高インフレの影響から民間消費、特に財(モノ)消費の今後のいっそうの減速は回避できず、それに伴って消費財製造業は在庫調整期入りしつつあります(当レポート8月25日号「グローバルな生産停滞・在庫調整リスクが高まる」をご参照ください)。グローバル株式市場では、9月15日に国際的な流通大手である米フェデックスが足元での想定外の需要の減速に直面していることを理由に、2023年についての業績見通しを取り下げたことが株価の調整をもたらしました。グローバルな景気が消費の停滞を背景に強い減速圧力に直面していることを踏まえると、株式市場において「第2、第3のフェデックス(米国の国際的な流通大手会社)ショック」が起き、グローバルな景気を投資家に強く印象付ける事態が生じることは避けられそうにありません。

一方、米国のインフレについては、8月の前月比でみたコアCPI上昇率が市場予想の0.3%を大きく上回る0.6%に達したのは、コア財CPIが商品市況の下落にもかかわらず前月比で0.5%も上昇したこと(7月は0.2%)や、コアサービスCPIの前月比上昇率が0.6%に加速したこと(7月は0.4%)によるものでした。教育サービス価格が前月比で0.5%とやや大幅に上昇したことは、新学期を迎えて学費が値上がりしたことによる、いわば特殊要因と判断できますが、比較的幅広く財・サービス価格が上昇したのは、消費者マインドが比較的高水準であったことを反映していると考えられます。この背景としては、6月半ばから8月半ばにかけて株価が比較的大きく上昇して資産効果が生まれたことが指摘できます。実際、8月はコンファレンスボードやミシガン大学のサーベイでみた消費者マインドが上向いていました。しかし、株価は8月中旬以降に調整色を強める一方、消費者の購買力は高インフレによって損なわれています。夏場の行楽シーズンが終わる秋には、米国経済は総需要がより明確に減速する局面に入るとみられ、宿泊費や航空機チケット代だけではなく、多くの項目で価格が落ち着いていく可能性が高いと考えられます。こうした状況となれば、景気の減速感が強まることもあり、現時点でオーバーシュートしていると考えられる米国長期金利が低下する公算が大きいと予想されます。

インフレ高止まりリスクを踏まえた投資スタンスが望まれる

景気減速に合わせてインフレ圧力が徐々に落ち着くことで、2023年におけるFRBの政策転換の可能性を徐々に織り込む動きが金融市場において顕在化し、それが今年末までのタイミングにおける一時的な株価サポート要因になると予想しています。ただし、8月におけるインフレの上振れは、需要の減速にもかかわらずインフレ圧力が比較的強いまま維持されるリスクが低くないことを示唆しています。投資家の観点からは、グローバル景気の減速に伴うリスクやインフレリスクを念頭に、株式・債券・実物資産を含めた投資対象にポートフォリオを分散させることがこれまで以上に重要になると思われます。

MC2022-134