特別レポート 日銀:YCC再柔軟化の背景を探る

YCC下での「厳格な1%の10年金利上限」を撤廃

日本銀行は、10月30~31日に開催した金融政策決定会合において、YCC(イールドカーブ・コントロール)政策の再柔軟化を決定しました。具体的には 10年国債金利について、これまでの、「±0.5%程度を目途として1%を厳格に上限とする政策」から、「1%を上限の目途とする政策」への変更が決定されました。これまで1.0%の水準で実施されていた指値オペの毎営業日での実施は停止され、今後は、大規模な国債買い入れを継続する中で買入れ額の増額や指値オペ、共通担保資金オペなどを機動的に実施する方針が決められました。10月30日の深夜の段階で日本経済新聞の電子版が、長期金利の事実上の上限を柔軟にし、一定程度1%を超える金利上昇を容認する案が有力である旨を報道しましたが、その通りの結果となりました。直近のブルームバーグによるサーベイ(10月18~23日実施)では、今回の会合での政策の修正を予想するエコノミストは調査対象者の24%であり、YCCの修正を予想していたエコノミストは同8%に過ぎなかったことから、今回の決定に対して、金融市場は意外感をもって受け止めたと考えられます。

期待インフレ率の足元での上昇が政策調整の背景か

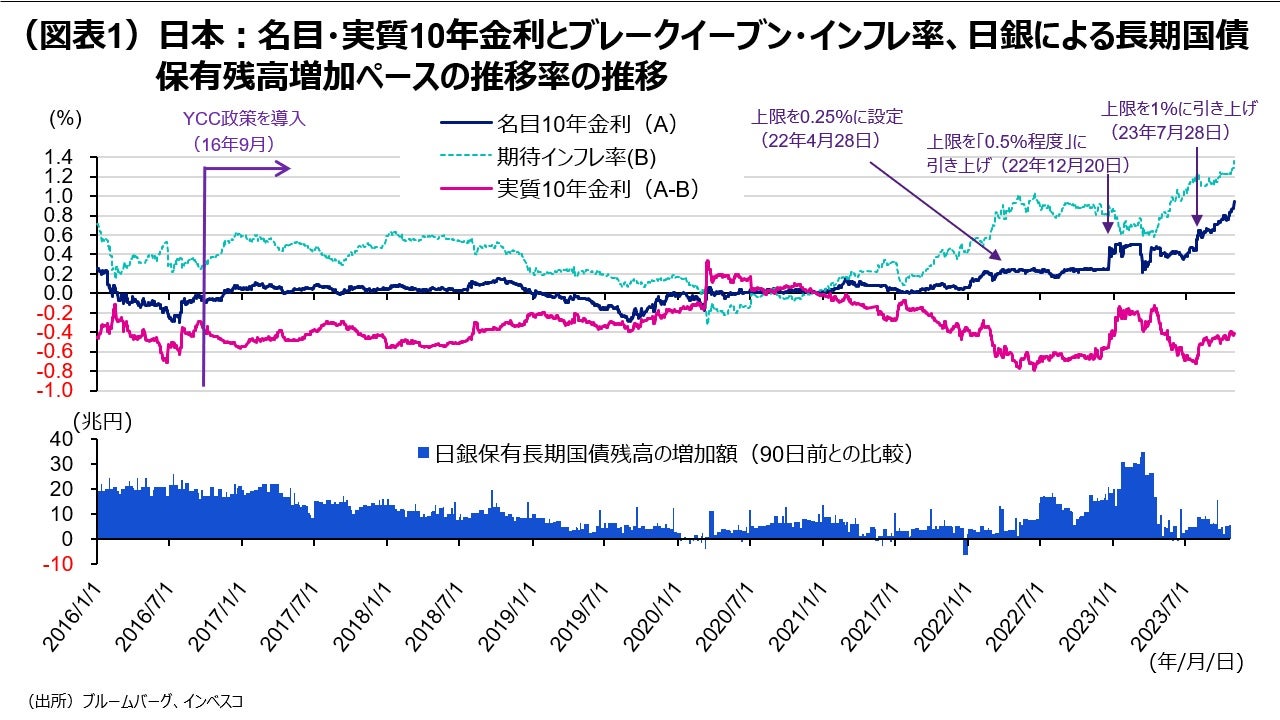

今回の政策調整の背景になったとみられるのが、足元での期待インフレ率の高まりです。10年国債金利のブレークイーブン・インフレ率でみた期待インフレ率は、変動幅の拡大(以前の±0.5%から±1.0%に拡大)を決めた7月28日の会合開催前日の段階では1.161%でしたが、今回の会合前日(10月30日)では1.317%まで上昇していました(図表1)。このように期待インフレ率が上昇する中、名目10年国債金利は0.887%まで上昇してきていました。一方で、日本の基調的なインフレが徐々に上昇してきたと考えられる中、期待インフレ率の短期的な低下は見込みにくくなってきました。このため、名目10年金利の目途である±0.5%というこれまでのレンジを撤廃し、これまでの厳格な上限であった1%の水準が新たな「目途」として設定されたと考えられます。今後、期待インフレ率が上昇するような事態となれば、実質10年金利が低下し、金融政策による緩和度が強まってしまうリスクがありますが、今回の決定は、そのような場合に1%を超える名目10年金利を容認する措置であったと思われます。

振り返ってみると、2023年7月28日、2022年12月2日における政策調整時にも同様のことが生じていました。2022年12月の調整時には日銀の長期国債保有残高が大きく増加しており、日銀が大規模な国債買入れによって何とか名目10年金利の上限を抑制していました。国債買入れ額が大規模化することで、債券市場の「歪み」が強まっていたと言えます。これに対し、2023年7月28日の調整時では、日銀による国債買入れはそれほど増えておらず、日銀の対応はどちらかというと将来の期待インフレ率の上昇に備える、予防的な措置であったと言えます(図表1の下図)。足元では日銀による国債の買入れ額が大きく膨らんでいたわけではありませんので、7月の調整時と同様の予防的な措置であったとの見方も可能でしょう。

今回の措置の決定の背景について、足元での米国の長期金利急上昇による日米の長期金利差が拡大したことによる円安の防止を図ったものという見方も存在しています。植田日銀総裁が、7月の会合後の記者会見において、「金融市場のボラティリティをなるべく抑えるというところの中に、今回は為替市場のボラティリティも含めて考え」と発言したことなどが、このような見方につながっていると思われます。日銀が為替市場の状況を想定した政策の遂行を示唆した点は異例ですが、私は、今回の日銀の政策調整は期待インフレ率の上昇が根本的な背景にあり、為替への配慮を示唆した点は、長期金利の上昇を日銀が容認することに対する政府からの批判を和らげることを意図した面が強いと考えています。

債券市場以外の反応は限定的

日銀の政策変更を受け、日本国債10年金利は10月31日に入って節目となる0.9%を超え、終値は0.948%まで上昇しました。一方、前日深夜の日本経済新聞の報道を契機として、名目10年金利の上限がより明確に引き上げられるという期待が広がったことでドル円レートは一時1ドル=148円台まで円高が進行しましたが、上限の目途を1%とする政策が実際に発表された後は、再び1ドル=150円台への円安方向に戻す展開となりました。日本株市場では、日経平均株価は寄り付き直後は長期金利高と円高が嫌気される形で下落しましたが、日銀が1%を超える名目10年金利をすぐに容認するわけではないことが明らかになると、前日の米国株が上昇した流れが強まる形で前日比での上昇に転じました。

今後は期待インフレ率の動きに注目

10月31日に公表された展望レポートでは、日銀版コアコアCPI(生鮮食品とエネルギーを除くCPI)の2023年度の見通しが前回(7月)の3.2%から3.8%へと大幅に引き上げられました。2024年度、2025年度についても、それぞれ、1.9%(前回は1.7%)、1.9%(前回は1.8%)に引き上げられました。インフレ見通しの引き上げは、日本経済の基調的なインフレ率が着実に上昇していることを示すものであり、日銀が目標とする2%の持続的なインフレが達成される可能性の高まりを示すものと考えられます。

今後の日銀の政策見通しについては、2024年4月に長期の政策金利を現在の0%程度から0.25%引き上げるという、これまでの見方を維持したいと思います。ただし、過去数カ月の日銀の政策動向を踏まえると、今後、米国の長期金利のさらなる上昇によって日米の長期金利差が拡大する際には、日本の期待インフレ率が上昇するような場合には、実質10年金利の低下による過度の金融緩和効果を食い止めるため、日銀が名目10年金利の上限を再び引き上げる可能性が出てきます。逆に、日本の期待インフレ率が上昇しない場合には、日米の長期金利差が拡大したとしても、日銀による名目10年金利の上限の引き上げはないとみられます。日本の長期の期待インフレ率に対してはこれまで以上に注意を払っていく必要があるでしょう。

MC2023-172