2025年のグローバル経済見通し

グローバル・ビュー動画解説

約3分でレポートのポイントを解説

要旨

2025年のグローバル景気:年後半の緩やかな加速を予想

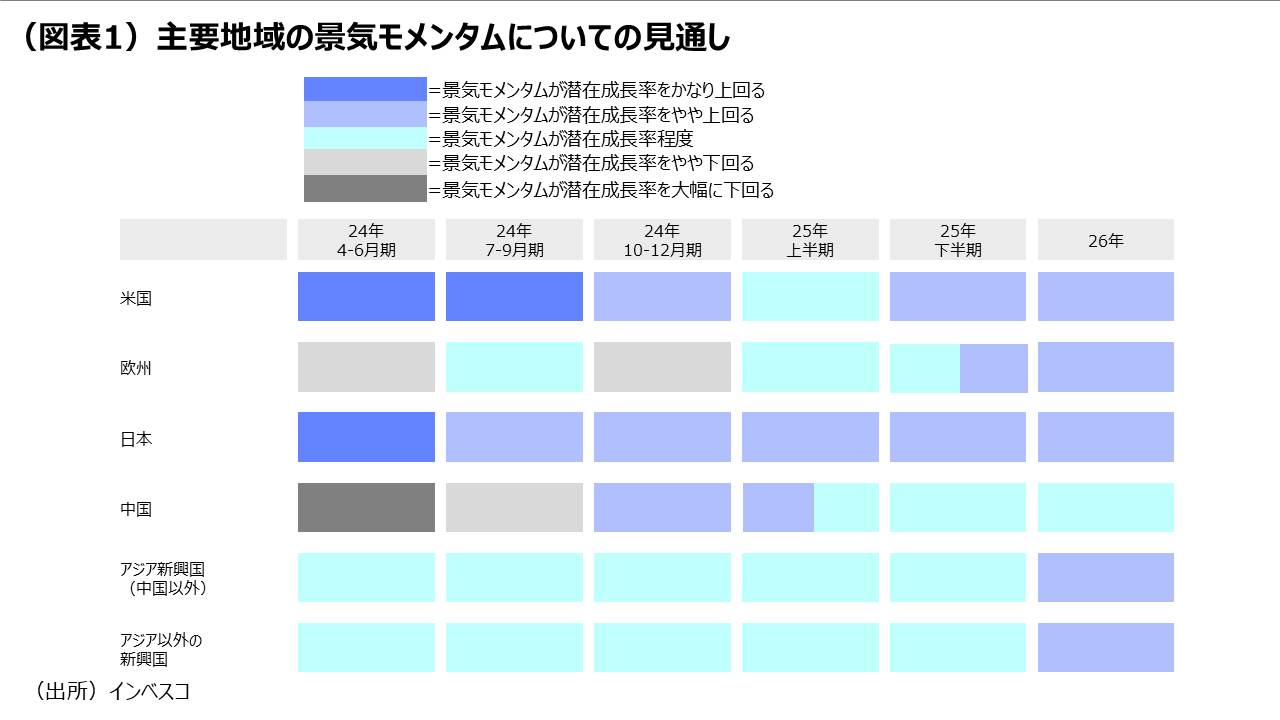

米国:2025年前半中の経済成長率は、2%弱程度まで減速するものの、2025年後半にはFRB(米連邦準備理事会)による一連の利下げによって、経済成長率が緩やかに加速する展開を予想されます。クレジット・サイクルが早期のステージにある点は、サポート要因として注目しています。

ユーロ圏:2025年は、ECB(欧州中央銀行)による積極的な利下げを受け、民間消費や投資が緩やかな回復軌道をたどると見込みます。

日本:2025年は、労働市場の構造的なタイト化が賃金の上昇を通じて民間内需の緩やかな拡大をもたらす年になるとみられます。

中国:不動産問題に直面する中、3~4兆元規模の財政刺激策によって、中国は4%台の経済成長率を確保すると見込まれます。

中国以外の新興国・地域:FRBによる金融緩和の継続によって多くの新興国・地域の中央銀行が比較的緩慢なペースながらも利下げを実施できると見込まれます。これが、設備投資や消費へのプラス効果をもたらし、多くの新興国・地域での潜在成長率程度の成長につながると予想します。

注目されるリスク:第2期トランプ政権が大規模な追加関税措置や移民制限措置を講じることで、米国にはインフレ押し上げ、米国以外の主要国・地域には景気減速を、それぞれもたらすリスクが重要です。

2025年のグローバル景気:年後半の緩やかな加速を予想

<米国>

2024年はFRBによる高金利政策にもかかわらず米国経済が強さを維持したことが、グローバル金融市場にとって大きなサプライズとなりました。インフレ率の低下により、直近での実質ベースでみた1人当たり平均賃金の前年同月比での伸び率が1%台前半という、比較的高い水準に加速しましたが、これが民間消費をサポートして景気の堅調さにつながりました。ただ、2024年春以降、非農業部門の雇用者増加数は減速するトレンドにあります。また、2025年1月20日から始まる第2期トランプ政権で移民制限策が実施されることを踏まえると、雇用者の伸びはさらに減速すると見込まれることから、米国の家計所得は、これまでと同様の伸びを維持していくことが難しいとみられます。

こうした背景から、米国の2025年前半中の経済成長率は、2%弱とみられる潜在成長率程度まで減速すると見込まれます。しかし、2025年後半に入ると、2024年から開始されたFRBによる一連の利下げが経済成長に対して相応の押し上げ効果をもたらし始めるとみられることから、成長率が緩やかに加速すると予想されます(図表1)。FRBは、2025年前半に労働市場が軟化し、基調的なインフレ率が緩やかに低下する環境下で、景気の下振れリスクを抑えるため、2025年央までにFF金利を2回引き下げると見込まれます(1回の利下げ幅を25bp⦅=0.25%⦆としています。以下同様です)。2025年央におけるFF金利誘導目標としては、3.75~4.00%の水準を予想します。

その後、2025年央から2025年末にかけて追加的な利下げが実施できるかどうかは、その時のインフレ状況次第です。私は、2025年央時点で、トランプ政権の追加関税や移民制限策によるインフレ圧力が、一定のラグ(遅れ)を伴って顕在化しているとみており、その観点から、FRBは2025年後半の利下げを見送ると予想しています。ただ、その時点でインフレ圧力への懸念が後退している場合は、2025年後半に2回程度の追加利下げが実施される可能性があります。

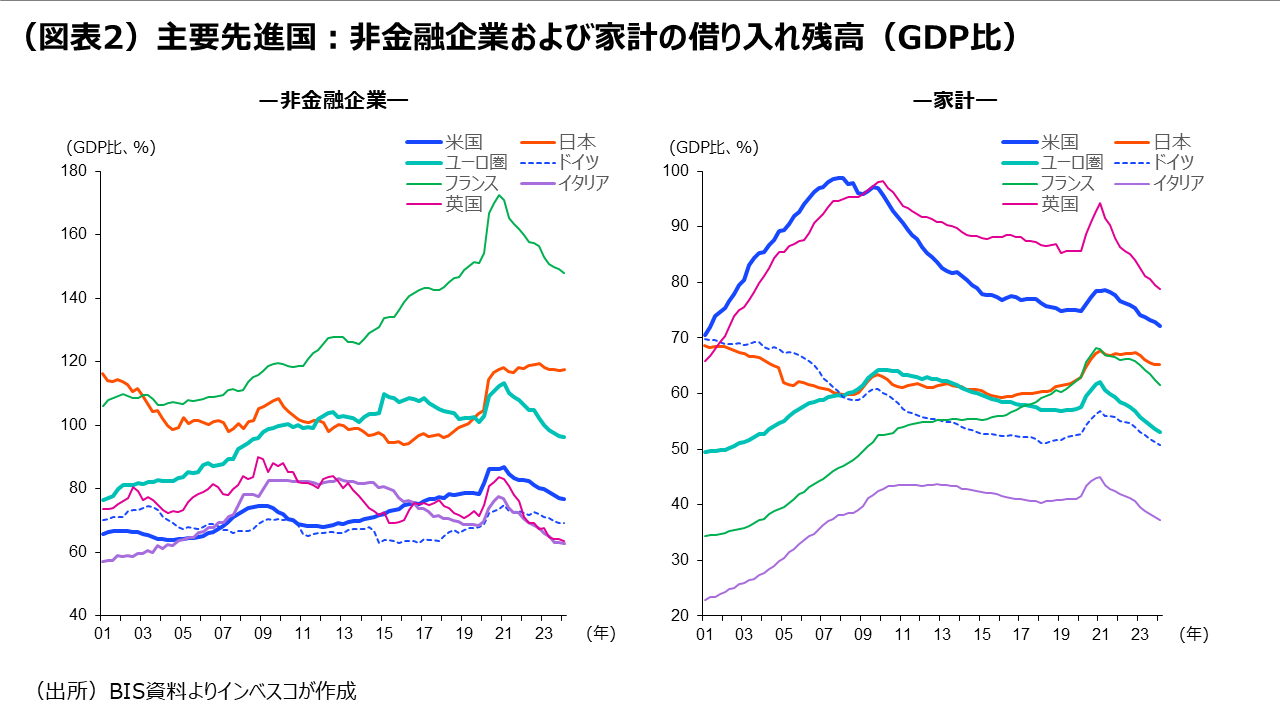

2025年の米国経済をサポートする要素として私が注目しているのが、クレジット・サイクルが早期のステージにある点です。住宅ローンなどを含む米国家計の借り入れ残高のGDP比をみると(図表2)、コロナ禍でGDP自体が落ち込んだことでいったんは上昇したものの、足元での水準はコロナ前の水準を下回っており、リーマンショック直前をピークとした下降トレンドを維持しています。足元での家計の借り入れは、金利上昇や金融機関サイドの貸出態度の慎重化の影響が残っていることから、まだ弱い状況ですが、今後の利下げに合わせてレバレッジが上昇していくとみられます。また、非金融企業の借入残高のGDP比もコロナ禍以降、低下が続いていますが、こちらについても、FRBの利下げとともに増加に転じ、設備投資の増加につながると思われます。設備投資の増加は、直接的な成長率の押上げ効果や生産性の上昇効果をもたらす形で、景気をより強くサポートしていくと見込まれます。

景気に対するリスクとしては、第2期トランプ政権が大規模な追加関税措置や移民制限措置を講じることによるインフレ押し上げリスクが最重要であり、このリスクが顕在化する場合にはFRBが想定されるほどの利下げを実施できない可能性が高まります。その意味で、トランプ政権が具体的にどのような形でこれらの政策を実施するかを注視する必要があります。

<ユーロ圏>

足元でのユーロ圏経済は、①民間消費の弱さ、➁中国経済の減速に伴う輸出の低迷、➂投資の停滞—という3つの要因による下押し圧力を受けていますが、2025年は、そのそれぞれが緩やかに改善することで、ユーロ圏経済が潜在成長率を若干下回る程度の成長軌道に戻ると予想します。

まず、民間消費については、2025年は、インフレ率の低下により、所得増加率の実質ベースでの改善が民間消費の緩やかな増加につながると見込まれます。次に、輸出の分野では、中国における内需の大幅な減速によって中国向け輸出が減少したことによる悪影響が2024年に強く顕在化しました。しかし、2025年は中国当局による景気対策が本格化すると見込まれるため、中国向け輸出が底打ちし、この問題がユーロ圏景気の足を引っ張る可能性は低下するとみられます。さらに、投資については、ECBが今後積極的な利下げを継続するとみられることが追い風になるとみられます。ECBが2025年前半には毎回の政策決定会合で利下げを実施することで、2025年央には政策金利である中銀預金金利が、2~2.5%とみられる中立金利付近に達する公算が大きいと考えられます。政策金利が大きく低下することが、金融機関の貸出の増加を通じて、設備投資の増加につながるでしょう。米国と同様、ユーロ圏のクレジットサイクルはまだ早期のステージにあるとみられ(図表2)、利下げが企業の借り入れを刺激していくとみられます。

ユーロ圏が抱えるダウンサイドリスクとしては、米国のトランプ政権が欧州に対して10~20%の追加関税措置を実施する場合に、輸出減少を通じた景気へのマイナス効果が大きくなるリスクがあることに注意が必要です。アップサイドリスクとしては、トランプ次期米大統領が公約通りにロシア・ウクライナ戦争を早期に集結させる場合に、不透明感の後退によって設備投資の増加につながる可能性を指摘したいと思います。

<日本>

2025年の日本では、労働市場の構造的なタイト化が賃金の上昇を通じて民間内需の緩やかな拡大をもたらすとみられます。一方、少数与党内閣での運営となった石破政権が、11月22日に公表した総合経済対策は、低所得世帯向けの給付金や地方創生予算を含むものであり、一般・特別会計を合わせて14.8兆円規模の財政支出規模のものとなりました。今後決定される予定の「103万円の壁」対策の減税等の措置を加えると、政府による経済対策・税制改革は2025年の経済成長率を1%ポイント程度押し上げる効果を有すると見込まれます。これにより、2025年の日本経済は、潜在成長率を上回る経済成長率を達成すると見込まれます。

ところで、2025年からの第2期トランプ政権の誕生が決まったことで、中国の輸出企業が米国による追加関税導入前の2024年10-12月期から2025年4-6月期にかけて、米国に対して駆け込み的な輸出を行う可能性が高まっています。この動きは、追加完全導入前に日本から中国向けの輸出を増加させ、一時的に日本の経済成長率を押し上げるとみられるものの、実際の追加関税導入後にはその反動によって成長率を押し下げると考えられることから、2025年通年ベースでの成長率へのインパクトは限定的と見込まれます。

リスクとしては、欧州と同様に、第2期トランプ政権の追加関税措置が自動車産業などに比較的大きな悪影響を生じさせ、景気にマイナスとなるリスクが重要です。この面では、日本への直接的なインパクトだけではなく、米国の中国に対する追加関税措置がもたらす日本への間接的なインパクトにも注意が必要です。

<中国>

2025年の中国経済は、当局による財政刺激策や金融緩和策、不動産対策が内需の落ち込みを抑制することで、4%台の成長を確保することができると予想します。足元の中国経済は、①住宅の供給過剰問題による不動産投資の押し下げ、②不動産価格下落と家計の債務負担による消費マインドの低迷、➂製造業における生産設備の過剰―という課題に直面しています。これに対して、中国当局は、2024年9月以降、政策金利の引き下げや法定預金準備率の引き下げなどを柱とする金融緩和策や不動産対策を打ち出してきました。これらの分野では、2025年にも追加的な対策が実施され続けるとみられますが、それだけでは、不動産問題によって生まれた課題による景気下押し圧力を相殺することは困難とみられます。

このため、私は、4%台の経済成長率を確保するため、中国当局が2025年において、広義の支出・減税措置も含めた財政刺激規模が3~4兆元の対策を実施すると予想します。ただ、これらの対策だけでは、不動産問題や生産過剰の問題を根本的に解決することはなお難しいとみられることから、中国からの輸出が他の国・地域に対してデフレ圧力をもたらす現状には大きな変化がないと見込まれます。

リスクとしては、①トランプ政権による高水準の追加関税措置が中国の米国向け輸出に非常に大きなダメージをもたらすリスク、②不動産関連の対策が期待された効果を生まずに、内需が低迷を続けてしまうリスク―に留意したいと思います。特に、①のリスクが強く意識される場合には、中国当局が経済対策をより大規模に実施することが見込まれます。

<中国以外の新興国・地域>

中国以外の新興国・地域の多くは、2024年中に高インフレ状態からの脱却に成功したものの、FRBによる利下げが限定的であったことから、為替市場での自国・地域通貨の下落圧力に直面しました。このため、2024年初に金融市場が想定していたほど大幅な利下げは実施されず、それに伴う内需へのプラス効果を享受することができませんでした。しかし、2025年にはFRBが利下げを継続することで、多くの新興国・地域の中央銀行が比較的緩慢なペースながらも利下げを実施できると見込まれ、設備投資や消費へのプラス効果が予想されます。こうした追い風の下で、多くの新興国・地域では、潜在成長率程度の成長が見込まれます。もっとも、全ての主要新興国・地域が利下げの恩恵を享受するわけではないことには注意が必要です。足元でインフレ率が上昇に転じているブラジルでは、中央銀行が既に利上げに転じており、今後も追加的な利上げが予想されます。

リスクとしては、ここでも、トランプ政権が実施する見込みの追加関税による影響が挙げられます。追加関税の可能性は、多くの新興国・地域における2025年の経済見通しに不透明感をもたらしています。特に不透明感が強いのが、米国による中国からの輸入品への追加関税の徴収です。韓国、台湾、ASEANなどでは中国の輸出にダメージが及ぶことで、中国向けの部材・原材料輸出にマイナスとなる可能性があります。また、米国による追加関税等の措置の実施で米国でのインフレ率が上昇し、FRBの利下げに対する期待が後退すれば、新興国・地域の通貨に下落圧力が及ぶとともに、新興国・地域の利下げが困難化するリスクも生じます。ただし、ASEANなどの地域では、中国から米国向けの輸出が難しくなることに伴って、自国・地域企業の米国向け輸出に伸びる余地が生まれるでしょうし、また、中国企業によるこれらの国・地域への直接投資が増加し、経済にプラス効果をもたらす可能性があります。

このように外部環境が不透明化する中、インドやインドネシア、フィリピンのように、加工品輸出への経済の依存度があまり大きくなく、比較的大きな内需マーケットを擁する新興国・地域が安定的な景気拡大の恩恵を享受する公算が大きいと見込まれ、注目されます。

※筆者の休暇により、次号の発行は12月12日を予定しています。

MC2024-145