グローバル景気に底打ちの気配。今後の回復局面の特徴は?

.jpg)

要旨

グローバルな製造業の減速に歯止めがかかりつつある

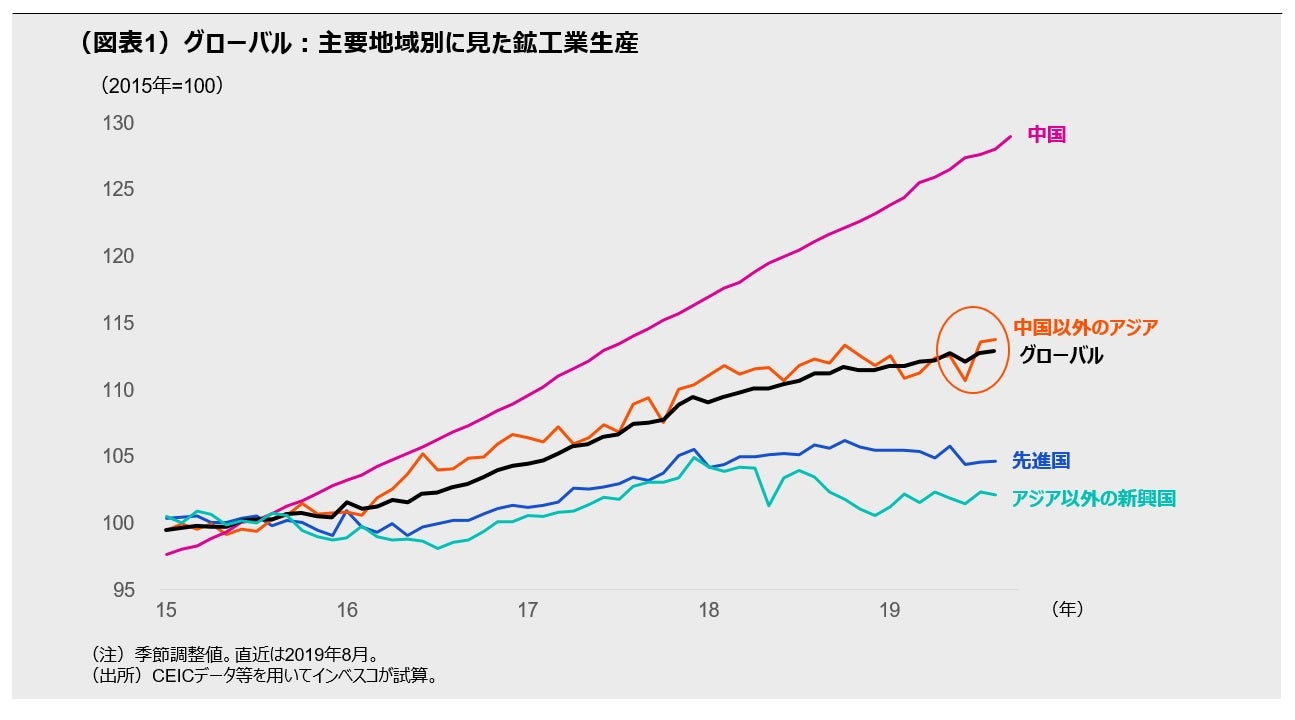

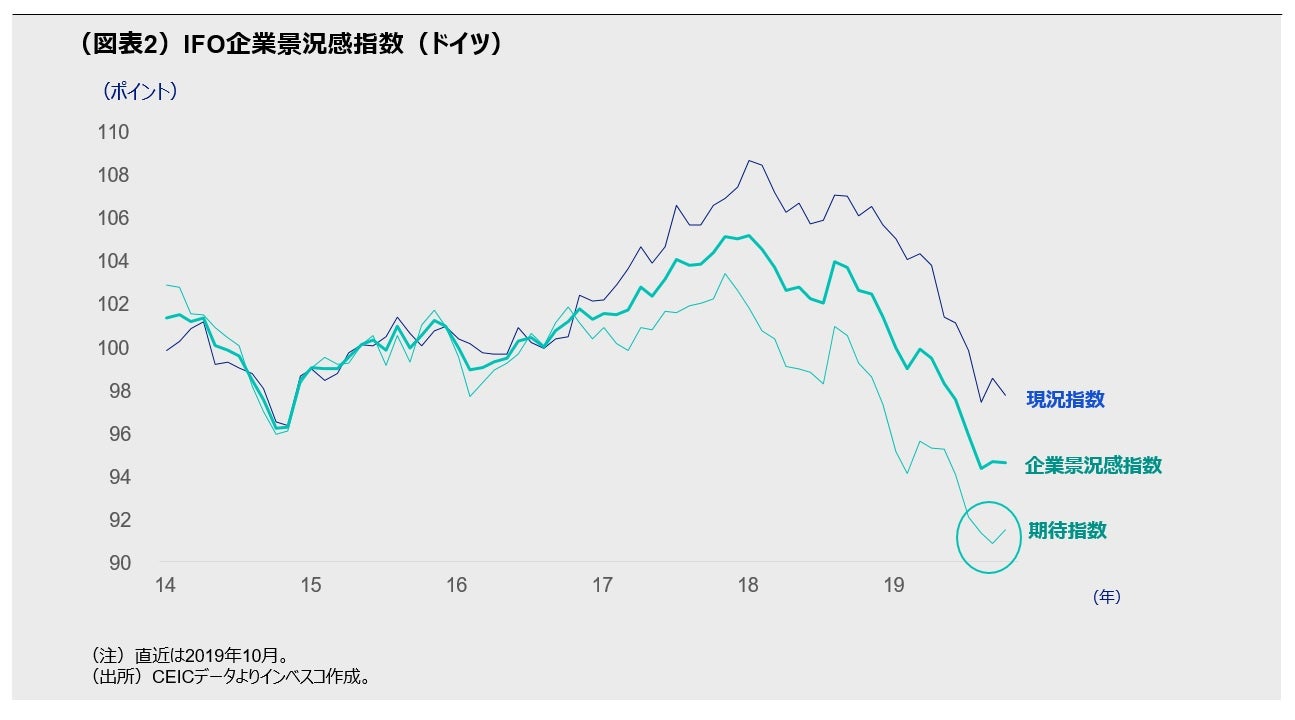

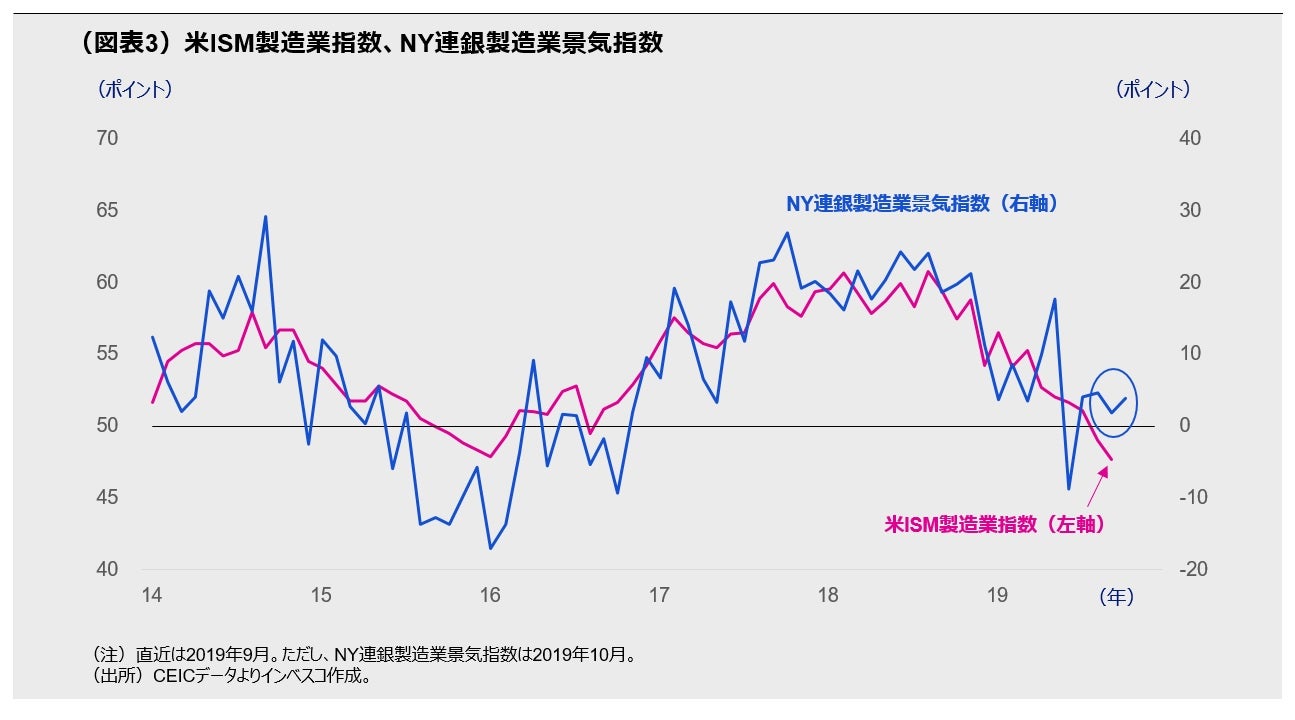

今月は、①中国を除くアジアにおける鉱工業生産の改善(図表1)、➁ドイツIFO企業景況感調査における期待指数の底入れ(3ページの図表2)、➂NY連銀景気指数の反転(3ページの図表3)—など、グローバルな景気減速を主導してきた製造業の活動が底打ちしつつあることを示唆する複数の経済統計が発表されました。グローバル市場における直近での株価上昇は、米中通商摩擦の緩和だけではなく、足元での景気指標の改善も反映しているとみられます。

2016年後半の回復局面ほどの力強さは期待しにくい

ただし、今後予想される景気回復を前回のグローバル景気回復局面(2016年後半から)と比べると、中国の需要が前回ほど加速しにくく、エレクトロニクス以外の分野での需要の伸びが限定的である可能性が高いことから、回復の勢いは前回を下回るとみられます。このため、今後、景気回復のスピード感に欠けるという見方が金融市場で広がることが、グローバルに株価を抑えるリスクがあります。また、日本・中国を除くアジア地域での在庫調整の進行によって景気回復がもたつく場合、株価の調整リスクをもたらす可能性があることにも注意が必要です。

グローバルな製造業の減速に歯止めがかかりつつある

IMF(国際通貨基金)は今月になって、グローバル経済の成長率見通しを見直し、2019年の経済成長率見通しを従来の3.3%から、リーマンショック以降で最低となる3.0%に下方修正しました。米中摩擦をはじめとする地政学的なリスクがグローバル景気の減速につながるのではないかという警戒感は、依然として金融市場で強く意識されています。それでも、今月に入って、グローバルな景気減速を主導してきた製造業の活動が底打ちしつつあることを示唆する複数の経済統計が発表されています。グローバル株式市場では、過去数週間にわたって株価上昇トレンドが続いており、米中通商摩擦が和らいだことが主要材料であったとの見方が有力ですが、景気指標の改善も相場の好調を支えた可能性が高いと考えられます。

直近での製造業活動の改善を示す指標のなかで最も信頼性が高い実測データ(ハードデータ)が、中国を除くアジアにおける鉱工業生産の改善です(図表1)。中国を除くアジアの鉱工業生産は6月にいったん落ち込んだものの、7~8月には明確に増加し、底を打った模様です。国別の詳細データをみると、生産が明確に伸びたのは、韓国、台湾、ベトナム、インドネシアでした。業種面でも特徴があり、直近で改善したのはエレクトロニクス分野の生産でした。ただし、化学や鉄鋼等の素材生産や機械や輸送機器の生産は依然としておおむね弱いままであり、生産の強さはエレクトロニクス分野に限定されているのが現状です。

ドイツIFO企業景況観調査における期待指数が反転

一方、欧州に目を向けると、低下トレンドにあったドイツのIFO研究所による企業景況感指数も底入れした可能性があります(図表2)。特に「期待指数」については、9月に2009年央以来の最低水準を記録した後、10月分統計ではリバウンドしました。マークイット社の調査によるPMI製造業指数でも、10月のドイツの計数は41.9ポイントと、9月の41.7ポイントから僅かながらリバウンドしました。

NY連銀指数の反転は、ISM製造業指数の反転を示唆

他方、米国については、製造業の業況を示す指標として金融市場で最も注目度が高いISM製造業指数は9月に大きく低下しました。しかし、過去においてISM製造業指数と相関関係が高いニューヨーク連製造業景気指数は9月の2ポイントから10月には4ポイントへとやや上向きました(図表3)。11月1日に公表される予定のISM製造業指数の10月分の結果が市場予想通りやや上向くかどうかが注目されます。

2018年秋以降の景気減速は、米中摩擦が引き金となって製造業の景況感が世界的に悪化したことで生じました。非製造業は一部の国を除いては景況感の大きな悪化を免れてきただけに、製造業の景況感が回復すれば、景気も全体として緩やかな回復軌道を辿るとみられます。足元での製造業関連指標の改善を踏まえると、グローバル景気の底打ちが近づいてきた可能性が出てきています。

2016年後半の回復局面ほどの力強さは期待しにくい

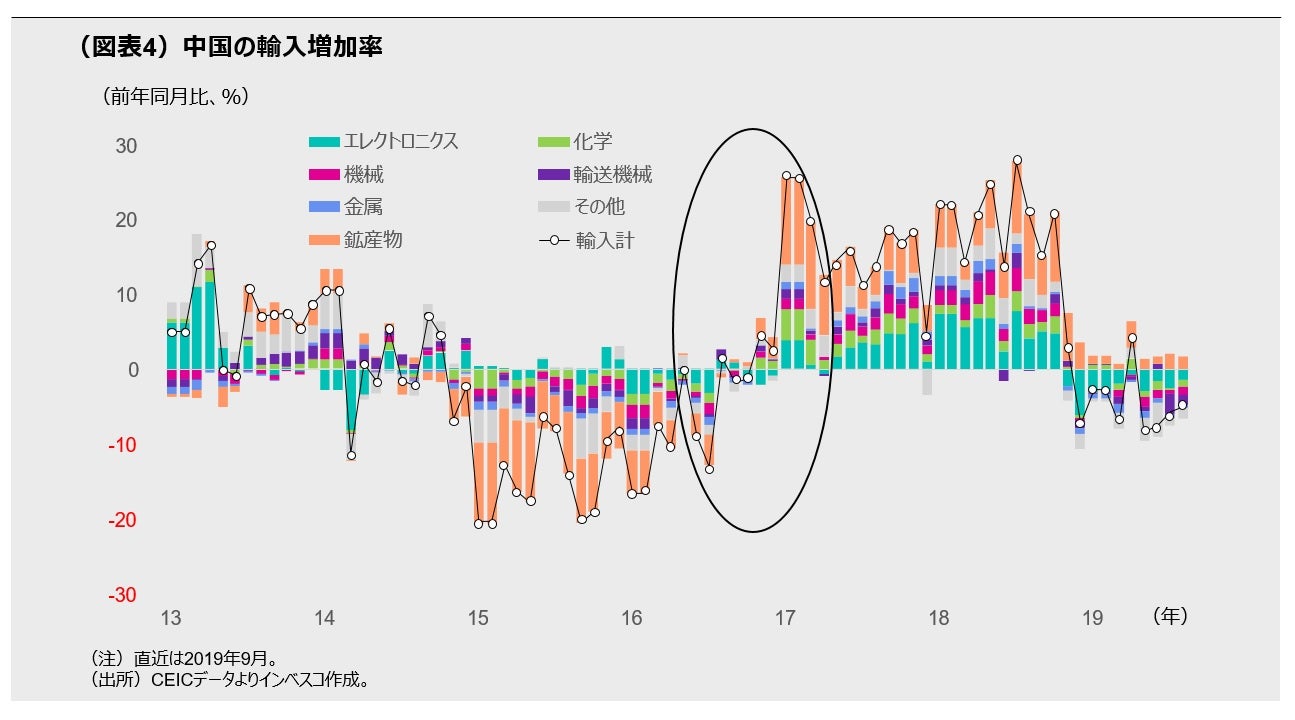

ただし、2016年後半にみられたグローバルな製造業回復局面と比べると、今後想定される回復の勢いはそれほどの力強さにはならないと考えられます。これは、中国の需要が前回ほど加速しにくく、エレクトロニクス以外の分野での需要の伸びが限定的である可能性が高いことによります。中国当局は2015年からの景気減速局面に際して、インフラ投資の促進策や中国製造2020計画に基づく産業の高度化を狙いとした設備投資の促進策への注力を強めました。こうした対応によって景気が安定するのに合わせて、2016年後半に輸入が急加速し、中国向けに輸出する国・地域に大きな恩恵をもたらしました(図表4)。

しかし、現局面では米中摩擦によって中国からの工場の移転が見込まれる中で、設備投資の伸びは前回の回復期よりも限定的となると予想されます。また、中国のインフラ投資の規模は2016年当時と比べて膨れ上がっており、前回と同様の経済効果を発揮させることが困難になりつつあります。大規模な財政出動を持続させることの副作用は大きくなっており(当レポート2019年9月11日号「中国による追加策は控えめ。中期的な財政懸念が足かせに」をご参照ください)、中国当局は安定成長の達成に必要なレベルでの財政出動しか行わないとみられます。現状では、これらの要因が作用して、中国による化学や金属、機械分野での輸入は低迷しています。今後についても、5G関連を含めてグローバルに需要の拡大が見込めるエレクトロニクス関連を除いては、2016年後半~2017年にみられた勢いで中国の輸入が加速する展開は期待しにくいと思われます。

このため、今後、景気回復にスピード感に欠けるという見方が金融市場で広がることが、グローバルに株価を抑えるリスクがあります。また、日本・中国を除くアジア地域での在庫調整の進行によって景気回復がもたつく場合、株価の調整リスクをもたらす可能性があることにも注意が必要です。

ただし、①金融政策がより緩和的であること、➁人手不足に対応した設備投資のペントアップ需要が出やすいこと―は前回の回復局面にはないプラス要因であり、アップサイドリスクだと言えます。FRB(米連邦準備理事会)は2015年12月に利上げを開始した後、2018年まで引き締め政策を継続しました。これに対し、現在は多くの中央銀行が金融政策を緩和方向に展開し、新興国では政策金利を引き下げる動きが相次いでいます。先進国での金融緩和の実体経済への効果については従来よりも弱めであるという見方が多いものの、新興国では景気への比較的大きなプラス効果が見込まれます。

一方で、労働市場は多くの国・地域において2016年当時よりもタイト化しています。企業は人手不足に対応するための設備投資を積極化させようとしていましたが、米中摩擦や景気の先行きに対する不透明感が台頭したことで、その意欲が慎重になってしまった面があったと思われます。しかし、今後、米中摩擦が和らぐとみられる(当レポート10月16日号「米中部分合意でゲームが変わる」をご参照下さい)中、本来必要とされていた設備投資に踏み切る企業が増えてくるとみられます。これらの要素は、株式市場の動きや新興国への資金流入を考える上で重要であり、今後注視していく必要があるでしょう。

MC2019-124