日本株優位は続くか?

.jpg)

要旨

日本株の相対的優位を支えた4つの材料

日本株のパフォーマンスが直近で欧米を上回っています(下図参照)。その背景には、①コロナ患者の少なさ、➁財政出動スタンスの違い、➂菅新政権への期待、④テクノロジー銘柄のウエイトの低さ―があったとみられます。

製造業の回復の遅れが日本株のマイナス材料に

その一方、資本財輸出の低迷によって製造業の回復が遅れている点は、日本株にとって無視できないマイナス材料になってきました。

日本株の優位性は年末までには転機を迎える公算

今後1~2カ月については、(1)現在のコロナウイルス感染トレンドに大きな変化がないこと、(2)米国での早期の追加的財政出動は困難であること―を前提にすると、日本株は優位性を維持する可能性が高いとみられます。しかし、年末までを見通すと、コロナウイルスのワクチンが年内に承認される可能性が高く、かつ、財政面でも米国の「財政の崖」への懸念が和らぐ公算が大きいことから、日本株の優位性を維持することは困難でしょう。その場合、日本株の相対的な好パフォーマンスが注目されるには、ワクチンが世界的に普及して、日本企業による資本財輸出が回復することを待つ必要があるでしょう。

日本株の相対的優位を支えた4つの材料

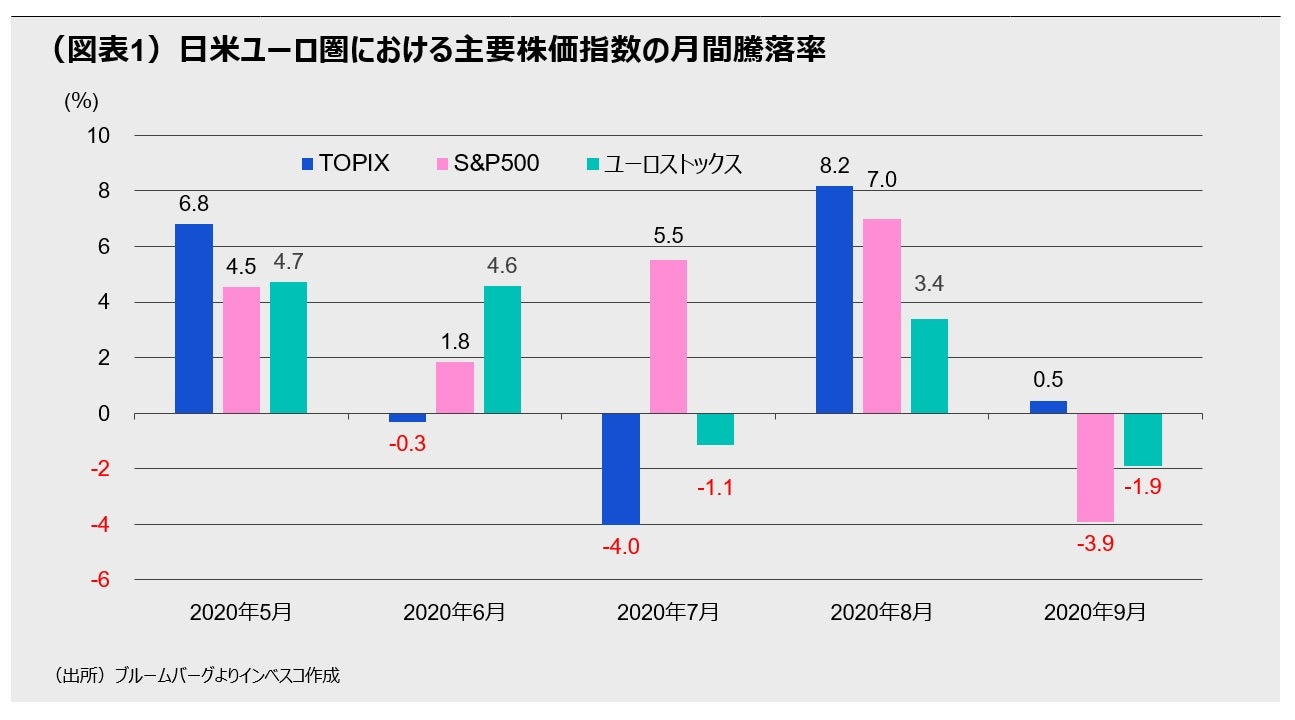

日本株のパフォーマンスが直近で欧米を上回っています。東証株価指数でみた日本株の騰落率は9月において+0.5%と、米国株(S&P500種株価指数)の-3.9%、ユーロ圏株(ユーロストックス株価指数)の-1.9%をそれぞれ上回りました(1ページの図表1)。日本株の騰落率は、8月に続いて欧米株を上回ったことになります。日本株が投資家に選好された背景としては、次の4つの材料が重要と考えられます。

第1に挙げられるのが、日本におけるコロナウイルスの新規感染者数が夏場にピークアウトして以降、比較的落ち着いている点です(図表2)。欧州ではコロナ感染者が急増しており、フランスやスペインなどの国々では行動制限措置が新たに導入されるなど、経済への悪影響が拡大しています(当レポートの先週号「欧州を襲うコロナ第2波の市場インパクト」(2020年9月30日発行)をご参照ください)。欧州での感染拡大は欧州でのエクスポージャーが大きい米国企業にも悪影響をもたらしつつあり、米国企業よりも欧州市場への依存度が低い日本企業には相対的に有利な状況が生じています。また、米国においても一部地域でのコロナ感染が拡大しており、10月4日にはニューヨーク市の一部で学校や企業の営業活動停止などの措置が採られており、株式市場に心理的な悪影響が及びつつあるとみられます。

第2が、財政政策スタンスの差です。日本では菅新政権が追加的な補正予算の可能性を示唆するなど、財政面での積極姿勢が目立っている一方、米国では追加的な財政出動を巡る与野党間の対立が長引き、「財政の崖」に対する懸念が強まっています。米国の場合、大統領・議会選挙を前にして与野党双方が妥協しにくい状況となっており、来年1月に新政権が成立するまで追加策が実施されない可能性が高まっています。

第3が、日本の菅政権の今後の政策に対する期待感が強い点です。菅政権はデジタル庁の設置や規制改革を政策の軸として打ち出しました。海外投資家が9月に入ってから4週連続で日本株を売り越していた(現物・先物を合計したベース)ことを考えると、日本の投資家が相場を支える役割を果たしたと言えます。

第4が、最近の米国株の調整がテクノロジー銘柄が主導するものであった点です。欧州同様、日本ではテクノロジー銘柄の主要株価指数に占めるウエイトが米国よりも低く、米国株下落による影響が軽度にとどまりました。

製造業の回復の遅れが日本株のマイナス材料に

その一方、製造業の回復が緩慢である点は、日本株にとって無視できないマイナス材料になってきたと考えられます。自動車関連の輸出がけん引する形で日本の鉱工業生産は過去数カ月で改善してきたものの、国際的な比較では低位にとどまっています。鉱工業生産の伸び率を国際比較すると、7~8月において、日本の伸び率は主要先進国・新興国中で最悪でした(図表3)。コロナウイルスの感染者数が少なめであるにもかかわらず日本の鉱工業生産が振るわなかったのは、輸出が低迷していたためです。多くの国ではコロナ禍にあってサービス消費からモノ消費への代替が進んだことから、消費財に対する需要ははっきりと上向いており、グローバルな消費財の輸出が回復してきました。しかし、不透明感が残る中で多くの企業は設備投資を慎重化させており、資本財の貿易は世界的に低迷したままです。グローバルな資本財需要停滞が日本の輸出の低迷をもたらし、鉱工業生産の不振につながっています。

日本株の優位性は年末までには転機を迎える公算

日本株は今後も欧米株をアウトパフォームし続けるのでしょうか。以上で触れたどの材料についても高い確実性を持って予測することは困難ですが、現時点で確度が高いと見込まれる今後1~2カ月のメインシナリオは以下のように考えられます。

◎日本株に対する相対的なプラス材料=(1)現在のコロナウイルス感染トレンドに大きな変化がない、(2)米国での早期の追加的財政出動は困難、

◎日本株に対する相対的なマイナス材料=(1)テクノロジー銘柄の株価が回復基調に転じる、(2)日本の製造業が相対的に低迷する状況が継続

これらの要素を総合すると、日本株は今後1~2カ月はこれまで同様の優位性を維持する可能性が高いとみられます。しかし、その先を考えると、コロナウイルスのワクチンは年内に承認される可能性が高く、財政問題についても、米大統領選挙で民主党が大統領府・上下両院を制すれば米国の「財政の崖」への懸念が和らぐと見込まれます。短期のメインシナリオにおける2つのプラス材料が共になくなることで、年末までには日本株の優位性が失われる公算が大きいとみられます。その場合、為替レートや内需の動きにもよりますが、日本株の相対的な好パフォーマンスが注目されるには、ワクチンが世界的に普及し、日本企業による資本財輸出が回復することを待つ必要があるでしょう。

MC2020-153

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html