ダイナミック・ファクター・ローテーション戦略 マクロレジーム判断を活用したファクター投資の「ニューノーマル」

はじめに

株式市場では、不透明感の高い経済環境を反映し、特定のファクターが安定的に効かない期間が続いています。また、ファクターへのエクスポージャーをパッシブに持ち続けることで得られる超過収益は近年縮小傾向にあります。

インベスコ・インベストメント・ソリューション(IIS)では、一貫して常に勝ち続けるファクターは存在しないことへの対応策として、マクロレジーム判断を活用してファクターの配分を調整するダイナミック・ファクター・ローテーション戦略の運用を2017年から行っています。

本稿では、IISのダイナミック・ファクター・ローテーション戦略についてご紹介いたします。

サマリー

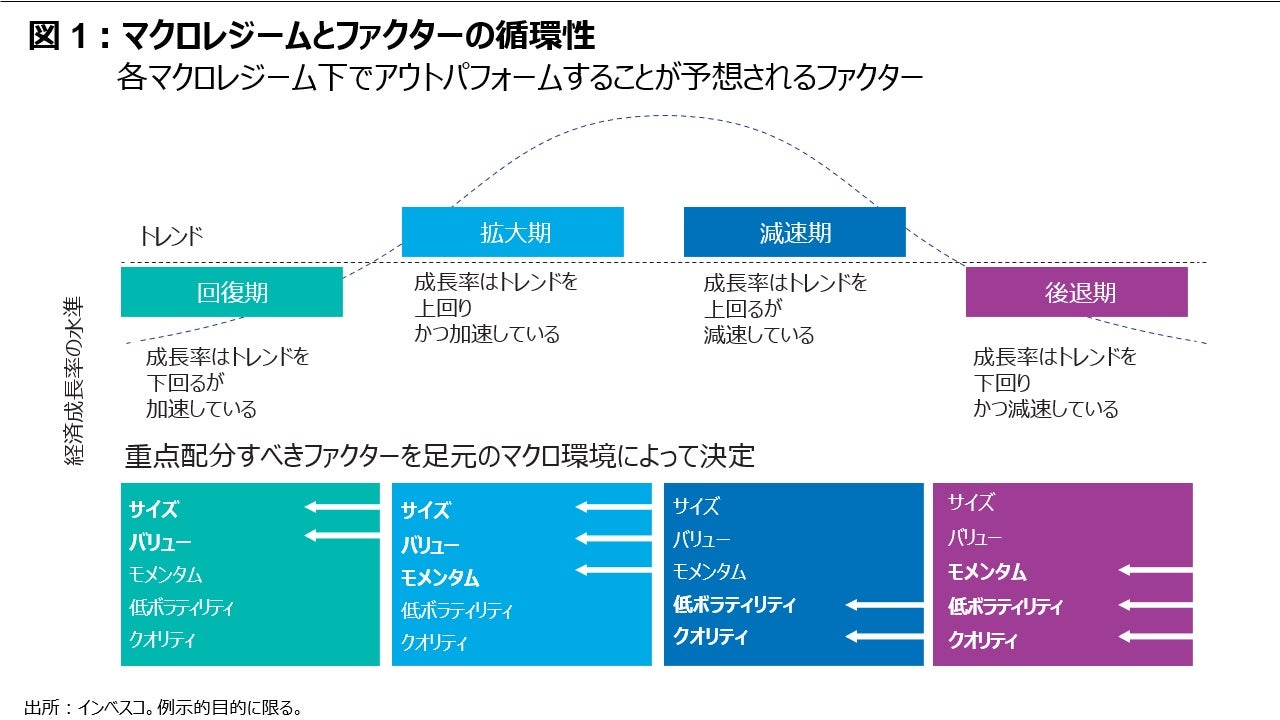

●バリュー、モメンタム、クオリティ、サイズ、低ボラティリティといった、個別銘柄の定量的な特性を活用するファクターポートフォリオは、歴史的にリスク調整後で時価総額ベースのベンチマークを上回ってきました。しかし、個々のファクターは長期的にアウトパフォームする一方で強い循環性があり、市場環境の変化次第で、時にアンダーパフォームする期間が長くなることがあるのも事実です。

●このファクターの循環性は、ファクターのマクロ経済のリスクに対する感応度との関係によって理解することができます。サイズ及びバリューファクターは景気循環の影響を受けやすいファクターです。一方、低ボラティリティとクオリティファクターはディフェンシブな傾向を持つファクターであると言えます。モメンタムについては、その有効性が相対的に一時的なものであり、ビジネスサイクルの最後の局面でアウトパフォームする傾向にあります。

●IISでは、投資家はこうしたファクター毎に異なるマクロ感応度を利用することにより、マクロレジームの予測に基づくダイナミック・ファクター・ローテーション戦略を開発できると考えています。同戦略により複数のファクターへの分散を維持しながら、従来型の固定配分マルチファクターポートフォリオを上回る成果が期待できます。

●ダイナミック・ファクター・ローテーション戦略は、ボラティリティ、市場ベータ、ドローダウンといったポートフォリオのリスクを低減させながら、魅力的な超過収益を獲得してきました。IISの分析からは、この手法は時価総額や地域(米国、米国を除く先進国、新興国)に関係なく一貫して有効であることが示されました。

ファクター投資の歴史

投資家はパフォーマンスを振り返る際、何から見始めるでしょうか。リスクに見合った良い投資であったかどうかでしょうか。リスクを考えると単純に市場と無リスク資産に投資すれば良かったのではないかと考えるでしょうか。こうした問いへの一貫性のある答えは、1964年にビル・シャープがCapital Asset Pricing Model(CAPM)を発表するまでありませんでした。このCAPMによる大きな発見がファクター投資の始まりと言えますが、それは市場リターンというシングルファクターでほとんどの個別銘柄のリターンを説明できるというものでした。

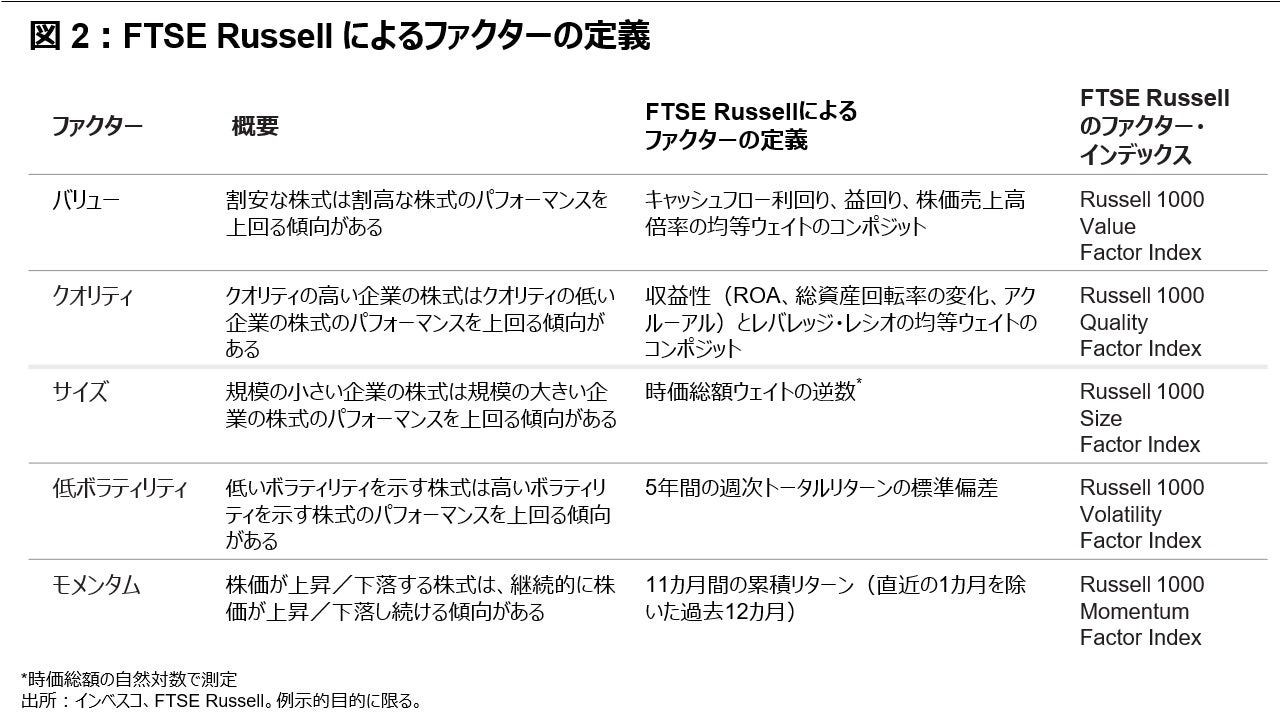

グラハムとドッド(1934年)であれば、パフォーマンスはどれだけファンダメンタルズが健全かどうかで決まると主張するでしょう。シャープのCAPM発表から数十年の後、ファーマとフレンチは、企業のバリュエーションは市場リターンですべてが説明されるのではなく、長期的には割安企業が割高企業をアウトパフォームすることを証明しました。また、両氏はバリューファクターと同様、企業規模(サイズ)ももう一つの統計的に有意なリターンドライバーであることを発表しました。これは同じユニバースに含まれる小型企業が長期的には大型企業をアウトパフォームするというものです。これら2つのファクターは合わせて投資「スタイル」として投資家の間で浸透しました。その後も注目すべきファクターとしてクオリティ、モメンタム、低ボラティリティが発見されました。運用業界及び学術研究からは、これら5つのファクターが長期に渡ってどのように超過収益を獲得できるかに加えて、ファクター選定における広範性、持続性、直観性、有効性、投資可能性といった鍵となる評価基準についても示されました。こうしたファクターは株式のリターンをシステマティック・リスクのエクスポージャー(例:ベータ)と、非システマティック・リターン(例:アルファ)に分けることに活用できます。投資家はファクターを活用することで冒頭の問いかけへの答えに近づくことができると言えるでしょう。

シングルファクターは、学界でロング/ショート、マーケットニュートラルのエクスポージャーとして扱われている他、金融業界でも広く認識されており、リテール投資家、機関投資家共に投資することが可能です。加えて、求めるファクターを持つ株式へのオーバーウェイト、アンダーウェイトによってファクターエクスポージャーにティルトする(比重を高める)ロングオンリーのベンチマークが開発され、時価総額ベースのベンチマークと異なるファクターの特性を持つリターンを得られるようになりました。

実務者向けの本稿では、ファクターのユニバースとベンチマークを、学界でも支持されている前述の5ファクターを参照するFTSE Russell Factor Indicesを用いて定義します(図2)。同指数は重要なファクターを対象としている他、長期のヒストリカルデータがあります。また、セクター、地域(米国大型株の他、米国小型株、米国を除く先進国、新興国を含む)に関わらず、一貫したメソドロジーで計測されています。

ダイナミック・ファクター・ローテーション戦略への進化

シングルファクターは、長期間にわたって市場全体をアウトパフォームしてきました、マクロ環境、バリュエーション、市場サイクルの影響によって、アンダーパフォームする期間が長くなることもありました。バリュー投資家は1990年代後半と2010年代、複数年にわたってファクター投資が期待リターンから大きく乖離したことを覚えているでしょう。

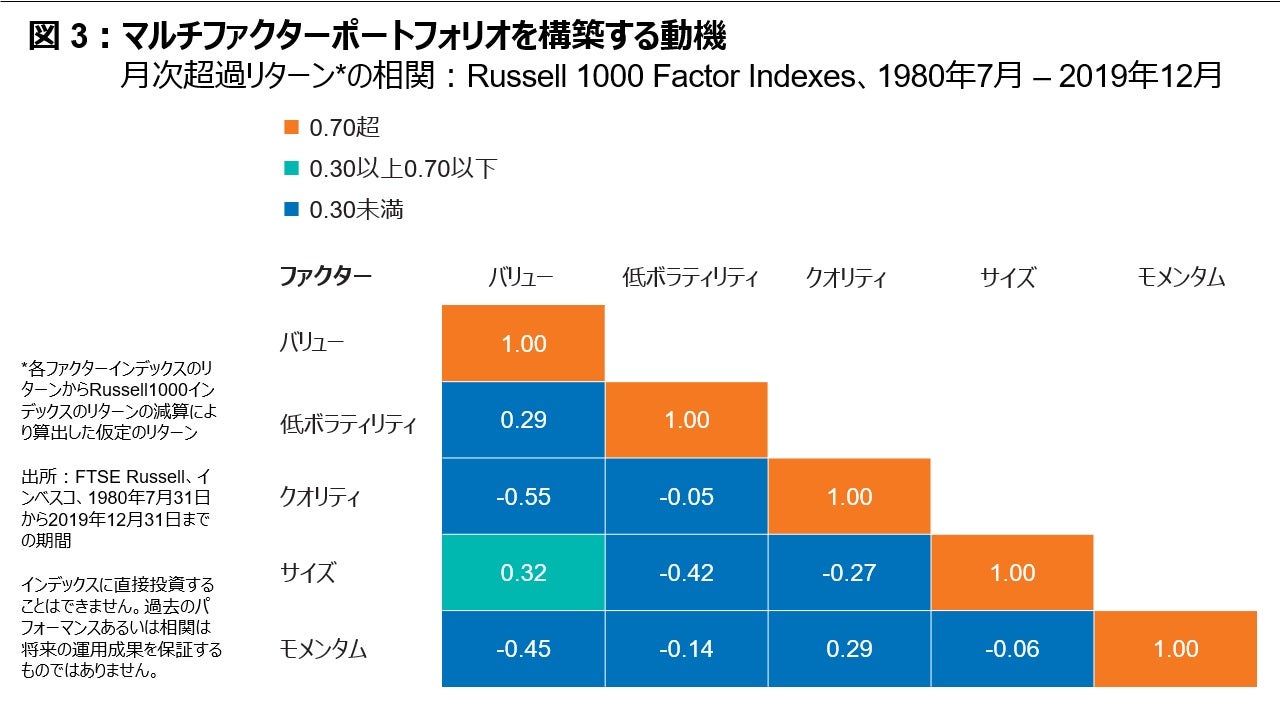

しかし、各ファクターはそれぞれファンダメンタルズの特性に違いがあることから、その超過収益は低相関、もしくは逆相関の関係にあることは注目すべき点です。これは各ファクターが長期間に渡って同時にアンダーパフォームすることはまれであることを意味するからです(図3)。そのため、投資家は複数のファクターを固定配分したマルチファクター運用を取り入れてきました。

投資哲学

本稿では、マルチファクター運用をさらに高度化するため、ファクターのファンダメンタルズ特性に注目した分析を行います。ファクターが循環的である理由や、そのビジネスサイクルによる影響について考察します。各ファクターは構造的に異なる経済エクスポージャーを持ち、それぞれ循環的、ディフェンシブといった特性を持っています。IISでは、こうしたファクターの特性の違いをルールベースの投資プロセスで利用できると考えています。これは、市場に劣後すると予想されるファクターのエクスポージャーを減らす一方で、各マクロレジームでアウトパフォームすると期待されるファクターにティルトして超過収益の獲得を狙うものです。シングルファクターへの長期集中投資は避け、適切な分散を維持し、マルチファクターへの投資を行います。

IISの分析結果は、こうしたダイナミックなマルチファクター・ローテーション戦略は、従来の固定配分によるマルチファクター戦略や時価総額ベースのベンチマークをアウトパフォームする可能性があることを示唆しています。

理論的背景: ファクター、ファンダメンタルズ、ビジネスサイクル

学術論文では、株式市場のリターンの変動は将来の割引率に関する情報を反映する要素、将来のキャッシュフローに関する情報を反映する要素の2つに分解できることが示されています。

ファクターの循環性は、キャッシュフローや経済全体の情報に対するファクターの感応度から理解できます。詳細は私共の論文“Time- Series Variation in Factor Premia: The Influence of the Business Cycle” (Polk, Haghbin and de Longis, 2020, in the Journal of Investment Management, Vol. 18, No. 1, (2020), pp. 1–218)で示しておりますが、各ファクターはマクロ情報に対してそれぞれ異なる感応度を示します。こうした感応度の違いは経済的にも統計的にも有意であり、ファクターが異なる経済環境で異なるパフォーマンスを発揮する理由と言えます。

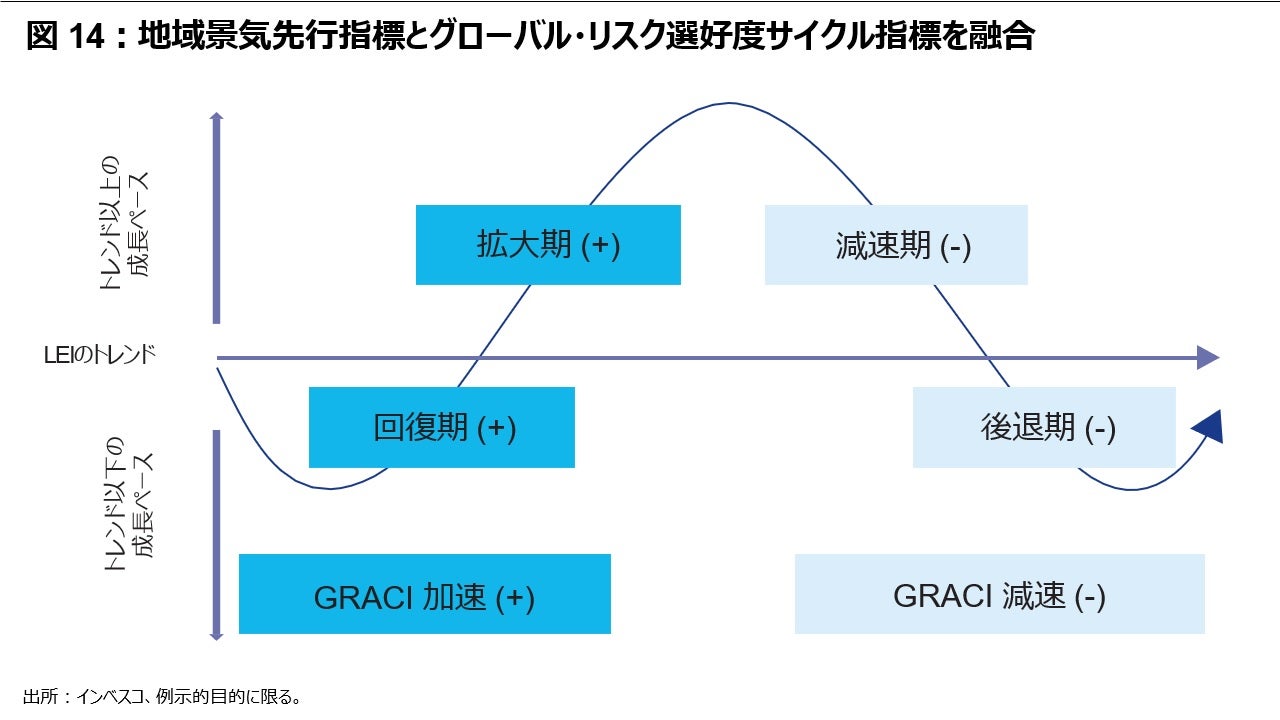

IISでは、ビジネスサイクルを経済成長の予想水準と変化に基づき、以下の4つの局面に分けて定義しています。

+回復期:成長率はトレンドを下回るが、加速しているとき

+拡大期:成長率はトレンドを上回り、加速しているとき

+減速期:成長率はトレンドを上回るが、減速しているとき

+後退期:成長率はトレンドを下回り、減速しているとき

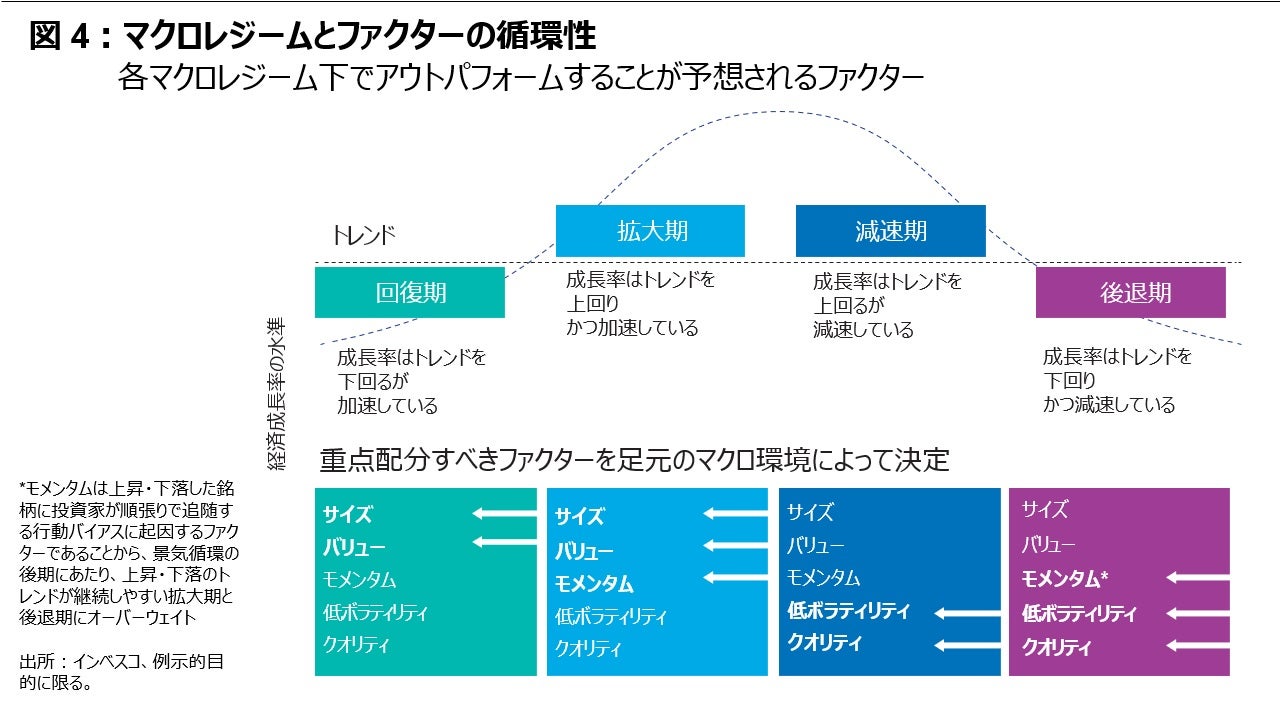

(図4)は各レジームでアウトパフォームすると期待されるファクターを示しています。

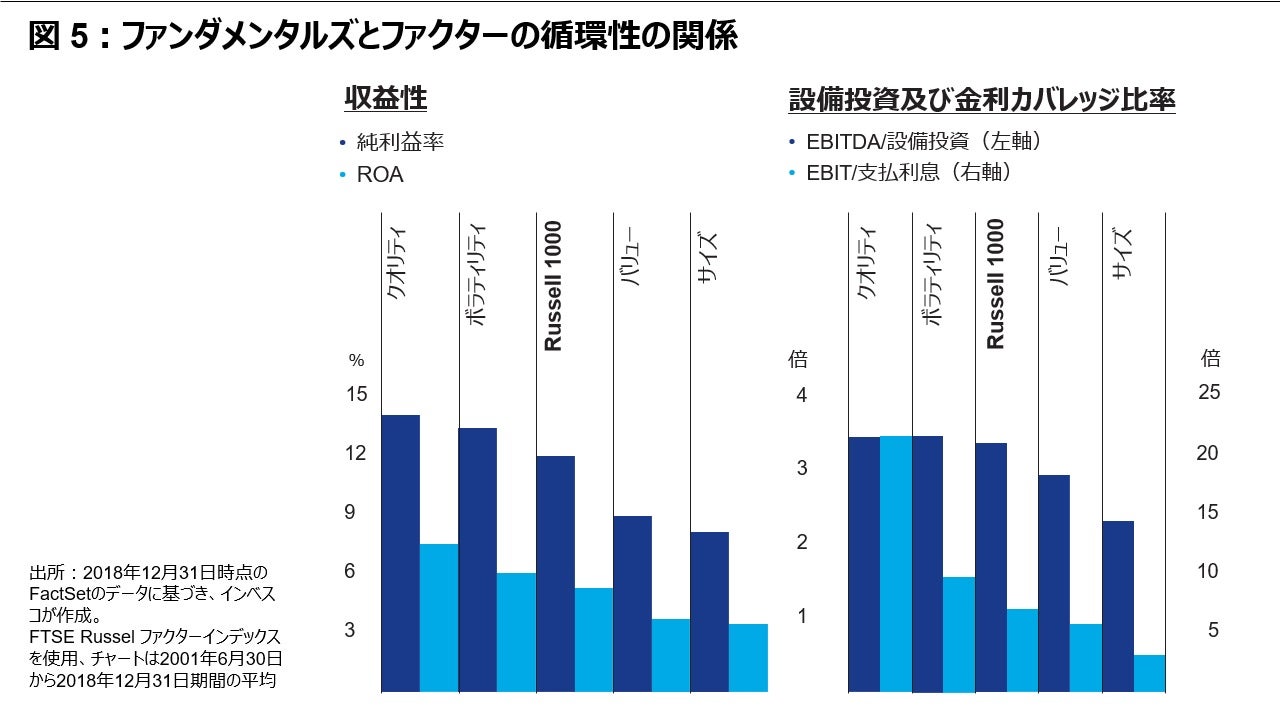

サイズとバリューは歴史的に将来のキャッシュフローの見通しに影響を与える情報に高い感応度を示しており、パフォーマンスは循環的な特性を持つと言えます。よって、両ファクターはマクロ環境の回復期と拡大期にアウトパフォームすることが期待されます。こうしたファクターの循環性は、構成銘柄における利益率とROAの低さで特徴付けられる営業レバレッジの高さや、それに伴う設備投資、金利のカバレッジ比率の低さが関連しているとも言えます(図5)。内部資源で設備投資や支払利息をカバーする能力が低いことは外部資金調達への依存度の高さに繋がり、景気の低迷や収益が圧迫される局面では、よりマクロ環境の影響を受けデフォルトリスクに晒される傾向にあります。

一方、低ボラティリティとクオリティは歴史的にキャッシュフローに関する情報への感応度が低いことから、これらのパフォーマンス特性はディフェンシブなものとなります。このため両ファクターは減速期と後退期にアウトパフォームすると期待されます。こうしたファクターの逆循環性は、構成銘柄における利益率とROAの高さで特徴付けられる営業レバレッジの低さが関連していると言えます(図5)。内部資源で設備投資や支払利息をカバーする能力が高いことから、こうした企業群は外部資金調達への依存度が低く、景気低迷局面を乗り越える能力が相対的に高いと考えられます。このため、両ファクターは概してマクロ環境やデフォルトリスクへの感応度が低い傾向にあります。

なお、モメンタムは他のファクターと全く異なる特性を持ちます。同ファクターは価格ベースのファクターであるため、短期的に変動する特性を持ち、ファンダメンタルズとの関係性が相対的に低いと言えます。モメンタムは、価格トレンドの継続によりリターンを獲得するものであるため、直近アウトパフォームしたファクターのファンダメンタルズの特性も一部持ちます。その結果、モメンタムファクターは循環的な景気拡大の最終局面(拡大期)、循環的な景気低迷の最終局面(後退期)でアウトパフォームすると期待できます。反対に、価格トレンドやファンダメンタルズが反転する可能性の高い、ビジネスサイクルの大きな転換点に続く期間では、アンダーパフォームすることが予想されます。

運用プロセスとパフォーマンス分析

運用手法

以上のような理論的背景を基に、各地域の株式(例:米国、先進国除く米国、新興国)を対象として、ダイナミック・ファクター・ローテーション戦略のシミュレーションを行います。各地域の景気先行指標とグローバルリスク選好度サイクル指標から各地域のマクロレジームを予測し、各マクロレジームでアウトパフォームすると予想されるファクター(図4)にポートフォリオのファクターをティルトすることで行います。具体的な手順は以下の通りです。

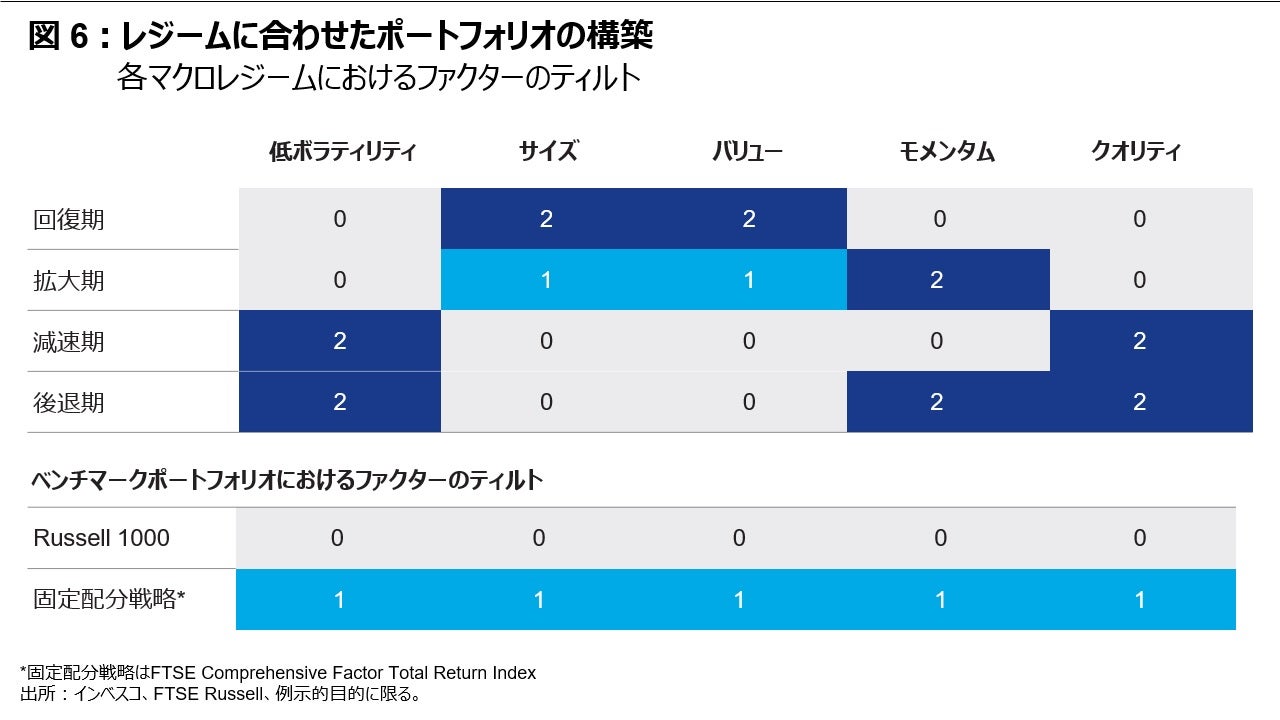

まず、地域毎に4つのレジームに対応したポートフォリオを構築します。これらは各マクロレジームでのアウトパフォームを期待されるファクターのエクスポージャーを取るべく調整したポートフォリオです。ファクターエクスポージャーは、ボトムアップでのマルチファクターポートフォリオの構築手法であるFTSE Russell Tilt-Tilt メソドロジーで計測します。同手法では、指数構成銘柄は乗数を用いたティルトによる総合ファクタースコアに基づいてスコア化、順位付けされます。このプロセスでは複数のファクターで高スコアを持った銘柄は加点され、ファクター間の相互作用の反映が可能です。各ファクターのティルトの大きさはマクロレジームの局面次第で決定され、流動性、キャパシティ、分散、回転率等、実務上の制約に合わせて調整されます。図6は、各レジームにおけるファクターのティルトの状況を示しています。このマトリックスにおける“1”は企業の時価総額ウェイトにファクタースコアを1回掛けること、“2”は2回掛けることを意味します。また、“0”は当該ファクターにはティルトしないことを示しています。例えば、回復期のポートフォリオでは、サイズとバリューをオーバーウェイト(ティルト=“2”)とし、その他3つのファクターを中立(ティルト=“0”)とします。比較のためRussell 1000 Index(各ファクターを中立、ティルト=“0”)、Russell 1000 Comprehensive Factor Index(固定比率のマルチファクターポートフォリオ、全5ファクターがティルト=“1”)を以下に掲載します。

次に、月次でIIS独自のシグナルでマクロレジームを特定し、それぞれのレジームに対応したポートフォリオに変更します。(マクロレジームの予測方法については付録をご参照)。

パフォーマンス分析

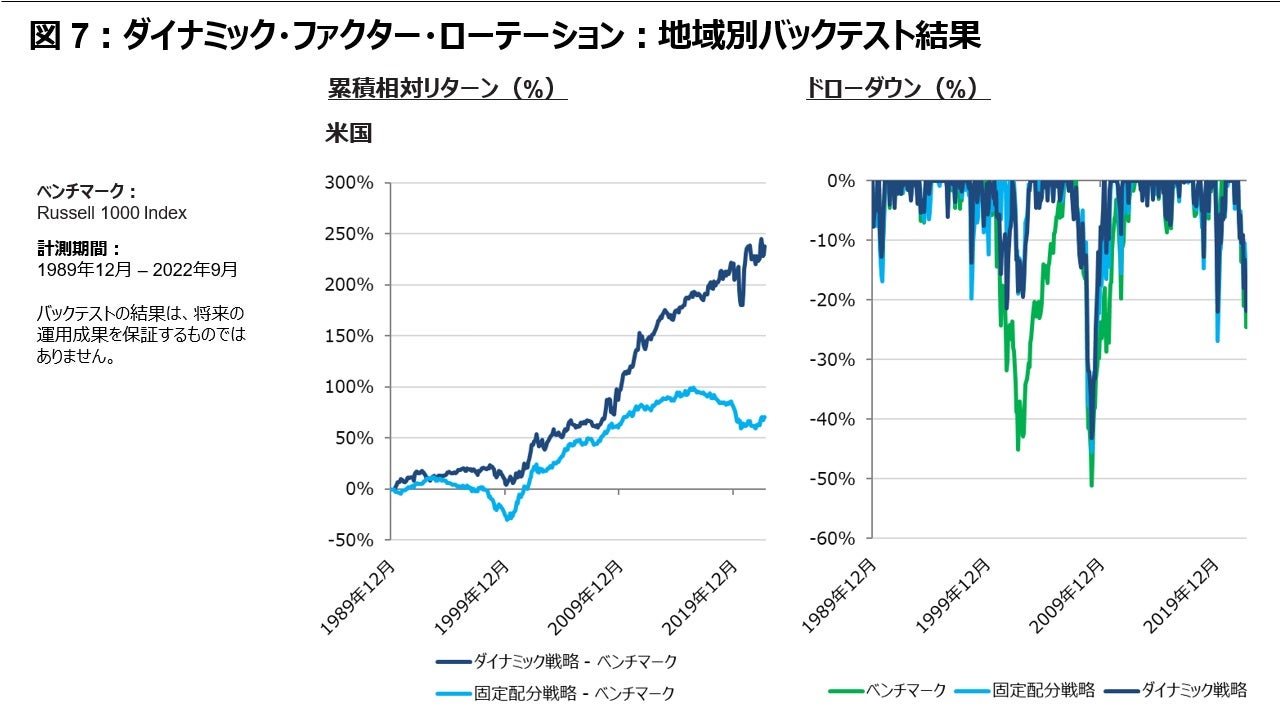

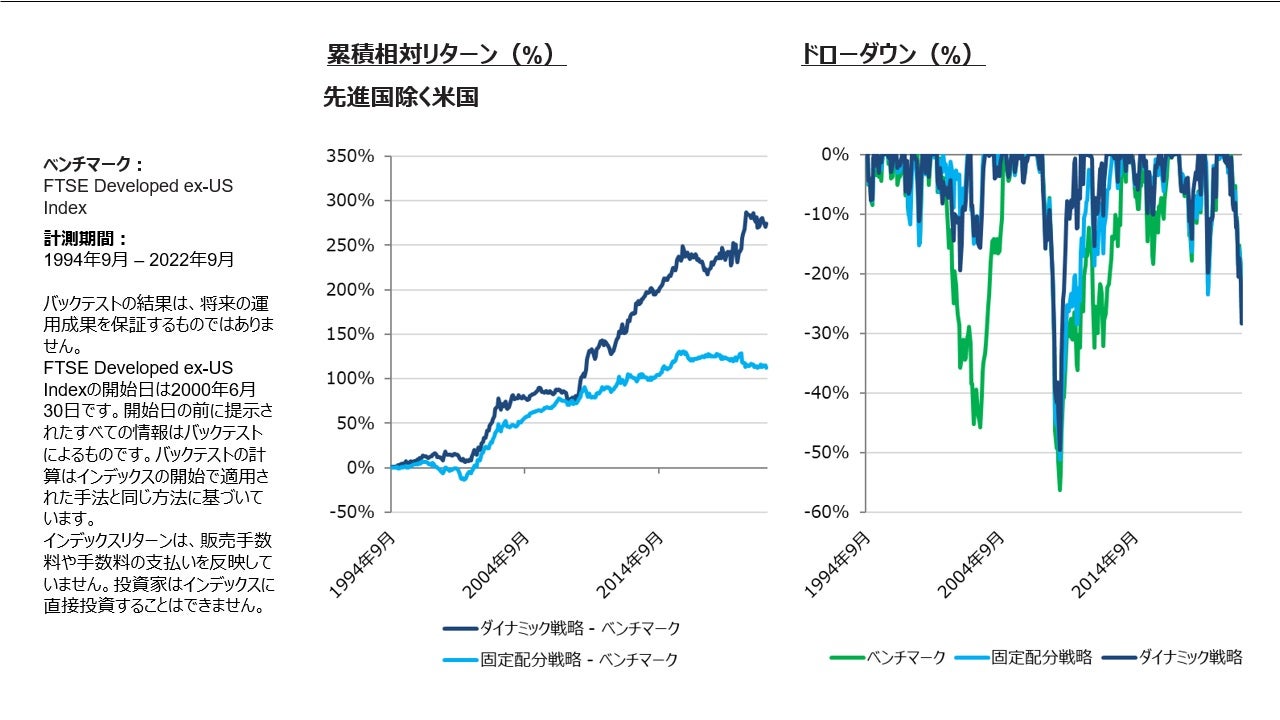

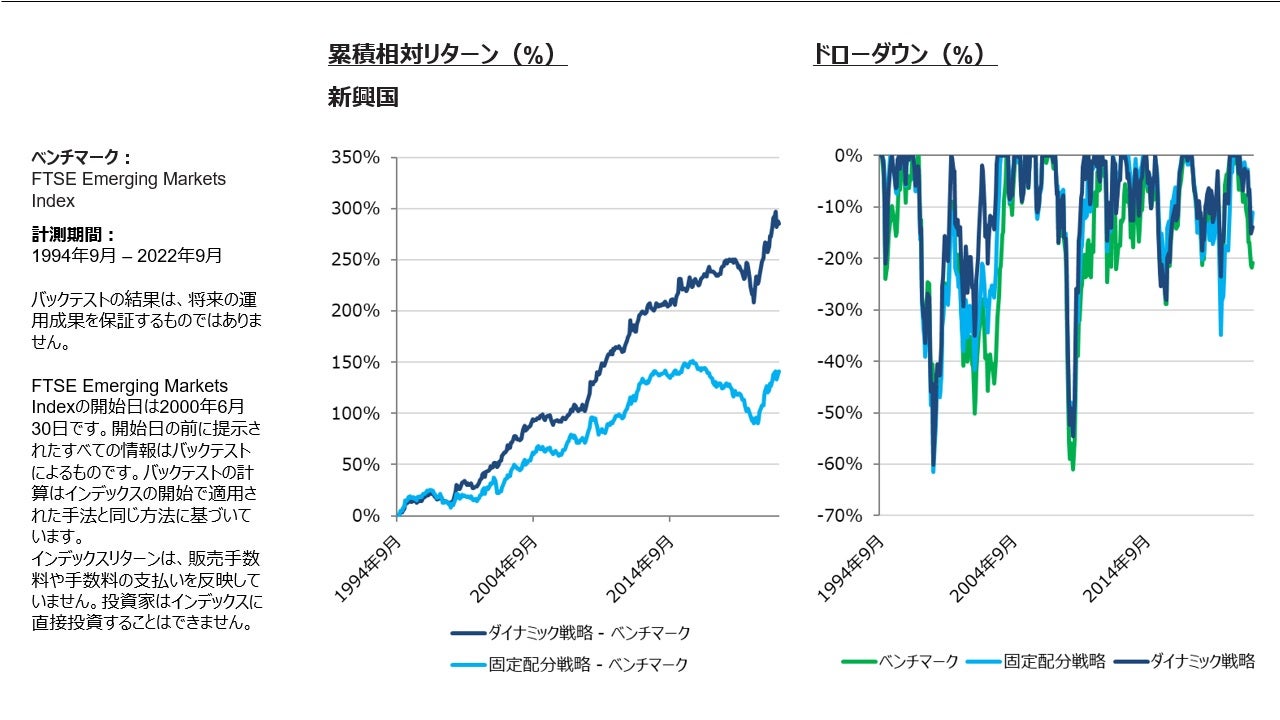

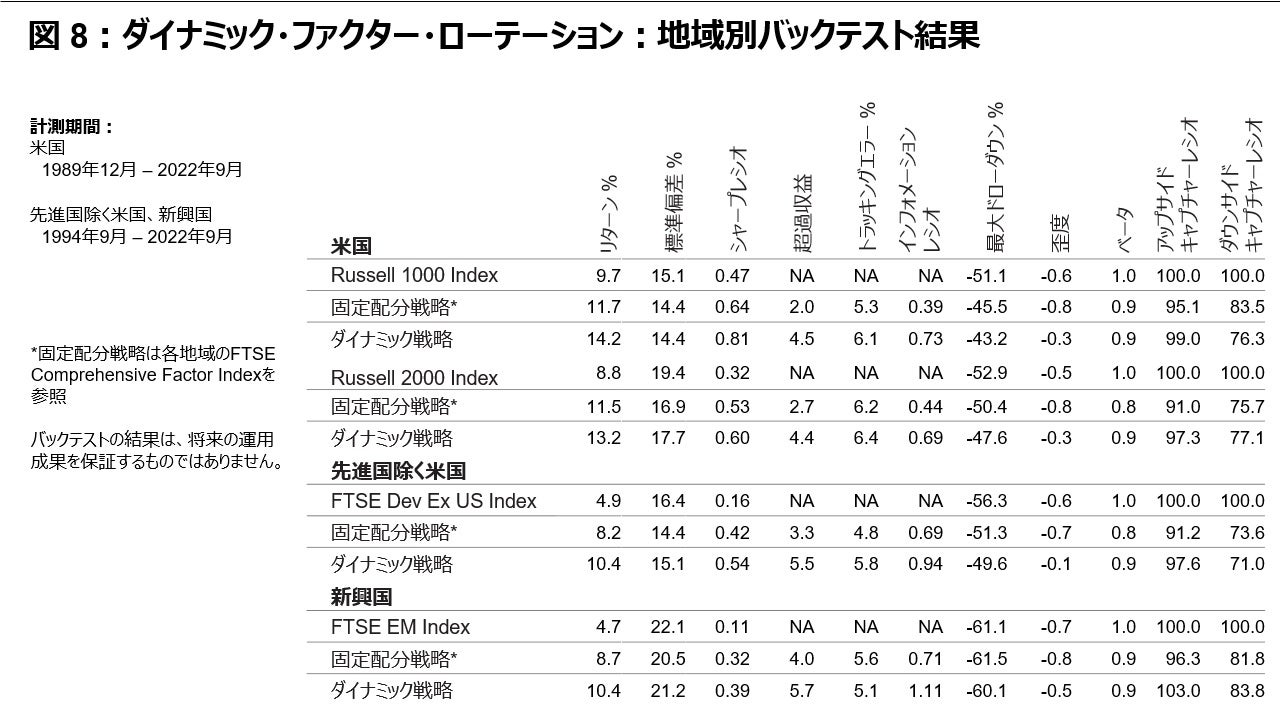

図7、8に上記の条件で行ったバックテストの結果を示しています。ダイナミック・ファクター・ローテーション戦略は、全地域(米国、米国を除く先進国、新興国)で低ボラティリティ、低ドローダウンを確保しながら、時価総額ベースのベンチマークを約4%~6%上回るリターンを獲得しました。特に、市況下落時の下落幅が抑制されていることと、ドローダウンからの速やかな回復が当戦略の重要な特徴と言えます。インフォメーション・レシオ(トラッキングエラー対比での超過収益率)は全地域で約0.7~1.0となり、市場の違いに関係なく戦略が有効とみられることが確認されました。また、ダイナミック戦略は固定配分マルチファクター戦略も上回るバックテスト結果となりました。ドローダウンを抑制し市況上昇時の上昇率を高めることで、全3地域で年率約2%の追加リターンを獲得、インフォメーション・レシオも約0.25ポイント改善させました。また、実務上重要であるキャパシティ、売買回転、取引コストを考慮しても経済的意義があることが確認されました。投資家がダイナミック・ファクター・ローテーション戦略を導入することは、実務を考慮しても有効な選択肢であると言えます。

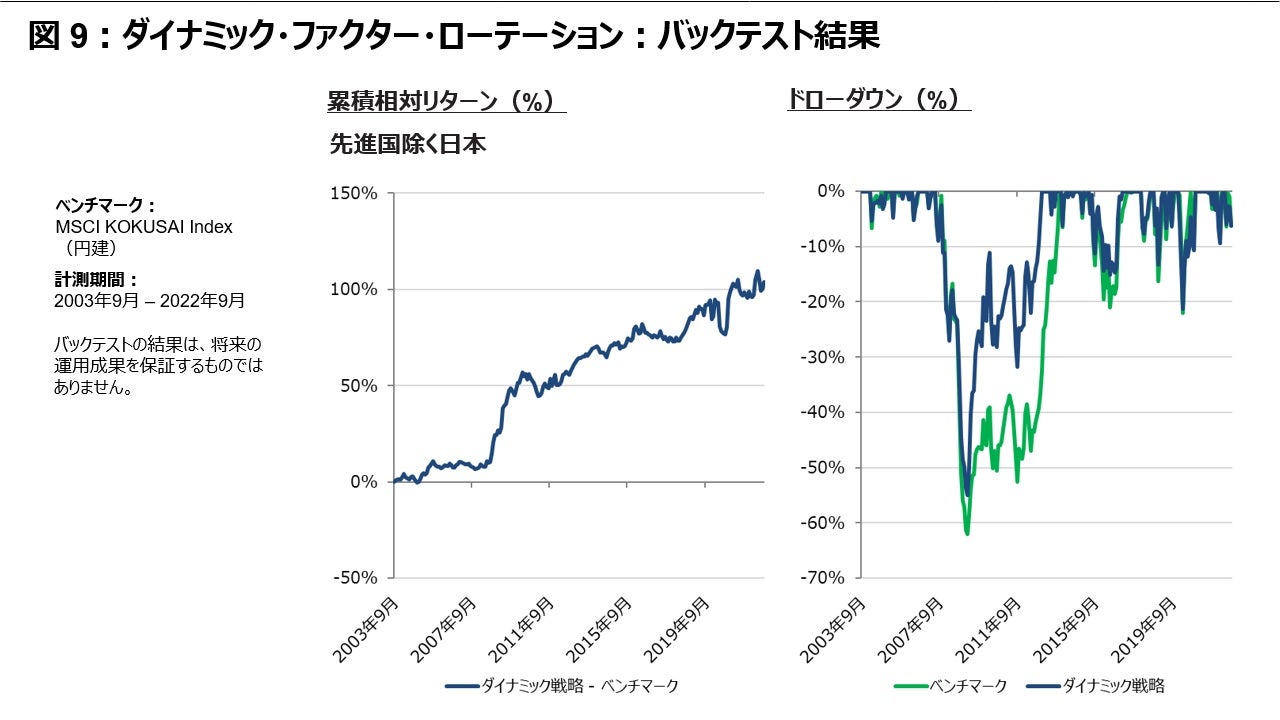

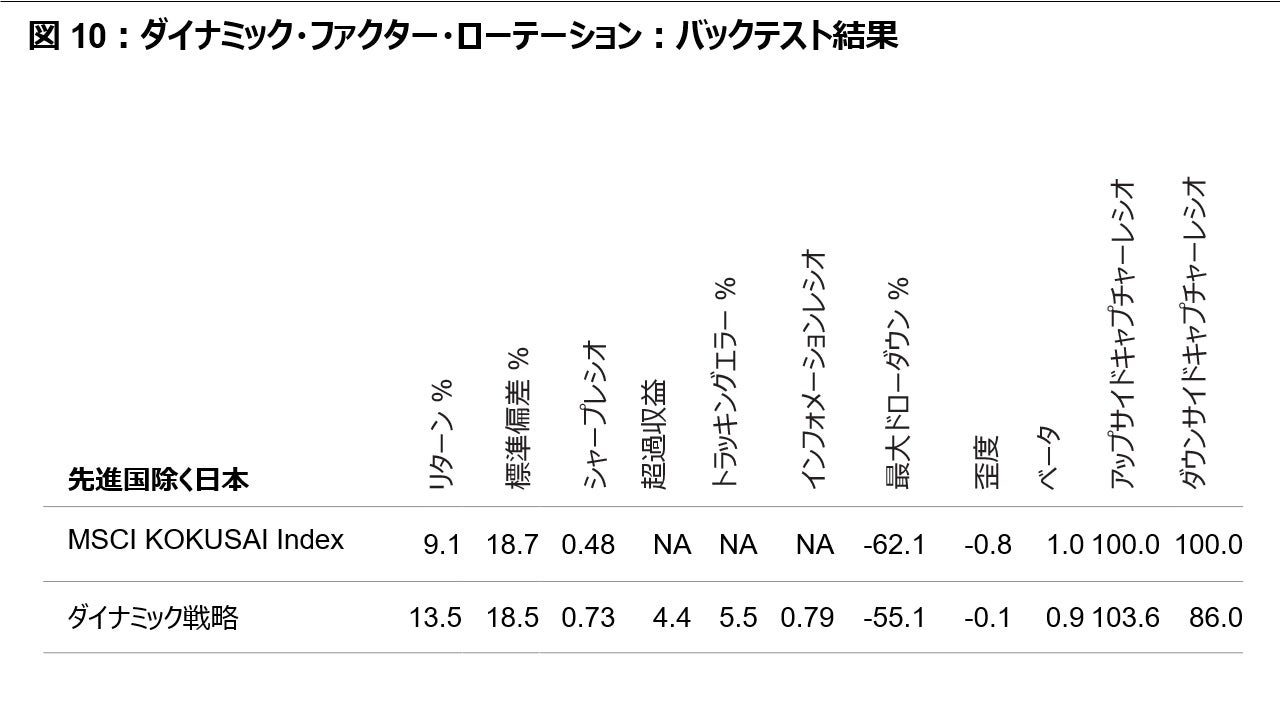

なお、本戦略は日本の御客様からのニーズの高い、MSCI KOKUSAIインデックスをベンチマークとする先進国除く日本モデルでも、ベンチマークを上回るテスト結果となりました。(図9、10)

結論

バリュー、モメンタム、クオリティ、サイズ、低ボラティリティといった定量的特徴に基づくファクターポートフォリオは長期で魅力的なパフォーマンスを獲得、時価総額ベースのベンチマークをリスク調整後でアウトパフォームしてきました。しかし、個々のシングルファクターは市場環境の変化によってアンダーパフォームする期間が長くなる可能性があります。本稿では、ファクターを変動させる経済的な要因を理解することで、投資家は、異なる経済環境下でアウトパフォームすると予想されるファクターにティルトするダイナミック・マルチファクターポートフォリオの構築が可能であることを示しました。また、IISのマクロレジーム予測のフレームワークを用いて、ダイナミックファクター戦略が時価総額ベースのベンチマーク及び固定比率マルチファクター戦略をアウトパフォームできるか検証しました。結果は、取引コスト、キャパシティ、売買回転を考慮しても統計的に優位であった他、時価総額や地域のセグメントに関わらず有効とみられると言えます。

付録

マルチファクターポートフォリオの構築:トップダウン vs ボトムアップアプローチ

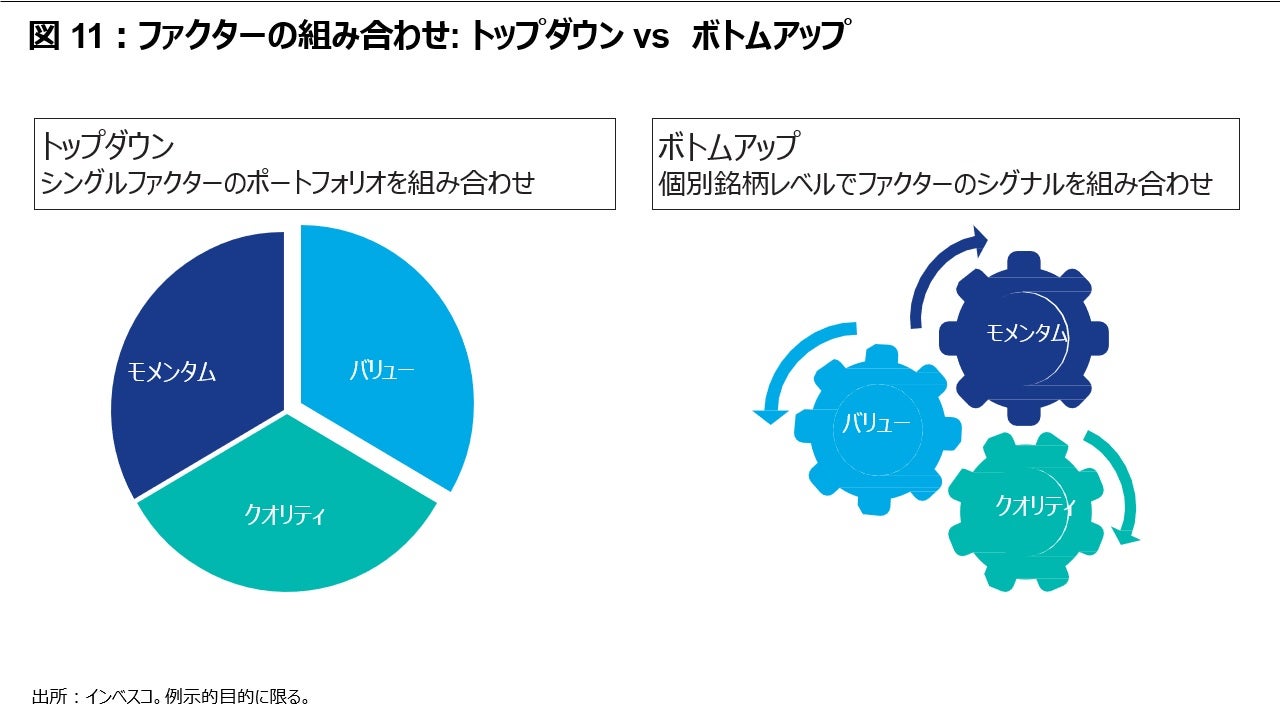

実際にマルチファクターをポートフォリオに組み込むアプローチは一般にトップダウンとボトムアップの2種類あります。それぞれメリットとデメリットがあり、導入する際に検討する必要があります。

一つ目の方法は、トップダウン・アプローチです。個別銘柄単位でなく、ファクターポートフォリオ単位で資産の配分を行います。例えば、資産の50%をモメンタム戦略のポートフォリオに、残りの50%をバリュー戦略のポートフォリオに配分するといった方法です。このアプローチのメリットは実務上の簡便さです。個々のファクターポートフォリオへの配分をコントロールすることで、ポートフォリオ全体を望むファクターエクスポージャーに変更することができます。この手法は概して保有銘柄数の多い、より分散されたポートフォリオとなります。しかし、このトップダウンアプローチで構築されたポートフォリオは相対的にファクターエクスポージャーの小さい、過度に分散したポートフォリオとなることがあります。このファクターエクスポージャーの希薄化は、特にファクター間で逆相関の関係がある場合に、エクスポージャーがオフセットされて発生します。

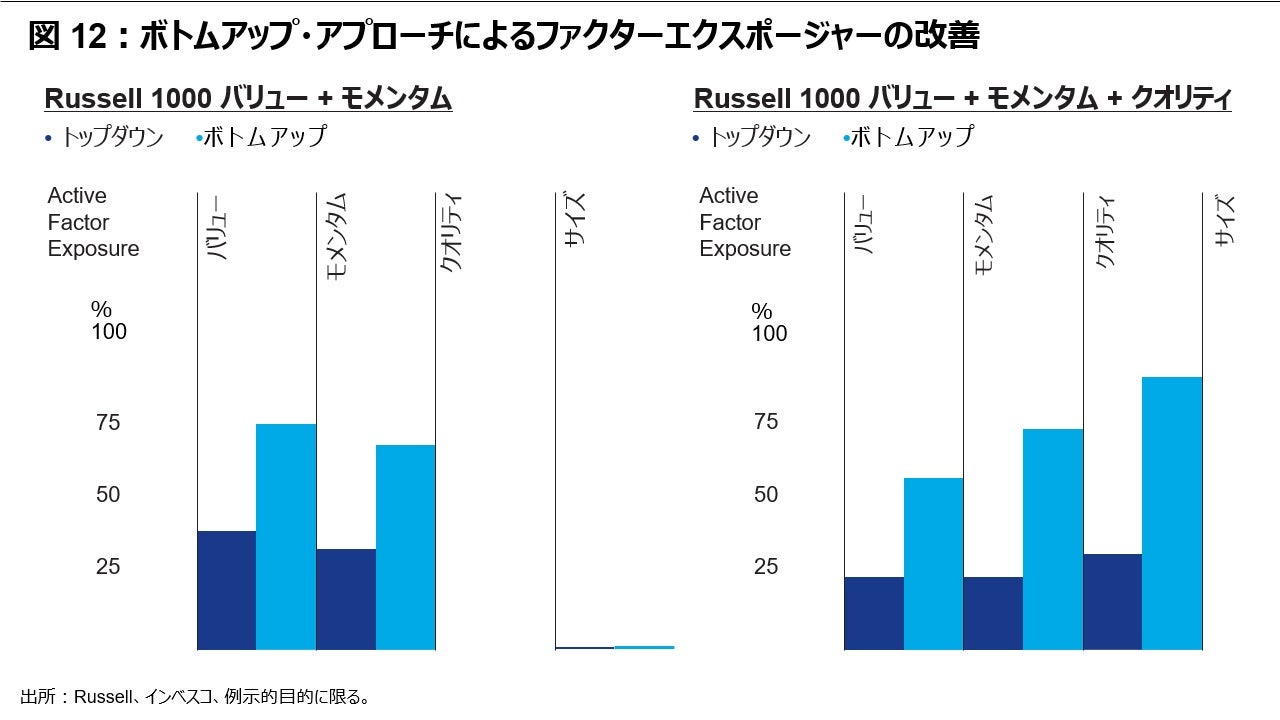

一方、 ボトムアップ・アプローチでは、個別銘柄について全てのファクターへのエクスポージャーをスコア化した上で、ポートフォリオ全体で望むファクターエクスポージャーとなるよう、銘柄ウェイトを決定します。前述の例の場合、バリューとモメンタムを組み合わせたポートフォリオを求める投資家は、バリュー、モメンタムの両方のスコアが相対的に高い個別銘柄をオーバーウェイトとするポートフォリオを構築し、2つのファクターの相互作用によるメリットを得ます。ボトムアップアプローチは、乗数ティルトにより株式のファクタースコアを高めることで、より目標に沿った正確なファクターエクスポージャーを取れる可能性があります。また、投資家が意図的に特定のファクターへのエクスポージャーを増減したい場合、ファクター間の相関はとても重要となります(図12)。

図11および12ではこれら2つのアプローチとその結果としての仮想ポートフォリオをモメンタム、バリュー、クオリティを用いたケースを例に視覚的に表現したものです。IISではダイナミック・マルチファクター戦略を構築する際には、ボトムアップアプローチの方が適切であると考えています。これは各マクロレジームで目標となるファクターエクスポージャーをより正確に提供することができ、意図しないファクターエクスポージャーを取るリスクを最小化できるためです。

マクロ経済レジームの予測

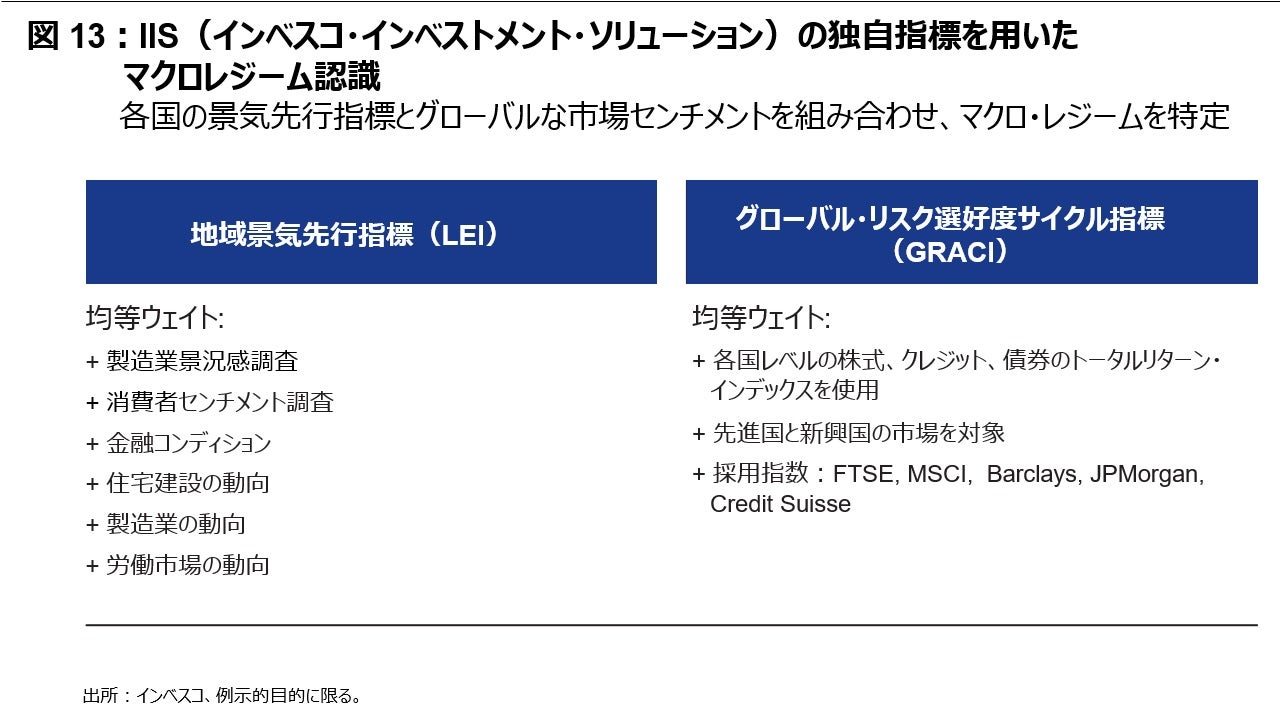

IISでは各地域のマクロレジームの予測を独自の地域景気先行指標(leading economic indicators (“LEI”))及びグローバルリスク選好度サイクル指標(global risk appetite cycle indicator (“GRACI”))を用いて行います。

・IISのLEIは、経済の最も循環的かつ主要な部分(住宅、製造業など)の経済活動を捉える変数、そして金融および金融状況(利回り曲線、マネーサプライなど)を捉える変数とを組み合わせて作られています。主要な経済指標を使用して、中期的に経済成長がトレンドを上回るか下回るかを予測します。

・一方、GRACIは、実績ベースで投資家が世界の金融市場で追加的にとったリスクに対して平均的に得られた追加リターンを用いて計測します。同指標は、成長サイクルと統計的に有意な相関関係にあり、世界の主要経済指標の転換点を2、3か月先行する傾向があります。言い換えれば、我々はリスク選好を経済成長の将来の変化に対する市場の期待を抽出するために用いています。成長は加速するのか、減速するのか、景気循環の山と谷の発生を予測します。

これらの指標とその構成要素の簡単な説明は図13で説明しております。また、図14では、これらの指標を組み合わせて4つのマクロレジームである回復期、拡大期、減速期、後退期の発生をどのように予測するかを視覚的に示しています。

当運用戦略(ダイナミック・ファクター・ローテーション戦略)に関する投資リスク

- 当運用戦略は、国内外の株式等値動きのある有価証券に投資しますので、組入株式の価格の下落や、組入株式の発行者の倒産や財務状況の悪化等の影響により、損失を被ることがあります。また、外貨建の資産は、為替変動による影響も受けます。

- したがって、投資家の皆様の投資元本は保証されているものではなく、組入れ資産価格の下落により、損失を被り、投資元本を割り込むことがあります。

- 運用機関の指図に基づく行為により生じた利益および損失はすべて投資家に帰属します。

当運用における主な投資リスクは次の通りです。

株価の変動リスク(価格変動リスク・信用リスク)

株価は、政治・経済情勢、発行企業の業績、市場の需給等を反映して変動し、下落することがあります。また、発行企業が経営不安、倒産等に陥った場合には、投資資金が回収できなくなることもあります。

流動性リスク

流動性や市場性が低い有価証券について、期待される価格や希望する数量を売却できない場合があります。

為替変動リスク為替レートは、各国の金利動向、政治・経済情勢、為替市場の需給、その他要因により大幅に変動する場合があります。組入外貨建資産について日本円で評価する際、当該外貨の為替レートが円高方向に変動した場合には、損失を被ることがあります。

カントリー・リスク

投資対象国・地域において、政治・経済情勢の急激な変化や新たな取引規制が導入される場合などには、新たな投資や投資資金の回収ができなくなる場合があります。

コール・ローン等の相手先に関する信用リスク

投資財産をコール・ローン等の短期金融商品で運用する場合には、相手先の債務不履行により損失が発生する場合があります。

解約資金手当によるリスク

短期間に相当金額の解約資金の手当てを行うため、市場の規模や動向によっては、市場実勢を押し下げ、当初期待された価格で有価証券を売却できないことがあります。

ベンチマークに係る留意点

当運用戦略は、中長期的にベンチマークを上回る投資成果を得ることを目的としていますが、ベンチマークを上回る投資成果をあげることを保証するものではありません。なお、ベンチマークは今後見直す場合があります。

当運用戦略(ダイナミック・ファクター・ローテーション戦略)に関する費用と税金

国内特定(金銭)信託における費用・税金

- 投資一任契約に係る報酬:投資一任契約に係る報酬は、現時点で決定していないため、表示することができません。

- 特定(金銭)信託の管理報酬:当該信託口座の受託銀行である信託銀行にお支払いいただく必要があります。具体的料率については信託銀行にご確認下さい。

- 費用合計額:上記の費用の合計額については、運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。

費用合計額

- 上記の費用の合計額については、運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。

課税について

- 非課税要件を満たした年金基金のお客様については非課税となります。

※外貨建資産への投資によって発生する配当、キャピタルゲインに対して、関係国で課される税金を負担する場合があります。

20221026-2557179-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html