マネージドボラティリティ戦略:V字回復後の不確実性への備え

はじめに

インベスコ・インベストメント・ソリューション(IIS)では、ポートフォリオのボラティリティを計測し、ボラティリティの上限を定めて機動的にリスク資産への投資比率を調整するマネージドボラティリティ戦略の運用を2013年から行っています。

本稿ではV字回復後にも残る不確実性への備えとして、下振れリスク抑制する手法をご紹介いたします。

強気相場の終焉と異例のV字回復

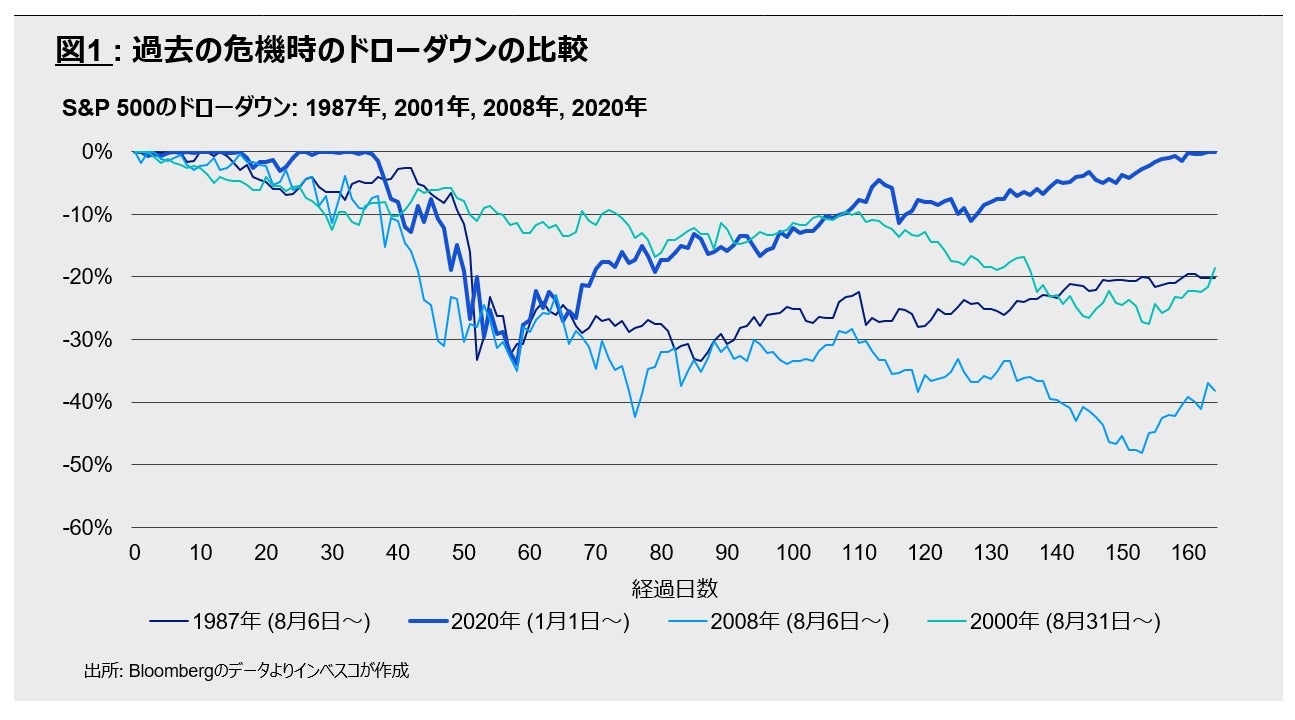

2020年は11年続いた史上最長の強気相場が誰も予期しなかった形で終焉を迎えた年となりました。図1は過去の株式の下落相場と今回の経路を比較したものです。今回の下落相場においてS&P500の最大ドローダウンは33%に達し、その下落の早さは1987年、2008年に匹敵するものとなりました。危機の最中における激しい値動きも今回の下落相場の特徴で、3月16日には12%の下落、3月24日には9%の上昇を1日で記録しています。

4月以降、市場は落ち着きを取り戻し、S&P500はV字回復シナリオに沿った軌道を描きました。8月18日には年初来の高値を更新し、ドローダウンから脱却しています。これは過去4回のドローダウンの中では異例の速さとなりました。

一方、コロナウイルスのパンデミックによる実体経済への影響は今後も続くことが予想され、秋以降の感染の第3波の可能性など、経済成長見通しへの不確実性は根強く残るものと考えられます。このような環境を踏まえると、リスクシナリオの顕在化によるベアマーケットにいかに備えるかは引き続き投資家にとっての重要な課題となるものと考えられます。

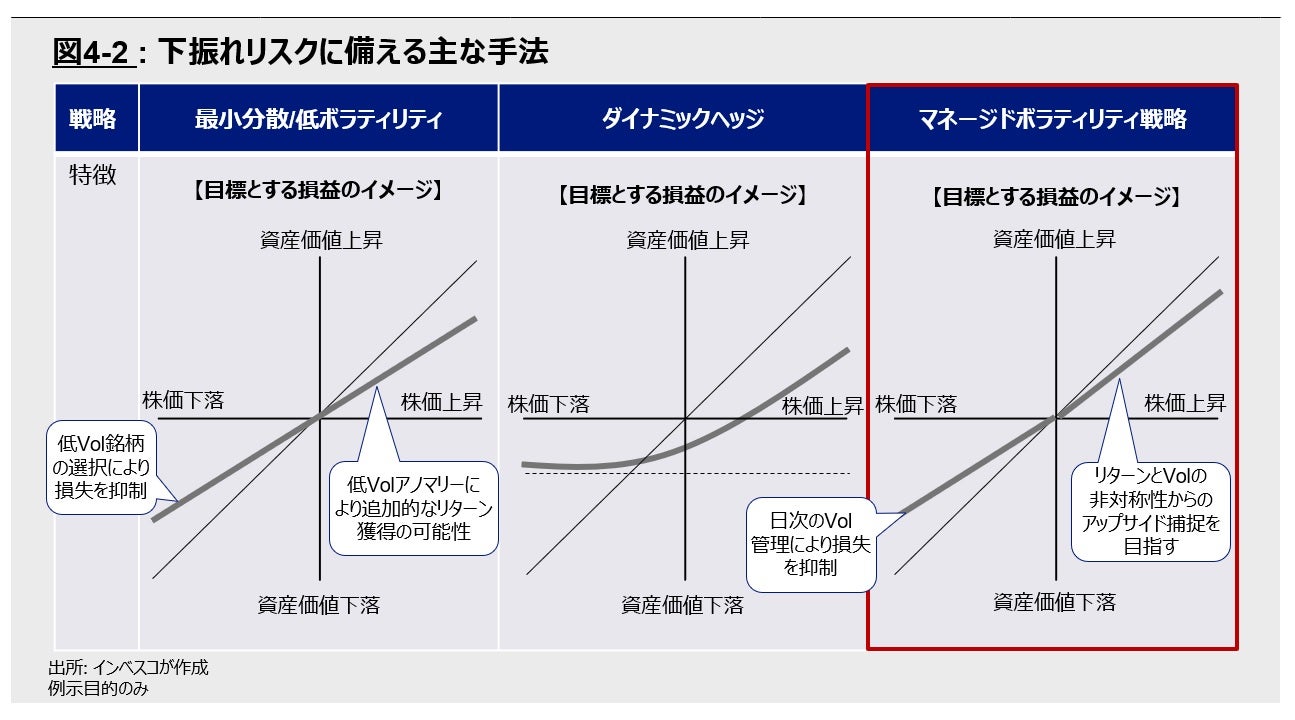

下振れリスクに備える戦略

コロナ禍により世界の金融市場が大きく動揺したことで、2008年の世界金融危機(Global Financial Crisis、GFC)以来、久しぶりに下振れリスクに備えが投資家の大きな課題となっているものと考えられます。

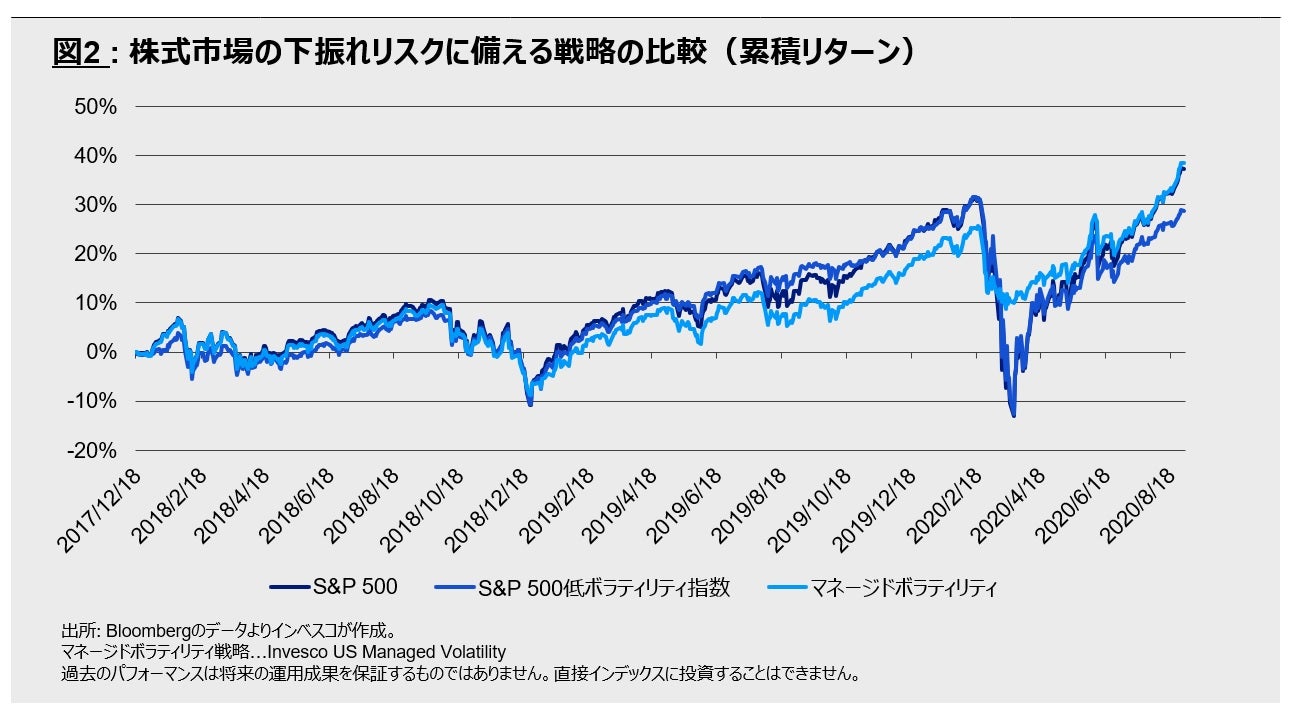

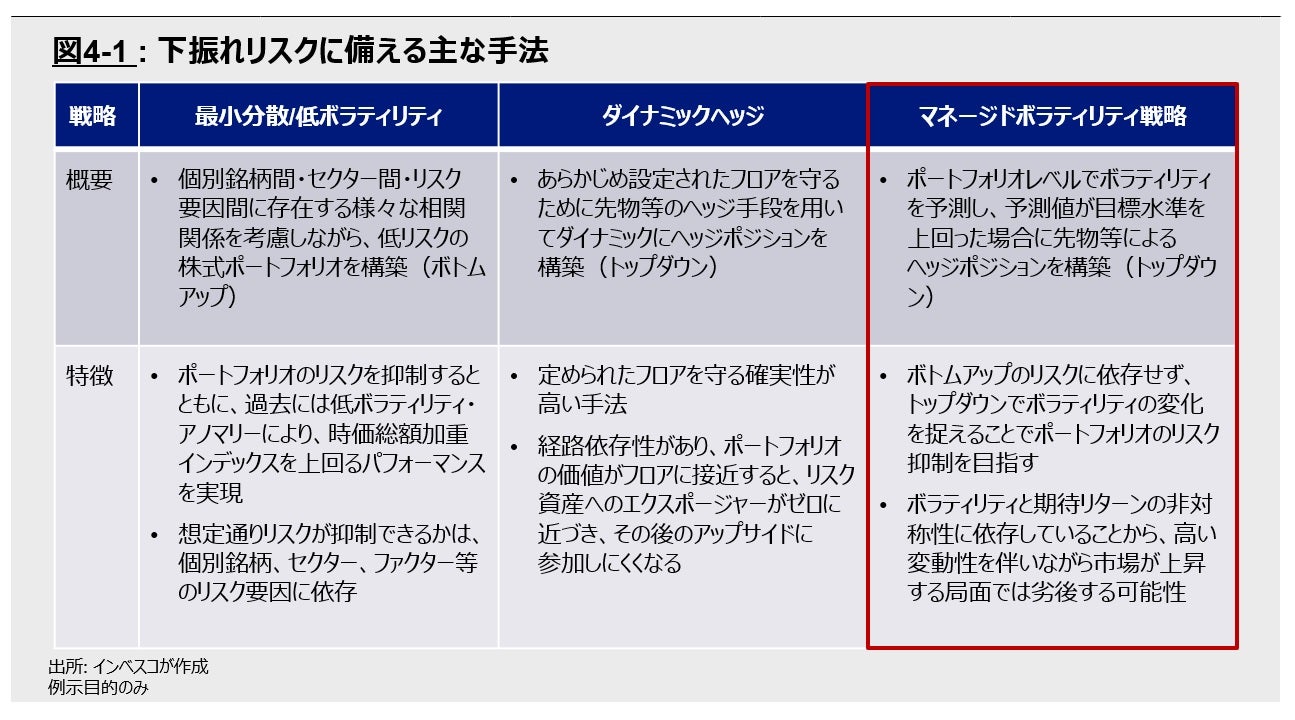

GFC以降、株式のリスクを抑制する手法として急速に採用が進んだのが最小分散(低ボラティリティ)戦略です。これは価格変動性が低い、低リスクの銘柄を抽出し、個別銘柄間、セクター間、リスクファクター間の相関を考慮し、低リスクのポートフォリオを構築しようとする戦略です。この手法を採用したポートフォリオはリスクを抑制するとともに、株価のボラティリティの低い銘柄の方が高ボラティリティの銘柄と比べてリスク当たりのリターンが高くなる「低ボラティリティアノマリー」と呼ばれるバイアスを背景に、時価総額加重インデックスを上回るパフォーマンスを実現してきました。このCAPMが前提とするリスクとリターンの正の関係とは異なる傾向は、投資家が持つ空売り、レバレッジの制約に起因すると考えられています。すなわち、制約の下でポートフォリオの期待リターンをベンチマークに対して高めようとすると、相対的に高リスクな銘柄が選好され、超過需要が発生して高ベータ銘柄が割高となる一方、低ベータ銘柄が割安に放置されやすくなります。最小分散に関しては2つの留意点があります。一つ目は、過去長期にわたって得られていた超過リターンが投資家の行動バイアスによるものである点です。低ボラティリティ銘柄を選好する戦略への投資を増やすなど、投資家の行動が変化すれば、アノマリーの効果が低減する可能性があります。二つ目は過去低ボラティリティであった銘柄が将来も低ボラティリティであるとは限らないという点です。直近の例ではコロナ禍以前に低ボラティリティであったセクターは金融やリートでしたが、これらのセクターはコロナ禍以降では相対的に高リスクとなりました。これにより年初内の下落局面では一般的に期待されたほどの下振れ抑制の効果を上げることができませんでした(図2)。

マネージドボラティリティ戦略

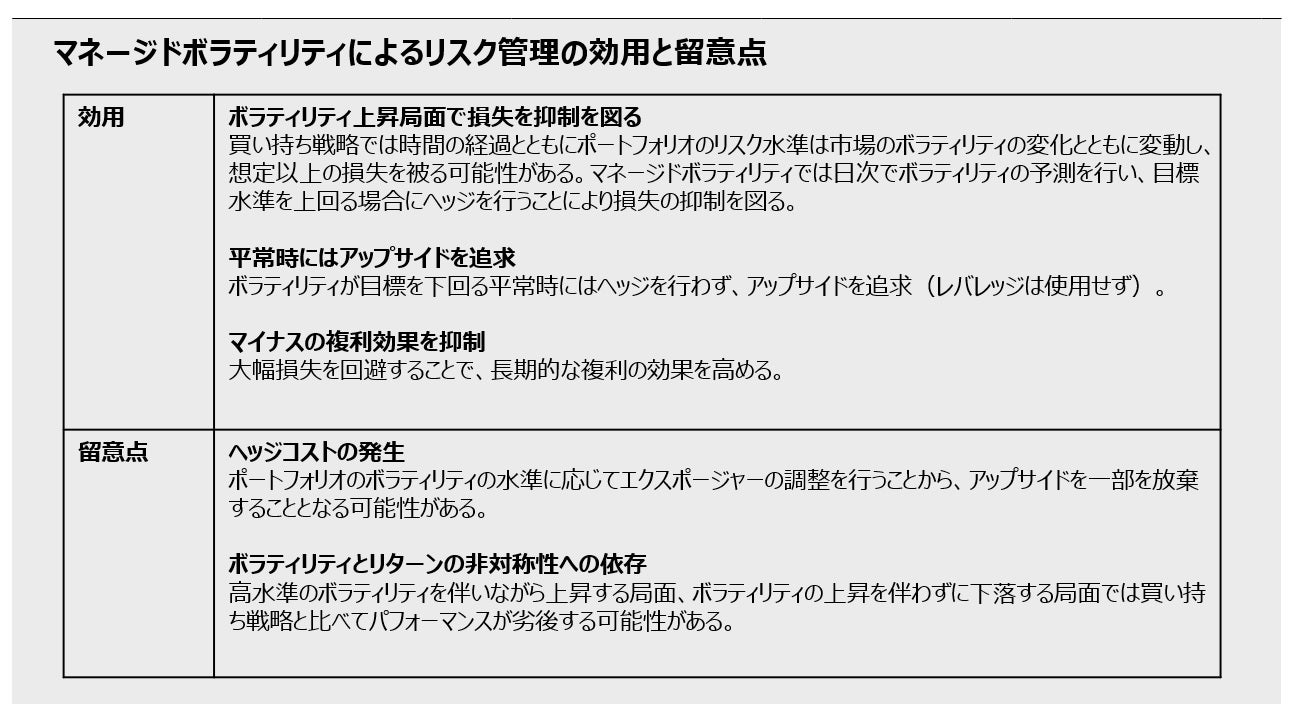

最小分散はボトムアップで低リスクの銘柄を抽出してポートフォリオを構築する手法ですが、トップダウンでよりダイナミックにポートフォリオのリスクを管理するマネージドボラティリティと呼ばれる戦略があります。この戦略では資産価格の上昇時よりも下落時にボラティリティが相対的に大きく上昇するバイアスを利用し、平常時には資産価格の上昇を一定程度享受しながら、ベアマーケットにおけるダウンサイドリスクの低減を図ります。ポートフォリオのボラティリティの推計を日々行い、推計されたボラティリティがこの上限を上回った場合に先物等によるエクスポージャーの機動的な調整が行われます。

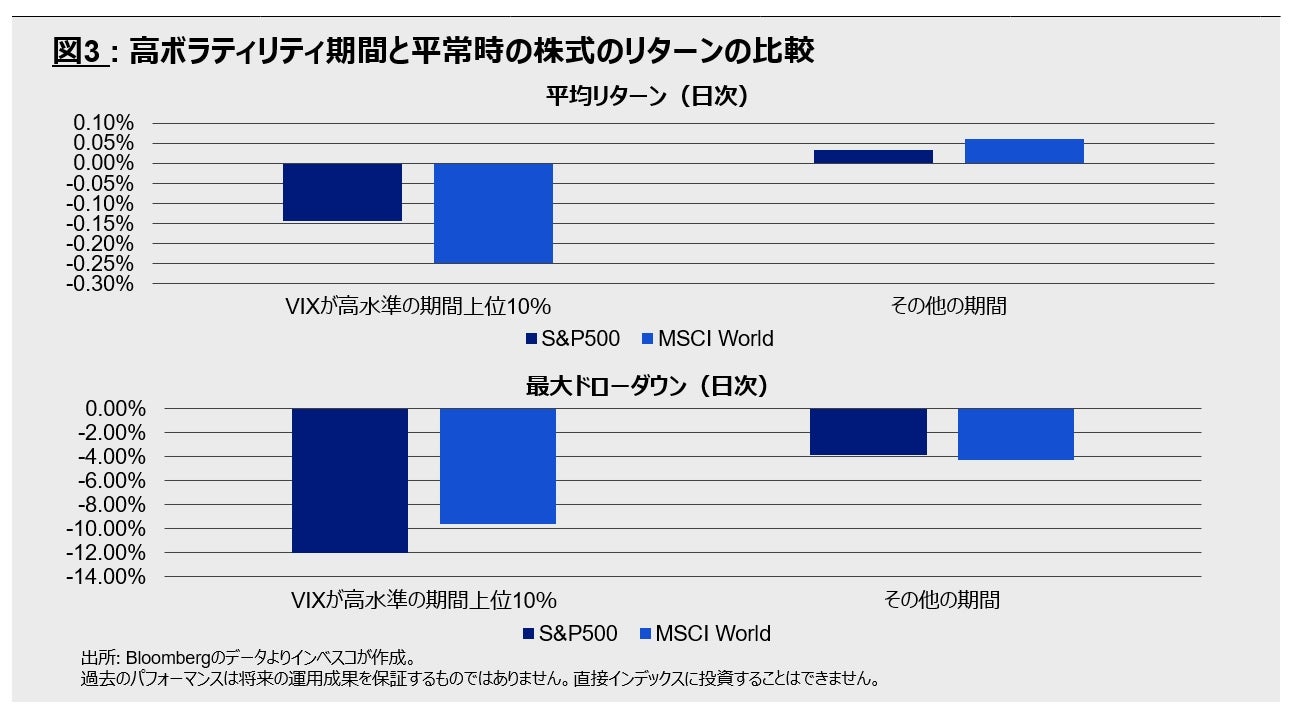

ボラティリティとリターンの非対称な関係は下の図で確認できます。ここではVIX指数の水準が上位10%の「高ボラティリティ期間と」それ以外の「平常時」に分け、それぞれ期間におけるS&P500とMSCI Worldの平均リターンおよび最大ドローダウンを比較しています。結果は平均リターンは平常時ではプラスであるのに対し、高ボラティリティ期間ではマイナス、最大ドローダウンも約12%に達しています。

この戦略では最小分散のようなアノマリーによる超過リターンは期待できませんが、市場のリスクが高まる局面におけるより直接的な下振れリスクの抑制効果が期待されます。今年のコロナ禍の下落局面ではボラティリティの上昇を捉えてヘッジが有効に機能し、損失を抑制しました。前頁の図2はS&P500をベンチマークとするマネージドボラティリティ戦略の運用開始来で同戦略およびS&P500、S&P500低ボラティリティ指数の累積リターンの推移を示しています。

ボラティリティのモデリング

効率的にポートフォリオのボラティリティを管理するにはボラティリティの予測が必要となります。ボラティリティには予測を可能にする次の2つの特性があります。

•持続性…「ボラティリティ・クラスタリング(volatility clustering)」と呼ばれる、ボラティリティの時系列が自己相関を示し、ボラティリティが高まる時期が集中する性質を持つ。

•平均回帰性…ボラティリティは一時的なショックによりジャンプしても、その後時間の経過とともに長期の平均的な水準に回帰する傾向が見られる。

これらはリターンを対象とする時系列分析では顕著には現れない特徴であり、そのため一般的にボラティリティの予測可能性はリターンよりも高いと考えられています。弊社のマネージドボラティリティ戦略ではこれらの特徴を捉えること可能なGARCH型のモデルにより、ボラティリティ予測を行っています。近年のボラティリティのモデリングは進化を続け、日次よりも頻度の高い日中データを用いるなど、より速いシグナルを追求する方向に傾倒する傾向が見られます。このような手法はより早くボラティリティの変化を捕捉する可能性がある一方、ノイズをモデルに取り込んでしまう可能性も高くなります。そのためIISではモデル開発において、こうした最新の動向を踏まえつつも、より安定的なシグナルを捉えるアプローチを採用しています。

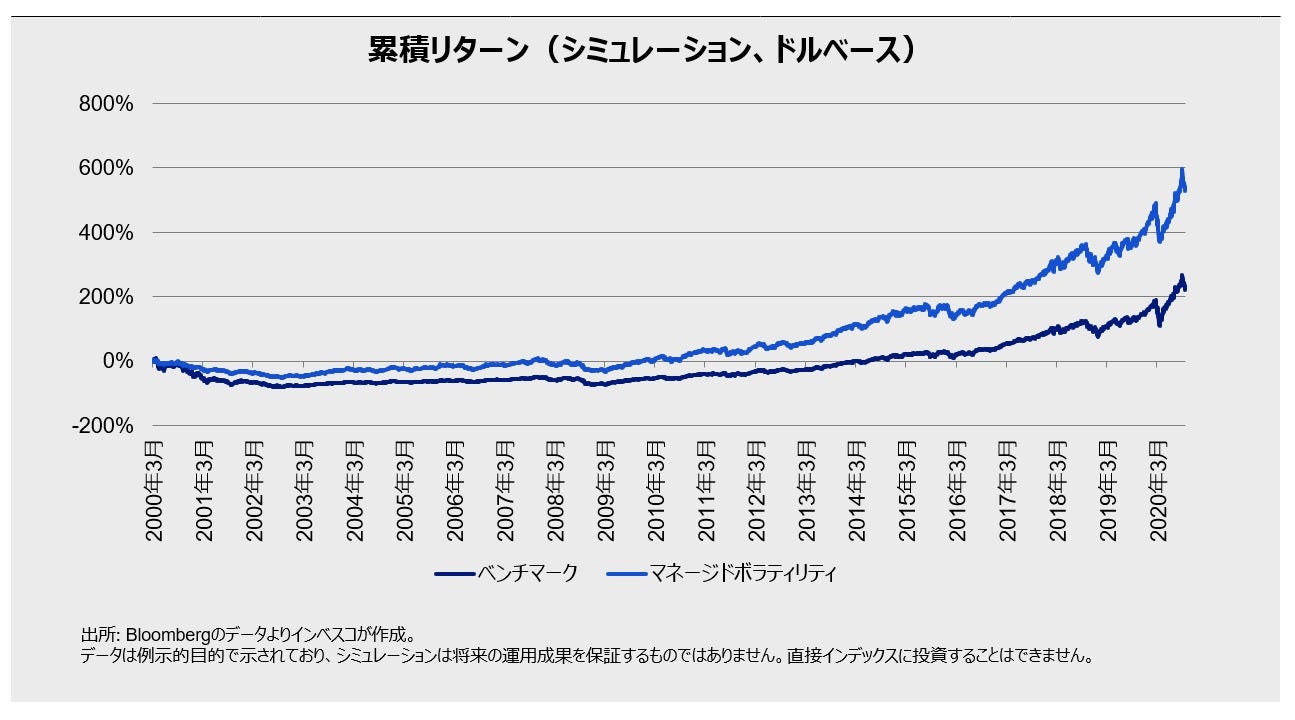

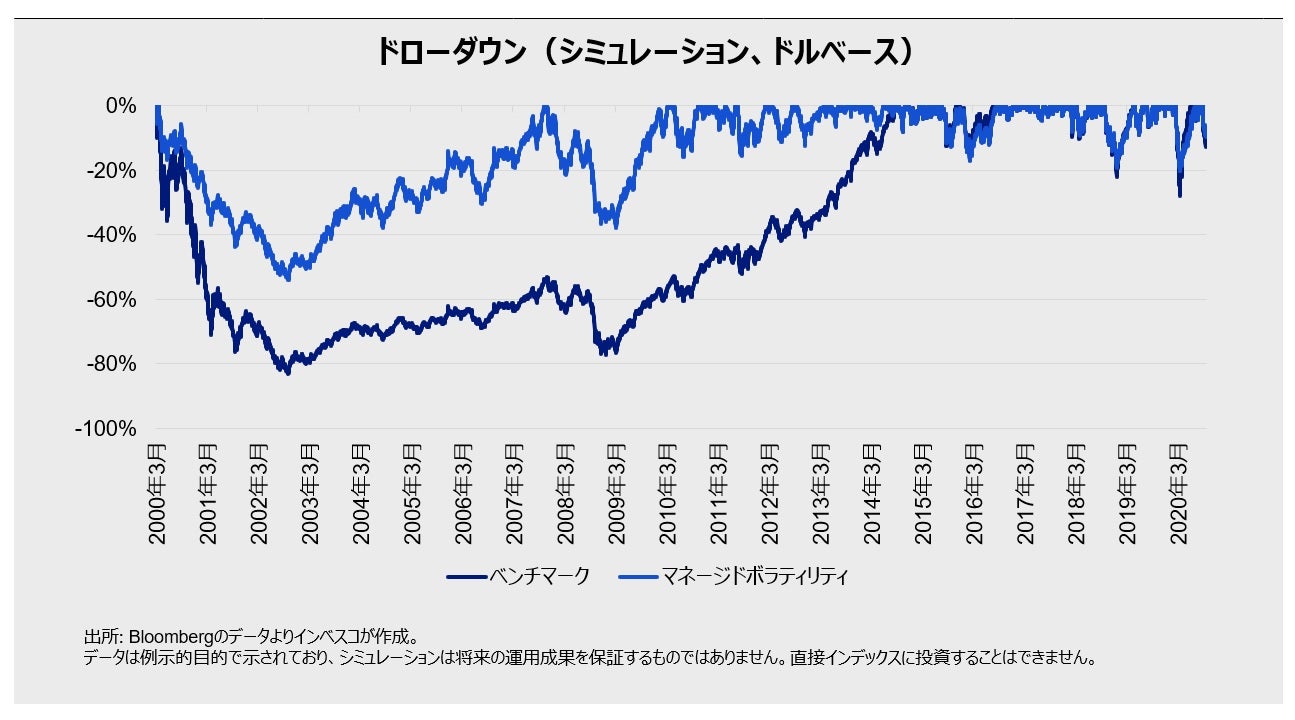

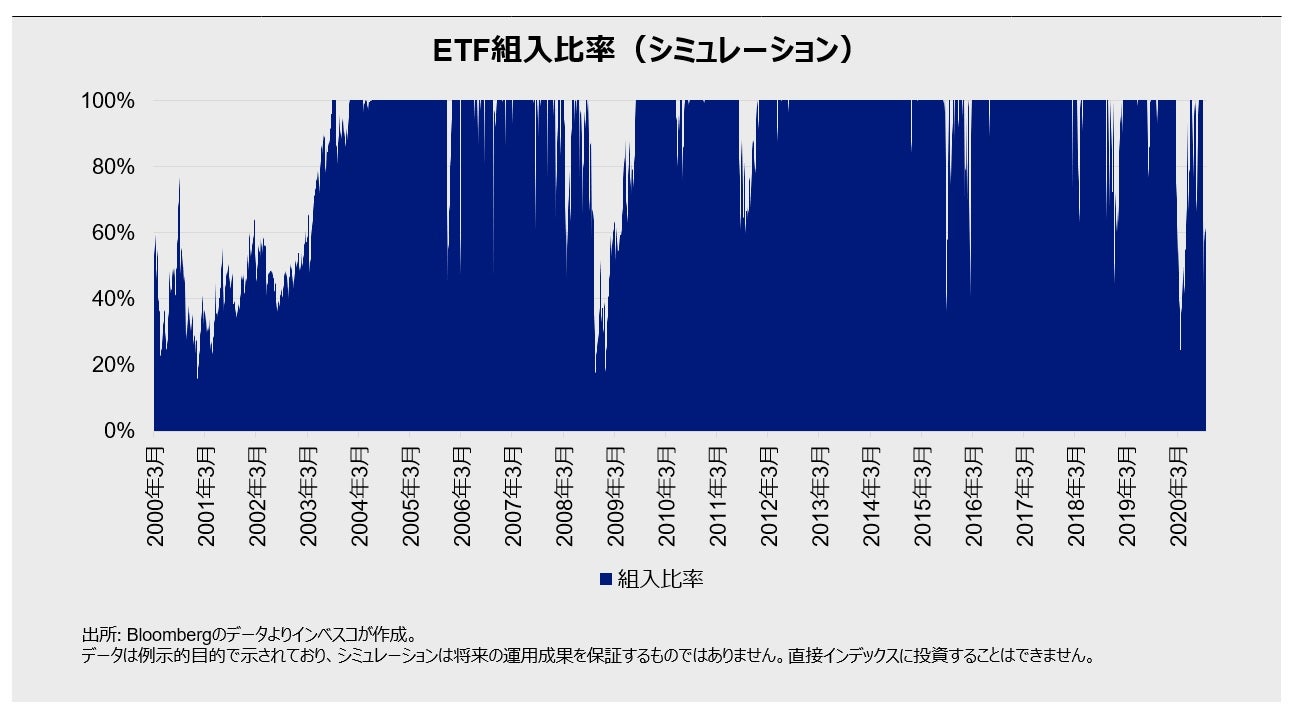

ご参考:マネージドボラティリティの適用事例:ナスダック100指数(シミュレーション)

>ベンチマーク:NASDAQ100指数(ドルベース)

>ボラティリティ目標:20%

>現物ポートフォリオ:Invesco EQQQ NASDAQ-100 UCITS ETF(ETF設定前の2005年8月以前はナスダック100指数から運用報酬年率30bpsを控除)

>オーバーレイの方法:現物ポートフォリオの予想ボラティリティを日次で推計、予測されたボラティリティが目標を超える場合、ETFの組み入れ比率を削減

>シミュレーション期間:2000年3月1日~2020年9月24日

C2020-10-014

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html