戦術的資産配分:2024年2月号

リスク資産、シクリカル、米国以外の株式をオーバーウェイト。好材料はほぼ織り込み済みであり、2024年に起こりうるシナリオを考察する

インベスコ・ソリューション(以下、「ソリューション」)のマクロ・プロセスは、資産クラス(株式、クレジット、国債、オルタナティブ)、地域、ファクター、リスク・プレミア間の相対的なバリューとリターンの機会獲得を目指し、平均して6カ月から3年の時間軸で戦術的な資産配分の決定を行います。

要約

- ソリューションでは、世界的なサイクルの回復と米国以外の株式に有利なシクリカルな動きに対応したポジションを維持します。しかし、世界的なリスク選好はピークに達しつつあり、経済データが楽観的な市場予想を裏付けない限り、資産クラス間の相対パフォーマンスが平均回帰する可能性が高まっています。

- グローバル戦術的配分モデル1では、引き続きポートフォリオのリスクをオーバーウェイトし、債券よりも株式、米国以外の株式市場、バリュー株、中小型株を選好しています。低格付けクレジットをオーバーウェイト、デュレーションを中立、米ドルをアンダーウェイトします。

マクロ・アップデート

2023年第4四半期にリスク資産がシクリカルに力強く反発した後、2024年1月の市場は強弱入り混じったパフォーマンスとなりました。前月号のマクロ・アップデートでは、インフレ率の低下、安定した成長、堅調な労働市場、利下げ期待といった好材料がほぼ織り込み済みと思われたため、市場のプライシングが後退する可能性を取り上げました。1月の値動きは、こうした状況を大まかに裏付けるものだったとソリューションでは考えています。コミュニケーション・サービス、情報技術、ヘルスケア、生活必需品など、クオリティが高くボラティリティの低いディフェンシブ・セクターが1月のパフォーマンスを牽引しました。反面、資本財、素材、不動産といったバリュー寄りのセクターや時価総額の小さいセクターがアンダーパフォームしました。

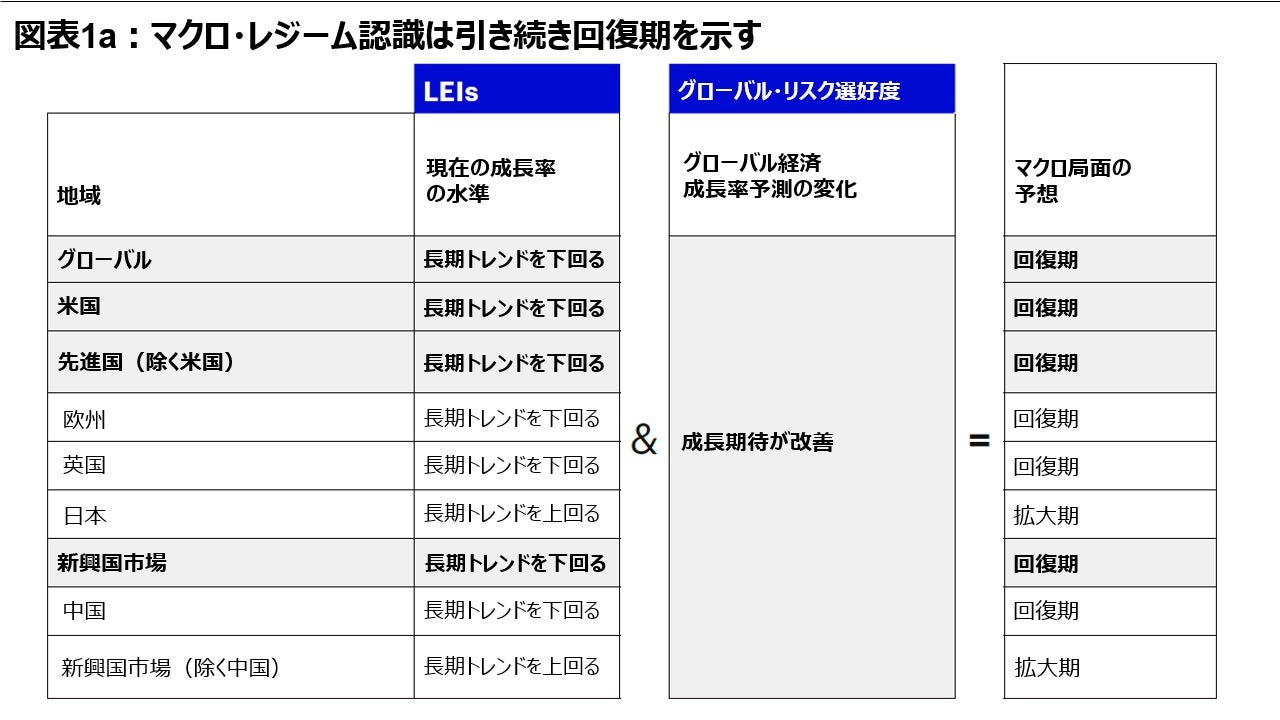

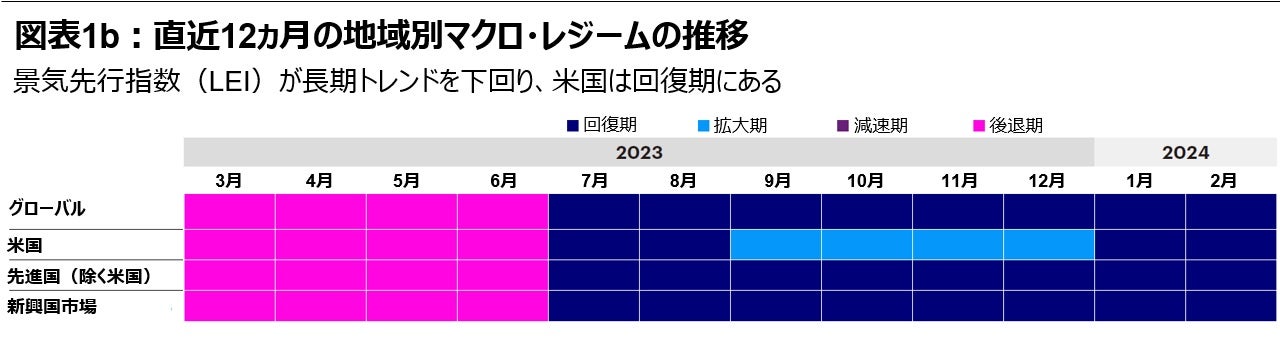

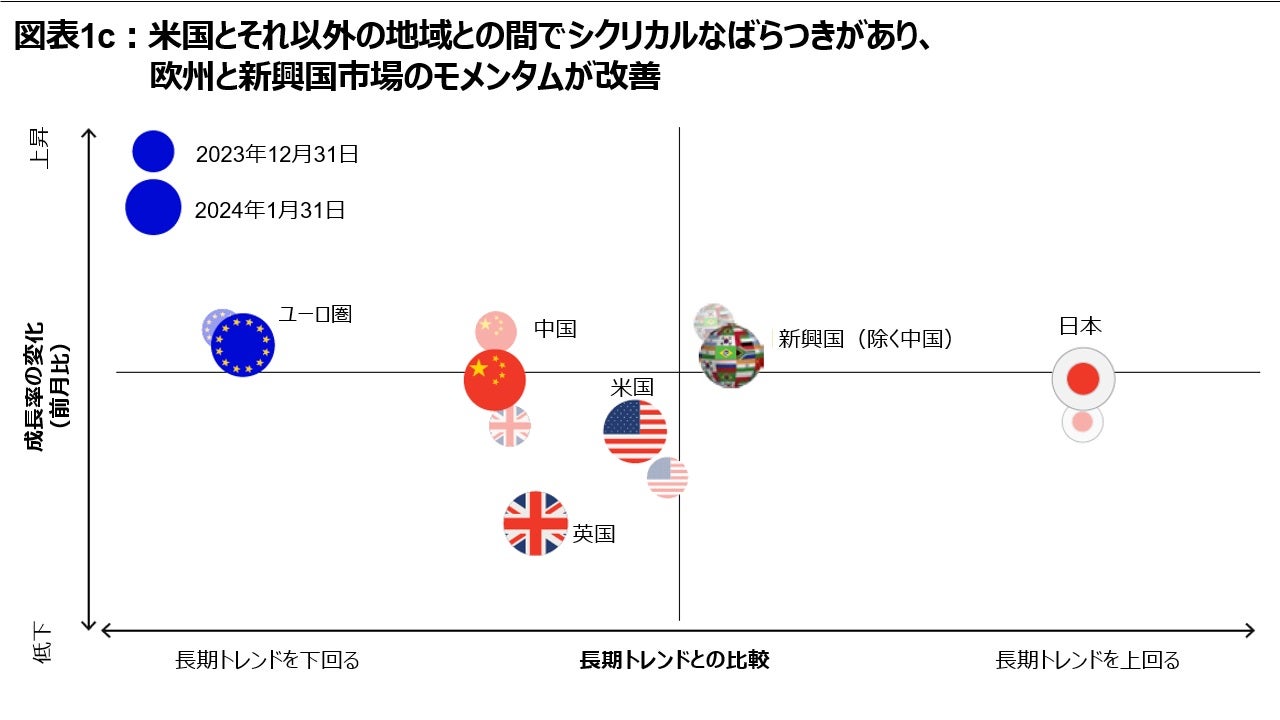

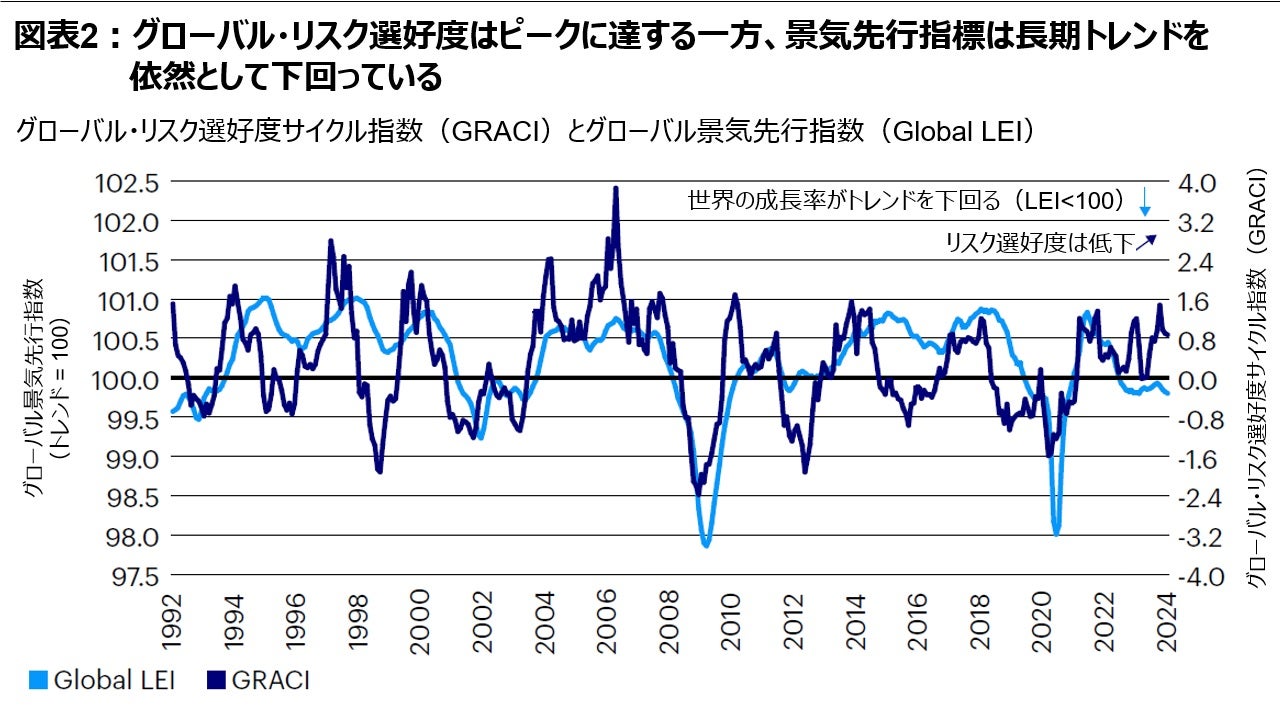

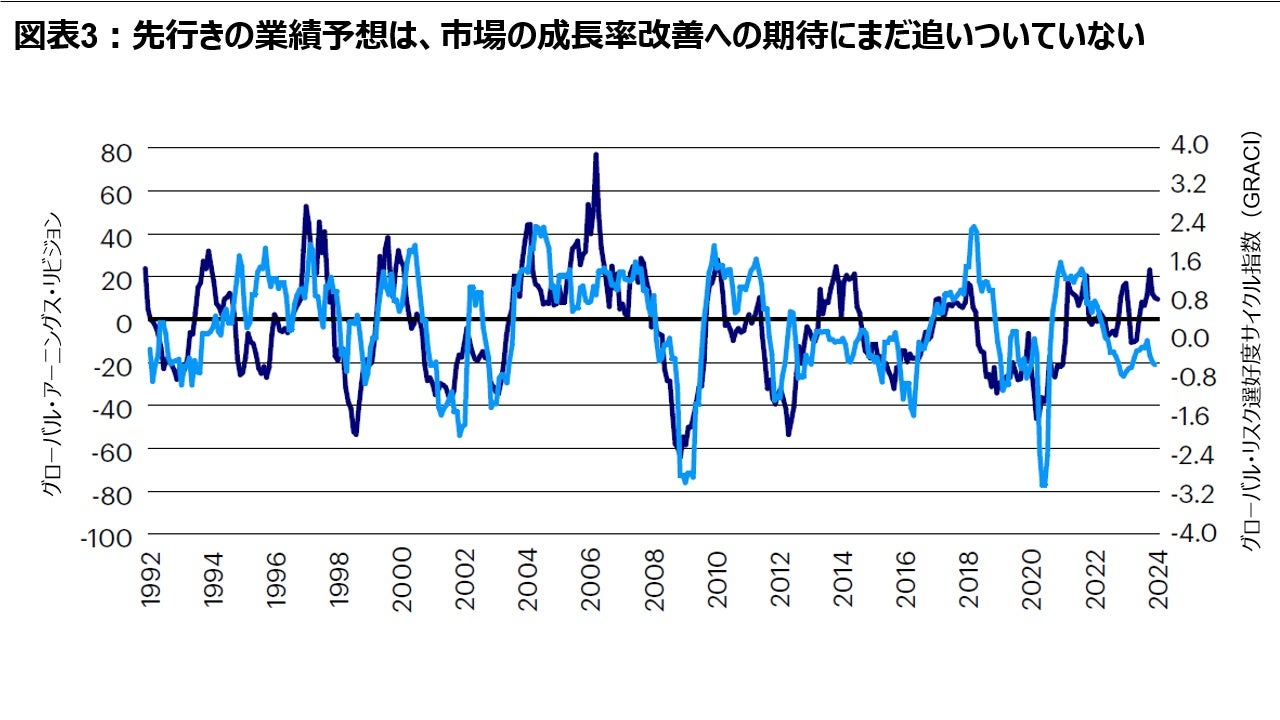

世界的なリスク選好度のバロメーターは、直近1カ月間で緩やかに低下しました。現在時点では、市場のセンチメントの明確な転換を示すには至っていませんが、市場サイクルと世界の成長期待が短期的にピークに達するリスクを浮き彫りにしています。現段階では、ソリューションのルールに基づく世界経済のマクロレジーム(市場局面)は、世界経済の回復期、すなわち、成長率が長期トレンドを下回りながらも、成長期待は回復していることを引き続き示唆しています。(図表1をご参照)。しかし、市場が予想する成長率と世界経済の景気先行指数、あるいは収益予想とのギャップが拡大していることから、疑問が投げかけられています(図表2と図表3をご参照):経済と収益サイクルは回復し、市場予想は妥当なものとなるのでしょうか、それともリスク資産のパフォーマンスに平均回帰が見られるのでしょうか?マクロ指標は今後発表される情報に応じて調整されるでしょうが、現在のマクロ要因を踏まえ、今後数カ月間に起こりうる2つのシナリオと、その可能性のあるカタリスト(触媒)について説明したいと思います。

出所:ブルームバーグ、マクロボンド、Invesco Solutions調査・試算。Invesco Solutionsの独自先行経済指標。マクロ局面のデータは2024年1月31日現在。景気先行指数(LEI)は、経済成長の水準を示す独自の先行指標。グローバル・リスク選好度サイクル指数(GRACI)は、市場のリスクセンチメントを示す独自の指標。先進国(除く米国)には、ユーロ圏、英国、日本、スイス、カナダ、スウェーデン、オーストラリアが含まれる。新興国市場には、ブラジル、メキシコ、ロシア、南アフリカ、台湾、中国、韓国、インドが含まれる。

出所:Invesco Solutions、2024年1月31日現在。

出所:ブルームバーグ、マクロボンド、Invesco Solutions調査・試算。Invesco Solutionsの独自先行経済指標。マクロ局面のデータは2024年1月31日現在。景気先行指数(LEI)は、経済成長の水準を示す独自の先行指標。グローバル・リスク選好度サイクル指数(GRACI)は、市場のリスクセンチメントを示す独自の指標。過去のパフォーマンスは、将来の運用成果を保証するものではありません。

業績回復と安定したインフレを伴う回復シナリオ

過去のサイクルのヒストリカルな分析によると、市場の期待はサイクルの変曲点を導く傾向があり、業績やその他のシクリカルな指標が金融市場を裏付けています。図表2は、世界のリスク選好度が先行経済指標のピークと谷を数カ月単位で予測する傾向があることを示しています。今日、このシナリオが実証されるには、堅調な労働市場に支えられ、成長が遅れていた欧州やアジアを中心とする米国以外の地域で回復が見込まれる、収益の大幅な改善が必要でしょう。しかし、市場のセンチメントがピークに達していることを考えると、リスク資産のさらなるアウトパフォームには、インフレ低下と金利低下による追加的なサポートが必要であると思われ、シクリカル、バリュー株、中小型株、米国以外の資産にとって非常に有利な状況を作り出しています。最近の欧州やアジアの製造業指標の下げ止まり感、米国の消費者心理の改善、クレジット・スプレッドの安定は、このシナリオをある程度裏付けています。

出所:ブルームバーグ、MSCI、FTSE、Barclays、JPMorgan、Invesco Solutions調査・試算。1992年1月1日から2024年1月31日までのデータ。Invesco Investment Solutionsの独自先行経済指標。景気先行指数(LEI)は、経済成長の水準を示す独自の先行指標。グローバル・リスク選好度サイクル指数(GRACI)は、市場のリスクセンチメントを示す独自の指標。過去のパフォーマンスは、将来の運用成果を保証するものではありません。

出所:ブルームバーグ、MSCI、FTSE、Barclays、JPMorgan、Invesco Solutions調査・試算。1992年1月から2024年1月31日までのデータ。Invesco Investment Solutionsの独自先行経済指標。グローバル・アーニング・リビジョン(業績予想の修正)は、12カ月先業績予想の上方修正/下方修正の正味割合を測定。グローバル・リスク選好度サイクル指数(GRACI)は、市場のリスクセンチメントを示す独自の指標。過去のパフォーマンスは、将来の運用成果を保証するものではありません。

後退シナリオ: 政策引き締めのラグ効果の影響により、成長率が長期トレンドを下回り、減速する

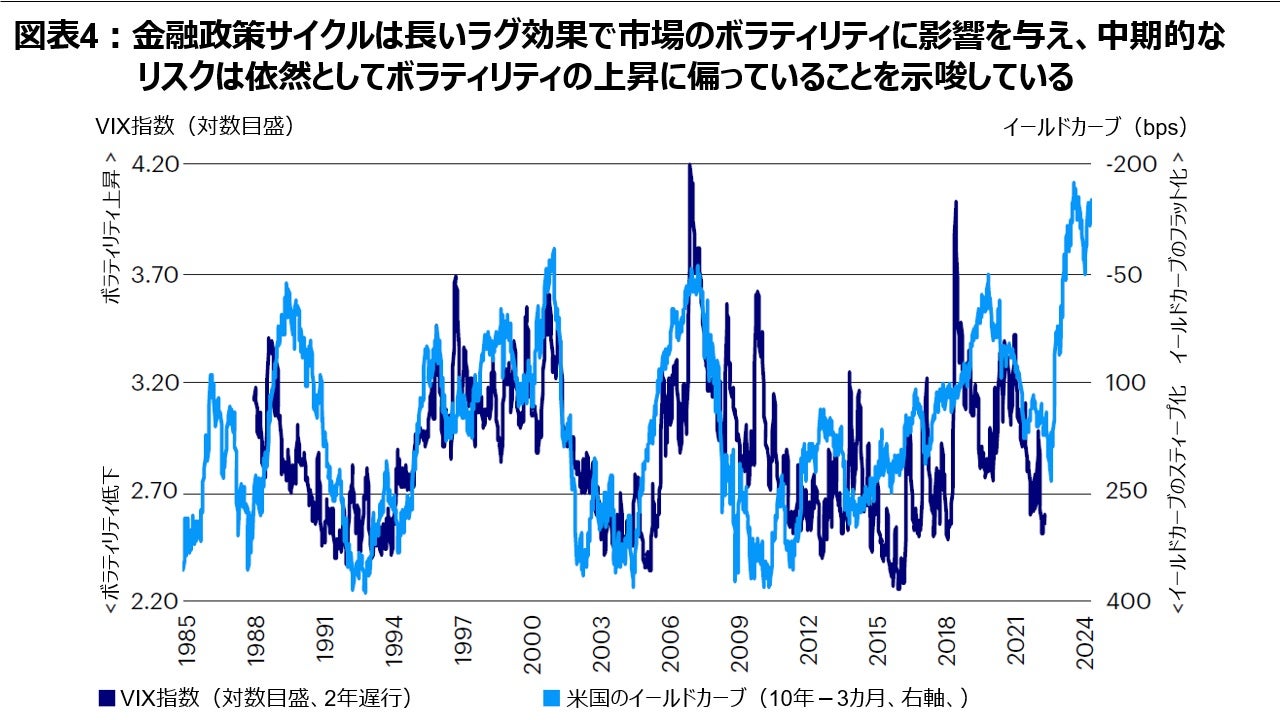

市場は引き締めサイクルの終了を祝福し、2024年以降に複数回の利下げが行われることを織り込みましたが、この引き締めサイクルが規模・スピードともに史上最も積極的なものであったこと、そしてそのラグ効果がいまだ経済と金融システムに影響を及ぼしていることを見逃してはなりません。サイクルはそれぞれ異なりますが、複数のサイクルにおける歴史的な実証から、市場と経済が金融政策の影響を完全に取り込むには2年程度かかることがあることが分かっています(図表4をご参照)。従って、今後数四半期は成長率が長期トレンドを下回り、減速しても不思議ではないでしょう。このシナリオは必ずしも景気後退を意味するものではありませんが、業績と先行指標が楽観的な市場予想に追いつかない可能性が高いと言えます。資産価格の平均回帰は、リスク資産クラスと安全資産クラスの間でパフォーマンスの収束をもたらし、債券は良好なパフォーマンスを上げ、ディフェンシブ・セクター、優良株、低ボラティリティ株は市場をアウトパフォームする可能性が高いでしょう。

全体として、ソリューションのルールに基づくプロセスは、現段階では引き続き市場の回復シナリオを示唆しています。必要に応じて軌道修正するための情報が入ってくるのを待ちつつ、このシナリオに沿ったポートフォリオのポジショニングを維持します。

出所:ブルームバーグ、Invesco Solutions調査・試算。1985年1月から2024年1月までのデータ。過去のパフォーマンスは、将来の運用成果を保証するものではありません。

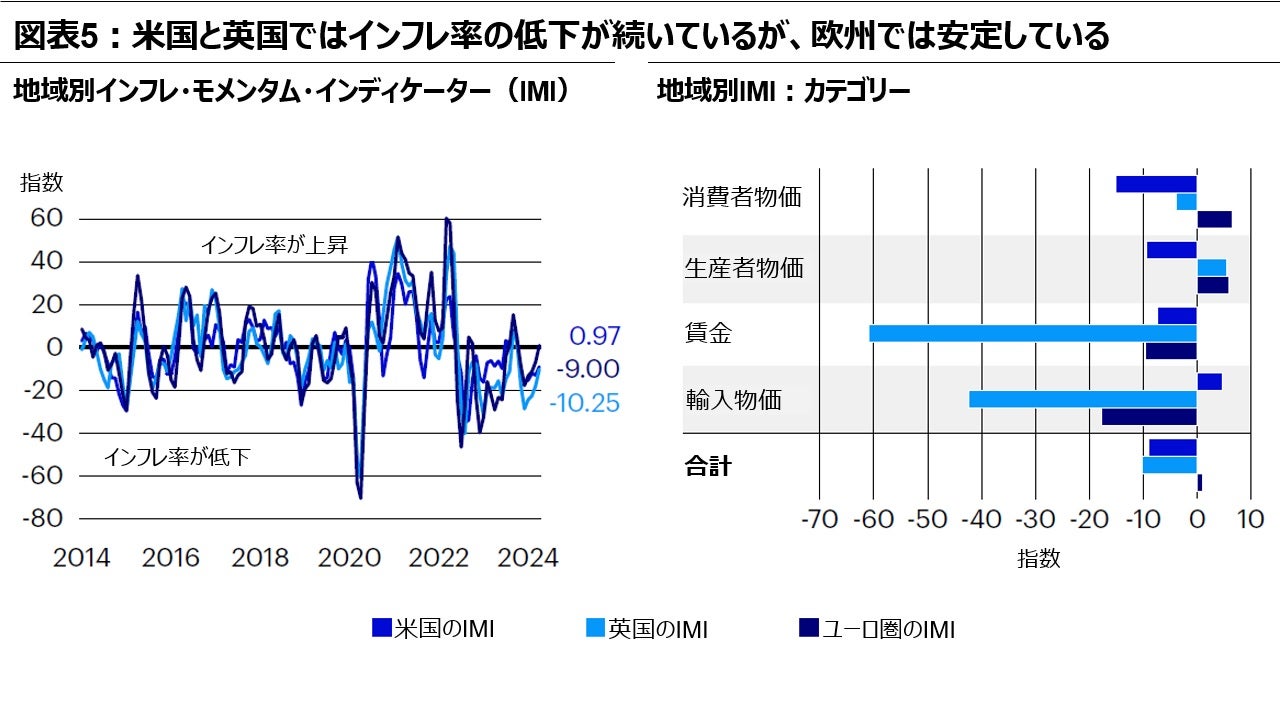

出所:ブルームバーグ、2024年1月31日現在のデータ、Invesco Solutions調査・試算。米国のインフレ・モメンタム・インディケーター(IMI)は、消費者物価や生産者物価、インフレ期待調査、輸入物価、賃金、エネルギー価格などの指標を対象に、過去3カ月間のインフレ統計の変化を測定します。プラス(マイナス)は、過去3カ月の平均でインフレ率が上昇(低下)していることを示します。

投資ポジショニング

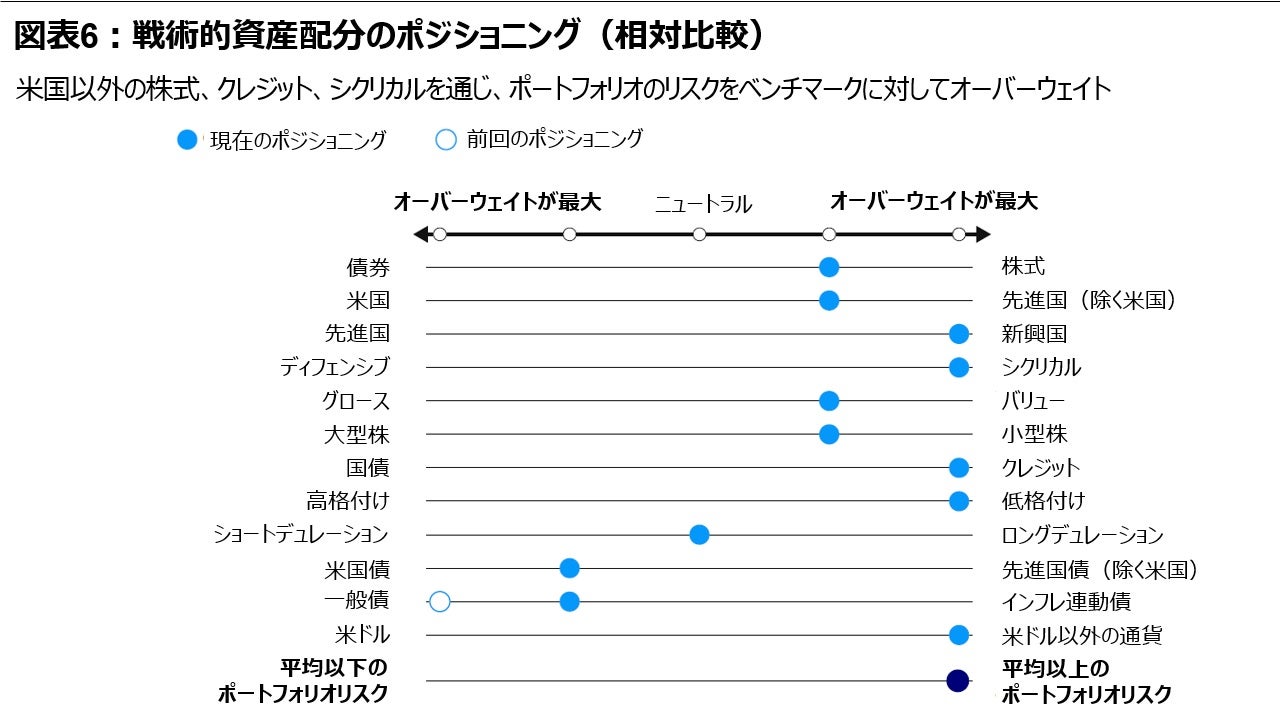

グローバル戦術的配分モデルでは、ベンチマーク対比のリスクをオーバーウェイトするスタンスを維持し、債券に対して株式をオーバーウェイトし、米国株式よりも先進国株式(米国以外)と新興国市場を選好し、米ドルについては引き続きアンダーウェイトとします。シクリカル・セクター、バリュー株、中小型株をオーバーウェイトします。債券では、低格付けセクターを通じたクレジット・リスク2 の高めに維持し、デュレーションは中立を維持します。(図表6~9をご参照)

詳細:

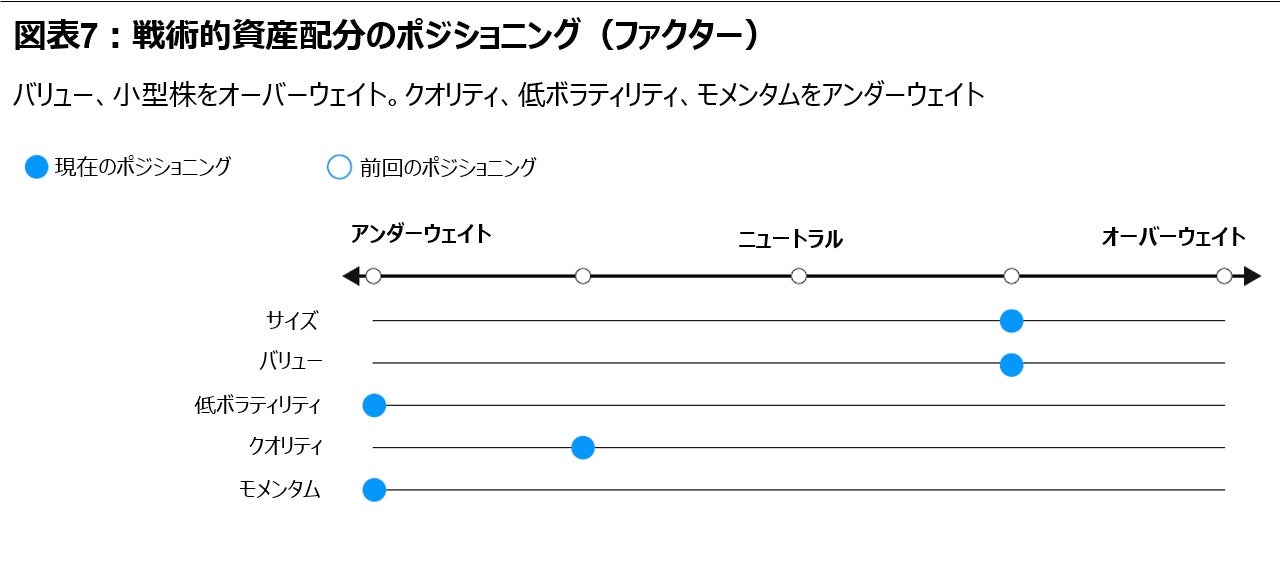

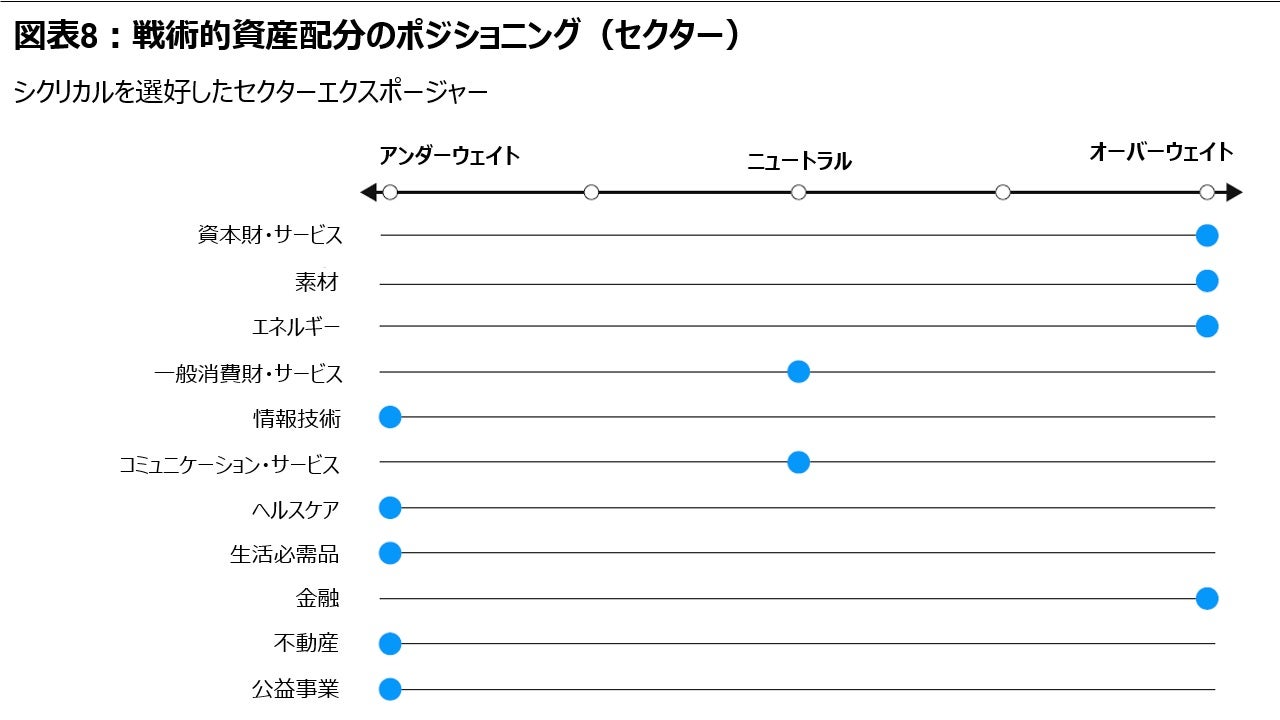

- 株式では、バリュー株や中小型株など、営業レバレッジが高く、成長期待の反発に対する感応度が高いシクリカル・ファクターをオーバーウェイトする一方、低ボラティリティ、クオリティ、大型株などのディフェンシブ・ファクターをアンダーウェイトします。同様に、ヘルスケア、生活必需品、公共事業、テクノロジー株よりも、金融、資本財・サービス、素材、エネルギーなどのシクリカル・セクターへのエクスポージャーを選好します。地域別には、リスク選好度の改善と米ドル安期待に支えられ、引き続き新興国市場のオーバーウィエトを維持し、米国と他の先進国市場間の景気先行指標におけるシクリカルなばらつきへの見方を受け、先進国株(除く米国)を引き続きオーバーウェイトします。

- 債券では、ハイ・イールド債、バンクローン、新興国市場ハード・カレンシー債を通じ、クレジット・リスク2のオーバーウェイトを維持しています。クレジット・スプレッドは一段と縮小し、ほとんどのセクターで歴史的な低水準で推移しています。しかし、ボラティリティは引き続き抑制され、クレジット市場は安定したマクロ環境のもとで安定した利回りを提供すると予想されます。クレジット資産については、キャピタル・ゲインよりも国債に対するインカムの優位性に限定されます。ソブリン債については、インフレ・モメンタムがマイナスの領域になっていることから、先進国市場全体で一般債のデュレーションを選好しています(図表5をご参照)。

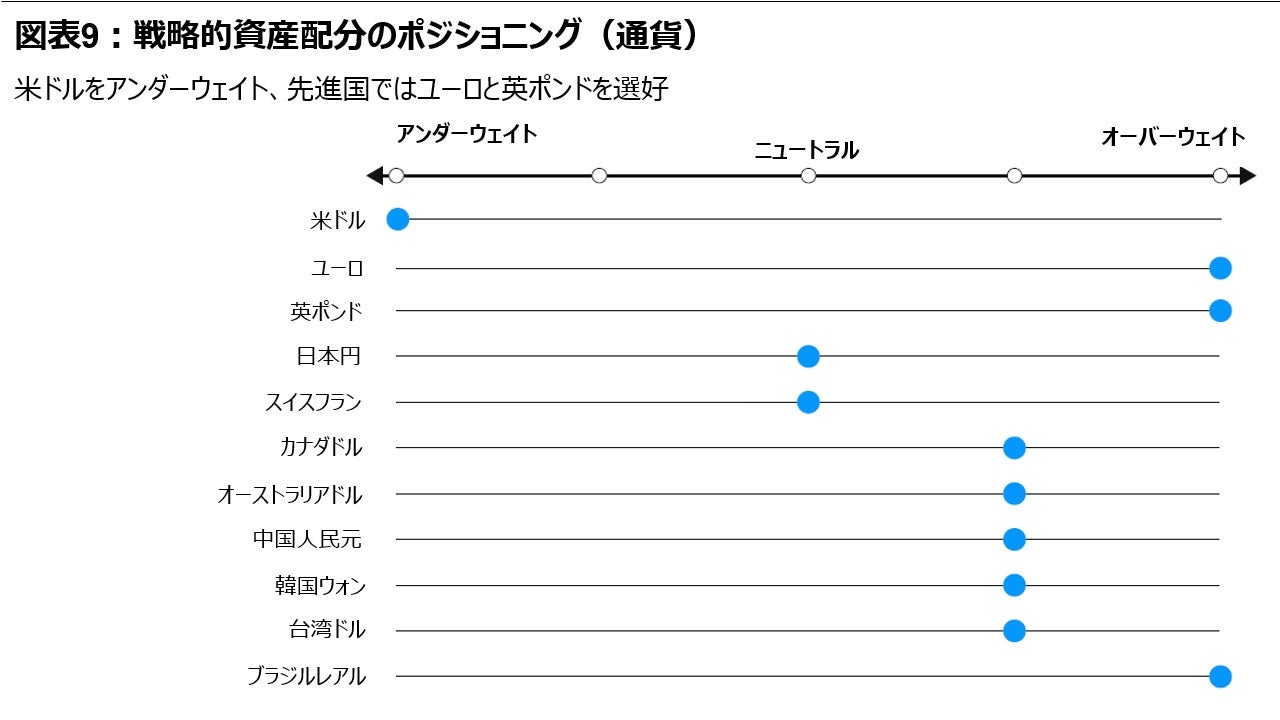

- 為替では、景気回復局面では通常、リフレーションによる米国以外の資産への力強いフローを伴うため、米ドルをアンダーウェイトとします。先進国市場では、ユーロ、英ポンド、ノルウェークローネ、スウェーデンクローネ、シンガポールドルを、スイスフラン、日本円、豪ドル、カナダドルに対して選好します。新興国市場では、韓国ウォン、チリ・ペソ、タイ・バーツ、中国人民元などのような低利回りでバリュエーションが割高な通貨に対して、コロンビアペソ、ブラジルレアル、南アフリカランド、インドネシアルピアのような魅力的なバリュエーションをもつ高利回り通貨を選好しますが、米ドル安シナリオではこれらの通貨が好調に推移すると予想されます。

出所:Invesco Solutions、2024年2月1日。米ドル以外の通貨は、MSCI ACWIインデックスの通貨構成に代表される外国為替エクスポージャーで示されています。例示的目的のみ。

出所:Invesco Solutions、2024年2月1日。例示的目的のみ。ニュートラルとは、均等に加重されたファクター・ポートフォリオを指します。

出所:Invesco Solutions、2024年2月1日。例示的目的のみ。独自のセクター分類手法に基づくファクターおよびスタイル配分から導き出されたセクター配分です。2023年12月時点では、シクリカル:エネルギー、金融、資本財・サービス、素材。ディフェンシブ:生活必需品、ヘルスケア、情報技術、不動産、公益事業。ニュートラル:一般消費財・サービス、コミュニケーション・サービス。

出所:Invesco Solutions、2024年2月1日。例示的目的のみ。通貨配分プロセスでは、外国為替市場における次の4つの要因を考慮します。1)世界の他の地域に対する米国の金融政策、2)コンセンサス予想に対する世界の成長率、3)通貨利回り(すなわちキャリー)、4)通貨の長期的なバリュエーション。

当資料ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)のグループに属する運用プロフェッショナルが英文で作成したものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。内容には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

受託資産の運用に係るリスクについて

受託資産の運用にはリスクが伴い、場合によっては元本に損失が生じる可能性があります。各受託資産へご投資された場合、各受託資産は価格変動を伴う有価証券に投資するため、投資リスク(株価の変動リスク、株価指数先物の価格変動リスク、公社債にかかるリスク、債券先物の価格変動リスク、コモディティにかかるリスク、信用リスク、デフォルト・リスク、流動性リスク、カントリー・リスク、為替変動リスク、中小型株式への投資リスク、デリバティブ.金融派生商品.に関するリスク等)による損失が生じるおそれがあります。ご投資の際には、各受託資産の契約締結前書面、信託約款、商品説明書、目論見書等を必ずご確認下さい。

受託資産の運用に係る費用等について

投資一任契約に関しては、次の事項にご留意ください。【投資一任契約に係る報酬】直接投資の場合の投資一任契約に係る報酬は契約資産額に対して年率0.88%(税込)を上限とする料率を乗じた金額、投資先ファンドを組み入れる場合の投資一任契約に係る報酬は契約資産額に対して年率0.605%(税込)を上限とする料率を乗じた金額が契約期間に応じてそれぞれかかります。また、投資先外国籍ファンドの運用報酬については契約資産額に対して年率1.30%を上限とする料率を乗じた金額が契約期間に応じてかかります。一部の受託資産では投資一任契約に加えて成功報酬がかかる場合があります。成功報酬については、運用戦略および運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。【特定(金銭)信託の管理報酬】当該信託口座の受託銀行である信託銀行に管理報酬をお支払いいただく必要があります。具体的料率については信託銀行にご確認下さい。【組入有価証券の売買時に発生する売買委託手数料等】当該費用については、運用状況や取引量等により変動するものであり、事前に具体的な料率、金額、上限または計算方法等を示すことができません。【費用合計額】上記の費用の合計額については、運用状況などによって変動するものであり、事前に料率、上限額などを表示することができません。

20240215-3393479-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html