米国バンクローン市場、月次アップデート 2021年12月

.jpg)

11月は、オミクロン株の影響によりマイナスリターンとなるも、他のアセットに対してボラティリティの上昇は限定的

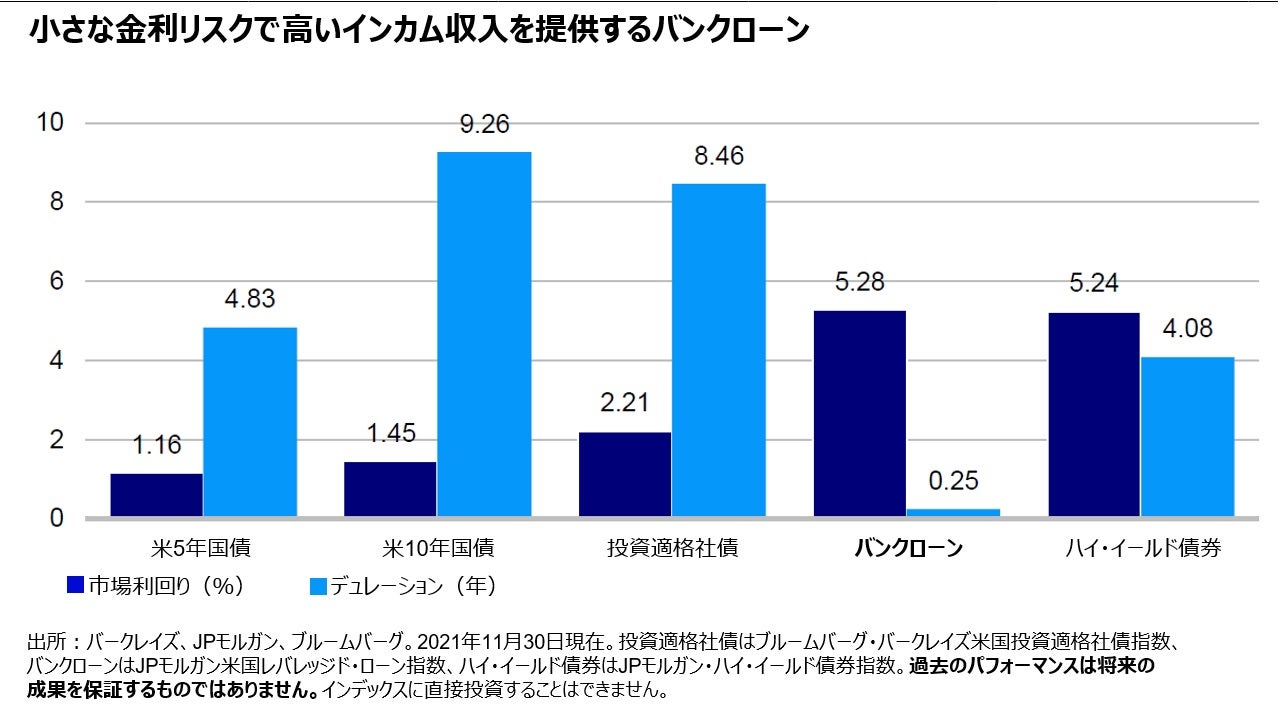

インフレ・金利上昇懸念が高まる中で、変動金利のバンクローンに旺盛な需要

11月は、オミクロン株の影響によりマイナスリターンとなるも、他のアセットに対してボラティリティの上昇は限定的

11月のバンクローン市場のリターンは▲0.16%と下落し、年初来リターンは4.53%となりました1。11月は新型コロナ・ウイルスの変異株であるオミクロン株が発生したことなどを背景に、市場のリスクセンチメントが悪化しマイナスのリターンとなりました。先月後半の米国祝日(サンクスギビングデー)までは、企業の第3四半期の決算内容が堅調であったことや、バンクローンの需給環境も良好であったことから堅調に推移しました。しかし、その後オミクロン株の感染が報じられると、投資家は経済活動に対する潜在的な影響を懸念してリスク選好姿勢が後退しました。特に旅行やレジャーなど「経済活動再開」に関連するセクターはこうした変異株の出現に最も敏感なため、それらのセクターのリターンは市場に対して劣後しました。一方で、こうした不確実性が存在する中でも、ローンのボラティリティ(価格変動性)の上昇はハイ・イールド債や株式市場などに比べて限定的でした。

バンクローンの11月のパフォーマンスは、ハイ・イールド債に対して優位となったものの、投資適格社債に対しては劣後

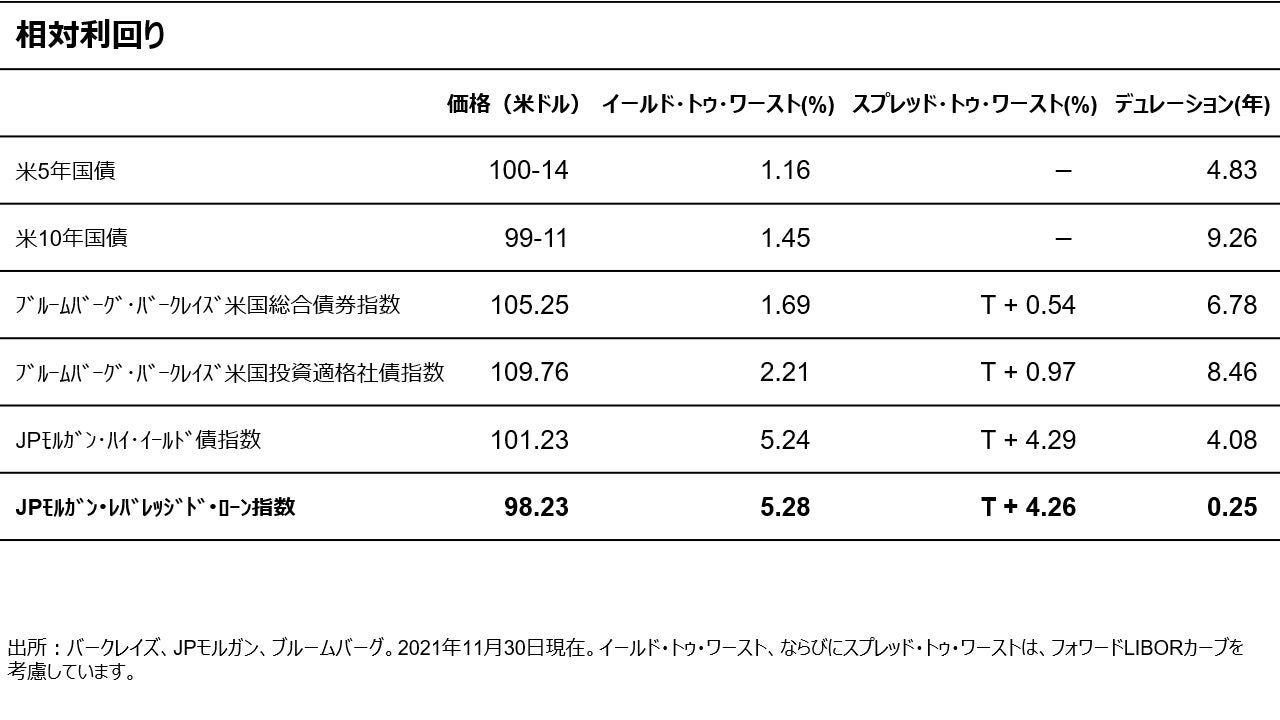

11月のバンクローン市場は、ハイ・イールド債 (▲1.02%)に対してアウト・パフォームとなったものの投資適格社債(+0.09%)に対してはアンダー・パフォームとなりました2。格付け別リターンは、「BB」格のリターンが▲0.13%、「B」格のリターンが▲0.11%、「CCC」格のリターンが▲0.68%となりました1。平均価格は98.23と先月(98.71)から0.48ポイント下落しました3。現在の平均価格とフォワードLIBORカーブから算出されるバンクローンの利回りは5.28%となっています3。

ファンダメンタルズ

PMIや労働市場のデータ、商品価格に対する需要は引き続き健全な経済環境を示しました。インフレ率の上昇が引き続き見られましたが、エネルギー価格が下落したことで短期的にはある程度緩和されると思われます。

11月は、バンクローン指数に含まれる銘柄においてデフォルトは1件(Riverbed)発生し、年初来では5件目のデフォルトとなりました。なお、過去12か月のデフォルト率は額面ベースで0.29%となりました。また、バンクローン市場で価格が80以下のディストレスト銘柄の割合は1.12%と低位で推移しています。

市場の需給環境

10月の需給環境は、新規発行額が増加したものの、CLOや個人投資家向けローン・ミューチュアル・ファンドからの強い需要によって概ね吸収されました。

CLOの新規発行は89件、金額にして415億米ドルとなりました3。借り換えを除いたネット新規発行額は257億米ドルでした。年初来での新規発行は860件、金額にして3,946億ドルとなりました。なお、年初来での借り換えを除いたネット新規発行額は1,702億ドルとなりました3。

個人投資家向けローン・ミューチュアル・ファンドとETFからは、11月月間で31億米ドルの資金流入となり、12カ月連続の資金流入でした。なお、年初来では約428億ドルの資金流入となりました3。

11月のバンクローンの新規発行額は748億米ドルで、借り換え(146億ドル)や条件改定(113億ドル)を除いたネット新規発行額は488億米ドルでした3。SOFRを基準金利とした案件は11件、金額にして約108億ドル含まれており、今後LIBORを基準金利とした発行からシフトが進むと思われます。なお、年初来での新規発行額は8,076億ドル、ネット新規発行額は3,857億ドルとなりました3。

相対価値/市場機会

インフレ・金利上昇懸念が高まる中で、変動金利のバンクローンに旺盛な需要

労働市場が逼迫し、インフレ圧力が続く中、FRBは引き続き金融政策の正常化に向けて舵を取っています。資産買い入れ額の縮小(テーパリング)はすでに開始しており、FRBの理事会は、12月のFOMCでテーパリングのペースを加速させる可能性があることを公の場で示唆しています。こうしたことを背景に、足元ではオミクロン株などの不確実要素があるにもかかわらず、政策金利の引き上げに対する市場への期待は引き続き高くなる傾向にあります。ローン市場を支える強固な企業ファンダメンタルズに加えて、まもなく開始される利上げ局面の見通しは、バンクローンに対する強い需要につながっています。下記図表1が示すように、需要はここ数か月でさらに強くなっています。デュレーションリスクが投資家の最大の関心事である足元では、引き続き変動金利であるバンクローンへの強い需要が継続するものと考えられます。

出所:LCD、2021年11月30日現在。

出所:バークレイズ、JPモルガン、ブルームバーグ。2021年11月30日現在。投資適格社債はブルームバーグ・バークレイズ米国投資適格社債指数、バンクローンはJPモルガン米国レバレッジド・ローン指数、ハイ・イールド債券はJPモルガン・ハイ・イールド債券指数。過去のパフォーマンスは将来の成果を保証するものではありません。インデックスに直接投資することはできません。

出所:バークレイズ、JPモルガン、ブルームバーグ。2021年11月30日現在。イールド・トゥ・ワースト、ならびにスプレッド・トゥ・ワーストは、フォワードLIBORカーブを考慮しています。

1.S&P/LSTAレバレッジド・ローン指数。2021年11月30日現在。

2.S&P/LSTAレバレッジド・ローン指数ならびにブルームバーグ。投資適格社債はBAML投資適格社債指数、ハイ・イールド債券はBAML米国ハイ・イールド債券指数。 2021年11月30日現在。

3.JPモルガン。2021年11月30日現在。

4.LCD。2021年11月30日現在。

G2021-12-005

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html