米国バンクローン市場、月次アップデート 2024年9月

.jpg)

8月のバンクロ-ン市場は、月初に軟調な展開となるも、その後に回復

市場は9月の利下げを確実視

8月のバンクロ-ン市場は底堅く推移

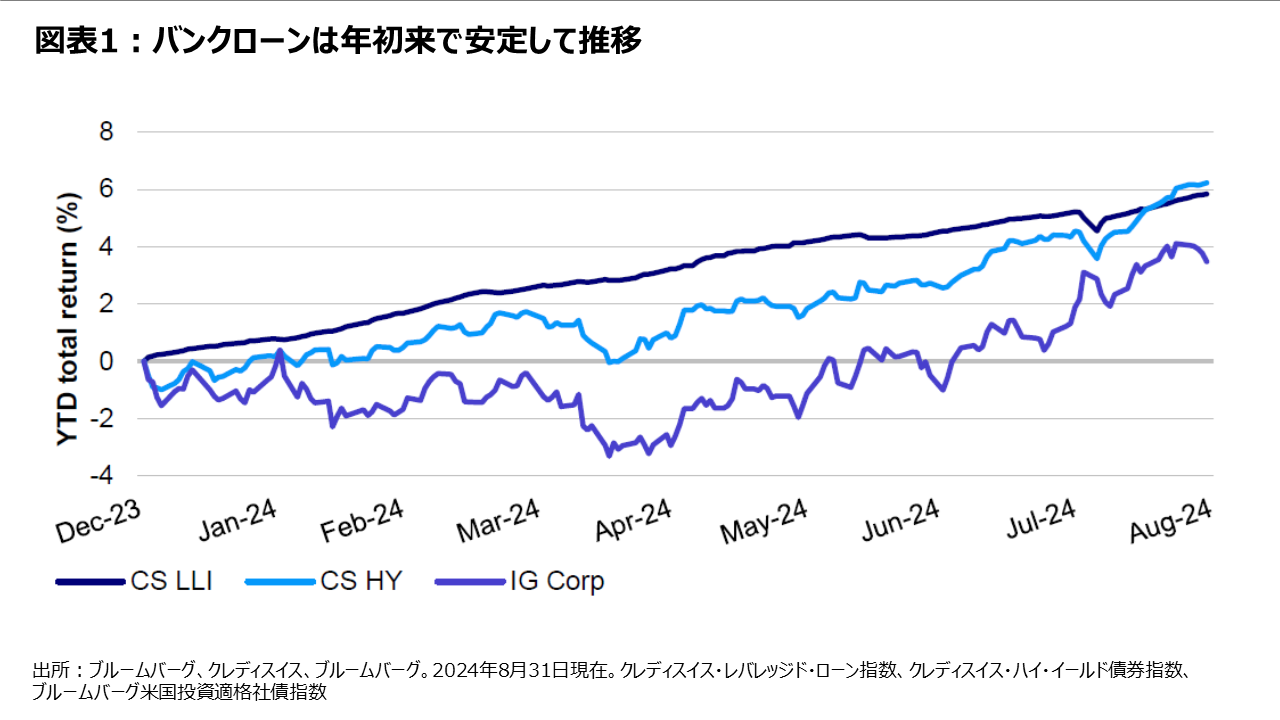

8月のバンクローン市場は月間で+0.60%のリターンとなり、年初来では+5.84%のリターンとなりました1。また、月間の価格リターンは-0.16%、金利リターンは+0.76%となりました1。雇用データが予想を下回ったことで景気の下振れ懸念が生じ、月初には軟調な展開となりましたが、その後、ローン価格は力強く回復しました。パー以上で取引されるローンの割合は前月の52%から47%に低下しましたが、月間での最低水準の10%を大きく超えています。年初来のリプライシングの動きは継続しましたが、ローン市場の平均スプレッドは23ベーシス・ポイント(bps)低下の374bpsにとどまりました1。3ヵ月物SOFRは5.3%を上回っており、ローン市場の平均クーポンは8.99%と依然として歴史的に高い水準です1。

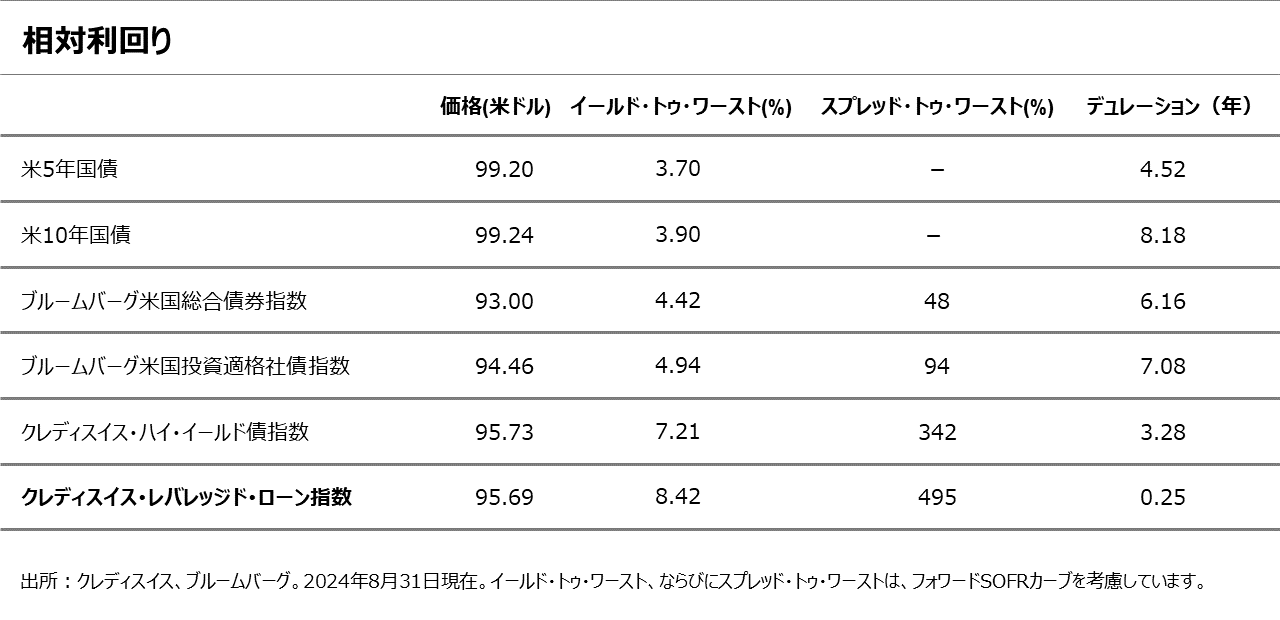

ジャクソンホールでのパウエルFRB議長の発言を受け、9月の利下げがほぼ確実視される中、8月のバンクローンのリターンは、ハイ・イールド債(+1.61%)および投資適格社債(+1.57%)を下回りました3。格付別のリターンは、BB格(+0.56%)、B格(+0.67%)、CCC格(-0.08%)となりました1。8月は価格が上昇した上位10銘柄のうち8銘柄がB格となるなど、B格が相対的に堅調に推移しました。ローン市場の平均価格は月末で95.69となり、7月末とほぼ同水準でした1。現在の平均価格を踏まえると、ローンはフォワードカーブを含めて8.42%のイールドとなりました1。

ファンダメンタルズ

米国の失業率が予想を上回ったことに加え、日銀が政策金利を引き上げたことで、月初はリスク資産のポジションを削減する動きが見られました。しかし、月初の売りはほとんどテクニカルなものであったことや、堅調な個人消費を背景に第3四半期のGDPが堅調に推移していることなどから、投資家の間で安心感が広がり、センチメントが改善しました。FRBの9月の利下げは、利下げの幅(50bpsあるいはより緩やかな25bps)を除いて、確実視されています。

12ヵ月累計の額面デフォルト率は7月の0.92%から0.78%に低下しました。新たなデフォルトはなく、以前に発生した2件のデフォルトが今回の計算期間から外れました4。また、80ドル未満で取引されるローンの割合は前月の4.41%から3.82%に低下し、4月以降で初めて4%を下回りました4。

市場の需給環境

CLOの新規発行が活発であり、ローンの実質的な新規発行も相対的に抑制された水準が続いたことで、8月も良好な需給環境がローン価格を下支えしました。

8月のCLOの新規発行は7月(92案件で413億ドル)から増加し、99案件で472億ドル(うちリファイアンス案件とリセット案件が315億ドル)となりました2。8月はCLOのリファイアンスやリセットの案件の金額が7月を超えて過去2番目に高い水準となりました。

個人投資家向けローン・ミューチュアル・ファンドとETFからは、8月に41億ドル(うち、前者から14億ドル、後者から27億ドル)の資金流出となりましたが、年初来では107億ドルの資金流入となっています2。

8月のローンのグロスでの新規発行量は、先月から69%減少して259億ドルとなりましたが、2010年来での8月の平均(313億ドル)に近い水準です。リファイアンス案件(76億ドル)とリプライシング案件(92億ドル)を除いたネットでの新規発行(90億ドル)は、7月(130億ドル)から減少しました2。

投資機会

8月初めにリスクオフのセンチメントが広がり、また、FRBの緩和期待に伴ってリテール・ファンドからの資金流出によって、月初はローン価格に影響が見られましたが、その後急速に回復しました。バンクローンは、年初来では図表1にあるように、ハイ・イールド債よりも概ね上位での推移となっていますが、1 年、3 年、5 年で見て、また、BB格、B格、CCC格における同格付内での比較でも、ハイ・イールド債券よりも堅調に推移しました。高水準の基準金利、抑制された新規発行、底堅い企業業績などを踏まえると、利下げ見通しを考慮しても、今年もバンクローンのリターンにとって好ましい状況となっています。

G2024-09-010

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html