Investment outlooks 2020

日本株式市場

アクティブ・オーナーシップの進展による株式市場の底上げに期待

●コーポレート・ガバナンス改革の進展により「モノ言う投資家」が台頭

●業績悪化にもかかわらず、配当も自社株買いも過去最高を更新する見込み

●ガバナンスに加えて環境問題に対する取り組みも進展

2019年前半の日本株式市場は、世界景気が鈍化する中、米中貿易摩擦の動きに一喜一憂させられる局面が続きましたが、9月以降は各国中央銀行の金融緩和姿勢の強化に加えて米中貿易交渉の進展期待、および経済指標の世界的な底打ち感を背景に世界主要市場をアウトパフォームする展開となりました。

日本国内では10月の消費増税のインパクトや2度の大型台風によるサプライチェーンへの打撃も重なり、諸外国に比べて在庫調整が遅れていますが、このような悪材料はほぼ株価に織り込まれたと考えています。一方、①世界的にみて景気サイクルがボトムアウトしてきていること、②日本でも来年に向けて大規模な経済対策が検討されていること―から、引き続き株式市場の回復基調は続くとみています。東京オリンピックというビッグイベントは景気サイクルに一時的に影響を与える可能性もありますが、今のところはその影響も限定的であろうと想定しています。

在庫調整が遅れているものの、①世界的な景気サイクルのボトムアウト、②日本政府の大規模な経済対策の検討―から株式市場の回復基調は続くと考えています。

足元、アクティビストによる日本株投資の回復が見られる

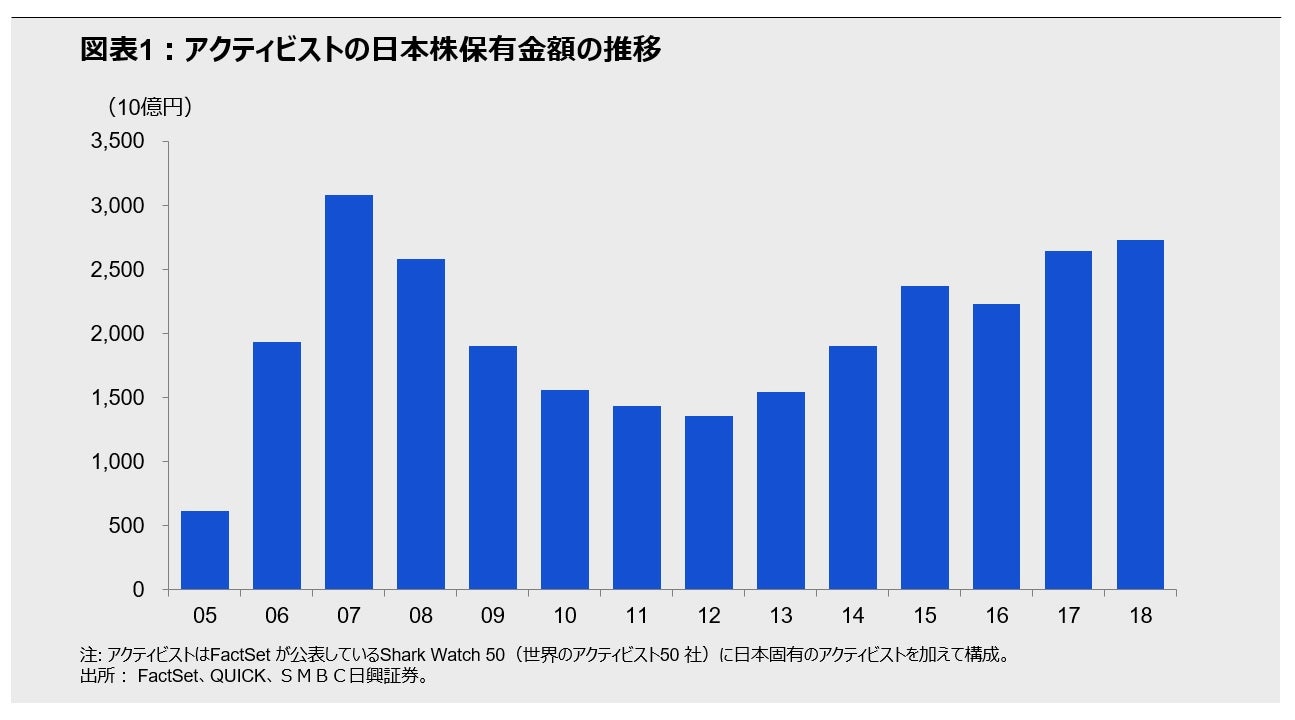

より長期的な観点からは、コーポレート・ガバナンス改革の進展による資本効率の改善基調が続いており、企業の自社株買いを含む株主還元の持続的な増加と合わせて、株式投資の妙味が上昇していると考えています。一例として、投資先企業の経営陣に積極的に提言し、企業価値向上を目指すアクティビストによる日本株投資の足元の回復があげられます(図表1)。この動きは、2014年からのスチュワードシップ・コードおよびコーポレート・ガバナンス・コードの制定による意識改革が着実に実を結びつつあることを示しています。すなわち、長期的な企業価値向上に向けての「モノ言う投資家」の言葉を受け入れる土壌が育ちつつあることを反映していると考えています。

建設的対話を重視するソフト・アクティビストによる投資が増加

アクティビスト投資自体は2000年代にも盛り上がりを見せました。しかしながら、当時は敵対的買収や大幅な配当増・自社株買いの一方的な要求といういわゆるハードアクティビストが主流で、企業側からだけでなく、メディアを通じて日本全体から大きな反感を買うことになり、世界金融危機も相まって多くのアクティビストが撤退するという結末となりました。しかしながら今回は、過去5年間のコーポレート・ガバナンス改革の下、機関投資家と投資先企業との間での「持続的な企業価値拡大を重視し、中長期的視点に立った」エンゲージメント(建設的対話)が定着しつつある中で、エンゲージメントを重視するソフト・アクティビストによる投資が増加している点が異なります。

オリンパスが2019年1月に米国アクティビスト・ファンドからの取締役を受け入れたことは象徴的な出来事だったといえるでしょう。オリンパスは取締役受け入れだけにとどまらず、8月にはソニーが保有するいわゆる「政策保有株」の解消を目的とした自社株買いを発表しました。

ある意味、日本企業の構造的課題ともいえる政策保有株比率の削減を含む資本効率の改善に向けての資本政策を実行した企業はオリンパスだけにとどまりません。リクルートも、政策保有先の株式売り出しに伴い、その一部を自社株買いで吸収することにより、株主還元および資本効率を改善させています。

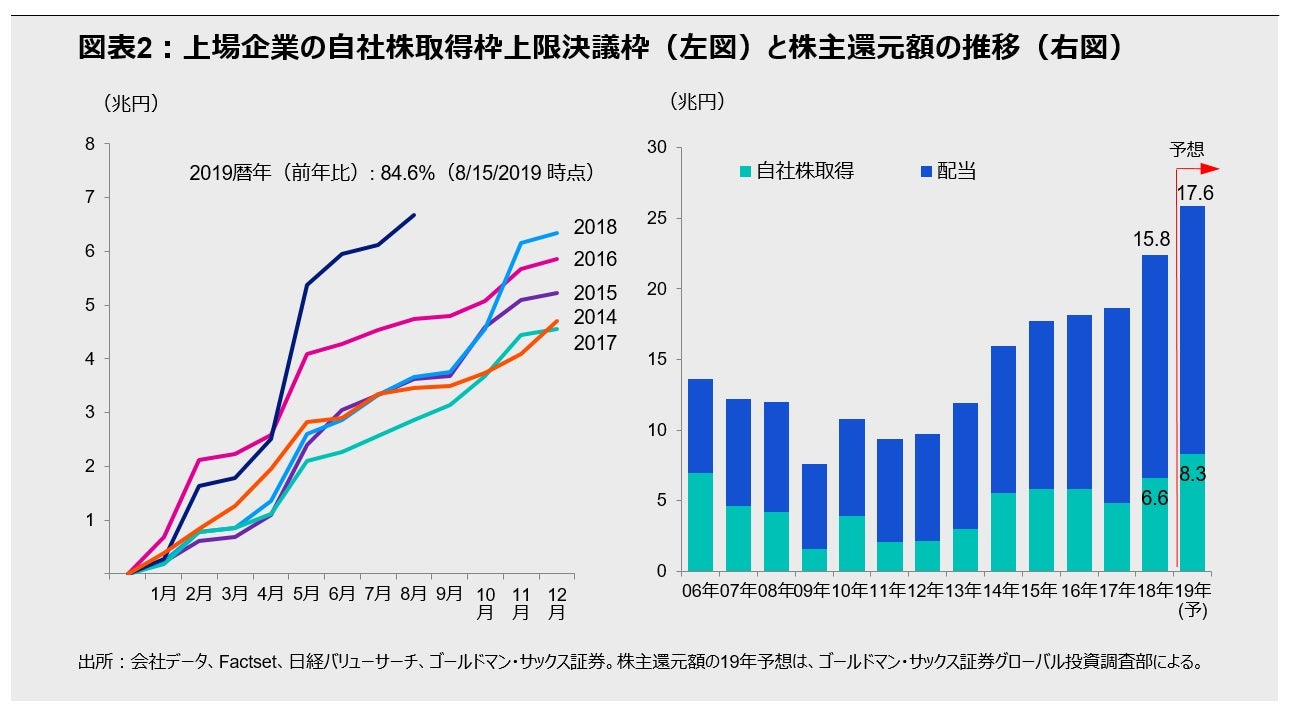

さらに、リクルートの大株主であった大日本印刷はリクルート株売り出しで得たキャッシュをすべて発行済み株式数の10%に当たる自社株買いに振り向けると発表し、市場参加者を驚かせました。同社は3%台という低い自己資本利益率(ROE)や高い政策保有株式比率のため、直近の株主総会での代表取締役会長・社長の専任に対する反対比率は3割を超えていました。「モノ言う投資家」による議決権行使の増加が、企業経営者にガバナンス改善を促した好例だといえるでしょう。日本企業全体で見ても、2019年度は前年度比で減益が予想される状況であるにもかかわらず、配当支払い額も自社株買いも過去最高を更新する見込み(図表2)です。

コーポレート・ガバナンスの改善が日本の株式市場の下支え要因になると期待

投資家による積極的な議決権行使および建設的な対話、つまりアクティブ・オーナーシップが根付くことで、企業のコーポレート・ガバナンスが改善し、その結果としての株主還元の増加と資本効率の改善は、日本の株式市場の長期的な下支え要因になると期待されます。

環境問題が資本市場における大きなトピックに

ガバナンスに加えて、環境問題、とりわけ気候変動が資本市場における大きなトピックとなりつつあります。世界的な温暖化現象は社会的使命として企業の環境保全や改善への取り組みを求めるようになっており、今や環境課題の解決が企業の持続的成長を担保するものとして重要な要素となってきました。投資家の立場からも企業との建設的対話を通して、ともに向き合わなければならない課題だと考えています。

2015年12月に採択された地球温暖化防止のための枠組みとなるパリ協定を受けて、G20からの要請をうける形で2017年6月に設置された「気候関連財務情報開示タスクフォース(TCFD)」の提言に賛同する日本の企業数は足元で急増しています。TCFDは気候変動によって企業にもたらされる財務的な影響について開示するフレームワークで、表面的な情報開示だけではなく、数字算定に至る前提や分析、経営陣の対応策といった企業戦略策定のプロセスまで含めたものが要請され、企業にとっては大変負担のかかるものです。

これも日本企業がESGに対して真摯(しんし)に向き合いだしたひとつの証左といえるでしょう。コーポレート・ガバナンスの改善に加えて、環境的課題および社会的課題の解決にしっかりと取り組み、長期持続的に企業価値を高められる企業が今後もより増加していくことが期待できると考えています。

コーポレート・ガバナンスの改善に加えて、環境的課題および社会的課題の解決にしっかりと取り組み、長期持続的に企業価値を高められる企業が今後もより増加していくことが期待できると考えています。

2019年12月6日

小澤大二 : インベスコ・アセット・マネジメント 株式会社 取締役運用本部長 兼 チーフ・インベストメント・オフィサー

MC2019-145