.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

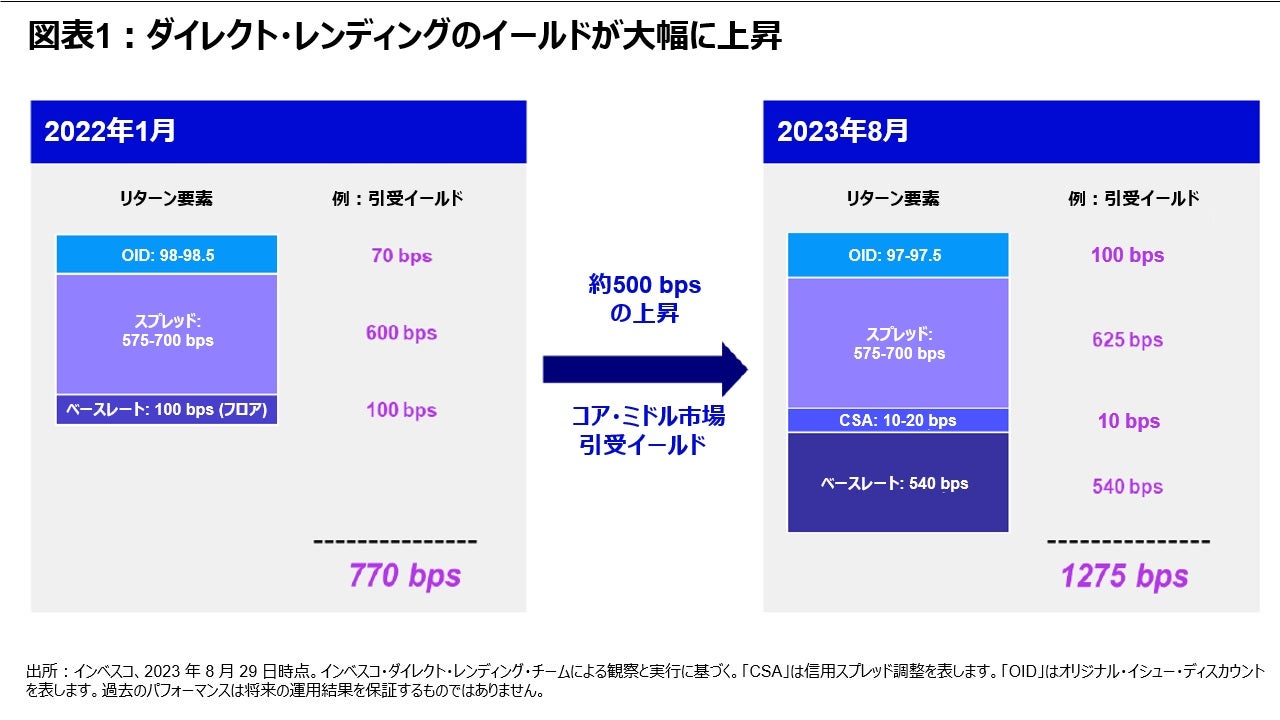

過去1年半の間に、連邦準備制度理事会(FRB)は11回の利上げを行い、政策金利は22年ぶりの高水準となる5.5%に達しました。パウエル議長の直近のコメントも、政策金利を 「より高い水準でより長く」 維持するスタンスを示すものでした。これらはパブリック市場全体にある程度のショックを与えましたが、ダイレクト・レンディング戦略にとっては、そのリターン機会が大きく増すことに留意が必要です。過去18カ月で見ると、ダイレクト・レンディングの平均利回りは、7.5~8.0%の水準であったものが12~13%という過去最高の水準まで上昇しました(図表1をご参照)。

リターン機会については上記の通りですが、その一方で市場全体のリスクも高まっています。ミドル・マーケットの借り手は、足元の経済上の課題や潜在的なリセッションの影響に加えて、借入コストの上昇、人手不足と賃金上昇圧力、原材料費の上昇、サプライ・チェーンの混乱などに引き続き注意を払っています。このような環境でダイレクト・レンディング市場全体のデフォルト・リスクが高まる可能性があり、ダイレクト・レンディング戦略での勝ち組と負け組を分けるのは、運用者、投資戦略、投資先選定、ローン組成などが主な決め手になると思われます。

インベスコのダイレクト・レンディング運用チームでは、これまでに多くの市場サイクルに耐えてきた保守的でディフェンシブなアプローチを採用しています。具体的には、プライベート・エクイティが所有する米国のコア・ミドル企業を対象に、第一抵当シニア有担保ローンを組成しますが、運用チームメンバーと長年の関係がある大手プライベート・エクイティと連携することで、さらにリスクの軽減が可能になると考えています。重要なことは、当運用チームの投資案件はすべて、ローン・トゥ・バリュー(LTV)が低く、レバレッジが控えめで、財務維持コベナンツが厳格に付与されたドキュメンテーションで構成されていることです。当運用チームの保守的なアプローチは、現在の環境に特に適していると考えています。

マクロ環境は当面、厳しい状況が続くと思われますが、そのような市場環境でこそアルファが生まれる可能性があります。実際、当運用チームの経験によれば、リスクが既知で対処可能な場合には、激動する市場でリスクを軽減し、それを引き受けることがはるかに容易であるということです。このような環境では、投資先選定が最も大切であると考えます。重要なのは、安定的かつ継続的な収入を上げてきた実績のある企業への投資に注力することです。当運用チームが引き受けを行う際には、3年から5年の見通しに基づいて、売上のキャッシュフローが見やすく、かつ恒常的に発生する企業に重点を置いています。

すべての投資機会において、運用チームでは、厳しい条件を包括的に入れたシナリオを用いて企業のビジネスを評価します。現在の市場環境を考慮し、コモディティ・インフレの継続、賃金上昇、サプライ・チェーンの混乱、景気後退、高止まりする金利などへのビジネス耐性のストレス・テストを行っています。このような観点から、私たちは、日用品に関わるサービスなど売上への影響が少なく、投入コストの上昇に適応できる柔軟なコストと価格体系を持つ事業に注目しています。

投資先選定の観点からは、このようなディフェンシブ投資により、当運用チームでは、クレジット・リスクを軽減しつつ、今日の高いスプレッドの恩恵を享受することが可能となります。

また、現在の環境は、保守的なローン組成に非常に適していると考えています。市場全体の新規取引におけるレバレッジ・レベルは低下し、ローン・トゥ・バリュー(LTV)の指標は大幅に改善しました。これによって、運用チームの足元の投資案件では、多くのエクイティがファースト・ロスのポジションにあてられています。実際、運用チームにおける過去12カ月間の新規投資案件の平均エクイティ・クッションは、60%近くに達しています。また、ほとんどの新規投資案件で有利なコール・プロテクションを付与することができたため、市場が好転した際のリファイナンス・リスクを軽減することができたことも重要です。このような保守的なローン組成を組み合わせることで、投資のリスクを大幅に軽減することが期待できると考えます。

FRBはしばらくの間、より抑制的な金融政策を維持することが予想され、それに伴い経済的な逆風が企業に影響を与える可能性がありますが、ダイレクト・レンディング戦略は、その高い利回りとリターンの可能性から、引き続き魅力的であると考えています。その一方で、投資家の皆様がダイレクト・レンディング戦略を検討される際には、運用者の経験の他、投資先選定とローン組成におけるアプローチを含めて、当該戦略を理解されることが極めて重要です。そうすることで、投資家の皆様は、リターン面で利益を得ることができるだけでなく、より重要なこととして、ダウンサイド・リスクを軽減することが期待できると考えます。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

インベスコのグローバル債券戦略

多様な市場環境への対応、期待リスク・リターンに応じた幅広い選択肢。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年8月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年5月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年4月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年3月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年1月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年11月、12月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年10月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

20231102-3207950-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html