.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年11月・12月合併号」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpg)

インベスコの債券運用部門であるインベスコ・フィックスト・インカム(IFI)より「グローバル・フィックスト・インカム・ストラテジー 2023年8月号」が発行されました。

ゼロコロナ政策の突然の終了後、中国は第1四半期に力強く立ち直りましたが、現在、そのポジティブなセンチメントは悲観的なものに変わっています。「岐路に立つ中国:下降スパイラルの危機か、より強力な政策対応か?」と題して、中国の最近の経済動向やその見方などについて考察します。

また、米国および主要国の金利見通しに触れています。特に米国では、目先の国債利回りの予想レンジを上方修正しましたが、依然としてレンジの上限に近いと考えており、小幅なオーバーウェイトを選好します。為替見通しについては、全体としては中立のポジションですが、短期的には米ドルをほとんどの先進国通貨に対してポジティブに見ています。

この他、相対価値の投資機会があるクレジットに対する見方や、米国ハイ・イールド債市場の現状と今後の見通しなど幅広い内容が含まれています。

ゼロコロナ政策の突然の終了後、中国は第1四半期に力強く立ち直りました。経済予測担当者たちは、すぐに成長率予測を政府の穏当な目標である5%以上に引き上げました。しかし現在、そのポジティブなセンチメントは悲観的なものに変わっています。弱いデータが次々と発表され、内需の減速、通貨安、デフレ、ポートフォリオの流出が浮き彫りになりました。企業の債務返済が滞っているとの報道もセンチメントの重荷となっています。これに加えて、経済を安定させるための政策対応がこれまでのところ弱く、投資家は政府の成長目標が危機に瀕しているかどうか、中国の急減速は世界経済と市場に何を意味するのか、と疑問を呈しています。

私たちは、その答えは楽観論と悲観論の中間にあると考えています。中国は岐路に立たされており、経済の方向性はおそらく政策に左右されると考えられます。5%成長はまだ射程圏内であり、悲観的な見方は避けられると考えています。第4四半期までにプラスの成長率が続く可能性はあると思いますが、そのためには、これまでのような小手先の発表ではなく、より迅速で強力な政策対応が必要になるでしょう。そのような対応がなければ、経済活動が3%台半ばから4%台へと下降し、資産価格がさらに調整され、バランスシートへの懸念が高まる可能性があり、中国の最近の歴史では見られなかった別の世界に突入する可能性があると考えています。

第1四半期以降に成長が鈍化したのは、中国が直面している多面的な課題を反映しています。その多くは不動産セクターに根ざしています。レバレッジを効かせた不動産デベロッパーが資金繰りに行き詰まり、コミットされた多くの住宅プロジェクト(ほとんどが前払い)が行き詰まるという悪循環に陥りました。住宅投資に対する家計の信頼は、雇用と収入の先行きが不透明なときにコロナウイルスが再拡大したことで悪化しました。コロナウイルス以前から供給過剰が懸念されていた低階層の都市を中心に、住宅価格の下落が広がりました。

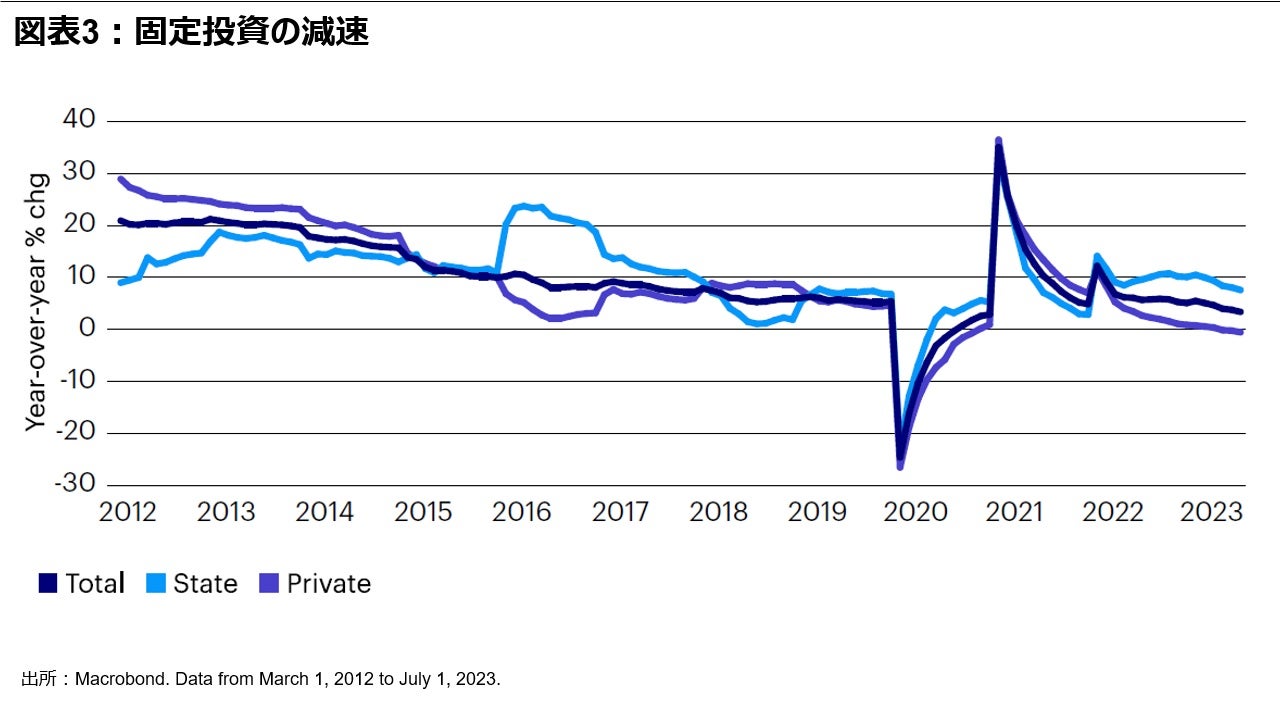

加えて、2020年のアリババを皮切りに教育セクターまで、当局が大規模なプラットフォーム産業を取り締まったことで、信頼が損なわれ、民間設備投資と雇用の見通しが悪化しました。その上、最大の雇用源であるサービス部門にコロナウイルス関連の傷跡が現れました。実体経済への信用供与を促進する努力にもかかわらず、民間投資は十分に回復していません。世界的な商品需要の減退は、貿易に依存する製造業への投資に役立っておらず、在庫や生産能力の再構築よりもむしろ、在庫調整が依然として今日のテーマとなっています。

固定資本投資を増加させるため、反循環的な財政政策手段としてインフラ投資と地方政府投資を利用するという、当局が長年培ってきた手法も限界に達しつつあります。

土地の売上は、地方自治体の歳入の30%を占めると推定されています1。住宅セクターの停滞は、地方政府の予算が伸び悩んでいることを意味し、特にゼロコロナ政策の実施と関連する医療費支出には多額の費用がかかっています。むしろ、今年上半期の財政支出は縮小し、成長の勢いを削いでいます。

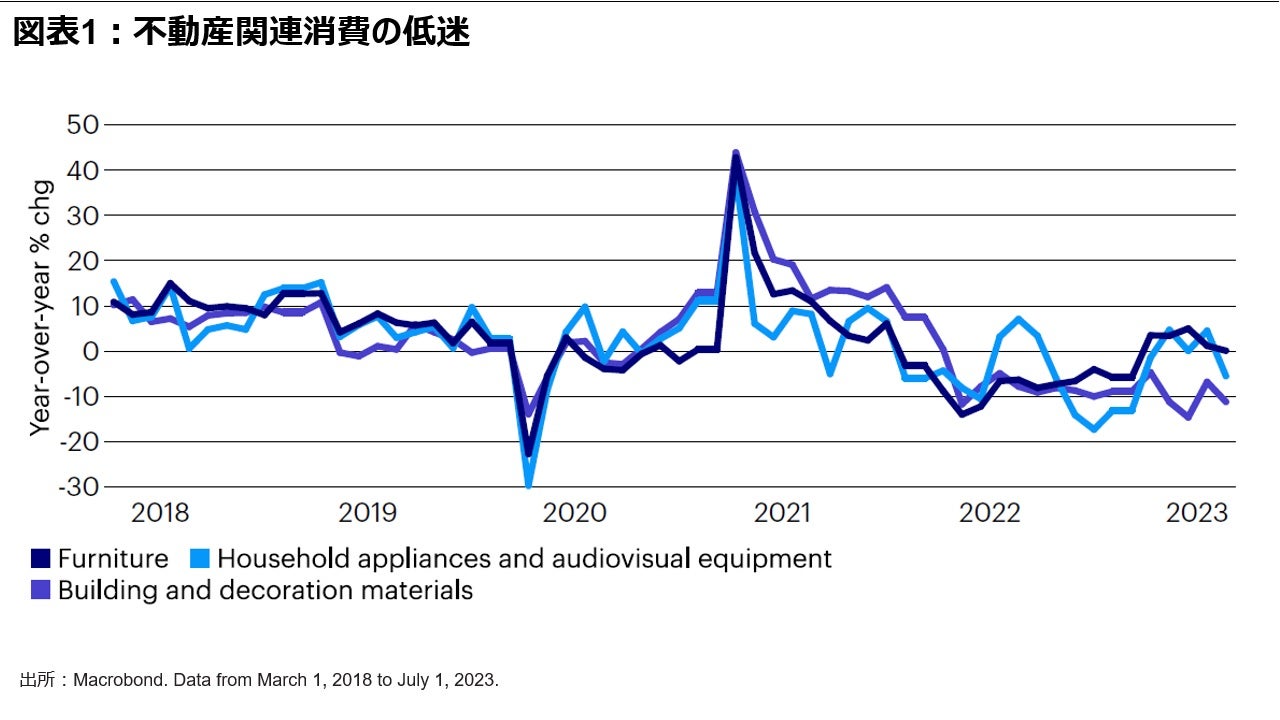

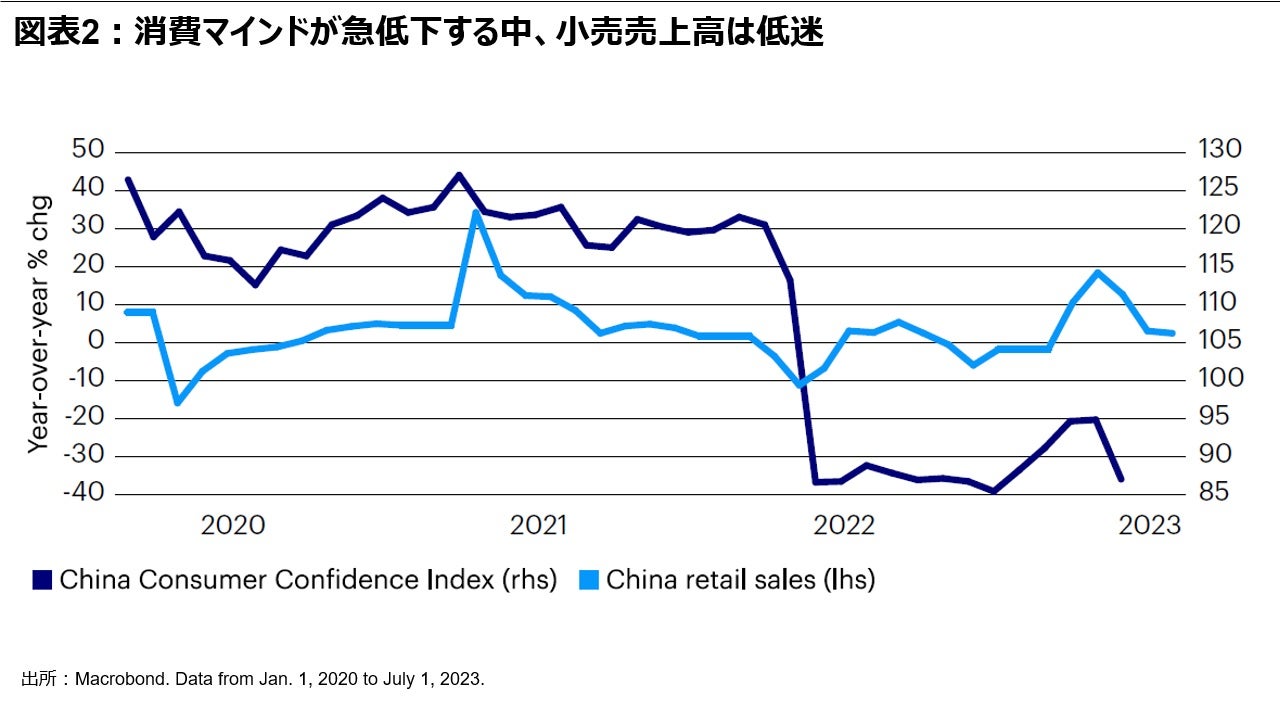

雇用と所得の見通しが悪化するなか、家計は住宅市場や、消費全体の約8〜10%を占めると推定される家電製品や家具などの住宅関連消費から手を引いています2。自動車や通信機器など、その他の高額商品購入も鈍化しています。その結果、小売消費の伸びは2019年の水準を下回っています。

最近、実体経済活動に関する新しいデータが発表されるたびに下振れへのサプライズが発生し、7月の政策決定会議後に当局の政策対応に拍車がかかりました。これらの措置は、家計消費、住宅、民間企業の景況感に焦点を当てたものでしたが、政策当局者は世界金融危機後に実施されたような大規模な景気刺激策の展開を控えました3。

これまでのところ、政策措置は全国的な適用範囲に欠けるか、まだ大規模に展開されていないため、特に住宅セクターの市場心理を安定させるにはあまりに控えめで遅すぎるように思われます。最近になって、政府の対応は、より的を絞ったセクター別政策から、全国的な金融政策へとシフトし、ローンプライムレートなどさまざまな政策手段の引き下げが行われましたが、こうした措置も市場を失望させました。

第一に、今後さらに政策対応が必要になると考えています。8月の最新の国務院総会で、当局は「政策の最適化」を行わなければ、5%の成長目標が危うくなる可能性があることを暗に認めました。次の動きは、家計の債務負担を軽減するために、銀行が住宅ローン残高の金利を引き下げることを可能にする準備金要件の引き下げになると予想しています。加えて、主要都市を含め、住宅購入制限の緩和がさらに広がると予想されます。しかし、これらの措置が住宅ブームや不動産デベロッパーの形勢逆転につながることはないでしょう。住宅セクターは過剰レバレッジに指定されており、当局が伝統的に定めているセクター再編のための4~5年の猶予期間の半分が過ぎようとしています。住宅市場の最終的な姿はまだ不透明ですが、今後2〜3年のうちに不動産セクターはより統合され、より持続可能な見通しとなることが期待されます。

第二に、地方政府は9月までに残りの債券融資枠を満たし、債券資金を第4四半期の地方インフラ支出に充てるよう求められています。たとえ支出水準が以前ほど高くないとしても、公共投資の伸びを下支えし、他の関連民間投資を「クラウドイン」させるはずです。

第三に、世界の他の地域で見られるように、コロナ後の中国経済の再開と回復は、1四半期や2四半期で回復するよりも長いプロセスになる可能性が高いと考えています。今後3~6四半期は、サービス部門と一般的な需要の取り込みから持続的な追い風が吹くと予想されます。すでに、経済の63%以上を占めるサービス部門は、ゼロコロナ政策の解除を受けて急回復しています4。観光や旅行といった「リベンジ部門」を含め、家計の支出は依然として慎重ですが、年後半にはサービス消費の有機的回復の余地が広がると考えています。

最後に、ゼロコロナ政策の突然の撤廃で起こったように、経済的苦難が深刻な痛みの閾値に達すると、当局が非常に迅速に対応を変えるのを我々は見てきました。我々は、その閾値に急速に近づいていると考えています。

米国: オーバーウェイト。 米10年債利回りは、これまでの予想レンジの上限である4.0%を突破しました。米国経済成長の持続的な力強さに対する懸念が実質利回りの上昇を促し、連邦準備制度理事会(FRB)の緩和期待をさらに先送りしています。一部の成長データは驚くほどの力強さを示していますが、成長は引き続き鈍化すると予想されます。名目成長率が鈍化するなかでも金利は高止まりしているため、年内は逆風が強まるとことが予想されます。目先の国債利回りの予想レンジを上方修正しましたが、依然としてレンジの上限に近いと考えており、小幅なオーバーウェイトを選好します。

欧州: オーバーウェイト。 欧州の経済活動が悪化していることを背景に、我々は欧州金利にポジティブです。欧州中央銀行(ECB)の積極的な利上げサイクルは、ここ数ヵ月で大幅に減速したサービス部門に重荷となり始めています。とはいえ、ECBは見通しが悪化しているにもかかわらず、タカ派的なスタンスを維持することを決定しており、そのため、金利は不安定な状態が続く可能性が高いと考えます。私たちは、利回りの上昇は中期的な観点からデュレーションを追加する好機と見ています。中央銀行はインフレ率の上昇に困惑しており、それを補うために過度に引き締まった金融政策を長期にわたって維持する可能性が高いと考えます。インフレ率は今後数カ月で急低下し、金利は現在の経済活動水準に対して高すぎるままとなり、2024年初頭に積極的な利下げが実施される可能性があります。

中国: オーバーウェイト。 中国国債の利回りは引き続き低下しています。従って、イールドカーブがスティープ化する可能性が引き続き見込まれます。中国の銀行の最近の上期決算では、銀行部門が直面している純利鞘の圧力と、それゆえの自己資本比率への影響が示されました。経済にとっての資金調達コストをさらに低下させ、銀行が持続可能なベースで融資を拡大できるようにするためには、最も抵抗の少ない方法の1つは、フロントエンド金利を大幅に引き下げ、その結果、預金市場とホールセール市場の両方における銀行の資金調達コストを削減することです。我々は、ポジショニングが相対的に集中している可能性があり、政策立案者が発表する財政措置に市場が反応する可能性があることを認識しています。それでも、中国の中央銀行の金融政策は、オンショア債券市場のポジショニングとパフォーマンスにとって考慮すべき最も重要な要素であると考えます。

日本: アンダーウェイト。 日本銀行が10年債利回りの上限を50bpから1%に引き上げたことで、日本国債の利回りは上昇しました。国内の成長率とインフレ率のデータは比較的堅調で、利回りの上昇に弾みをつけています。しかし、外部環境は混迷を深めており、中国とユーロ圏の成長率には失望しているため、日本国債利回りのさらなる大幅上昇には逆風となる可能性があります。

英国: オーバーウェイト。 賃金とサービス・インフレが高水準で推移していることから、イングランド銀行(BOE)は9月会合でさらに25bp引き上げ、5.50%とする可能性が高いです。しかし、最近の失業率の急上昇により、一段の引き締めが疑問視されており、短期ギルト利回りの上昇幅は限られています。BOEは9月に量的引き締めペースの加速を発表する可能性が高く、景気低迷が財政にさらなる負担をかける可能性が高いため、長期債利回りは依然として上昇圧力に直面する可能性があります。

豪州: オーバーウェイト。 国内と中国の成長データが期待外れで、インフレ圧力が緩やかになっている兆候があることから、オーストラリア準備銀行(RBA)が利上げサイクルを完了した可能性が高まっています。このような観点から見ると、豪州国債10年物の現在の評価は比較的フェアに見えます。しかし、RBAがFRBより先行して利下げを行うとは考えにくいため、最近の米国債に対するアウトパフォームは、おそらくこれ以上拡大する余地は小さいでしょう。長期のオーストラリア国債は米国債よりも供給圧力が弱く、米国のイールドカーブに対して相対的にカーブが平坦化する可能性があります。

米ドル: ニュートラル。 全体としては中立のポジションですが、短期的には米ドルをほとんどの先進国通貨に対してポジティブに見ています。米国の「経済的例外主義」現象が米ドルを下支えし、他の先進市場経済が最近の利上げの重荷の下で悪化する可能性が高いと思われます。しかし長期的には、米国経済は年末にかけて減速し、米ドルに下落圧力がかかる可能性が高いと考えます。そうなるまで、我々は前向きな見通しを維持します。

ユーロ: アンダーウェイト。 欧州経済が減速し、米国経済が意外にも上向きであるため、成長率の差を考慮すると、ユーロにはややネガティブです。ここ数カ月ユーロを支えてきたECBのタカ派的なバイアスは、欧州経済がさらに悪化し、ECBがより中立的なスタンスに移行すれば、弱まる可能性があります。

人民元: ニュートラル。 米ドル/人民元相場の主な変動要因は、主要通貨に対する米ドル高にあると思われます。中国の成長軌道と金利差は人民元のパフォーマンスの重荷となっていますが、最近の政策当局者のレトリックは、過度な米ドルと人民元の動きと見なされた場合、米ドル/人民元の動きを抑制する傾向を示しています。政策立案者の最近の行動の目的は、トレンドを反転させることではなく、投機的なポジショニングの加速を抑制することだと考えます。通貨バスケットに対する人民元の評価は、歴史的な文脈から見て、より中立的な範囲に戻り始めており、バスケットの観点から見て、2022年に蓄積された過大評価のかなりの部分がすでに修正されています。

日本円: ニュートラル。 日銀の政策変更は、米ドルやユーロに対する円安を止めるには十分ではありませんでした。このことは、円クロスの方向性を決定する上で、米国と欧州の金融政策が強力な役割を果たす可能性が高いことを示しています。FRBとECBが緩和から遠ざかっているように見える限り、それによって円の利回りの不利が軽減されるため、意味のある円高が起こる可能性は低いとみています。

英ポンド: アンダーウェイト。 金融引き締めに伴い、英国経済が減速し始めている兆しがあるため、英ポンドのバリュエーションを支える金利上昇の余地は限られています。高インフレと成長鈍化は、今後ポンドの重荷となるでしょう。ポジショニングも以前よりバランスが取れており、ポンド・ショート・ポジションのリスクは低下しています。

豪ドル: ニュートラル。 中国の弱いデータと米国とのイールドギャップが引き続き豪ドルの重石となっています。バリュエーションは魅力的になりつつありますが、中国の成長とコモディティをめぐるセンチメントが好転しない限り、豪ドルがアウトパフォームすると見るのは難しいでしょう。豪ドルは対米ドルで苦戦するかもしれませんが、利回りが同程度で成長見通しが弱いとされる欧州通貨を上回る可能性があります。

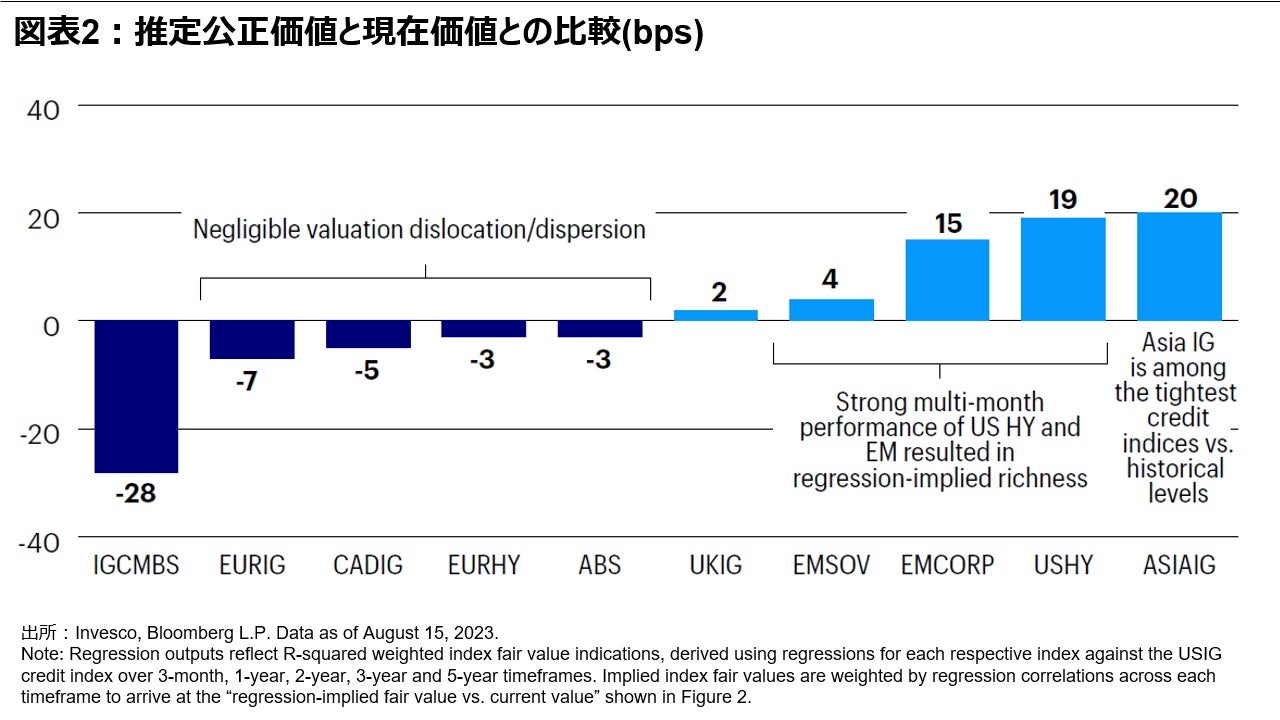

インベスコ・フィックスト・インカムのグローバルに統合された投資プロセスには、IFIのグローバル・プラットフォーム全体のクレジット・アナリストとポートフォリオ・マネジャーによる毎月の綿密な相対評価のディスカッションが含まれています。インベスコのグローバル・クレジット・チーム全体で投資アイデアを特定するために、独自のバリュエーションおよびクレジット・ランキング・プロセスを実施し、お客様にとってリスク調整後の最良の投資機会を探し出しています。8月には、グローバル・クレジットに関するいくつかのチームのポジティブな見解を再確認しました。クレジット・スプレッドはここ数カ月で縮小しましたが、グローバル・クレジットの利回りは依然として歴史的に高く、魅力的であると考えています。

インベスコ・フィクスト・インカムは、回帰分析に基づく相対バリューのフレームワークを使用して、米国投資適格債と比較したセクターの相対的な魅力度を評価しています。米国投資適格債は世界最大かつ最も流動性の高いクレジット・クラスの1つであり、相対価値分析の軸とするのに適切な市場であると考えています。このバリュエーション分析は、各クレジット・チームが投資検討の一環として掘り下げる、より詳細なアセットクラス・レベルの見解の出発点となります。

8月の議論では、IFIはいくつかの興味深い結論を得ました。

グローバルの投資適格債の回帰分析によるバリュエーション分散とディスロケーションは相対的に低水準にとどまりましたが、エマージング・マーケット・クレジット、アジア投資適格債、米国ハイ・イールド債は、米国投資適格債の足元のバリュエーションに照らし合わせると、割高となりました。

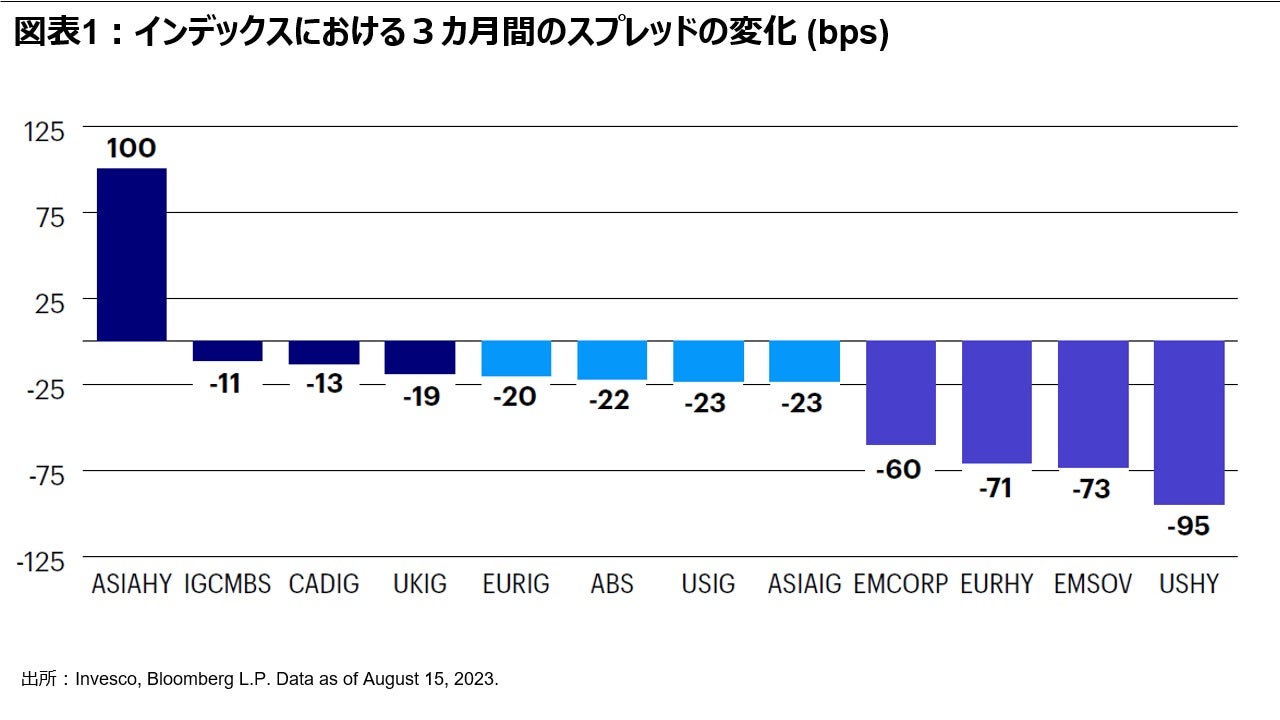

なぜでしょうか?相対パフォーマンスを分析すれば、エマージング・マーケットと米国ハイ・イールド債の見かけ上の割高が部分的に説明できます。過去3ヵ月を振り返ってみると、米国投資適格債のスプレッドが23bp引き締まったのに対して、新興国社債は60bp、新興国ソブリンは73bp、そして米国ハイ・イールドは95bpという驚異的なタイトニングとなっています。過去3ヵ月間のこれらのクレジット・クラスの強さを考えれば、米国投資適格債に対して割高なスクリーニングとなってしまうのは驚くべきことではありません。

IFIが分析する各クレジット・クラスの過去のパーセンタイル・ランキングを単体で評価すると、アジア投資適格は現在、1年および5年ベースで、すべての評価クレジット・クラスの中で最もタイトな水準で取引されています(アジア投資適格クレジット・インデックスは現在、1年では第2パーセンタイル、5年では最もタイトな水準(ゼロ・パーセンタイル)で取引されています)。アジア投資適格債はまた、過去5 年間の他の評価クレジット・クラスの中で、対米国投資適格債のスプレッド差が最もタイトな水準で取引されています(5 年間では3 パーセンタイル)。

回帰分析では、アジアの投資適格債のスプレッドが米国の投資適格債に対して相対的にタイトであることが強調されており、過去のパーセンタイル・ランキングはこの回帰分析が示唆する相対的な割高感を裏付けていますが、この光学的なスプレッドのタイトさの要因の1つはより微妙なものであり、この特定のクレジット・インデックス内の生存バイアスの部分的な機能である可能性が高いとも考えられます。

8月のバリュエーションの背景を考えると、世界中の多くの資産クラスが中立からかなり建設的なアロケーション評価を維持したことは驚くべきことではありません。いくつかの資産クラスの格付けは、前月と比べプラスまたはニュートラルのまま据え置かれました。このポジティブなスタンスは、世界的な景気後退とインフレ加速のリスクが緩和の兆しを見せている中、市場のファンダメンタルズ、歴史的に高い利回り、全般的に良好なテクニカルを、クレジット・チームが幅広く建設的に見ていることを反映しています。ファンダメンタルズは(歴史的に高いベースラインから小幅に低下したとはいえ)概ね堅調に推移し、グローバル・クレジットのテクニカルな背景は概ね良好でしたが、スプレッドが引き締まったため、これらの要因はクレジット・スプレッドのバリュエーション上昇により多少なりとも相殺されました。インベスコのエマージング・マーケット・ソブリン・チームは、全体的なアロケーション・レーティングとバリュエーション・レーティングをネガティブに引き下げました。商業用不動産担保証券(CMBS)チームは、テクニカルの弱含み とバリュエーションの魅力度の低下(8月はテクニカルとバリュエーションの両方を中立に引き下げ)を受け、アセットクラス全体のレーティングをネガティブに引き下げました。CMBSのファンダメンタル評価は前月と変わらず「ネガティブ」としました。

インベスコ・フィクスト・インカムの相対価値に関する議論は、資産クラス・レベルにとどまらず、セクター・レベルまで続きます。毎月、グローバル・セクター・チームが、地域やクレジット・リスク・レベルにまたがるセクターについて、テーマ別、ファンダメンタルズ別、バリュエーション別の分析を行っています。当プラットフォームへの参加は、グローバルな産業セクターの中で最も魅力的な投資テーマとアイデアを特定するための詳細な議論と討論を促します。

8月、グローバル・インダストリアルズ・セクター・チームは、公益事業、航空サプライチェーン、グローバル・ケミカルのトレンドをテーマとした投資ナラティブについて議論しました。

このセクター・チームは、米国、欧州、アジアのアナリストで構成され、投資適格債、高利回り債、新興国債券を担当しています。同チームは、前年同期比で収益が大幅に圧迫されていることから、化学品クレジットに慎重なスタンスをとっていることを強調しましたが、クレジットのファンダメンタルズが弱体化しているにもかかわらず、このような動きはまだバランスシート重視の資本配分の軸足には至っていません。言い換えれば、信用環境の悪化(収益の低下とレバレッジの上昇)にもかかわらず、化学セクターの資本配分方針は概して株式志向を維持しています。つまり、余剰資金は負債削減ではなく、主に自社株買いや配当に充てられているのです。

当チームは、航空リース業者と長期の公益事業債について、より建設的な見方を示しました。航空機メーカーにおける供給途絶の減少や航空輸送量の正常化は、貸手の企業ファンダメンタルズを下支えすると予想されます。公益事業債については、長期債の相対的なアンダーパフォーマンスが、バリュエーションの観点からこのセクターを魅力的なセクターと位置付けています。公益事業のファンダメンタルズが堅固であり、多くの公益事業が格付機関の格下げ基準以下の信用指標で運営されていることを考えると、この傾向は特に顕著であり、公益事業のクレジット投資家にとってプラスに働くと考えられます。

上記で取り上げた相対価値の議論は、インベスコ・フィックスト・インカムのグローバルに統合された投資プロセスの重要な要素です。定期的な綿密かつ協調的なバリュエーション・ディスカッションを通じて、グローバルのポートフォリオ・マネジャーはクレジット市場の推進要因に関する洞察を深め、マネジャーが資本をベストなリスク調整機会に配分できるよう支援しています。

インベスコ・フィクスト・インカムのグローバルな知識ベースと、一貫したアセットクラスのバリュエーションとランキングのフレームワークが組み合わさることで、お客様に成果をお届けするための重要なプラットフォームの差別化要因になると考えています。

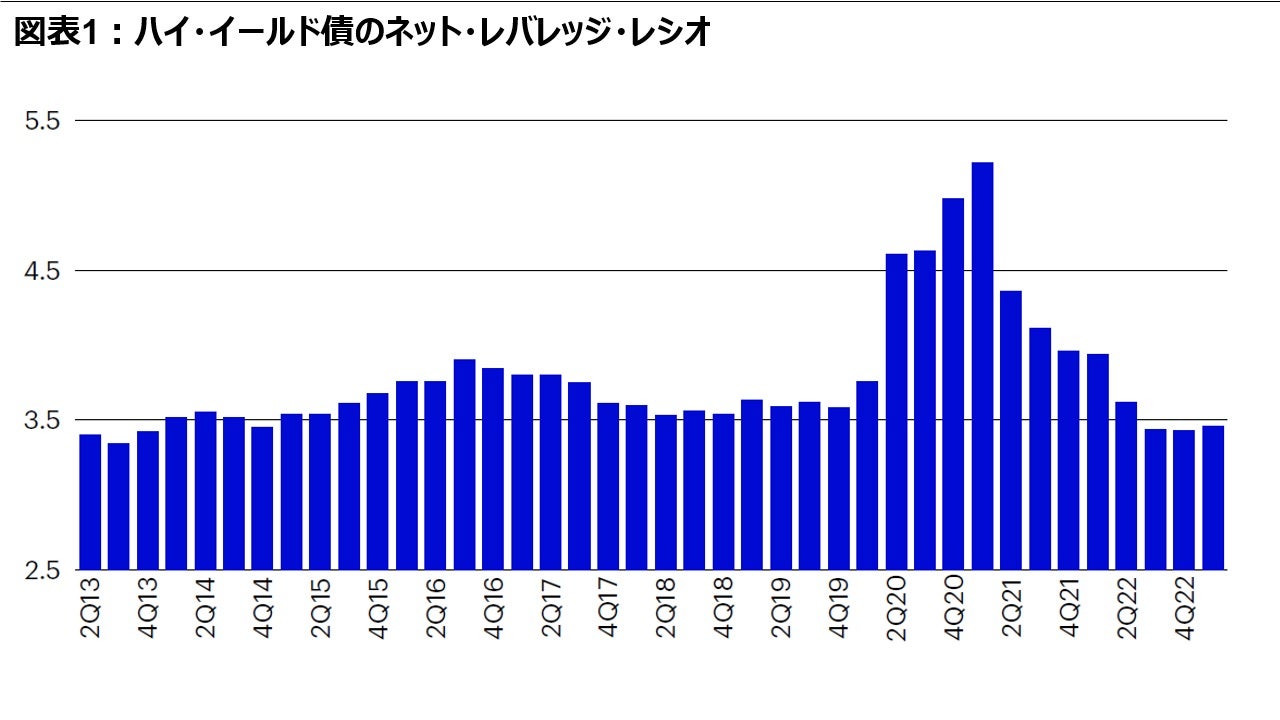

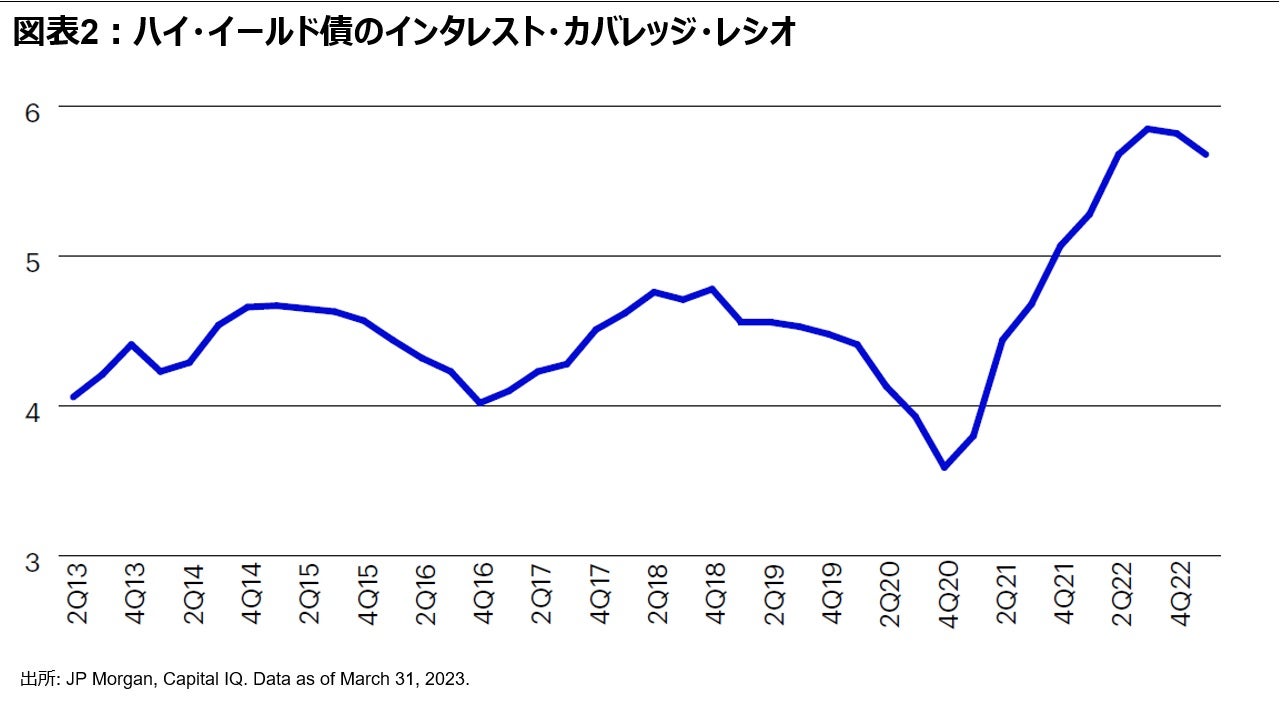

インベスコ・ハイ・イールド債チームは、米国ハイ・イールド債が次のデフォルト・サイクルに対して良好なポジションをとっていると考えており、損失は以前のサイクルよりも小さくなると予想しています。ハイ・イールド債券部門の責任者であるNiklas Nordenfeltとシニア・ポートフォリオ・マネージャーのPhilip Susserに、過去3回の大不況における米国ハイ・イールド債券の実績と、今回はどのように異なるかについてお話を伺いました。

Philip:ハイ・イールド債券の運用担当者として、常にダウンサイド・プロテクションを意識しています。それは、企業の競争力に関する懸念であれ、私たちが投資している企業に影響を与える可能性のある消費者支出や企業支出の後退に関する懸念であれ同じです。景気後退の可能性はここ数カ月で後退し、ソフトランディングの可能性が高まっていますが、私たちのバイアスはダウンサイド・シナリオを管理することにあります。米国債のイールド・カーブのインバート、米連邦準備制度理事会(FRB)のシニア・ローン・オフィサー意見調査による貸出基準の厳格化、景気先行指数の低迷と低下、マネーサプライの低下などです。

Niklas:債務不履行のサイクルはすでに始まっており、債務不履行率はここ数カ月じりじりと上昇していると考えています。過剰レバレッジのバランスシートや厳しい事業見通しを抱える企業にとって、資金調達コストの上昇が重荷になり始めています。しかし、デフォルト率上昇のペースは緩やかで、ハイ・イールド債の発行体におけるデフォルトのピークと累積のレベルが低いため、このサイクルは過去よりも長期化する可能性がありますが、痛みは少ないというIFIの見解と一致しています。

Philip:過去 3 回の信用サイクル(1989-1991 年、2000-2002 年、2007-2009 年)において、3 年 間の累積デフォルト率は、投資適格債、ハイ・イールド債、バンクローンを合わせた米国企業債の約15%に達しました(2020年の短期的な COVID リセッションを除く)1。

ハイ・イールド債の3年累積デフォルト率のピークは、1990年代前半の40%、2000年代前半の55%、世界金融危機(GFC)時の30%でした2。世界金融危機後の14年間、米国企業の3年累積クレジット・デフォルト率は5%を超えることはありませんでした3。世界中の超金融緩和政策が、世界金融危機以降の景気後退を緩和する上で重要な役割を果たしたことは間違いありません。しかし、パンデミック後のインフレ率の上昇に伴い、金融当局は最近の不況期よりも抑制的でバランスの取れた対応が必要となってきています。潜在的なデフォルト(債務不履行)の急増を防ぐための金融緩和は、インフレ率への影響と天秤にかける必要があります。

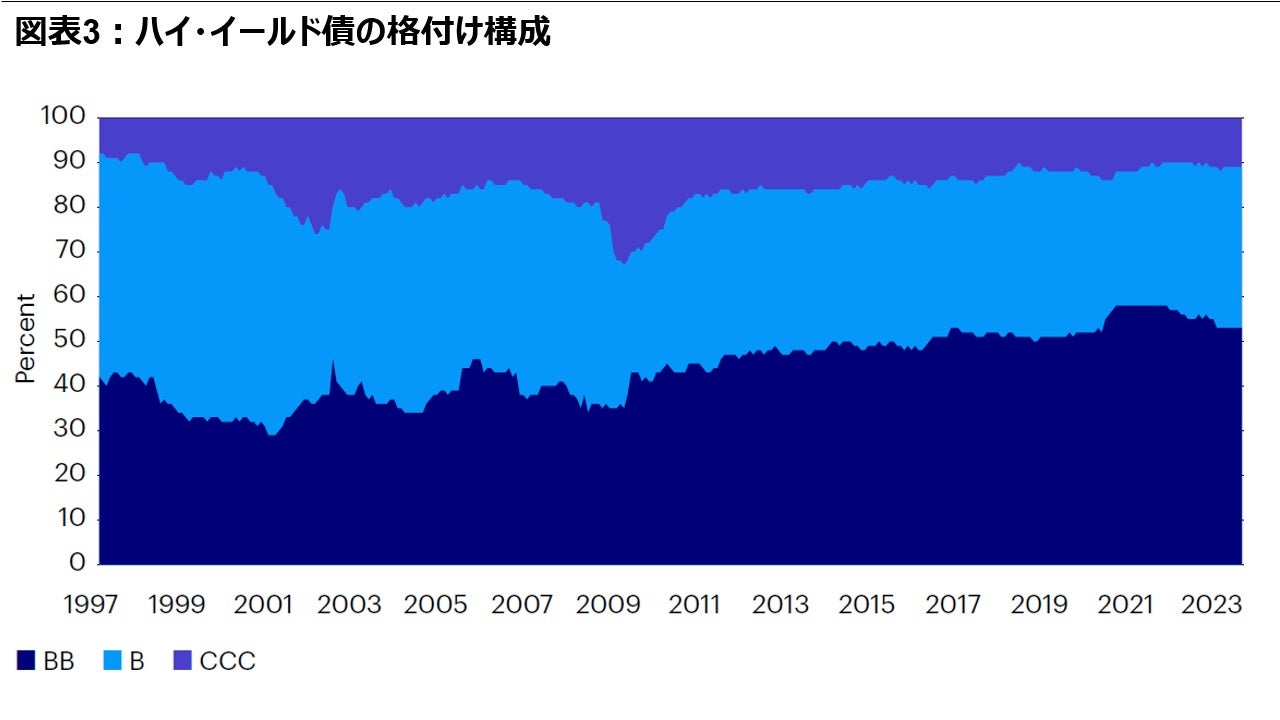

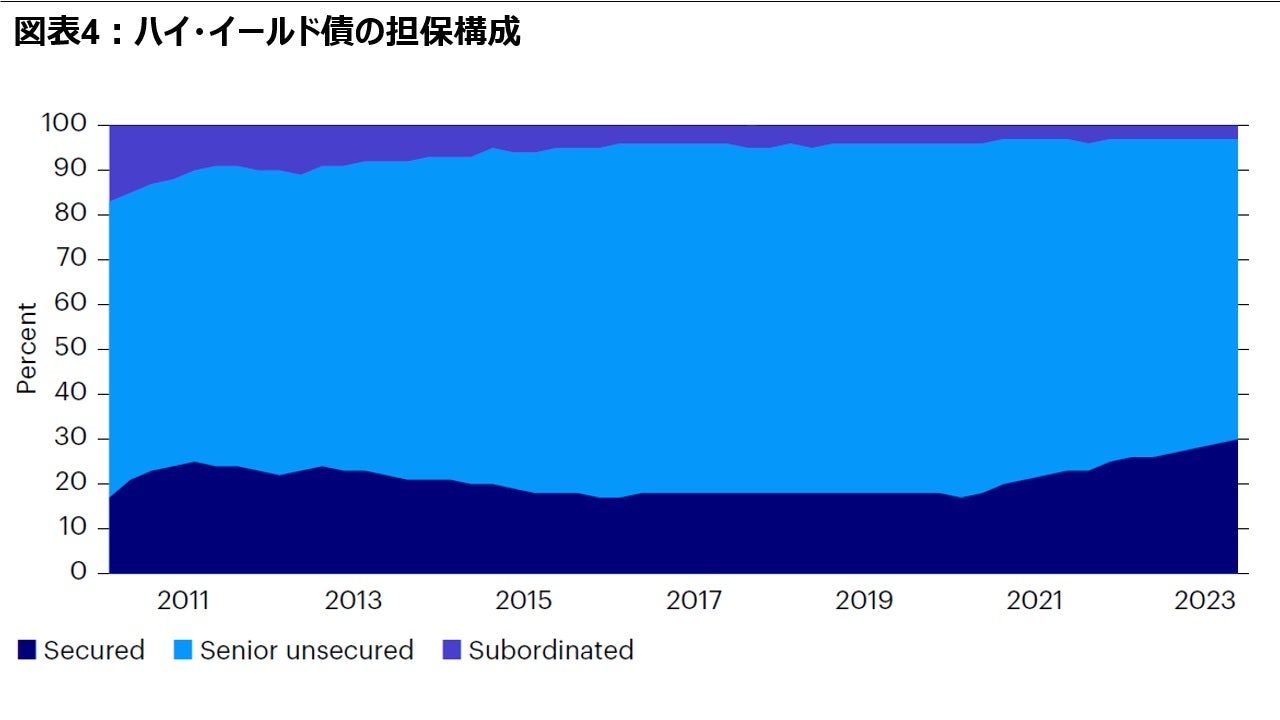

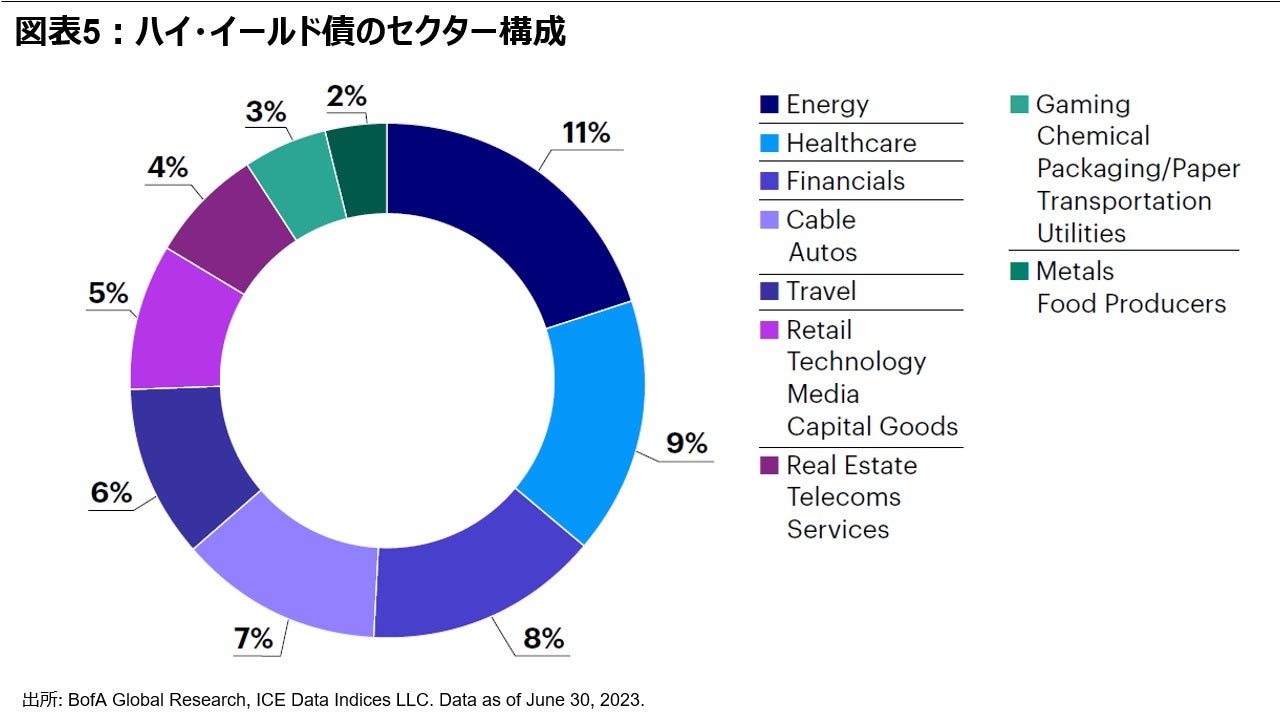

Niklas:ハイ・イールド債は、最近のデフォルトの歴史や、重要な点として現在の資産構成から、次の不況に対してより有利な立場にあると考えます。ハイ・イールド債券は循環的な課題を抱えており、最近ではエネルギー債へのエクスポージャーが高いため、2015年から2016年にかけて不釣り合いな数のデフォルトが発生し、ハイ・イールド債券はあまり好まれない資産クラスとなりました。その結果、投資家は過去5年から10年にわたり、プライベート・クレジットやバンクローンといった他のレバレッジ資産クラスと比較して、同じリスクを引き受けるために高い利回りを要求してきました。発行体は借り入れ先を選択しますが、近年は、より簡単で安価な条件を求めて、ハイ・イールドよりもバンクローンやプライベート・クレジット市場を選択しています。

このことは、過去数年間におけるこれらの資産クラスの相対的な成長を見れば明らかです。JPモルガンによれば、米国のレバレッジド・ファイナンス市場(ハイ・イールド債、シンジケート・ローン、プライベート・デット)の総額は3兆4,000億ドルに達しています4。2001年以降、ハイ・イールド債券市場の規模は、6,570億米ドルから約2倍の1兆4,000億米ドルに拡大しました5。しかし、シンジケート・ローン市場は2億米ドル未満から1兆5,000億米ドル近くにまで成長し、民間債務はごくわずかな金額から今日では6,000億米ドル以上にまで成長しています。この成長の大部分は、中央銀行が極度に緩和的であったために債券利回りが低迷していた期間に発生したものです6。

ハイ・イールド債券の成長が鈍化していることの副産物として、過去に比べ、不況期を迎える可能性のある発行体が改善されていることが挙げられます。このことは、ハイ・イールド債のデフォルト率が以前のサイクルよりも低下し、回収率が上昇する可能性があるという安心感を与えてくれます。

その一例として、ハイ・イールド債の全体的な改善を反映した市場全体の指標をいくつか挙げることができます:

IFIは、大企業の方が事業が多角化されており、多くの場合、複数の事業部門を有しているため、 ある事業部門が他の事業部門の不振を補うことができたり、不況を乗り切るためのコスト削減の機会が 多かったりするなど、いくつかの利点があると考えています。

その結果、全ての条件が同じであれば、大企業の方が小企業よりも優良な債権を保有する傾向があり、現在のハイ・イールド債券市場は大企業に偏っていると考えます。

まとめると、現在のハイ・イールド債券市場は、過去のデフォルト・サイクルに比べ、累積デフォルト率が低下し、ピークレートも低下し、回収率も小幅に上昇するという好位置にあるとIFIは考えています。

Philip:IFIのプロセスは、資産カバレッジ、競争力のあるポジション、事業のモメンタムを重視することで、債務不履行の可能性がより低い企業を選択するように設計されています。また、ダウンサイド・プロテクションにも重点を置いています。IFIの長期的なアプローチでは、資産と事業が負債の市場価値よりも価値があると考える企業を対象としています。このようなアプローチでは、当初の仮説が実現するのを待つことを好むことが多くなります。時間の経過とともに、企業の業績が当初の評価が正しかったことを市場に証明すると考えるからです。その結果、倒産までポジションを持ち続けることを好む傾向があります。もちろん、ある出来事がきっかけで、私たちの仮説が変更されることもあります。その場合は、ポジションを売却することになります。

ポジションが苦境に陥った場合、その企業をカバーしているハイ・イールド債のアナリストが中心となり、チーム・ベースで解決に取り組みます。このチームには、ポートフォリオ・マネジャー、バックオフィスの従業員、そしてインベスコの広範なリーガル・チームが含まれます。IFIのハイ・イールド・チームは、必要に応じて債権者委員会に参加します。最終的に、インベスコのプロセスは、他のプロセスと同様、破綻時に債券を売却する場合でも、他の債権者と協力して債券保有者の回収を最大化する場合でも、お客様の価値を最大化するように設計されています。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年11月・12月合併号」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年10月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

インベスコのグローバル債券戦略

多様な市場環境への対応、期待リスク・リターンに応じた幅広い選択肢。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年8月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年7月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年5月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年4月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年3月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

20230913-3108898-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html