.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpg)

インベスコの債券運用部門であるインベスコ・フィックスト・インカム(IFI)より「グローバル・フィックスト・インカム・ストラテジー 2023年7月号」が発行されました。

市場が辛抱強く世界の中央銀行の利上げサイクルの終了を待っていますが、この旅は本当に長いのでしょうか、それとも途中で道に迷ってしまったのでしょうか。当レポートでは、「私たちはまだそこにいるのか?」と題して、中央銀行の今後の対応や債券市場への見方などについて考察します。

また、米国および主要国の金利見通しに触れています。特に米国では、10年物の米国債利回りは3.5%から4.0%のレンジで推移し、現在、このレンジの上限に近づいていることから、米国のデュレーションについてはオーバーウエイト・スタンスを推奨します。為替見通しについては、積極的な利上げサイクルの累積的な影響が今年後半に米国経済の重荷となり、市場のボラティリティを高め、短期的に米ドルを下支えする可能性があると考えています。

この他、IFIグローバル・デット・チームによるEMソブリンESG投資へのアプローチや、投資適格市場への潜在的な影響と今後の見通しなど幅広い内容が含まれています。

市場が辛抱強く世界の中央銀行の利上げサイクルの終了を待っていますが、この旅は本当に長いのでしょうか、それとも途中で道に迷ってしまったのでしょうか。

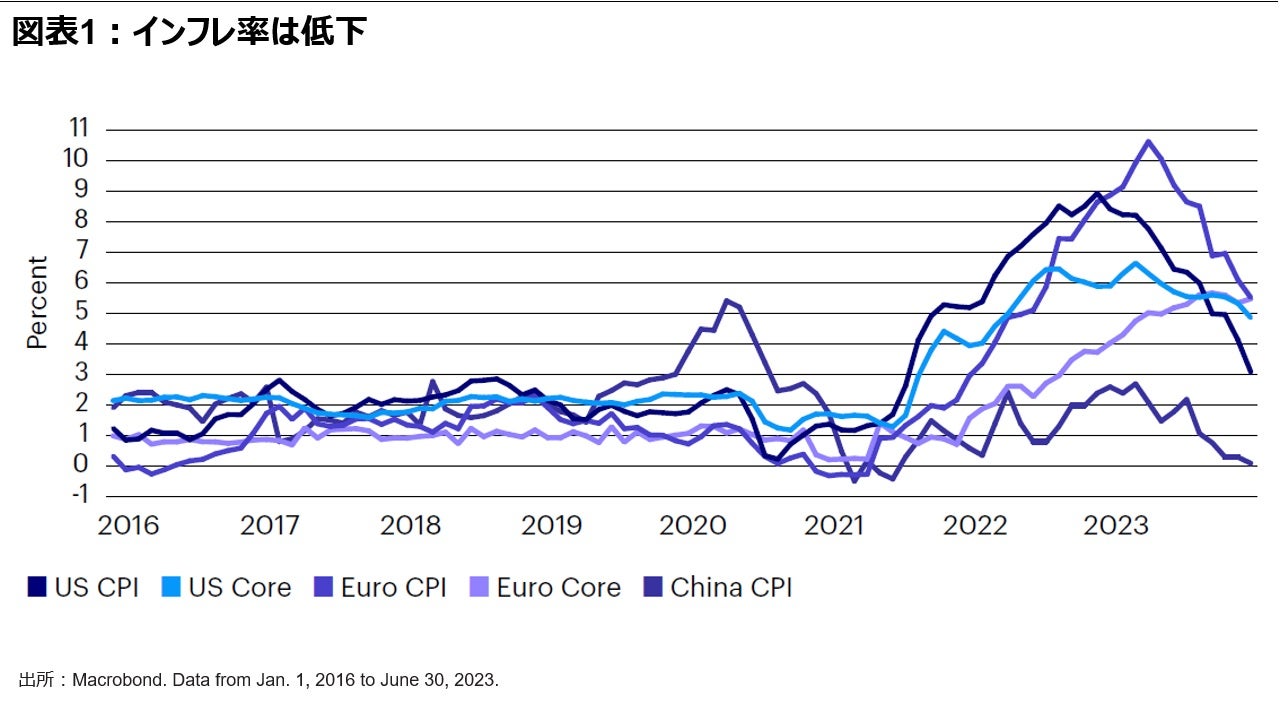

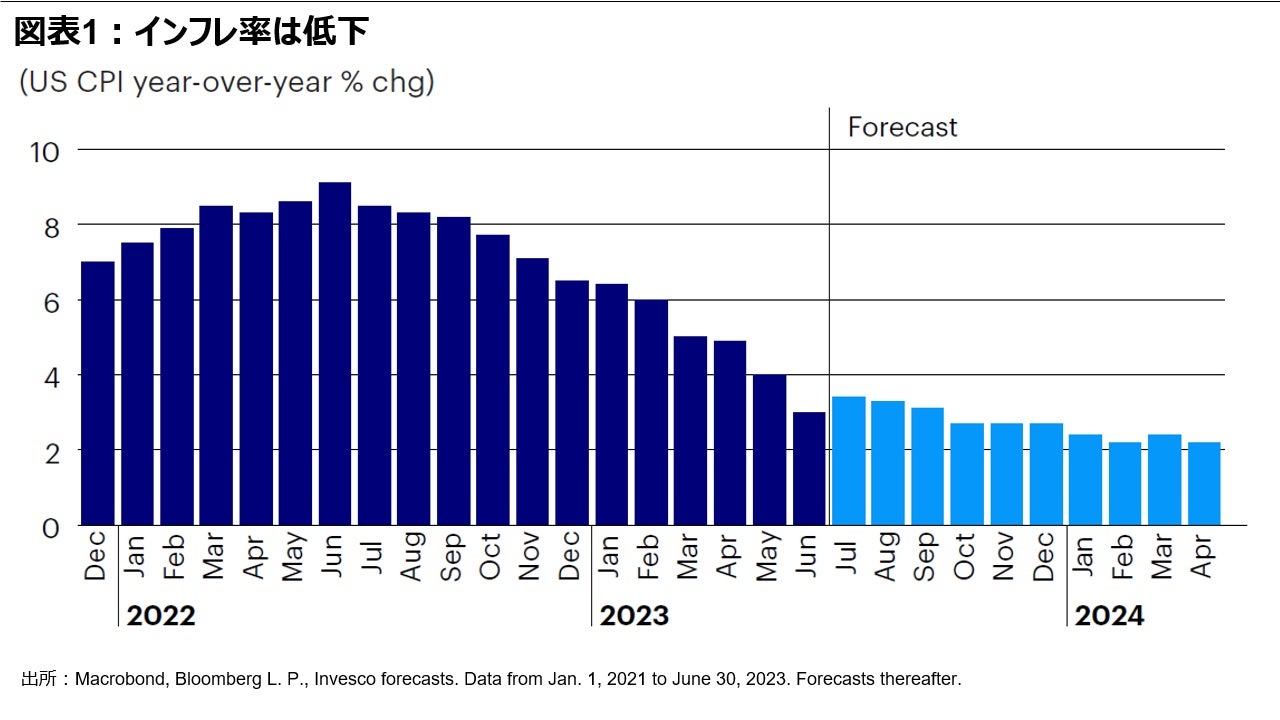

最近の経済データは市場にとって好ましいものでした。ここ数四半期のディスインフレ傾向は続いており、コアインフレは欧米経済全体で後退しているように見えます。中国でさえもデフレの兆候を示しており、最近の報告では、生産者物価は下落し、消費者物価は1年前と比較して堅調に推移しています。インフレ上昇懸念はそろそろ収束の時を迎えているようです。他方、世界の成長率は、刺激的ではありませんが、景気後退ではないペースで進行しており、潜在成長率の予想値に近いものです。緩やかなプラス成長とディスインフレは、市場のリスクテーカーにとって良い背景となり、一般的にリスク資産の堅調なパフォーマンスにつながるはずだと考えます。最近の市場の好パフォーマンスは、投資家が低成長とディスインフレの環境に対する自信を深め、それに応じてポジションをとっていることに関係している可能性が高いでしょう。

疑心暗鬼に陥っているのは、ディスインフレの明確な証拠があるにもかかわらず利上げを続けている世界の中央銀行です。パンデミック後のインフレは、中央銀行が予想していたよりも高水準で持続的であることが判明しました。ディスインフレの傾向は明らかで、中央銀行は大幅な利上げの影響を観察するために一旦停止することはもっともですが、利上げを続けています。中央銀行はまた、金利が長期にわたって高止まりする可能性が高いことを示唆しています。インフレ率が低下し続ける中で金利が高止まりすれば、政策がオーバーシュートする可能性が高まります。このオーバーシュートは、望ましいインフレ率よりも低いインフレ率や景気後退によって生じる可能性があります。いずれにせよ 現在の良好な投資環境が損なわれる可能性が高いと考えます。

問題は、中央銀行が今後どのように対処するかということです。もしディスインフレの兆候が今後も続くと予想される場合、中央銀行はどのように対応するのでしょうか?望ましいインフレ率よりも低いインフレ率が続くリスクが高まれば、利下げがより適切になるように思われます。他方、中央銀行のレトリックや市場が示唆する期待は、利下げまでは長い時間がかかることを示唆しています。必要以上に高い金利は、今後数四半期にわたってダウンサイドリスクを高める可能性が高く、投資家として注意を払う必要があります。

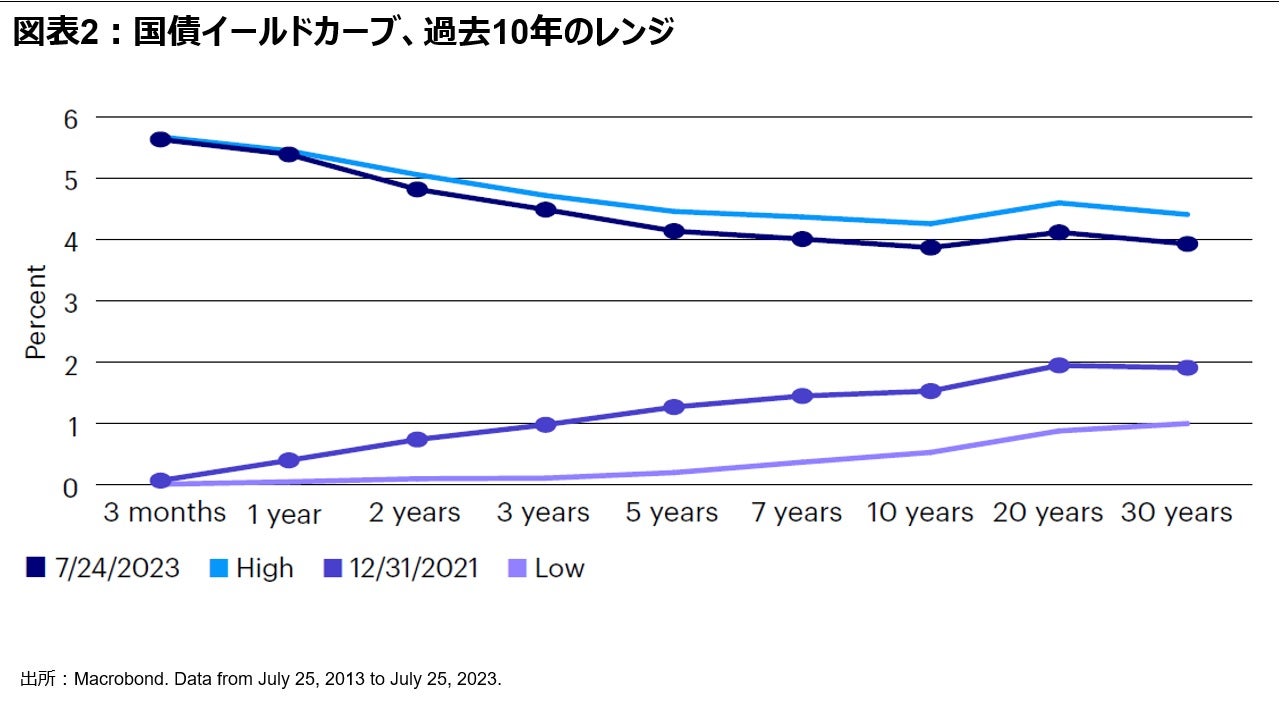

いずれにせよ、大半の先進国市場の金利構造には価値があると結論づけます。イールドカーブ全体の金利がサイクルにおける高い水準にあり、ディスインフレが定着し、中央銀行が非常にタカ派に傾いていることから、投資家は債券に非常に魅力的な機会を得ていると考えます。インフレ・スパイラルのリスクは排除されているため、ベースケースとリスクケースのいずれにおいても、債券の潜在的なトータル・リターンは堅実であると考えます。

米国: オーバーウェイト。 米国債利回りは2つの相反する勢力に挟まれています。まず低成長、ディスインフレの環境は通常、利回りを低下させる働きがあります。一方で、FRBの積極的な金融引き締めがイールドカーブを深く反転させ、利回りを押し上げています。10年物の米国債利回りは3.5%から4.0%のレンジで推移し、これら2つの力の相互作用により均衡すると予想されます。IFIは現在、このレンジの上限に近づいていることから、米国のデュレーションについてはオーバーウエイト・スタンスを推奨します。FRBは利上げサイクルの終盤に差し掛かっており、第3四半期にわたってディスインフレの状況が続けば、利回りはレンジの下限まで低下する可能性があると見ています。

欧州: オーバーウェイト。 欧州中央銀行(ECB)がタカ派的な姿勢を続けていますが、IFIは欧州の金利環境に対して前向きに見ています。欧州の最近の経済データは、経済情勢が著しく悪化していることを示しており、今後数カ月および数四半期にわたってインフレ圧力が低下していくと思われます。しかし、ECBはデータとは無関係に利上げを継続する決意を固めているようで、市場が予想するよりも早く利下げを開始せざるを得ないだろうとIFIは分析しています。

中国: オーバーウェイト。 中国国債の利回りには低下余地があり、イールドカーブがスティープ化する可能性があるとIFIは見ています。2023年第2四半期のオンショア債券市場の上昇と予想を下回る経済成長報告を受けて、投資家のポジショニングは比較的集中しているようです。しかし、成長軌道、家計のリスク選好、比較的緩やかな緩和策への期待から、特にフロントエンドでは、利回りがさらに低下する可能性があると見ています。インターバンク市場の流動性は十分にあり、金融政策は緩和的な姿勢が継続されると予想します。予想外の政策緩和を背景とした利回りの急騰は、潜在的な買いの機会と見なすことができるでしょう。長期利回りは歴史的な低水準に近づいており、これ以上の金利低下については、主要な水準がレジスタンスラインとなる可能性があります。

日本: アンダーウェイト。 5月の世界的な債券の下落(金利上昇)からほとんど無縁だった日本国債利回りは、6月下旬にようやく上昇に転じました。予想を上回る賃金データを受けて、日本銀行(BOJ)がイールドカーブ・コントロール政策を最終的に取りやめるのではないかとの憶測が再燃したためで、早ければ7月の会合で取りやめる可能性があるとの見方が強まりました。現在の金融政策が維持されたとしても、インフレ圧力が高まっているため、最終的に政策は変更され、債券利回りが大きく上昇する可能性は高まっています。また輸入物価上昇により、円安が日銀の他の主要中央銀行に対する乖離した政策の潜在的な悪影響への注目度を高めています。

英国: オーバーウェイト。 7月の英国金利市場は不安定な動きとなりました。金利は急騰し、イングランド銀行のターミナルレートの予想は6.5%近くまで上がり、10年債の利回りは4.66%となりました。 その後、米英のインフレ・データが市場予想を上回っ たことから反転し、利回りは前月からほぼ横ばいの水準となりました1。足元の金利上昇により、バリュエーションは割安から妥当な水準となっており、ピーク時の金利は5.9%程度、10年物の英国債利回りは4.30%になるとIFIは見ています2。しかし、最近の金融引き締めが今後の国内データの重荷となり、利回りがさらに低下する可能性はあると考えます。加えて、英国のインフレデータが予想外に反転したことで、世界的なディスインフレのトレンドに対しての英国の特殊性が薄れ、英国の利回りが大陸欧州や米国の利回り水準に再び近づく余地が広がりました。

豪州: オーバーウェイト。 4%という10年物のオーストラリア国債利回りは、妥当な水準であるとIFIは見ています3。 特に第2四半期のインフレ率がサプライズ的に上昇した場合などにおいては、豪準備銀行(RBA)が8月に25bpの追加利上げを実施する可能性は残されていますが、足元はインフレの鈍化が見られるため、市場予想を大幅に上回る利上げというのは想定しずらいとみています。その他の経済データはまちまちであり、雇用統計は好調ですが、先行き指標において労働市場の悪化が示唆され始めています。利回りは4.3%から3.7%のレンジで推移する可能性が高いでしょう。RBAは間もなく利上げを見送る可能性が高いですが、インフレ率が決定的に低下するか、労働市場が悪化するまでは利下げを見送ると思われます。

1.出所: Bloomberg L.P. Data as of June 21, 2023.

2.出所: Bloomberg L.P. Data as of June 21, 2023.

3.出所: Bloomberg L.P. Data as of June 21, 2023

米ドル: ニュートラル。 FRBが現在の利上げサイクルが終わりに近づくなか、米ドルの見通しは絶妙にバランスが取れていると見ています。FRBがソフトランディングを実現する一方で、世界的な成長が改善すれば、昨年来の米ドルの緩やかな下落は、特に新興市場に対して継続する可能性が高いでしょう。しかし、IFIは依然として慎重な見方をしています。このような積極的な利上げサイクルの累積的な影響が今年後半に米国経済の重荷となり、市場のボラティリティを高め、短期的に米ドルを下支えする可能性があると考えています。

ユーロ: ニュートラル。 ECBの積極的な利上げサイクルの影響が重荷となり始め、欧州経済の見通しはここ数ヶ月で悪化しています。こうした背景から、ユーロは直近の高値から後退し、市場は景気減速の程度と期間を見極める展開に入っています。FRBが利上げのピークに達したかどうかがはっきりするまで、ユーロは対米ドルでレンジ取引になると予想されます。最終的には、ユーロ/米ドル相場は米ドルの値に左右されることになりそうです。

人民元: ニュートラル。 米ドル/人民元相場の主な変動要因は、引き続き主要通貨に対する米ドル高であるとIFIは考えています。中国の成長軌道と主要国との金利差は今年上半期の人民元のパフォーマンスに引き続き重荷となっていますが、最近の政策当局者の発言と一連の固定レートの乖離は、米ドル/人民元の動きが過度であると見なされた場合、抑制されるという傾向を示しています。政策立案者の最近の行動の目的は、トレンドを反転させることよりも、投機的なポジショニングの加速を抑制することだと考えられます。通貨バスケットに対する人民元の評価は、歴史的な背景から見て、より中立的な水準に戻り始めており、通貨バスケットの観点から見ると、2022年に蓄積された過大評価のかなりの部分がすでに修正されています。

日本円: ニュートラル。 日本の賃金上昇率が市場予想を上回り、米国のインフレ率が予想を下回ったことで、7月は金利差の縮小とともに円安が進みました。現在のバリュエーションとFRBの利上げサイクルが一時停止する可能性を考慮すると、円のロングポジションのリスク・リワードは改善しているものの、大幅な円高には米国と欧州の利下げへのシフトが必要となる可能性が高いでしょう。そのため、米国の堅調な経済データは、米ドル/円相場の下値を限定的にする可能性が高いと思われます。

英ポンド: アンダーウェイト。 英ポンドは足元、金利差の拡大と比較的堅調な英国の経済成長に支えられ、米ドルとユーロをアウトパフォームしています。しかしながら、最近の英国債利回りの急騰は、インフレ圧力が沈静化しつつあることから、頭打ちとなり、反転する可能性もあります。加えて、英国特有の金融引き締めが他国に比べて弱い経済データをもたらすことで、為替相場の重荷になる可能性があります。とはいえ、エネルギー価格の下落を主因とする交易条件の見通しの改善や、FRBやECBに比べBOEのスタンスが比較的タカ派的であることなどから、ポンドの下値余地が2022年に比べ大幅に縮小していることは注目に値すると考えます。

豪ドル: ニュートラル。 豪ドルは2つの相反する勢力に挟まれています。長期的なファンダメンタルズは依然として良好で、貿易条件が比較的良好なため経常収支は黒字である一方、国際的なリスクセンチメント、特に中国の成長見通しと米国との金利差が依然としてマイナスであることが通貨の重荷となっています。

インベスコ・グローバル・デット・チームがソブリン投資に環境・社会・ガバナンス(ESG)要因を組み込むアプローチは、IFIの数十年にわたる経験と、ESG基準を評価することで長期的なリスク調整後リターンの向上につながるという信念に根ざしています。IFIのソブリン投資プロセスは、トップダウンのグローバル・マクロ経済分析とボトムアップの各国分析を組み合わせて投資機会を特定し、ポートフォリオの全体的なリスクバジェットを決定します。

グローバル・デット・チームは、インベスコ・フィクスト・インカム(IFI)プラットフォームの一部であり、ローカルの市場知識とグローバルな視点を融合させた人材豊富なチームです。IFIの独立したリサーチと持続可能な投資へのグローバルなアプローチが、新興国債券における戦略的パートナーシップを求めるお客様に価値を提供できると信じています。

IFIのアプローチは、環境・社会政策の影響とともにガバナンス要因を考慮し、国レベルの成長と持続可能性を分析します。トップダウンのグローバル・マクロ分析では、個々の国の見解をグローバル経済のベースラインに集約し、ポートフォリオの全体的なリスク・プロファイルの決定に役立てています。IFIのグローバル・マクロ分析では、持続可能なエネルギーの利用拡大や医療へのアクセス、食料安全保障の確保など、持続可能性に向けた取り組みとともに、その国の成長レベルを重視しています。マクロ経済的なESGテーマを幅広く特定し、財務的に重要なESG要素を組み入れることは、EM諸国への投資において、ポートフォリオ全体のリスクを特定し、モニタリングする上で基本的なことであると考えています。

IFIの哲学は、ESG投資が人類の福祉と長期的な持続可能な成長にプラスの影響を与えるという信念と経験にも基づいています。良好なガバナンスと強力な投資促進政策の考え方は、その国の長期的な持続可能性にとって本質的に有益であり、国民の福祉に永続的なプラスの影響を与える可能性が高いと考えています。

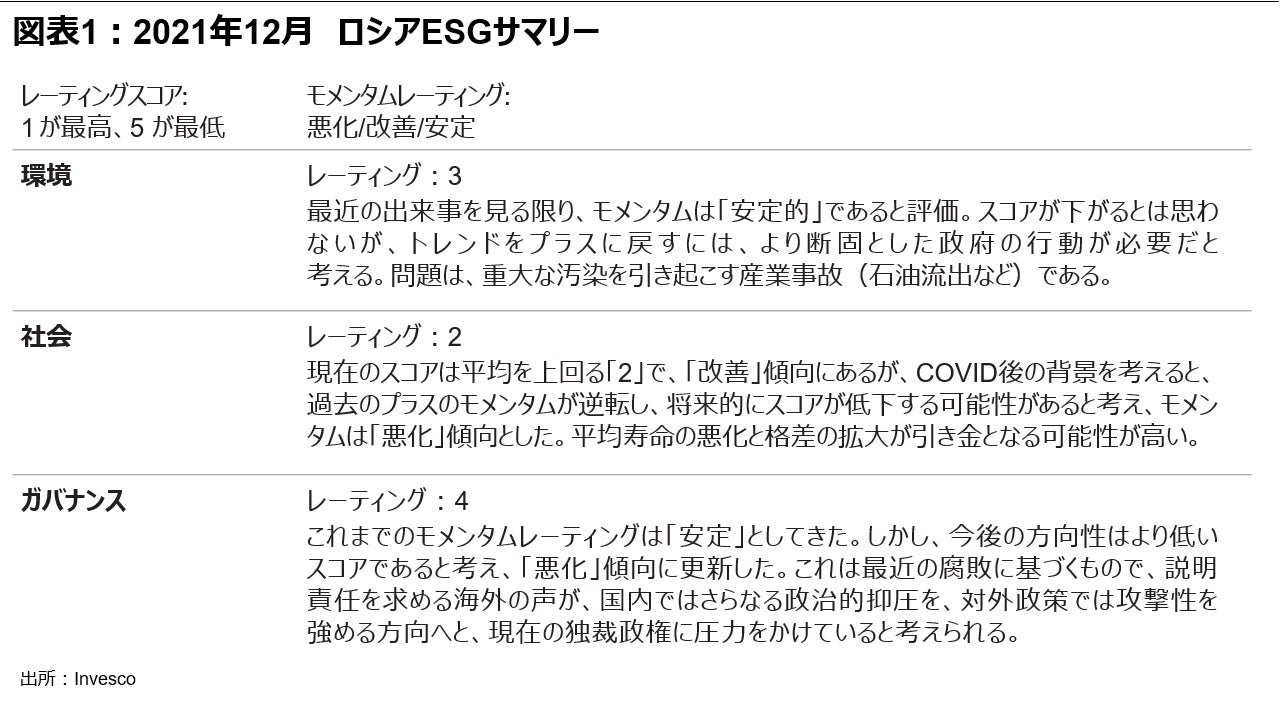

グローバル・デット・チームは、ソブリン債券アセットクラスの中でもユニークな、2つの側面からなる独自のESG格付けフレームワークを導入しています。第一の柱は、データの正規化のために指定された重み付けに対する複数のデータ指標を組み込んだ計算式に基づく定量的モデルによって提供される基盤です。最初のアウトプットは、第二の柱を構築するための数値評価を提供します。第二の要素は は、ソブリンに特有なESG リスクに精通したエコノミストやマクロ・ストラテジストの分析的専門知識を組み込んだ定性的評価です。IFIは、各国の資源、発展段階、機会、達成の可能性を考慮します。これにより、様々な環境・社会問題に対する積極的な発展と有利な政策結果を促すことができ、これがIFIの持続可能な投資戦略の中核をなすものです。

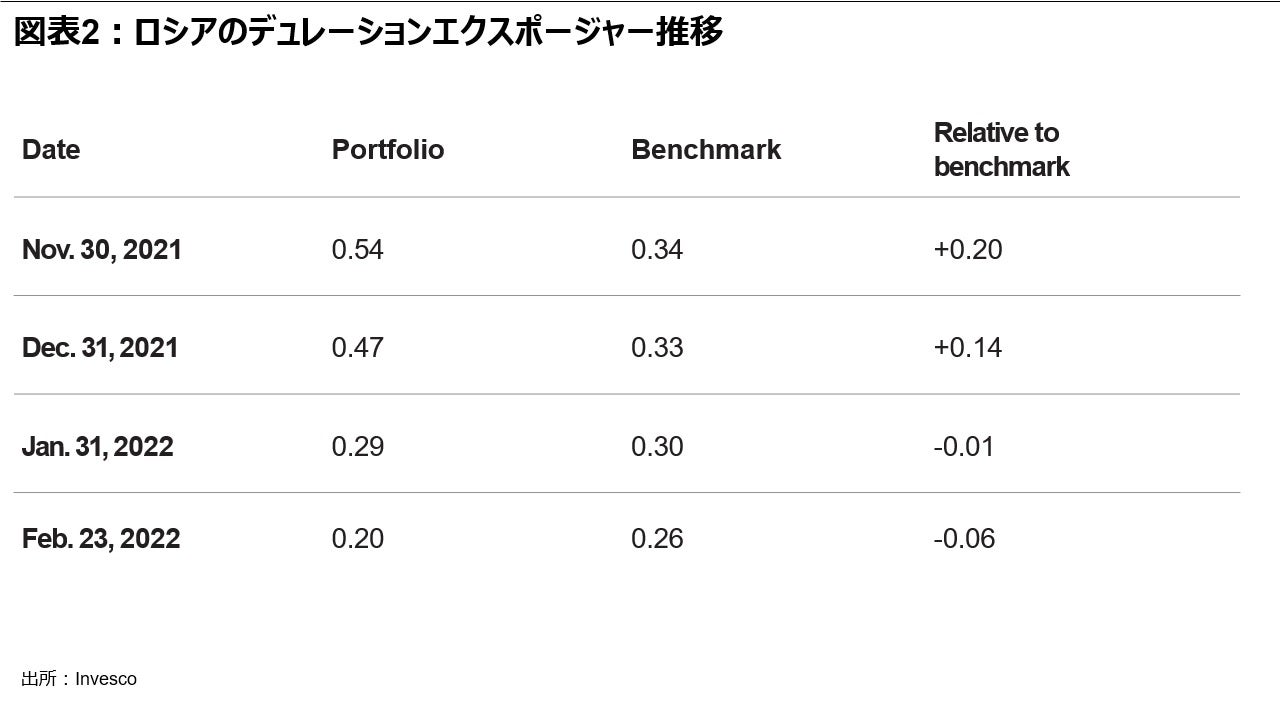

IFI独自のESGレーティングとESG目標に向けたモメンタムの評価は、その国の成功の可能性を測るのに役立ち、ポートフォリオ・ポジションのサイズ決定に貢献します。アナリストによる頻繁な評価は、従来のESGデータセットとソブリン持続可能性要因のリアルタイムの変化との間の「時間差」を埋めるのに役立ちます。これは、2022年初頭にロシアがウクライナに侵攻する前に、ロシア・ソブリンとロシア・ルーブルへのエクスポージャーを徐々に減少させたことからもわかるように、ポートフォリオのリスク・シグナルの改善と投資成果の向上につながると考えています(図表1)。

ロシアのESGスコアは全体的に変化していないため、直ちにポートフォリオを調整する必要はないと判断しまた。しかし、ロシアとウクライナの協議が決裂すれば、ESGモメンタムの弱体化が加速する可能性があります。現在進行中のロシアとウクライナの協議が決裂した場合、ESGモメンタムの弱体化傾向が加速する可能性を認識し、ポートフォリオのサイジングに対する感度を高めました。2022年初頭に、当チームは、 ロシアとウクライナの間で進行中の協議が決裂した場合、ESGモメンタム の弱体化が加速する可能性を認識しました。インフレがピークに達し、利上げサイクルの終わりが近いという基本的な見方に基づき、ルーブルとロシア金利について建設的な見方をしていたにもかかわらず、ロシアとウクライナの間で進行中の協議が決裂した場合、ESGモメンタム の弱体化が加速する可能性を認識しました。1月 中旬までにソブリンへのデュレーションと通貨エクスポージャーを減らし始め、2月上旬にはアンダーウエートとしました(図表2)。

ESGのモメンタムが急速に悪化し、実際に紛争が発生する確率が高まっていることを懸念しました。さらに、システミック・ショックや特異的な市場ショックを通じてこのアセットクラスに投資してきた数十年の経験と、ダウンサイドリスクの軽減に重点を置くIFIの投資哲学を考慮し、ロシアの債券市場の流動性が急激に低下した場合に備えて、従来のロシア債券(OFZ)の保有とは対照的に、残存する金利エクスポージャーを金利スワップに転換しました。こうした戦略的な動きは先見の明があり、地政学的な出来事がポートフォリオに与える影響を緩和するのに役立ちました。

IFIは自らを先見性があり、発行体と積極的なかかわりを持つ投資家であると考えています。政策立案者との関わりは、IFIのデューデリジェンスと投資プロセスの中核をなすものです。投資前にも投資後にも、モニタリングの目的で関与します。IFIは、政府高官、中央銀行の代表者、国家行政官や政府機関、現地の政治家、非政府組織、コンサルタント、民間セクターの上級幹部など、現地の政策立案者や利害関係者と直接関わりを持ち、調査出張を通じて各国の政策の質を評価します。全体像を把握することで、IFIはその国の政策の実現可能性と持続可能性の軌跡について、より確かな評価を下すことができます。

また、一貫したエンゲージメントにより、財務的に重要なサステナビリティのトレンドを早期に把握することができ、ポートフォリオへの潜在的な影響を評価する時間を得ることができると考えています。また、ESGトピックに関してソブリンと一貫した比較的頻繁なエンゲージメントを行うことで、EMソブリン発行体との情報交換によるポジティブなフィードバック・ループを作り出し、中長期的な時間軸でソブリンの持続可能性の発展を促進し、全体的な経済プロファイルと構造的健全性を改善することを目的としています。

6月のインフレ結果は予想を上回り、債券市場の力学を変化させました。FRBが7月に利上げを決定したことは十分に予告されていましたが、それでも投資家と債券市場に影響を与えます。インベスコのポートフォリオ・マネジャー、マット・ブリルとトッド・ションバーグに、投資適格市場への潜在的な影響と今後の見通しについて聞きました。

質問:インフレはあなたのチームにとって大きな関心事だったと思います。最近のインフレデータについてどうお考えですか?

マット:年率インフレ率はようやくFRBの予想通りになってきました。この数字を年率換算すると、年間インフレ率は2%前後となり、FRBの目標と一致します4。

インフレ率の低下に加えて、企業は好調を維持し、労働市場も堅調となっています。一部のオブザーバーは、労働市場が減速してインフレ圧力が弱まることを期待していました。しかし、経済は雇用を維持しながらインフレ率の低下を達成しているようです。これは消費者にとっても企業にとってもプラスとなります。また、労働市場が堅調に推移しているとはいえ、2022年のような過熱感はなく、賃金価格のスパイラル的上昇も発生していないようです。IFIはこれまでのところ、インフレ率の低下と底堅い成長のバランスが取れていることに感銘を受けました。このような背景は、リスク資産とデュレーション全般にとってプラスに働くはずであり、現金からイールドカーブのより長いセクターの債券投資への移行を後押しするものだと考えています。

質問:FRBの政策をどのように予想されていますか?

トッド:インフレはようやくFRBが安心できる領域に入ってきており、市場はポジティブに反応しています。金利は最近の高水準から低下し、信用スプレッドは縮小しました。今年初め、市場は年末にかけてのFRB利下げを織り込み済みでしたが、年内の利下げはほぼ織り込まれていません。FRBは7月の利上げをしばらくの間最後にすると考えています。米国債や金融市場が提供する高い短期金利がいつまでも続くわけではないため、このタイミングでデュレーションを長期化することは理にかなっていると考えています。市場では、利下げはおそらく2024年半ばに開始され、最初の利下げは完全に織り込まれています。

質問:米国債が逆イールドの状態になっていることについてどのよう考えられていますか?

マット:イールドカーブが急反転しているため、投資家は依然として短期的に非常に優れた利回りを得ることができますが、イールドカーブの短期ゾーンが下がるにつれて、イールドカーブは正常化し始めると思われます。イールドカーブが急反転することは、長期にわたって銀行システムにとって健全ではないということです。そして、ディスインフレが定着し、FRBの利上げサイクルが終焉を迎えるにつれて、イールドカーブは正常な状態に戻ると予想します。

質問:金融市場の投資家が株式やデュレーションの長い資産に移行すると予想しますか?

トッド:マネー・マーケット・ファンドは今年、過去最高の約6兆米ドルを記録しました5。IFIは、こうした資金の一部が株式や長期債券の形で市場に回帰し始めると考えています。すでに今年、S&P 500指数は20%近く、NASDAQ総合指数は34%上昇しており、企業信用スプレッドは縮小しています6。しかし、投資家が債券に価値を見いだし、現金を手放す可能性があるため、このパフォーマンスの遅れは解消される可能性があると考えています。そのため、債券のテクニカルな見通しはポジティブであり、加えて、季節的なパターンに基づくと、今年後半には新規発行の先細りが予想されます。

質問:投資適格債市場のどこにチャンスがあるとお考えですか?

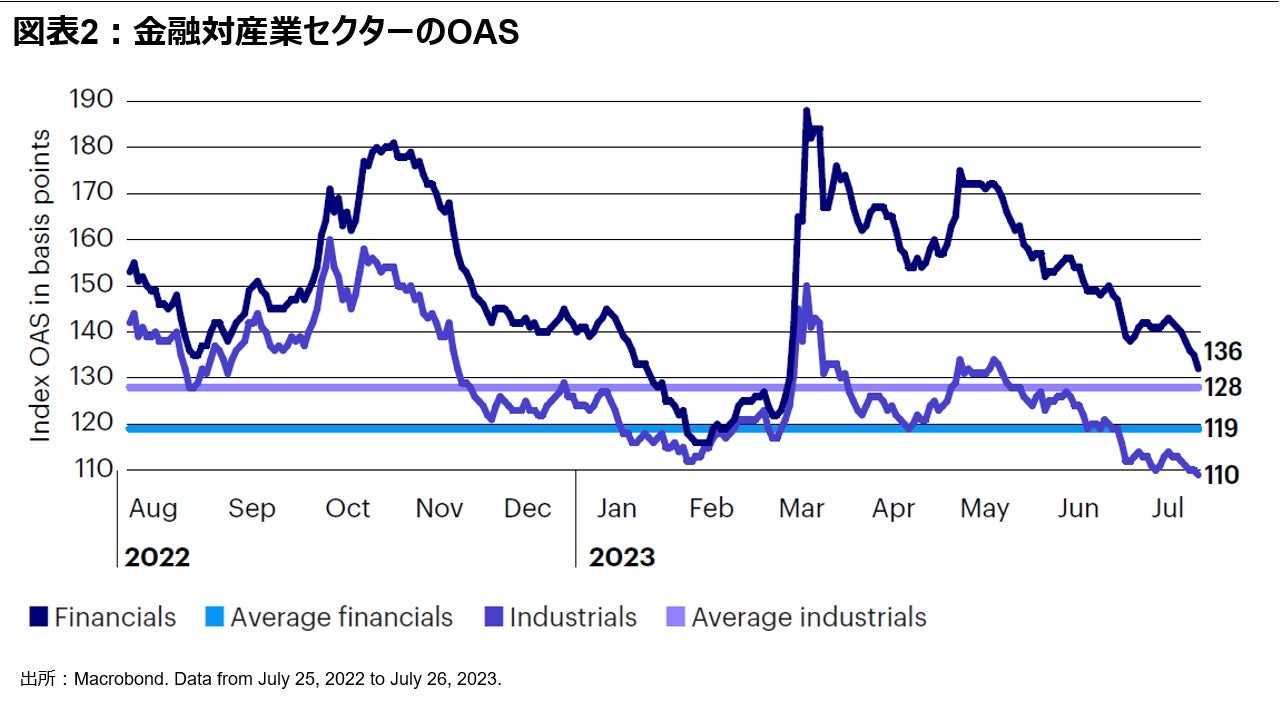

マット:IFIが重視しているのはスプレッドよりも利回りです。スプレッドは重要だが、総合的な利回りは10年来の高水準にあり、これが企業クレジットへの資金流入を促しています。一部のポートフォリオで住宅ローン担保証券を追加していますが、住宅ローンは米国債に代わる優れた選択肢であり、高い信用力を維持しつつ、もう少し高い利回りが期待できると感じています。また、BBB銘柄、特に金融銘柄にバリューを見出しています。そのため、金融を非金融に対しオーバーウェイトし、BBB格をシングルA格に比べオーバーウェイトしています。

4. 出所:US Bureau of Labor Statistics. Data as of July 12, 2023.

5.出所:Federal Reserve Bank of Saint Louis. “Money Market Mutual Fund Total Assets”. Data as of March 31, 2023.

6.出所:Bloomberg L.P. Data as of July 13, 2023.

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年9月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

インベスコのグローバル債券戦略

多様な市場環境への対応、期待リスク・リターンに応じた幅広い選択肢。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年8月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年5月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年4月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年3月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年2月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2025年1月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年11月、12月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

.jpeg)

【グローバル債券投資戦略】「グローバル・フィックスト・インカム・ストラテジー 2024年10月」

インベスコ・フィックスト・インカム(IFI)がマクロ経済動向、米国および主要国の金利・為替見通し、債券市場における主要な投資テーマなどについての見方をご提供いたします。

20230808-3048041-JP

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html