コロナ再拡大と新興国市場

.jpg)

要旨

コロナの再拡大で新興国の景気回復が遅れる公算

デルタ変異株の蔓延が、世界的なコロナ感染者の再拡大をもたらしています。これまでコロナ問題に対して比較的うまく対処してきたASEAN等の新興国でも感染者が大きく増加しています。足元での感染拡大によって、新興国における景気回復の動きが7-9月期に足踏み状態に陥ることは回避できそうにありません。

新興国市場における動揺は今のところ限定的

一部の新興国では通貨安や株安の動きが顕在化しているものの、これまでのところ市場の動揺は限定的です。足元ではコロナ感染者が増加しているとは言え、各国でワクチン接種をすすめることで数カ月先にはコロナ感染問題をしっかり抑制できるとの見通しが浸透していることが市場の安定感をもたらしています。今後、コロナによる感染問題がさらに深刻化して新興国株式が調整する可能性は残りますが、大きく調整する場合は、購入の機会として捉えることができるでしょう。

コロナの再拡大で新興国の景気回復が遅れる公算

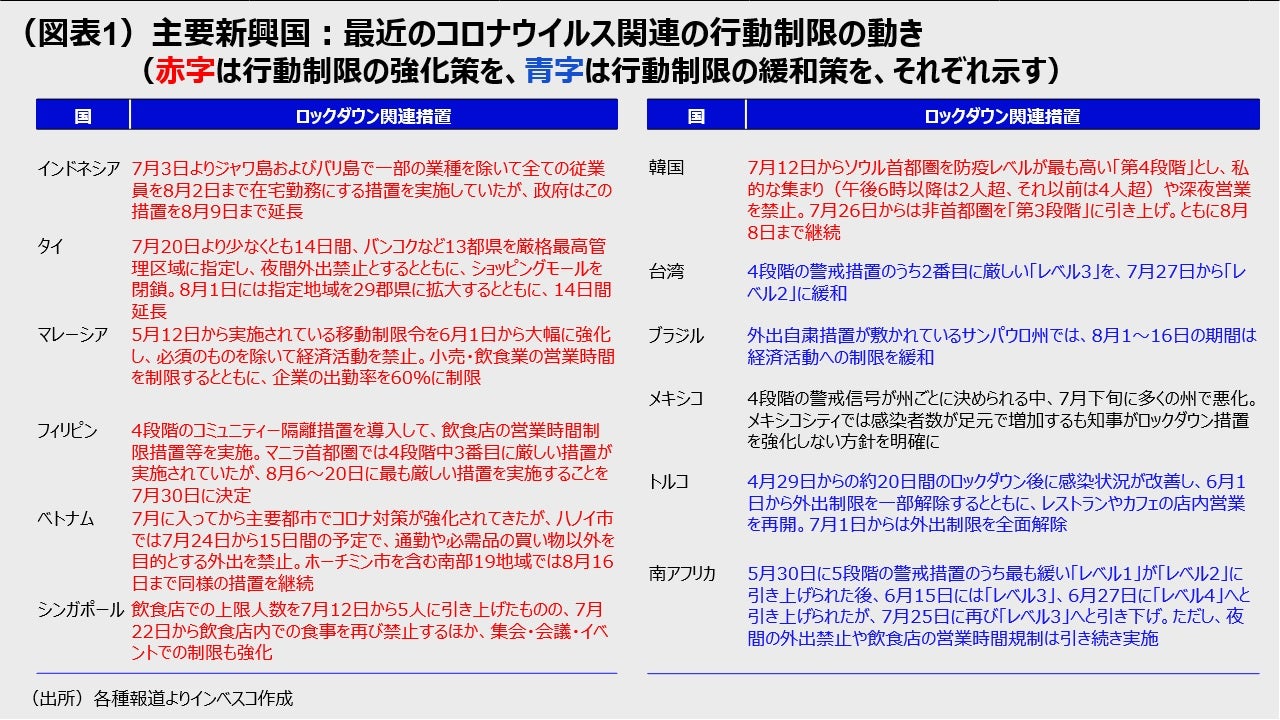

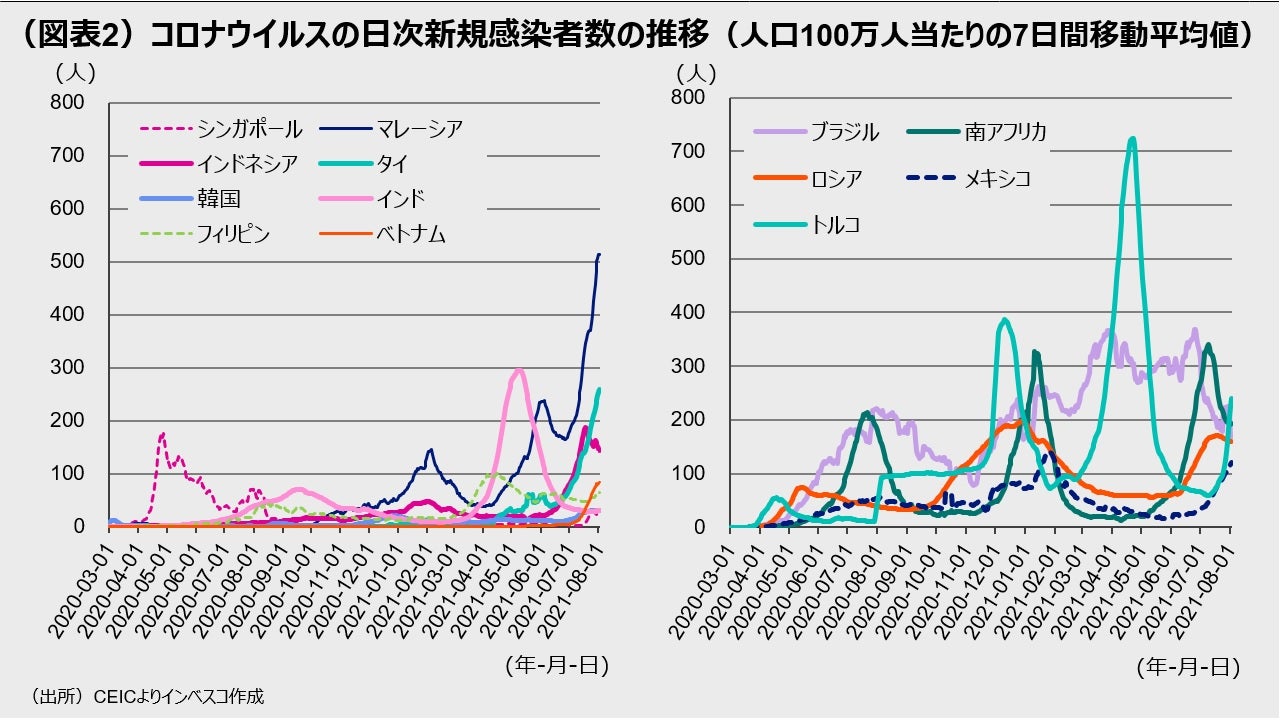

日本では足元で新規のコロナ感染者が過去最高水準に達していますが、世界全体でみても、デルタ変異株の蔓延が、コロナ感染者の再拡大をもたらしています。今回の感染の波の特徴は、これまでコロナ問題に対して比較的うまく対処してきたアジアの新興国で感染者が大きく増加している点です(図表2)。強力な防疫体制が敷かれている中国ではコロナウイルスの感染者数が抑制されているままですが、中国以外のアジアの国々の多くでは、新規感染者の増加によって医療システムへのストレスが強まっており、外出禁止などの行動制限措置を強化する動きが目立ってきました(図表1)。

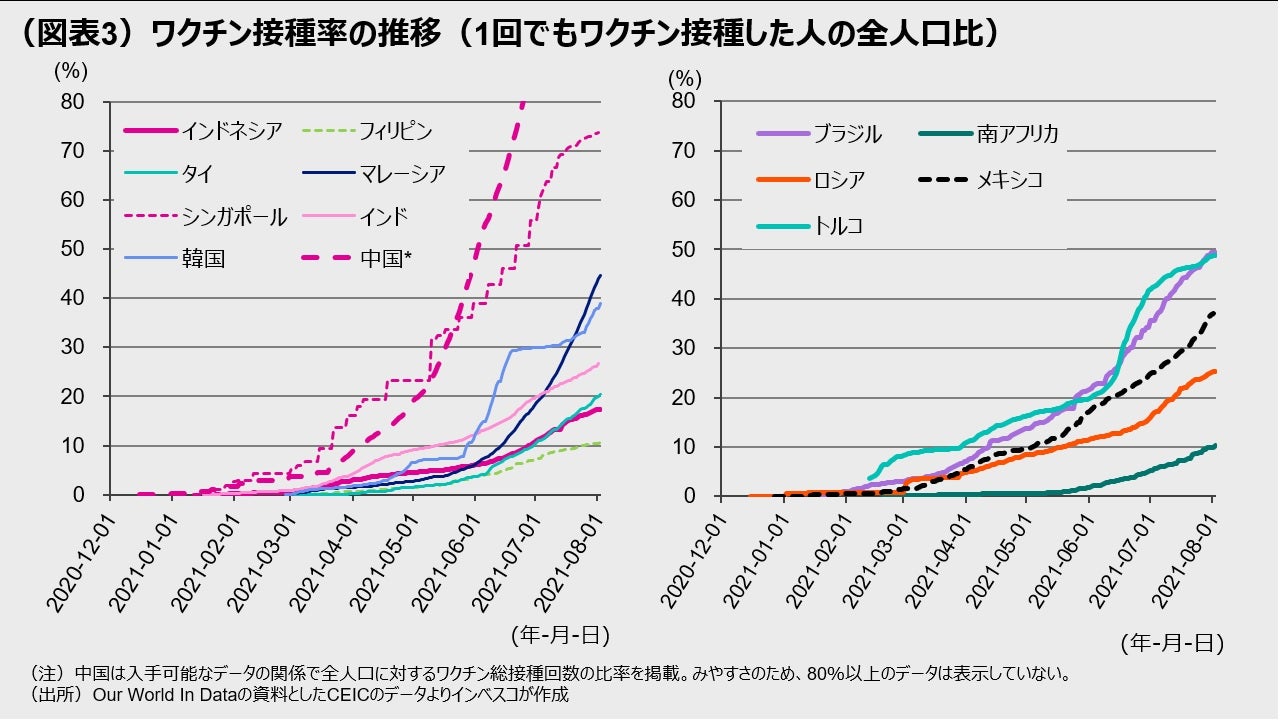

特に、インドネシア、タイ、マレーシア、フィリピンといったASEAN諸国は深刻な感染問題に直面しており、外出制限の導入などの新たな措置により、これら諸国の内需に大きな打撃を及ぼしつつあります。これらの国々では、シンガポールを除いては直近のワクチン接種率(ここでは1回でもワクチンを接種した人々の全人口に占める比率とした。以下同様)は先進国よりも大幅に低い水準であり、マレーシアが日本とほぼ水準の40%程度であるのに対し、タイ、インドネシアは20%程度、フィリピンは10%程度にとどまっています(図表3)。ワクチン接種率を短期間で大きく引き上げることが難しい状況で、短期的にはASEAN諸国におけるコロナ感染者の増加に歯止めがかかりにくくなっており、内需が今後2~3カ月にわたって抑制される可能性が強まっています。

ASEAN諸国は日本企業による活動が活発な地域であることから、内需が想定外に低迷したり、サプライチェーンにおける遅延問題の発生が視野に入る場合は、売上や生産の面でASEANへのエクスポージャーのある日本株に一定の下押し圧力がかかる可能性があることに注意が必要です。

一方、アジア域外の主要新興国においても、コロナ問題は深刻なままです。ブラジルや南アフリカでは人口当たりの新規感染者数は減少に転じてはいるものの、まだ比較的高水準です(図表2)。トルコ、ロシア、メキシコでは過去数週間に新規感染者数が急増してきました。ブラジルや南アフリカ、トルコでは過去数週間で行動制限措置が一部緩和されているものの、新規感染者数が高水準であることを踏まえると、当面はコロナ禍が景気に大きな悪影響を及ぼし続けるとみられます。

多くの新興国では、2020年前半にコロナ危機によって景気が大きく落ち込んだ後、GDPの水準が徐々に回復してきました。しかし、足元での感染拡大によって、新興国における景気回復の動きが7-9月期に足踏み状態に陥ることは回避できそうにありません。IMFは7月時点の見通しにおいて、2021年についての新興国の実質GDP成長率見通しを6.3%とし、4月時点に示した6.7%の見通しから下方修正しました。私は、足元の状況を踏まえると、これがさらに下方修正される可能性が大きいと考えています。

新興国市場における動揺は今のところ限定的

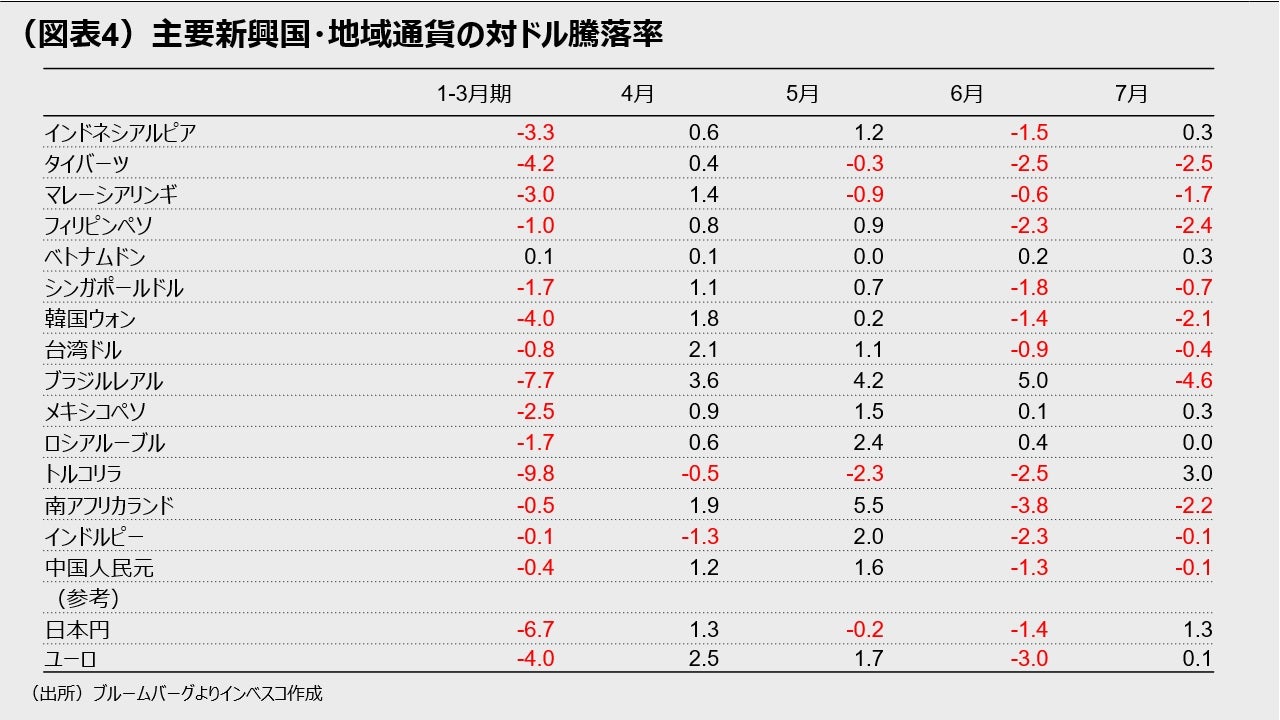

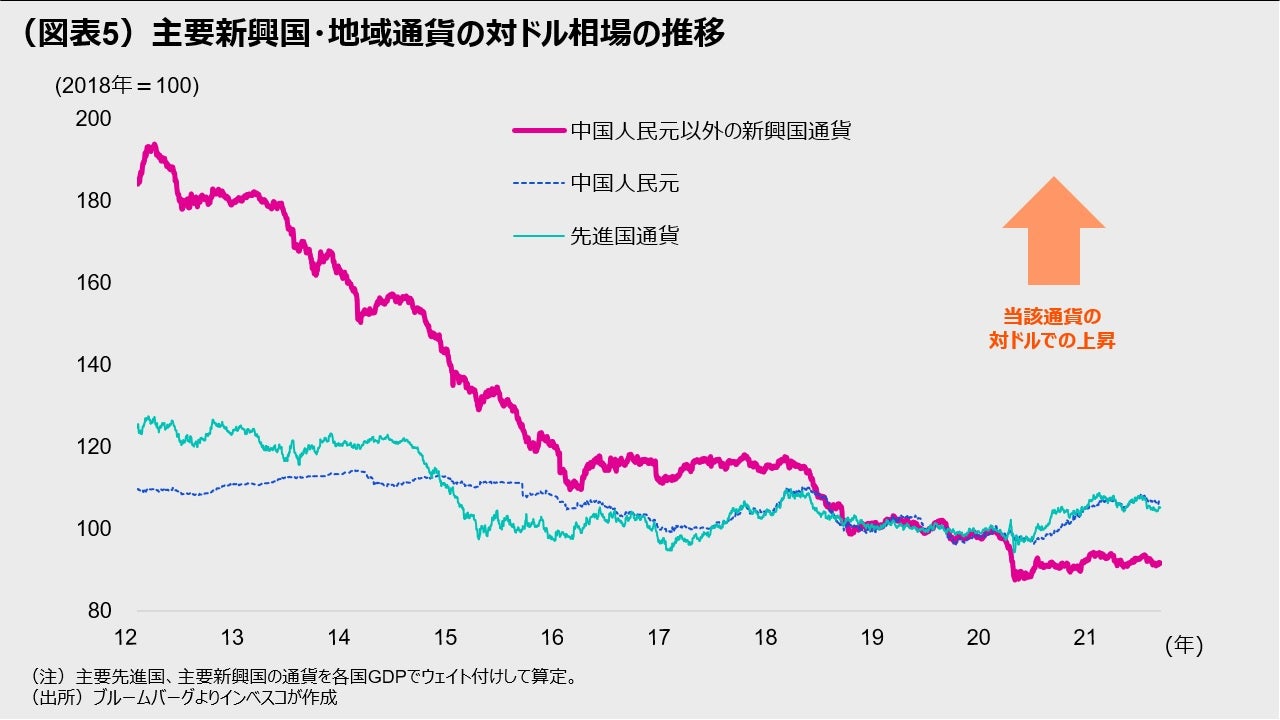

新興国市場では、足元での感染拡大の動きを受けて通貨安、株安の動きが一部で顕在化してきました。感染拡大が加速した7月においては、ブラジルレアル(対ドルで4.6%下落)、タイバーツ(2.5%下落)、フィリピンペソ(2.4%下落)、南アフリカランド(2.2%下落)が比較的大きく下落しました(図表4)。ただし、これらの通貨のもともとのボラティリティを考えるとこれはそれほど大きな動きとは言えませんし、新興国全体が大幅な通貨安に直面しているわけではありません。新興国通貨は、過去、2013~15年、2018年、2020年に比較的大きく下落しましたが、今回の下落率はこれらの局面と比べるとかなり限定的です(図表5)。これは、足元ではコロナ感染者が増加しているとは言え、各国でワクチン接種をすすめることで数カ月先にはコロナ感染問題をしっかり抑制できるとの見通しが浸透しているためです。株価についても、7月は、フィリピンのPCOMP指数(現地通貨建てで9.2%下落)、中国のCSI300指数(7.9%下落)、ベトナムのVN指数(7.0%下落)を除けば、主要株価指数の下落幅は比較的限られていたうえ、このうち中国株の下落はコロナ感染以外の要因によるものでした(当レポートの前週号「中国市場・経済が変調する兆しが強まる」をご参照ください)。今後、コロナによる感染問題がさらに深刻化して新興国株式が調整する可能性は残りますが、大きく調整する場合は、購入の機会として捉えることができるでしょう。

MC2021-137

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html