ECBの新戦略は世界的な金融緩和の継続を示唆

.jpg)

要旨

FRBと並んでグローバル金融市場に大量の流動性を供給するECB

ECBによる大規模な金融緩和は直接的、間接的にグローバル金融市場に流動性を供給しており、その金融政策は重大なインパクトを有します。

ECBの新しい金融政策戦略はより緩和的な政策の道を開く

一時的に2%を超えるインフレ率を容認する姿勢が打ち出されたことで、ECBがこれまでに以上にハト派的な政策を打ち出す可能性が出てきたと言えます。

7月22日開催の理事会でのフォワード・ガイダンス変更に注目

ECBが新しい金融政策戦略を導入して初めて開催される7月22日の金融政策理事会では、現行のフォワード・ガイダンスがこれまでよりも金融緩和を長期化させる可能性を示唆する内容へと変更されることで、ECB政策についての市場の期待が変化する可能性があります。

ECBの決定がグローバルな金融引き締め懸念を和らげる可能性

7月22日においてECBが緩和的な方向に舵を切れば、欧州各国の国債利回りが今後数カ月間にわたって現在のような低水準で推移する可能性が高まるでしょう。その場合には、グローバルな金融引き締めについての懸念が和らぐことで、株式などリスク資産の価格がサポートされる展開になると考えられます

※7月22~23日が祝日につき、次号の発行は7月29日とさせていただきます。

FRBと並んでグローバル金融市場に大量の流動性を供給するECB

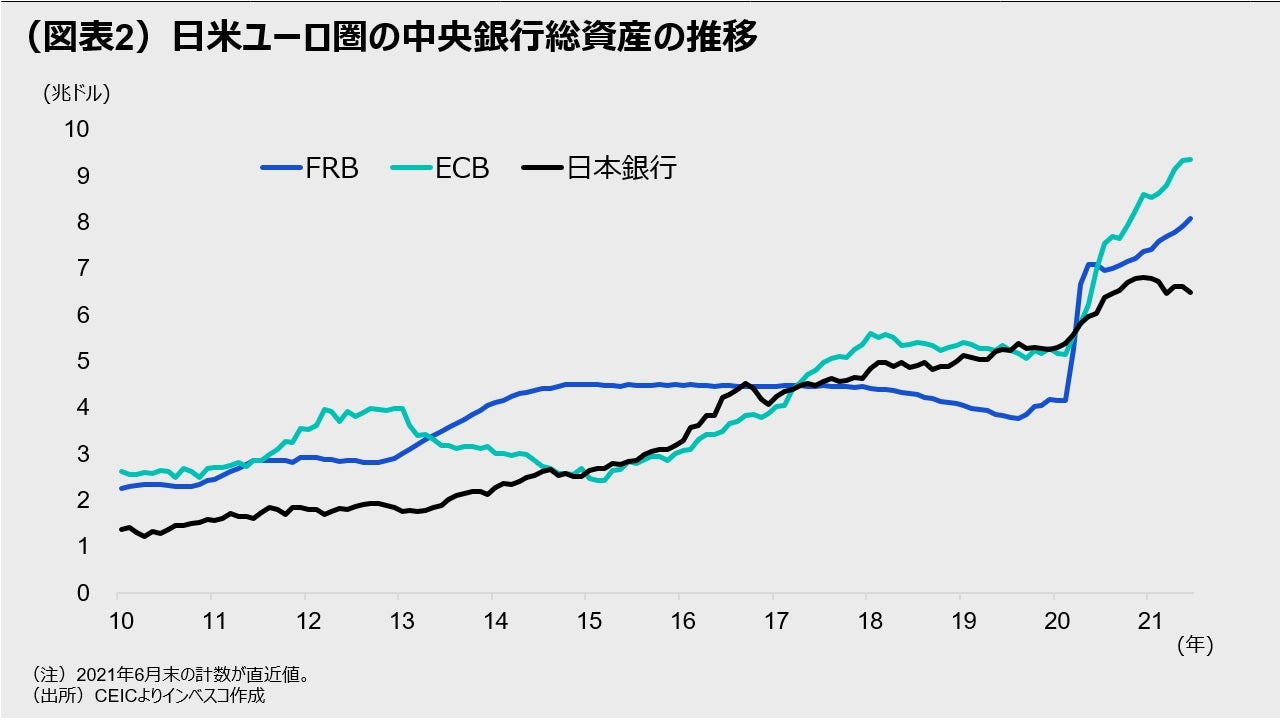

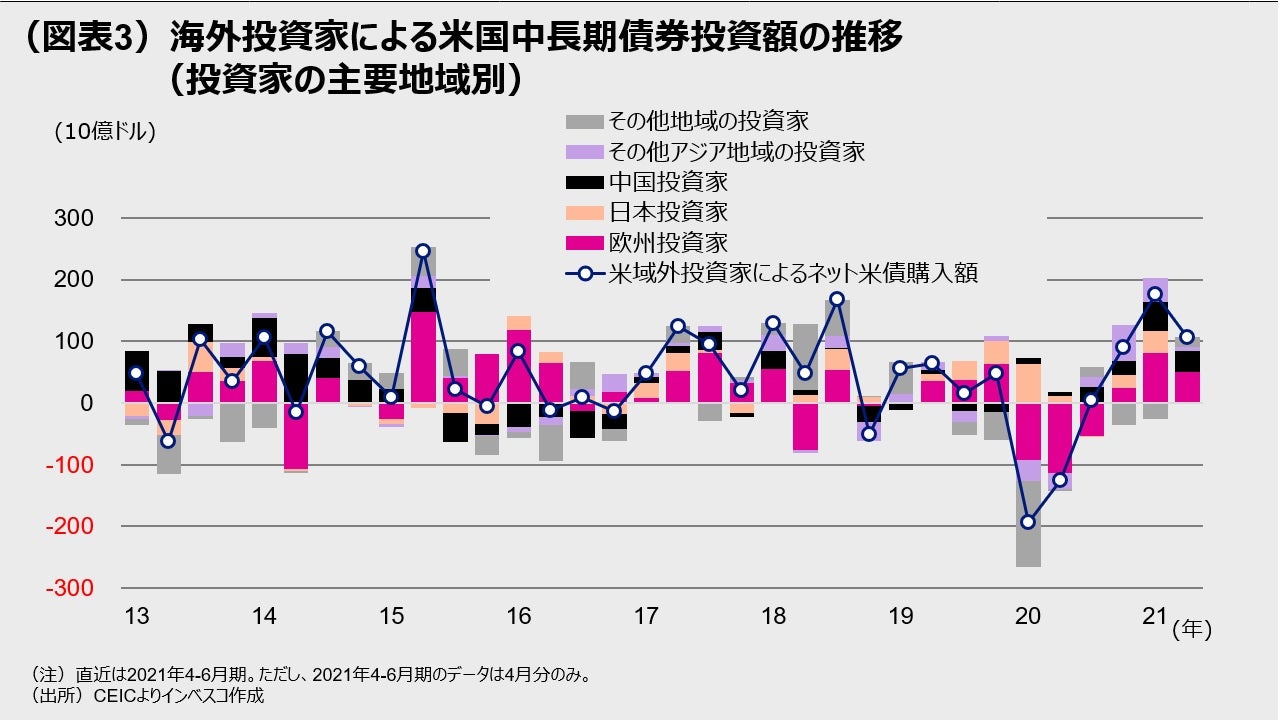

コロナ禍の中、世界の中央銀行は極めて緩和的な金融政策によって経済的なショックの緩和を図ってきました。政策の影響力の大きさという点ではFRB(米連邦準備理事会)に勝る中央銀行はありませんが、ECB(欧州中央銀行)の総資産は6月末で9.4兆ドルに達しており、FRBの同8.1兆ドルを上回りました(図表2)。ECBの設定する中銀預金金利(金融機関がECBに預ける際の金利)はー0.5%である一方、ECBが大規模緩和政策を採用していることでユーロ圏諸国の国債利回りは低水準を維持しており、それがユーロ圏からユーロ圏外への大量の資金流出を誘発しています。ユーロ圏からの資金は米国の債券市場に流入しており、米国の長期金利の低下には相当寄与していると考えられます(図表3)。また、ユーロ圏からは米国株式市場に多額の資金が流入しており、米国の株価を支えています。ECBによる大規模な金融緩和は直接的、間接的にグローバル金融市場に流動性を供給しており、その金融政策は重大なインパクトを有すると言えるでしょう。

ECBの新しい金融政策戦略はより緩和的な政策の道を開く

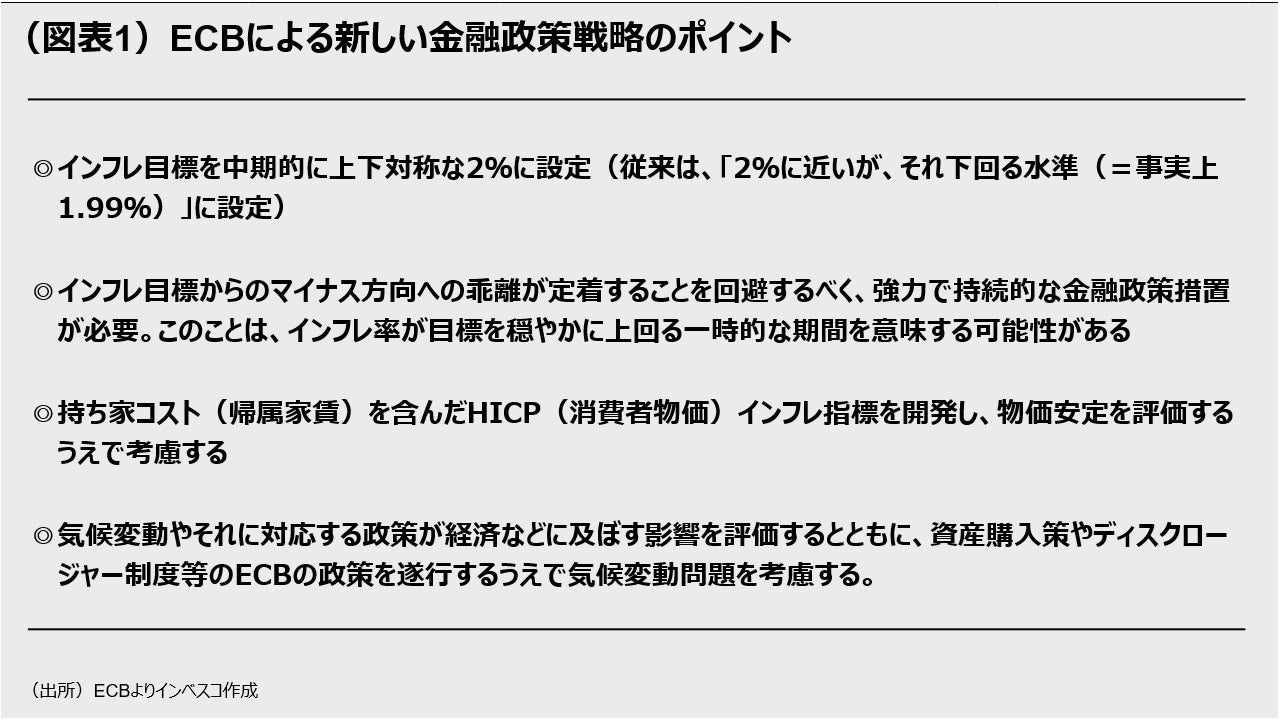

先週の7月8日、ECBは臨時理事会を開催し、その金融政策に変化をもたらしかねない重要な決定を行いました。ECBは過去1年半近くにわたって、金融政策の枠組みについてレビューを行ってきましたが、それに基づいて新しい金融政策戦略を決定しました。主要なポイントは図表1(表紙をご参照)の通りですが、金融政策を遂行するうえでの目標設定の仕方を変更したのが今回の変更の大きな特徴です。従来は、2%に近いが、それ下回る水準をインフレ目標に据え、中期的にそれを達成することが目指されていましたが、新しい戦略では、インフレ目標を2%に設定したうえで、そこからの上方への乖離も下方への乖離も等しく望ましくないとしました。これだけでは大きな変化がないように思えますが、この変更をベースに、新戦略には、「インフレ目標からのマイナス方向への乖離が定着することを回避するべく、強力で持続的な金融政策措置が必要。このことは、インフレ率が目標を穏やかに上回る一時的な期間を意味する可能性がある」という点も含められました。

一時的に2%を超えるインフレ率を容認する姿勢が打ち出されたことで、ECBがこれまでに以上にハト派的、緩和的な政策を打ち出す可能性が出てきたといえるでしょう。

7月22日開催の理事会でのフォワード・ガイダンス変更に注目

ECBは、現在、①金融機関がECBに預け入れる中銀預金金利をー0.5%に設定したマイナス金利政策、➁PEPP(パンデミック緊急購入プログラム)による最大1.85兆ユーロ規模の22年3月までの債券購入、➂APP(資産購入プログラム)による月間200億ユーロのネット債券購入、④金融機関が貸出を増やすことを条件とした金融機関向けの長期資金貸付―を軸とした大規模な金融緩和政策を実施しています。ECBによる金融市場参加者に対するサーベイでは、5月下旬の段階でのECBの政策を巡る金融市場のコンセンサスは、ECBがまず22年3月にPEPPを終了した後、23年末にAPPも終了、24年6月にコロナ危機後初の政策金利の引き上げを実施するというものでした。

しかし、ECBが新しい金融政策戦略を導入して初めて開催される7月22日の金融政策理事会では、現行のフォワード・ガイダンスがこれまでよりも金融緩和を長期化させる可能性を示唆する内容へと変更されることで、ECB政策についての市場の期待が変化する可能性があります。実際問題として、ECBには金融緩和を長期化させねばならない事情が存在します。現時点でのECBのスタッフ見通し(6月公表)では、2023年における消費者物価上昇率は1.4%であり、目標の2%を大きく下回ります。ECBとしては、2%のインフレが中期的に達成できるように注力しなければなりませんが、ワクチンによるコロナ禍の収束が視野に入る中で、PEPPの現行の枠組みによる資産買入れは22年3月をもって終了する必要がありそうです。従来のAPPによる月間の債券購入額は200億ユーロにすぎないことから、22年4月からはPEPPに代わる新しいプログラムを導入して債券の購入額を高い水準で維持するか、APPによる債券購入額を増額するなどの対応をとる必要があるでしょう。

ECBの決定がグローバルな金融引き締め懸念を和らげる可能性

ECBが今後何の対策も打ち出さない場合、22年3月のPEPP終了を意識した金融市場ではユーロ圏各国の長期国債利回りが上昇し、景気への悪影響を通じてインフレ目標達成がさらに困難化するリスクが高まります。私は、7月22日に実施される可能性のあるフォワード・ガイダンスの変更は、PEPP終了以降も債券購入額を大きく減らさない政策の方向性を示唆するものになると考えています。そうした変更が実施される場合には、欧州各国の国債利回りが今後数カ月間にわたって現在のような低水準で推移する可能性が高まるでしょう。その場合には、グローバルな金融引き締めについての懸念が和らぐことで、株式などリスク資産の価格がサポートされる展開になると考えられます。

MC2021-130

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html