上昇後の米長期金利の行方

.jpg)

要旨

欧州債利回りの上昇がFOMC後の米長期金利の上昇に寄与

FOMC(米連邦公開市場委員会)の9月会合開催後に米長期金利の上昇が目立っています。金利上昇の背景としては、欧州債利回りの上昇が欧州投資家による米債需要を抑制した結果、米債利回りの上昇につながった面が大きいと考えられます。

米長期金利の上昇を短期的に抑制する3つの要因

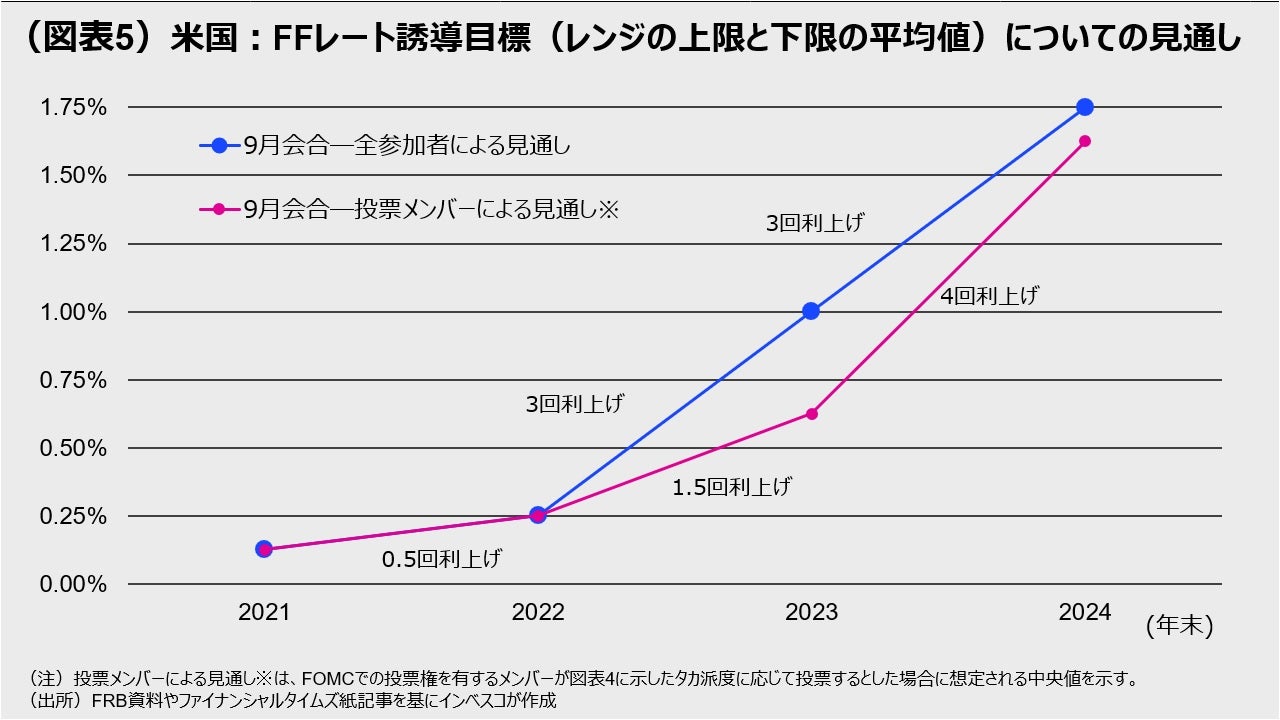

今後については、米長期金利の短期的な上昇余地は限定的と考えられます。短期的な米国長期金利の上昇を抑制する要因としては、①利上げを慎重に実施するというパウエルFRB(米連邦準備理事会)議長のメッセージが金融市場で真剣に受け止められていること、➁FOMCによる実際の決定においては今回示された見通しよりも利上げペースが緩慢になるという見方が強いこと、➂インフレの上振れが今後の利上げの引き金になるという懸念が金融市場において後退していること―が重要とみています。➁について、FOMC投票メンバーをベースに利上げ回数の見通しをインベスコが推計すると、2022年に0.5回、2023年に1.5回となりました(図表5)。

留意すべき米長期金利上昇リスク―①基調的な物価上昇、➁3.5兆ドルの財政パッケージ

ただし、米長期金利を今後さらに押し上げかねないリスクとして、①基調的なインフレの上振れが利上げの前倒し期待を通じて長期金利の上昇につながるリスク、➁バイデン政権が提案する支出増加策が議会で成立することで、今後中長期にわたって財政赤字が増加するリスク―には注意が必要です。

欧州債利回りの上昇がFOMC後の米長期金利の上昇に寄与

米国の長期金利が9月21~22日に開催されたFOMC(米連邦公開市場委員会)後に大きく上昇しています。米10年債利回りはFOMC前の9月21日時点では1.32%でしたが、24日には1.45%、翌週の28日には1.54%まで上昇し、直近での米株市場の動揺につながりました。上昇のタイミングから判断すると、FOMCの内容がややタカ派的な内容になったことがそのきっかけになったことには疑う余地がありません。FOMC参加者の想定する政策金利引き上げ回数は、2022年中に0.5回、2023年中に3回、2024年中に3回でしたが、これは、前回6月会合で示された、2022年中に0回、2023年中に2回の利上げという見通しを比較的大きく前倒しにするものでした。パウエルFRB(米連邦準備理事会)議長が11月2~3日に開催予定の次回会合でテーパリングを決定することを強く示唆するとともに、2022年央には月間の債券買入れ額をゼロにする見通しであると述べたことはほぼ市場の想定通りでしたが、テーパリングが今後の米債に対する需要を減少させる金利押し上げ要因であることを考えると、この点も長期金利上昇に寄与した可能性があります。

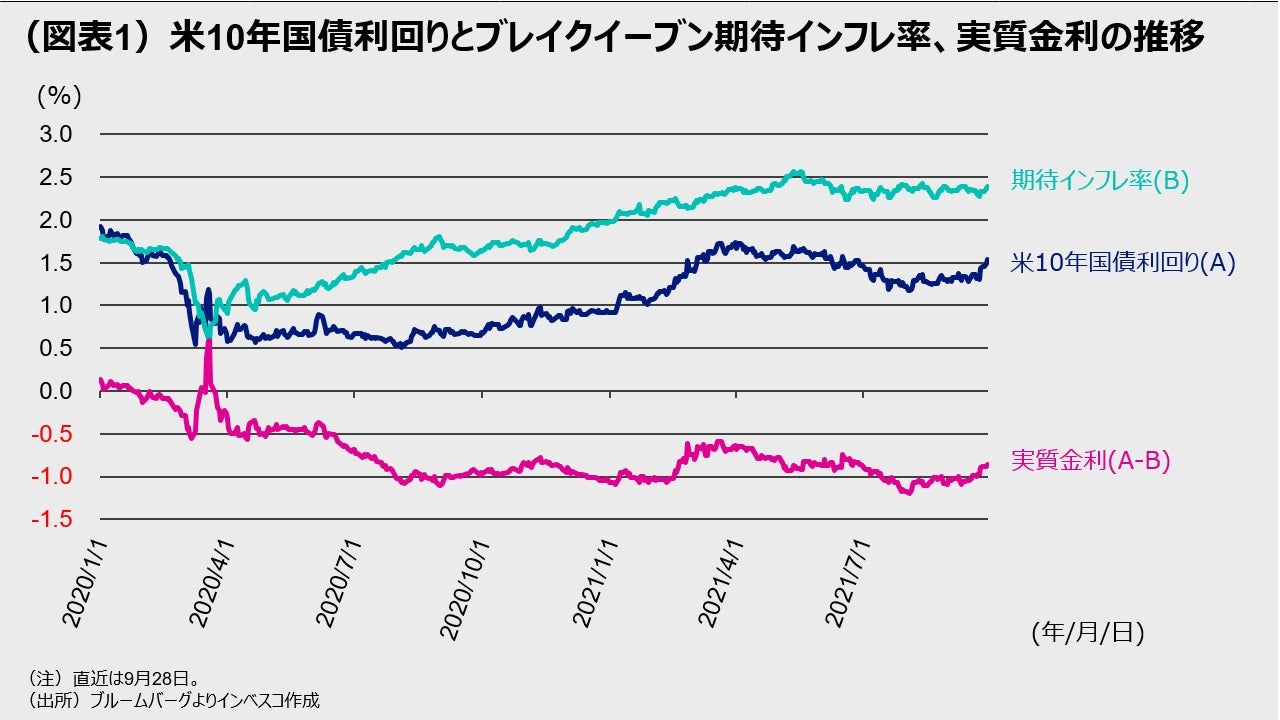

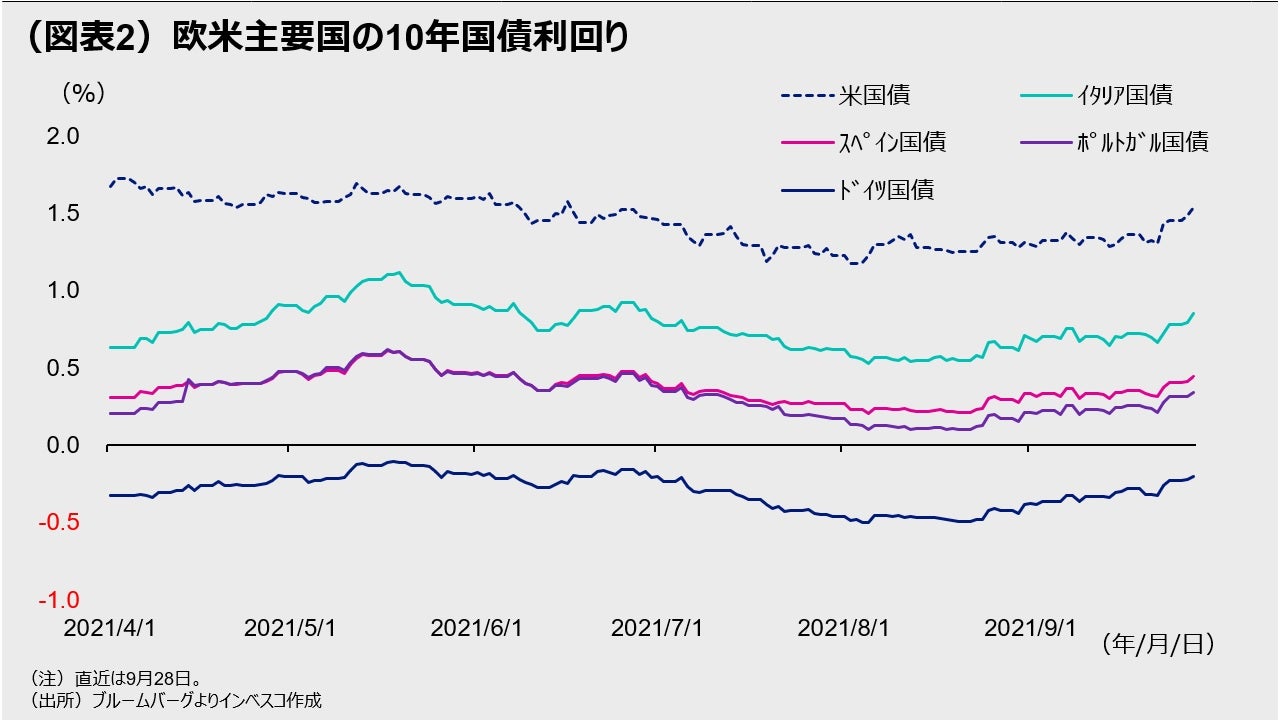

ここで注目されるのは、ここ数日の米10年債利回りの上昇が、期待インフレ率の上昇によるものではなく、実質金利の上昇による面が大きかった点です(図表1)。金融市場には、原油価格の上昇が長期金利上昇に寄与したとの見方もありますが、そうであれば期待インフレ率が上昇していたはずです。私は、ここ数日における実質金利の上昇は、テーパリングについての織り込みが進んだことによるというよりは、それ以外の需給要因、具体的には欧州ソブリン債の利回り上昇を反映している面が強いと考えます。ドイツなど主要国の10年物ソブリン債利回りは8月に入って上昇した一方、米債利回りはFOMCまではほぼ横ばいで推移していました(図表2)。欧州投資家が米国債の重要な買い手であるという構図を踏まえれば、欧州債利回りの上昇が欧州投資家による米債需要を抑制した結果、米債利回りの上昇につながったと考えるべきでしょう。ただ、これまでに米債利回りは欧州債並みに上昇したと考えられますので、この面からの今後の短期的な上昇余地は限定的とみられます。

米長期金利の上昇を短期的に抑制する3つの要因

今後については、米長期金利の短期的な上昇余地は限定的と考えられます。私は、以下の3つの要因が短期的な米国長期金利の上昇を抑制する要因になると考えています。第一は、利上げについては慎重に実施するというパウエル議長のメッセージが金融市場で真剣に受け止められている点です。テーパリングについてはパウエル議長をはじめとするFRB高官の多くが自らの意見を公の場で表明しており、金融市場はテーパリングが近いというニュースがもたらすインパクトを既に消化していたと思われます。利上げについては、パウエル議長は、その実施のハードルはテーパリング実施のハードルよりもはるかに高い旨を既に明言していましたが、今回のFOMC後の記者会見でもその点を再び明確にしました。パウエル議長は、今回の記者会見を含む多くの場において、コロナ直前までの長期にわたる景気拡大期において、低所得者やマイノリティーを含む多くの人々に雇用拡大の恩恵が及んだのは景気拡大期終盤の2~3年においてであった点を繰り返し述べています。パウエル議長は、物価安定の下で、米国経済が同様の恩恵を享受することができると述べることで、緩和的な金融政策を長く継続させる意図を事実上示唆しており、これが金融緩和長期化に対する金融市場の期待を高めていると言えるでしょう。

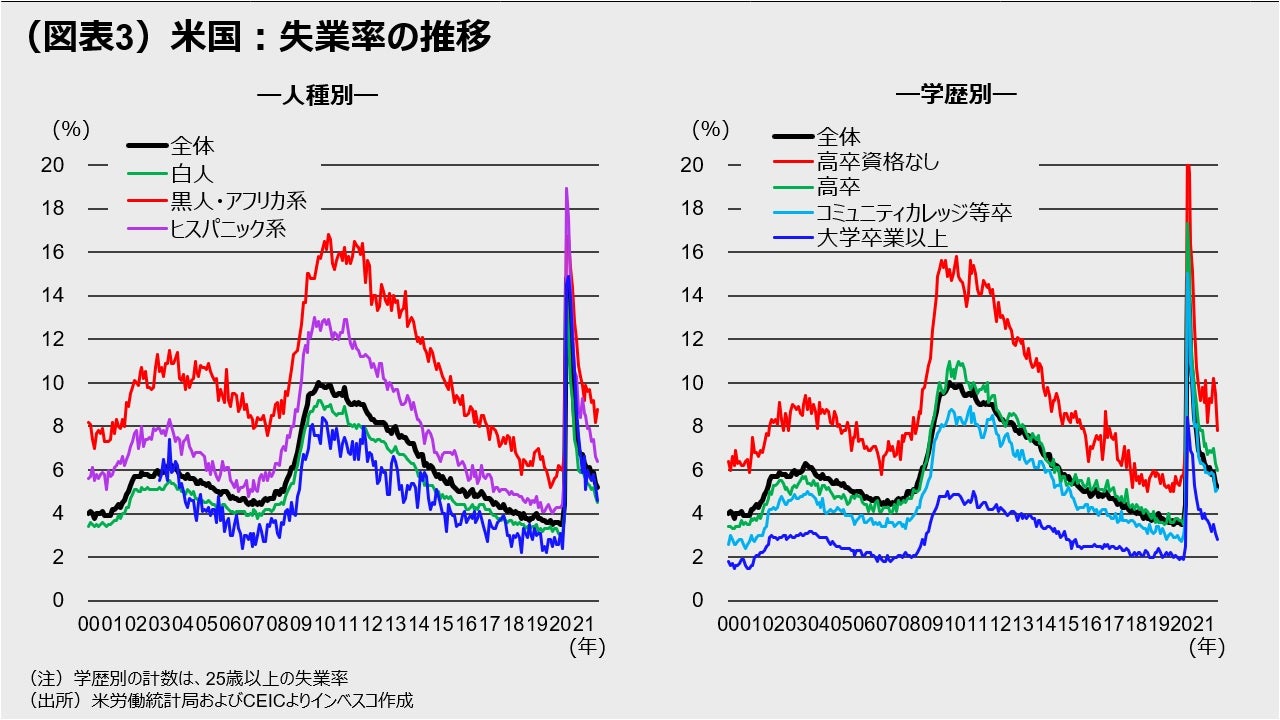

パウエル議長はFRBが米国民の人種別や年齢層別の雇用環境について、失業率や労働参加率、賃金上昇率など多くの指標を総合的に踏まえて判断していくとの姿勢を表明しています。直近3カ月間(6~8月)の平均失業率を人種別に比べると、黒人・アフリカ系の失業率は白人の失業率よりも3.9%ポイント高い水準にありますが、これは2019年における平均が2.8%ポイントであったことを踏まえると、現状での格差はまだまだ大きいと判断できます。また、学歴別の失業率をみると、直近3カ月間において高卒資格がない層の失業率は大学卒かそれ以上の学歴を有する層を6.0%ポイント高い水準にありますが、これは、2019年の平均である3.3%を大きく上回っています(図表3)。パウエル氏のFRB議長としての任期は2022年2月初旬に終了します。バイデン大統領は次期議長として誰を指名するかについて表明していませんが、イエレン財務長官がパウエル氏の続投を支持していることを踏まえると、金融市場は次期議長に指名される可能性の高いパウエル氏の発言を重く受け止めていると考えられます。

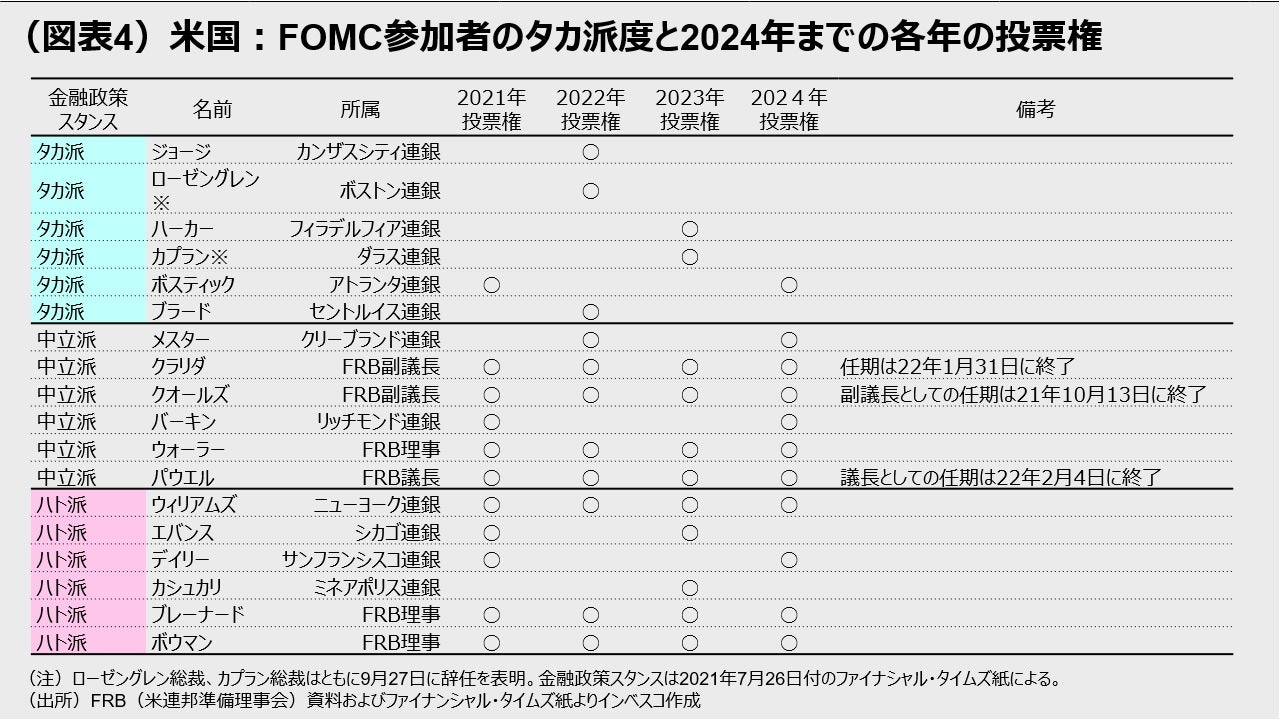

第二は、FOMC参加者の見通しは大きなばらつきがあり、FOMCによる実際の決定においては今回示された見通しよりも利上げペースが緩慢になるという見方が強い点です。FOMC見通しに参加している18人のメンバーは図表4に示した通りですが、FOMCでの金利等の意思決定についての投票権を有するメンバーは現在11名であり、この11名が実際に今後の利上げについてどのような見方をしていくかが重要です。FOMC参加者のうち、誰がタカ派で、誰がハト派かという点については意見が分かれるところですが、ファイナンシャル・タイムズ紙が7月時点でのワシントン発の記事でタカ派度の区分(図表4)を示していました。私は、これをベースに、タカ派のFOMC参加者がより多くの利上げ回数を見通し、ハト派の参加者がより少ない利上げ回数を見通すとの前提を置き、投票権を有するFOMC参加者を母集団とする政策金利見通しの中央値を推計してみました。

推計結果は図表5の通りですが、毎年の投票メンバーによる利上げ回数見通しの中央値は、2022年については0.5回と、全FOMC参加者ベースの回数と同じになるものの、2023年については、1.5回と、全FOMC参加者ベースの3回を大きく下回りました。7月時点でニューヨーク連銀がプライマリー・ディラーを対象にしたサーベイでは、2022~2023年における合計の利上げ回数の想定は2.0回でしたので、ここでの推計結果はほぼ市場予想通りであったと言えるでしょう。他方、FOMCの投票メンバーが交代する場合は、政策金利の行方に影響を及ぼす可能性があることには注意が必要です。9月27日にボストン連銀のローゼングレン総裁とダラス連銀のカプラン総裁が辞任を表明しました。辞任を表明したこの2名は共にタカ派として知られていることから、仮に後任総裁がタカ派的な投票をする人物でない場合は、今後の実際の利上げ回数がここでの推計結果よりも減る可能性があります。また、空席であるFRB理事のポストにバイデン大統領がパウエル議長に近い中立派あるいはハト派の人物を指名した場合も、利上げ回数がこの推計結果よりも減る可能性が増します。いずれにせよ、FOMC参加者の見通しだけをもって政策金利の先行きを予想するのは合理的とはいえず、現時点で予想される実際の利上げ回数はFOMC参加者の中央値よりも少ないと考えておくべきでしょう。

第三は、インフレの上振れが今後の利上げの引き金になるという懸念が金融市場において後退している点です。5~6月にかけてグローバル株式市場が動揺する局面となったのは、インフレ率の上振れが明らかになる中、FRBがインフレ率の上昇に合わせて、「時期尚早の利上げ」を実施するという懸念が生じたためでした。しかし、その後、FRBが「インフレ率の上昇は一時的である」というメッセージを繰り返し市場に向けて発信し、また、7月、8月に連続して消費者物価指数(CPI)の前月比上昇率が低下したことから、金融市場におけるインフレ懸念は落ち着いてきています。FRBとしては、足元でのインフレ率の上振れによって平均インフレ目標の達成が既に視界に入った状況下で、「最大雇用」という目標に政策遂行の軸足を置くことになります。

留意すべき米長期金利上昇リスク―①基調的な物価上昇、➁3.5兆ドルの財政パッケージ

現在のところ、FRBは、その優れたコミュニケーション戦略により、テーパリングや利上げについての決定が金融市場にもたらす動揺を比較的上手に抑制していると言えそうです。そうした中で、米長期金利を今後さらに押し上げかねないリスクとして、私は2つのリスクに注目しています。

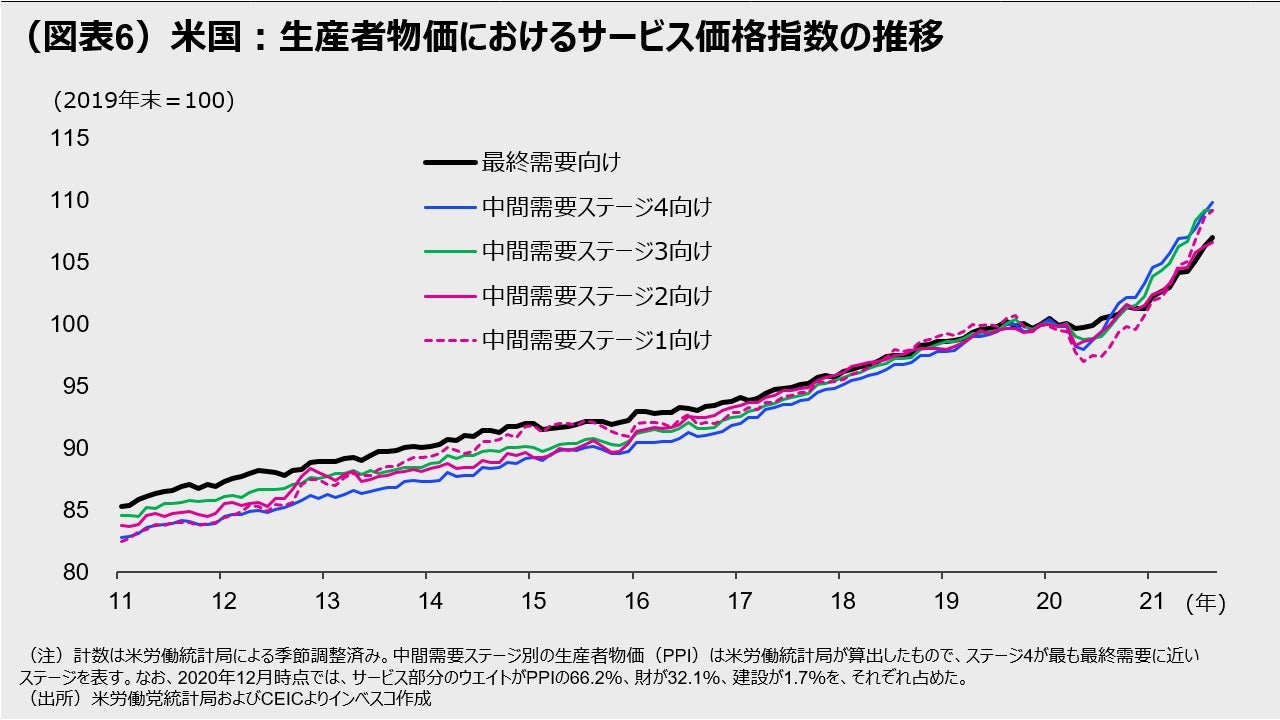

一つは、基調的なインフレの上振れが利上げの前倒し期待を通じて長期金利の上昇につながるリスクです。私は米国の生産者物価指数(PPI)の動きに注目しています。消費者物価指数(CPI)レベルではインフレ率の落ち着きがみられるものの、PPIレベルではインフレ圧力はなお強く、特にサービス分野のPPI水準はコロナ前と比べて速いペースで上昇を続けています(図表6)。PPIの中でサービス分野は約3分の2のウエイトを占めており、現在の状況が続けば、インフレ率の上振れが常態化し、人々の中長期的なインフレ期待を上昇させてしまう可能性が出てきます。私は、米国労働市場における人手不足の問題が改善していくことで、過度なインフレ圧力は今後剥落していくと考えており、今年末までにはPPIの前月比での伸びが鈍化すると予想しています。しかし、PPIレべルのインフレ圧力が想定よりも長引く場合、FRBが政策運営上より重視するCPIや民間消費デフレータの上昇率の上振れが長引き、利上げの前倒し期待が強まることで、米長期金利に上昇圧力を生むリスクが生じます。

いま一つは、バイデン政権が提案する支出増加策が議会で成立することで、今後中長期にわたって財政赤字が増加するリスクです。民主党は今後10年間で3.5兆ドルの支出増を盛り込む財政調整パッケージの成立を目指していますが、これがそのまま成立する場合、財政赤字が今後10年間で1.75兆ドル増加する見通しであり、それによって10年債利回りが0.1~0.3%ポイント押し上げられる可能性があります。詳しくは、本レポートの先々週号(「米国財政に再び注目」、2021年9月16日号)をご参照下さい。

MC2021-167

そのほかの投資関連情報はこちらをご覧ください。https://www.invesco.com/jp/ja/institutional/insights.html